円満相続税理士法人 税理士

大学在学中に税理士を目指し、25歳で官報合格。大手税理士法人山田&パートナーズに入社し、年間30~40件の相続税申告に携わりました。丸6年間の実務経験を経て退社。地元関西に戻り、円満相続税理士法人に入社しました。現在も相続税申告を中心に業務に励んでいます!

店舗併用住宅の場合の小規模宅地等の特例の取扱いを教えてください。

小規模宅地等の特例とは、亡くなった人等が自宅として使用していた土地や事業を営むために使っていた土地を、一定の要件を満たす人が相続すると、その土地の相続税評価額が減額(50%引きもしくは80%引き)される制度です。

自宅だけで使っていた土地や事業を営むためだけに使っていた土地については、比較的シンプルに考えることができますが、一つの建物を自宅としても使用し、さらに事業も営んでいる場合には、適用できる幅に制限が生じます。

ここでは、店舗併用住宅の場合の小規模宅地等の特例の取扱いについて、解説をします。

自宅用の小規模宅地等の特例

概要

亡くなった人が自宅として使っていた土地を、配偶者か亡くなった人と同居していた親族が相続した場合、土地の評価額が80%引きされます。

配偶者も同居している親族もいないときは、借家暮らしの親族が相続すると、評価額は80%引きになります。

ご自宅の小規模宅地等については、要件のほか、添付資料などもあわせて、こちらで詳しく解説をしています。

二世帯住宅の場合

二世帯住宅の場合で、小規模宅地等の特例の適用を受けようとする場合、思わぬ大きな落とし穴に出くわすことがあります。

それは、二世帯住宅が、区分所有登記がされている場合です。

区分所有されている場合の小規模宅地等の注意点については、こちらで詳しく解説をしています♪

『知らなかった…』で何千万円も納付する相続税に影響を及ぼすケースがあります。是非ご参考にお読みください。

事業用の小規模宅地等の特例

概要

亡くなった人又は亡くなった人と生計を一にしていた親族の事業を営むために使われていた土地を事業を引き継ぐ人が相続をした場合には、その土地の評価額は80%引きになります。

ただし、この”事業”から、不動産貸付業等は除かれており、80%引きの適用対象としないと規定されています。しかし、この不動産貸付業等を営む土地が、「貸付事業用宅地等」に該当する場合には、その土地の評価額は50%引きされます。

貸付事業用宅地等の取扱いは、こちらで詳しく解説をしています♪

貸付事業用宅地等の3年縛り

平成30年税制改正の3年縛りについても詳しく解説をしています♪

店舗併用住宅の小規模宅地等の特例

概要

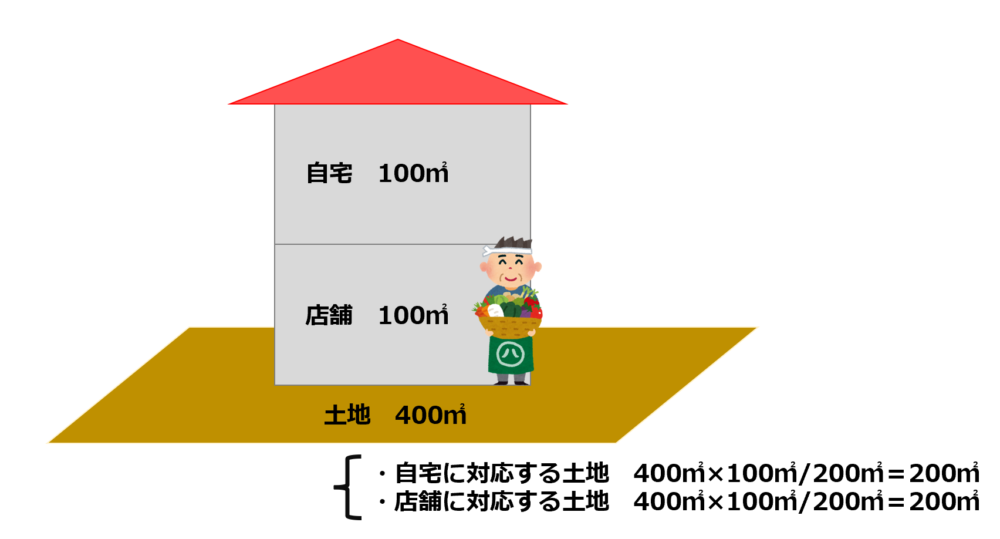

一つの建物を店舗併用住宅として利用しているケースがあります。

この場合、事業用の小規模宅地等の特例と自宅用の小規模宅地等の特例は併用することが可能です。

建物の床面積のうち、店舗として使用している部分と自宅に使用している部分の面積を求めて、その割に応じて土地の面積を按分します。店舗に対応する土地については事業用の小規模宅地等の特例を、自宅に対応する土地については自宅用の小規模宅地等の特例を適用することが可能です。

店舗に対応する土地200㎡、自宅に対応する土地200㎡について、それぞれ他の要件を満たしている場合には、それぞれ小規模宅地等の特例を適用することが可能です。

なお、事業用の小規模宅地等の特例が適用できる面積は400㎡まで、自宅用の小規模宅地等の特例が適用できる面積は330㎡までと決まっていますが、この2つの特例を併用する場合、それぞれ限度面積いっぱいまで適用することができます。

店舗併用住宅と同じくらいよくある賃貸併用住宅(自宅兼アパート)については、こちらで詳しく解説をしています♪

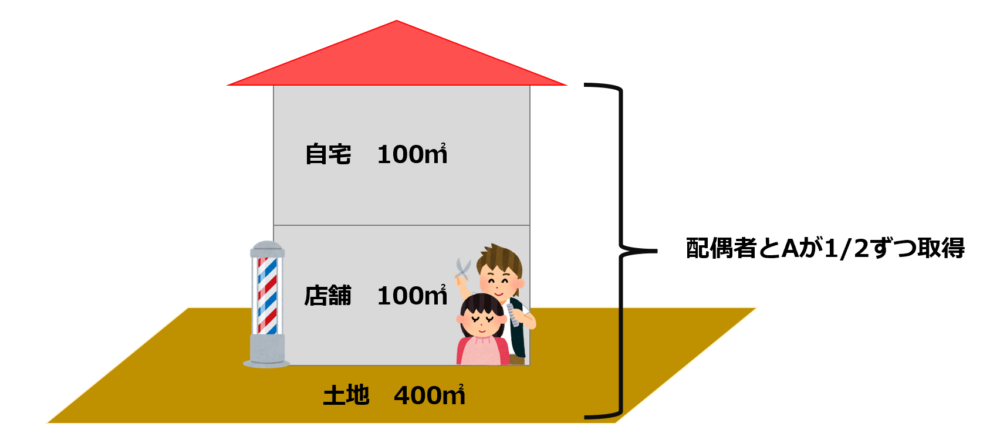

共有で相続する場合

具体例を使ってお話をします。

亡くなった人(父)が所有していた土地400㎡の上には、床面積200㎡の建物がありました。

相続人は、配偶者と生計を一にしていた子Aの2人です。

床面積200㎡の建物は、下記の通り1階100㎡、2階100㎡です。

1階では、生計を一にしていた子Aが美容室を営んでいましたが、家賃などの支払いはしていません。子Aは、父亡き後も継続して美容室を続けていく予定です。

2階は、亡くなった父とその配偶者、生計を一にしていた子Aが居住していました。こちらも、継続して居住していく予定です。

この場合の計算の仕方は、はじめに土地を利用区分に応じて、按分します。

店舗に対応する土地

400㎡×100㎡/200㎡=200㎡

自宅に対応する土地

400㎡×100㎡/200㎡=200㎡

次に、これらの土地を共有で取得した人が、事業用の小規模宅地等の特例及び自宅用の小規模宅地等の特例の要件を満たす人であるかの判定をします。

店舗に対応する土地

子Aは、子A自身が営んでいた事業に対応する土地を取得し、継続的に所有し、事業を営んでいく見込みであるため、要件を満たしますが、配偶者は、配偶者自身が事業を営むわけではないので、事業継続要件を満たしません。

自宅に対応する土地

自宅として利用していた土地について、配偶者は取得するだけで要件を満たします。

生計を一にしていた子Aも、取得した後、そのまま住み続ける予定であるため、要件を満たします。

最後に、各人が取得した持分の割合を乗じます。

店舗に対応する土地

店舗に対応する土地200㎡のうち、子Aが取得する200㎡×取得割合1/2=100㎡については、事業用の小規模宅地等の特例の適用が可能です。

店舗に対応する土地200㎡のうち、配偶者が取得する200㎡×取得割合1/2=100㎡については、事業用の小規模宅地等の特例の適用を受けることができません。

自宅に対応する土地

自宅に対応する土地200㎡のうち、子Aが取得する200㎡×取得割合1/2=100㎡については、自宅用の小規模宅地等の特例の適用を受けることが可能です。

自宅に対応する土地200㎡のうち、配偶者が取得する200㎡×取得割合1/2=100㎡についても、自宅用の小規模宅地等の特例の適用を受けることができます。

なお、どの宅地等を対象とするかは、納税者の選択に委ねられていますので、平米単価で比較をして、有利判定を行うべきです。

まとめ

小規模宅地等の特例は、その適用によって、何百万円、何千万円と税額が変わるものです。

適用にあたり、要件がたくさんあり、店舗併用住宅となると、さらに複雑になります。

慎重に判定をしましょう♪

本気で相続を学ぶコミュニティに参加しませんか?

ご質問はこちらから(^^)/