円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ20万部の著者。YouTubeチャンネル登録者14万人。

こんにちは。相続専門税理士の橘です!

前回は、配偶者居住権の基礎知識についてご紹介しました。

自宅不動産の権利を、住む(使う)権利と、その他の権利に分離させる、というお話でしたね。

今回は、権利を分離させた時に、それぞれ、いくらずつの評価額になるのか、という計算方法について、解説します!

それでは、計算方法の解説を始めていきます!

※配偶者居住権の基礎知識が知りたい人はこちらのブログから、先に読んでください。

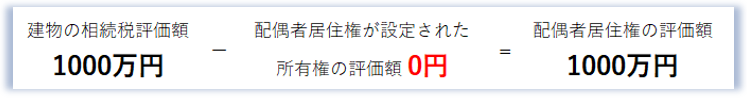

建物の配偶者居住権の評価額

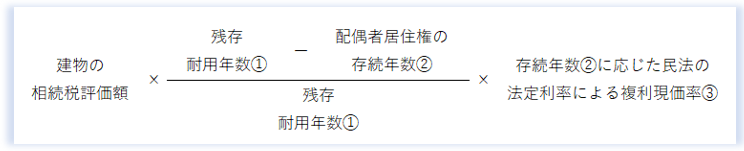

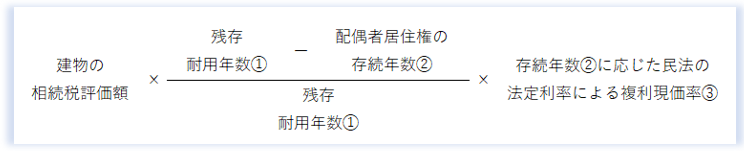

まずは、建物の配偶者居住権の相続税評価額の計算方法を解説します。

ずばり、建物の相続税評価額から、配偶者居住権が設定された所有権の金額を引いた金額です。配偶者居住権の金額を計算するためには、その他の権利の方を先に計算しなければいけないというわけです。

それでは、配偶者居住権が設定された所有権の評価方法について説明します。計算式は次の通りです。(スマートフォンで見ている人は見づらいと思います。申し訳ありません)

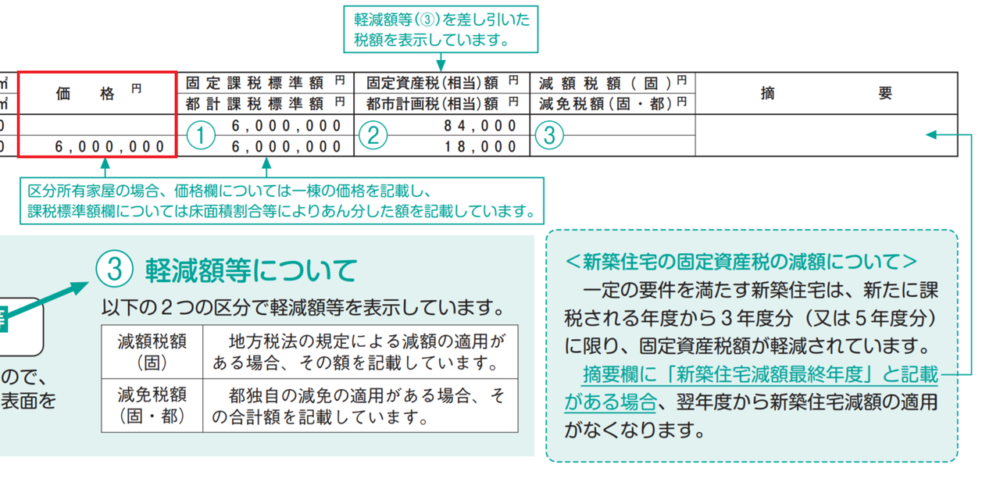

まずは自宅建物の相続税評価額ですが、これは、固定資産税評価額をそのまま使います。毎年5月か6月頃に自宅に届く固定資産税の紙に「評価額」と書いてある金額が、それです。

残存耐用年数とは?

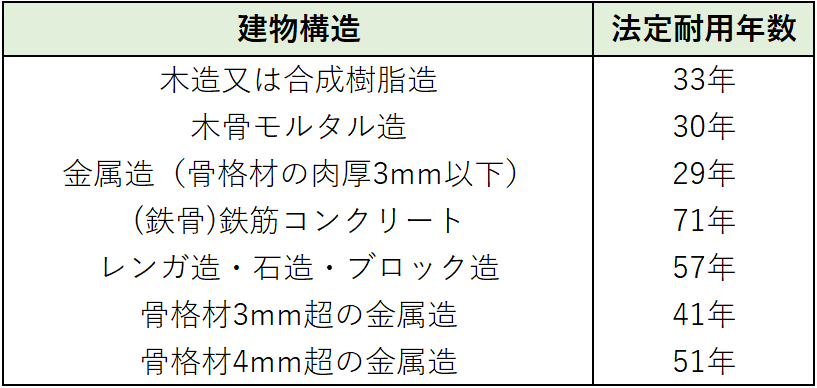

建物の構造に応じた法定耐用年数に1.5倍をして、自宅として使っていた場合の耐用年数を計算します。その耐用年数から、建築時から現在に至るまでの築年数を引き算して、算出します。

一言でいえば、残存耐用年数とは「その家は、耐用年数的に、あと何年住めそうですか?」という年数です。

建物構造に応じた耐用年数(1.5倍済)は次の通りです。

ここから築年数を引けばいいだけなので、簡単ですね。

配偶者居住権の存続年数とは?

配偶者居住権を何年間、設定しましたか?」という年数です。

前回の記事でもお伝えしましたが、配偶者居住権を何年間設定するかは、自由に決めることができます。1年だけでもいいですし、配偶者が亡くなってしまうまで、つまり終身でもOKです。

設定期間は、「終身」を選択した場合、年齢と性別に応じた平均余命年数となります。「期間設定しました」という方は、その年数が配偶者居住権の設定期間になります。

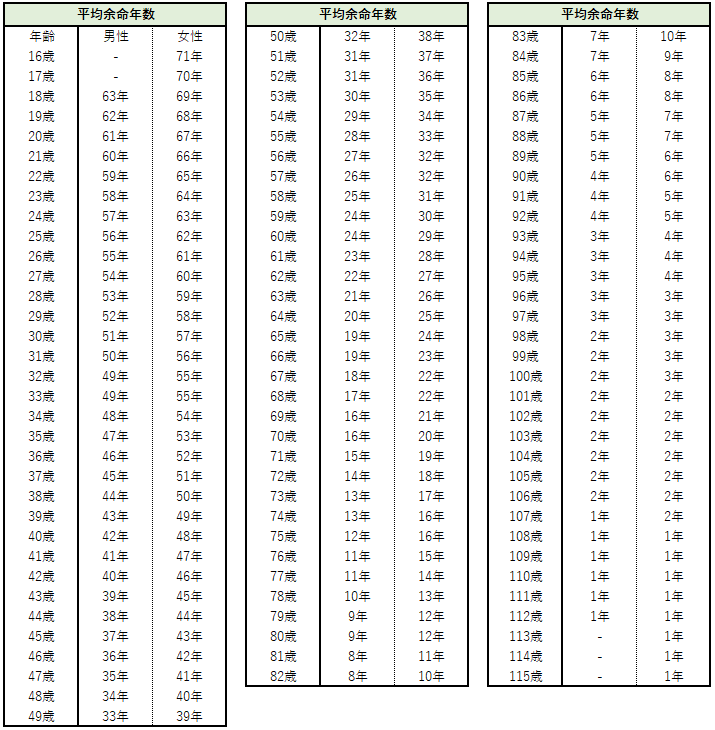

平均余命年数はこちらの厚生労働省が発表する完全生命表に基づいて計算します。

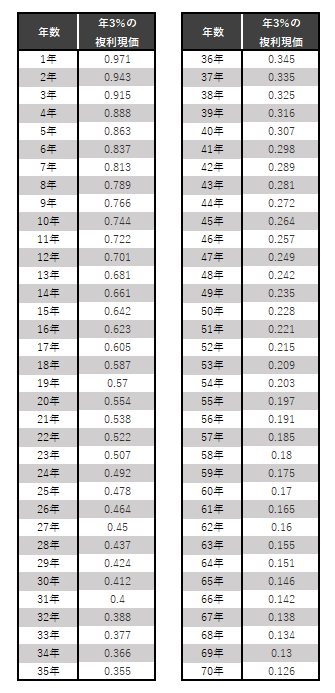

存続年数に応じた民法の法定利率による複利現価率とは?

難しいので説明は割愛します。2020年4月1日より法定利率は3%になりますので、下記の一覧表の数値を使います。法定利率は3年に1度見直されます。

それでは例題を使って計算してみましょう

例えば、次のようなケースで計算してみましょう

- 配偶者:妻

- 配偶者の年齢:75歳

- 建物構造:木造

- 築年数:10年

- 建物の相続税評価額:1000万円

- 配偶者居住権の設定期間:終身

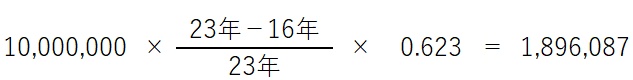

まずは、建物の残存耐用年数を計算してみましょう。残存耐用年数は、「その家、後何年住めるの?」という年数でしたね。木造の法定耐用年数は33年です。そこから築年数10年を引くと、23年です。つまり、「この家には後23年住めそうだ」ということがわかりました。

次に、配偶者居住権の存続年数を見ていきましょう。今回は、「終身」と設定しました。終身と設定した場合には、平均余命年数を使います。75歳女性の平均余命年数は、16年です。そのため存続年数は16年ということになります。

最後に、存続年数16年の場合の、複利現価率を見ていきますと・・・・

0.623ということがわかりましたね。これで数字が揃いましたので、実際に計算してみましょう。

これで計算をすると、配偶者居住権の設定された所有権の評価額は、189万円となりました。あとは、建物の評価額1000万円から、189万円を引きます。結果は811万円ですね。

この金額が配偶者居住権の評価額です。意外と簡単ですね!

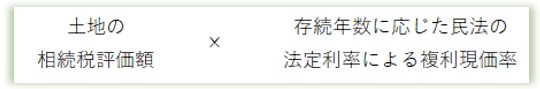

土地の配偶者居住権の計算

土地の配偶者居住権の評価額は、建物よりも、ずっと簡単に計算できます。

土地の場合にも、先に、配偶者居住権が設定された所有権の評価額を計算し、その金額を、土地の相続税評価額から引き算して、配偶者居住権の評価額を計算します。

配偶者居住権が設定された所有権の計算式は、次の通りです。

存続年数は、配偶者居住権の設定年数のことですので、終身であれば平均余命年数を、有期であればその年数のことです。複利現価率は、先ほどの建物の計算の時に使ったものと同じです。

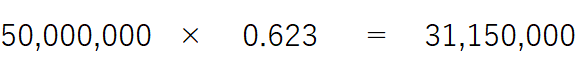

例題を見ていきましょう

【前提】

- 配偶者:妻

- 配偶者の年齢:75歳

- 土地の相続税評価額:5000万円

- 配偶者居住権の設定期間:終身

75歳女性の平均余命年数は16年です。16年の場合の複利現価率は、0.623です。したがって、次の通りとなります。

配偶者居住権の評価額は、土地の相続税評価額5000万から、今計算した3115万を引いた、1885万円ということになります。土地の場合は、建物と違って非常に簡単ですね。

残存耐用年数がマイナスになる場合など

木造建物の場合には、法定耐用年数が33年です。しかし、世の中には築年数が33年を経過している木造建物が、たくさんあります。このような場合には、法定耐用年数から築年数を引くと、結果がマイナスになります。

この場合には、マイナスの数値として扱うのではなく、0として扱います。

みなさんも小学校の時に習ったと思いますが、掛け算の式の中に0が一つでも入っていると、答えはどうなりますでしょうか?

1×2×3×4×0= 答えはいくつでしょうか?

答えは0ですよね!

そうなんです。築年数が法定耐用年数を超過している建物については、所有権の評価額は0円になります!

そのため、建物の評価額が、そのまま全額、配偶者居住権の評価額となります!

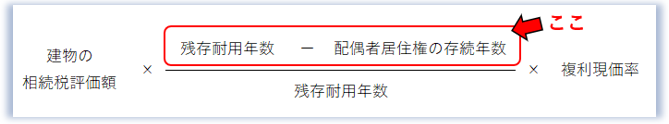

これと同じような現象として・・・

ここの数値がマイナスになるという現象も想定されます。

残存耐用年数よりも、配偶者居住権の設定年数の方が長くなるケースです。

例えば、木造(33年)で築年数が20年であれば、残存耐用年数は13年です。

75歳女性が終身で配偶者居住権を設定すれば、平均余命年数である16年が、配偶者居住権の存続年数となります。

残存耐用年数13年よりも、配偶者居住権の存続年数16年の方が長くなりますので、計算結果がマイナスになります。

この場合にも、マイナスではなく、0として扱います。

つまり、建物の所有権の評価額は0円です。そのため、建物の評価額が、そのまま全額、配偶者居住権の評価額となります!

いずれのケースにしても、実務上では、非常によく起きる現象だと想定されます。

配偶者居住権Q&A

残存耐用年数の計算は?

残存耐用年数の計算は、耐用年数から建築時から現在に至るまでの築年数を引き算して算出するとのことですが、生前に増改築している場合には、増改築した部分は区別して計算をしますか?

亡くなった方が生前に増改築をしている場合であっても、増改築した部分は区別することなく、新築時からの経過年数により計算をすることになります。

まとめ

配偶者居住権の計算は中々複雑ですね!

最後までお読みいただき、ありがとうございました。