円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ20万部の著者。YouTubeチャンネル登録者14万人。

遺留分の精算として、金銭を渡すように言われているんだけど、精算できるだけの金銭がありません。代わりに不動産を渡してもいいですか?

こんにちは、円満相続税理士法人の橘です。

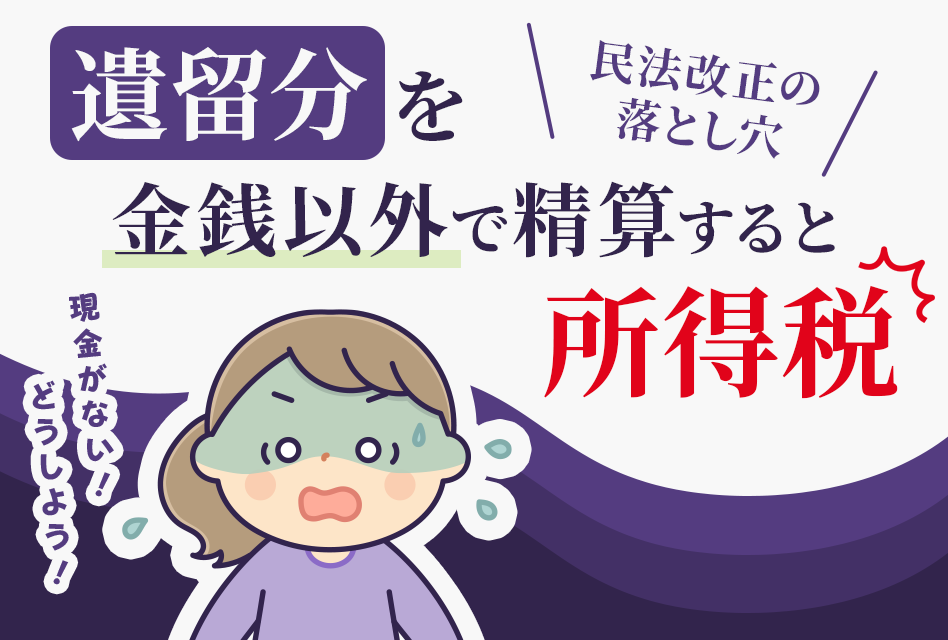

2019年7月に民法が改正され、遺留分の精算は原則として金銭で行うこととされました。

しかしながら、亡くなった方の遺産のほとんどが不動産である場合などには、遺留分を請求された人は、金銭で精算を行うことができません。

その場合、両者の合意があれば、遺留分を金銭以外の財産で行うこともOKです。

しかし、金銭以外の財産で遺留分の精算を行った場合には、その精算に使った財産は売却したものとみなされて、所得税の対象になってしまうのです。

今回の記事では、これまで通算500件以上の相続税申告を作ってきた私が、遺留分侵害額請求の税務的な注意点を、解説していきます。

最後までお読みいただければ、所得税が課税されない、遺留分の精算方法がわかりますよ♪

遺留分とは

遺留分とは、相続人の生活を保障するために最低限の金額は必ず相続できるようになっている権利のことをいいます。

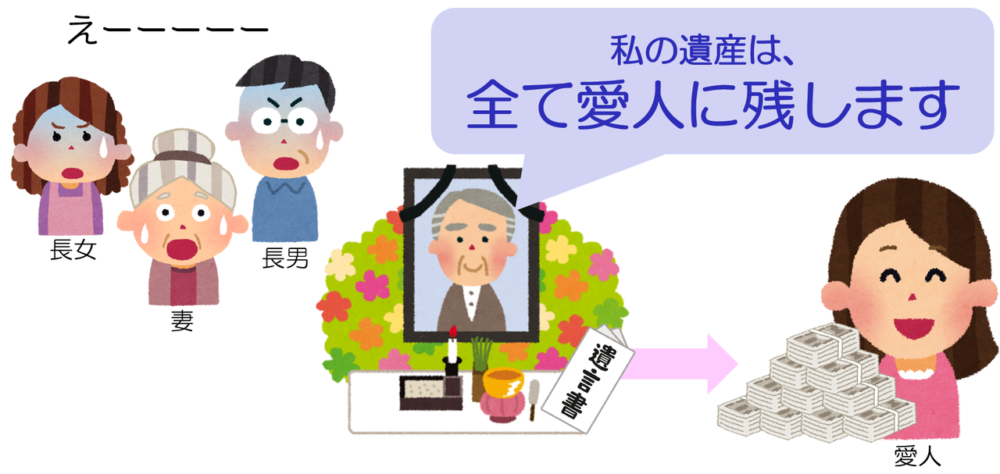

極端な例で、

私の遺産は全て愛人に残します

と遺言に残したとしても、遺留分によって、最低限の金額は相続できるというわけです。

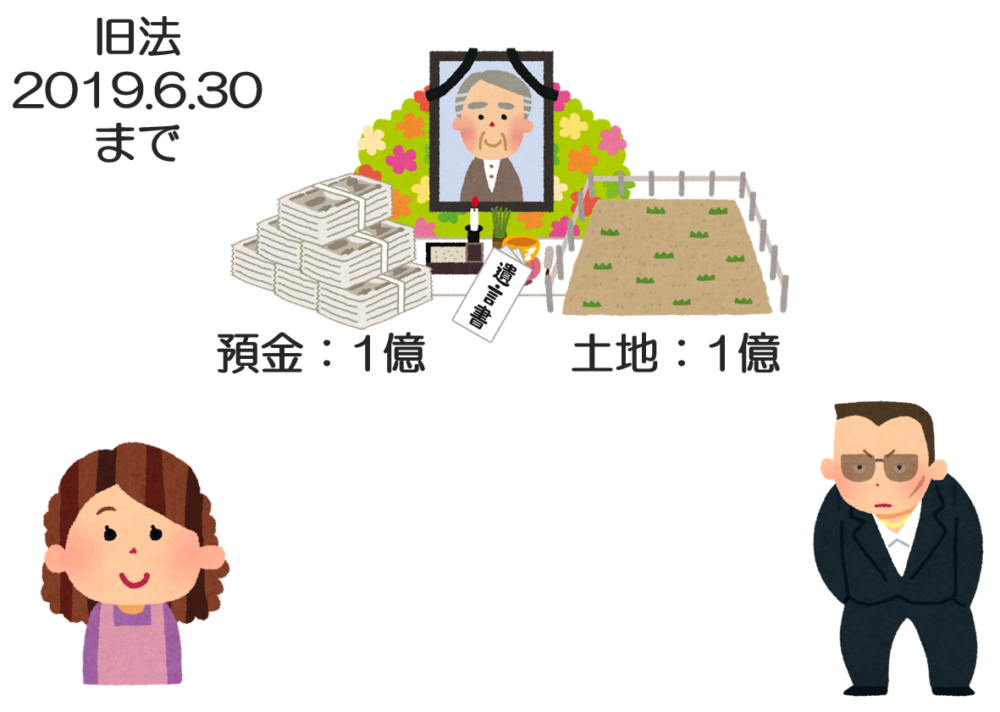

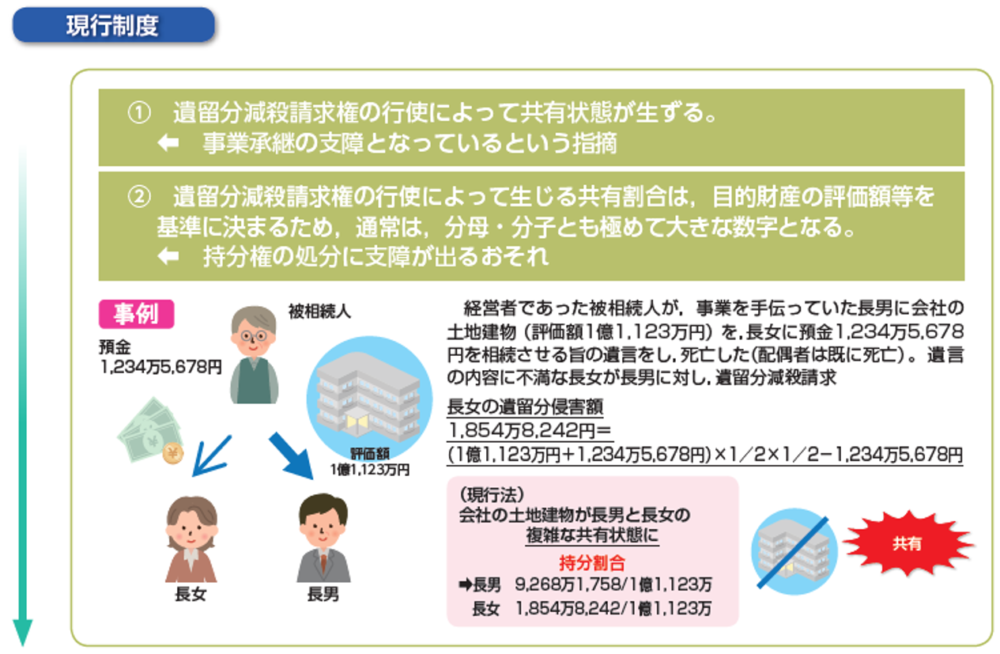

2019年6月(民法改正前)までの取り扱い

2019年6月までは、遺留分の請求があった場合、財産は、預金であろうと土地であろうと、その請求された割合に応じて、均等に、請求した人へ移転していました。

例えば、預金1億円、土地1億円、合計2億円の財産を持っている人が、遺言に『全財産は娘に相続させる。息子には1円もやらん』と残して亡くなりました。

遺言書の通りにいけば、息子は1円も相続できません。ただ、息子には遺留分があります。相続人が子供2人の場合には、息子の遺留分の割合は4分の1になります。

※遺留分の割合を詳しく知りたい人はこちら

全体の財産が2億円であれば、息子は4分の1である5000万を貰うことができます。

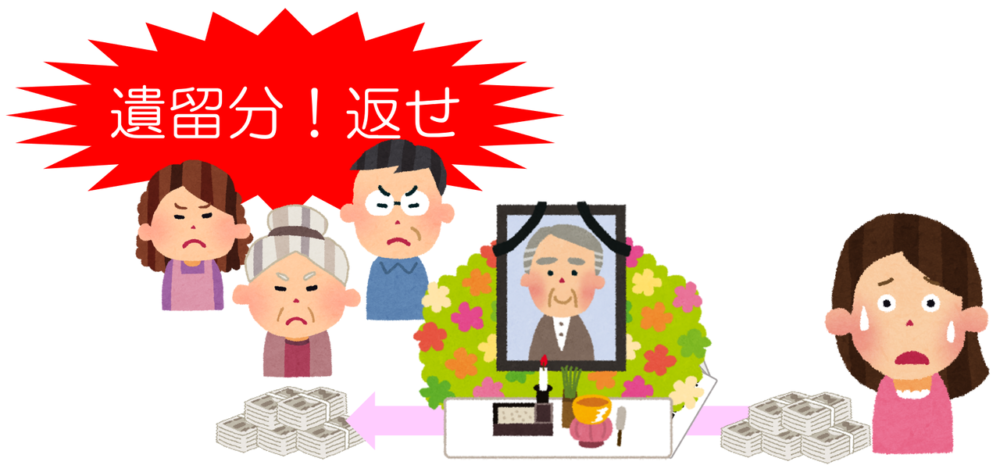

息子は、姉に対して『遺留分よこせ』と言いました。

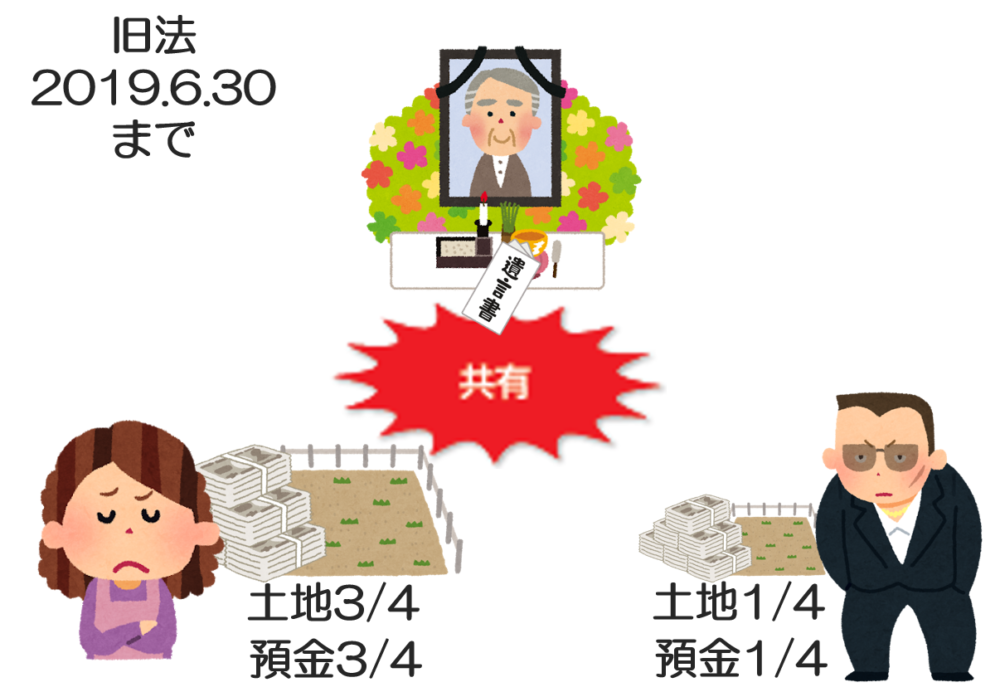

そうすると、法律的には、この時点で預金2500万(4分の1)と土地4分の1が、息子のものになります。4分の1という割合は、全ての財産に均等に効力が及ぶのです。

しかし、この取り扱いには問題がありました。

それは、遺留分の請求がされた後には、土地や株式などの財産が、共有状態になってしまうという点です。

ただでさえ仲が悪いのに、そんな人と不動産や株式を共有で持つなんて、さらなる問題が発生する展開が見え見えです。

実際に、共有状態が原因でさらなる揉め事もたくさん発生していました。

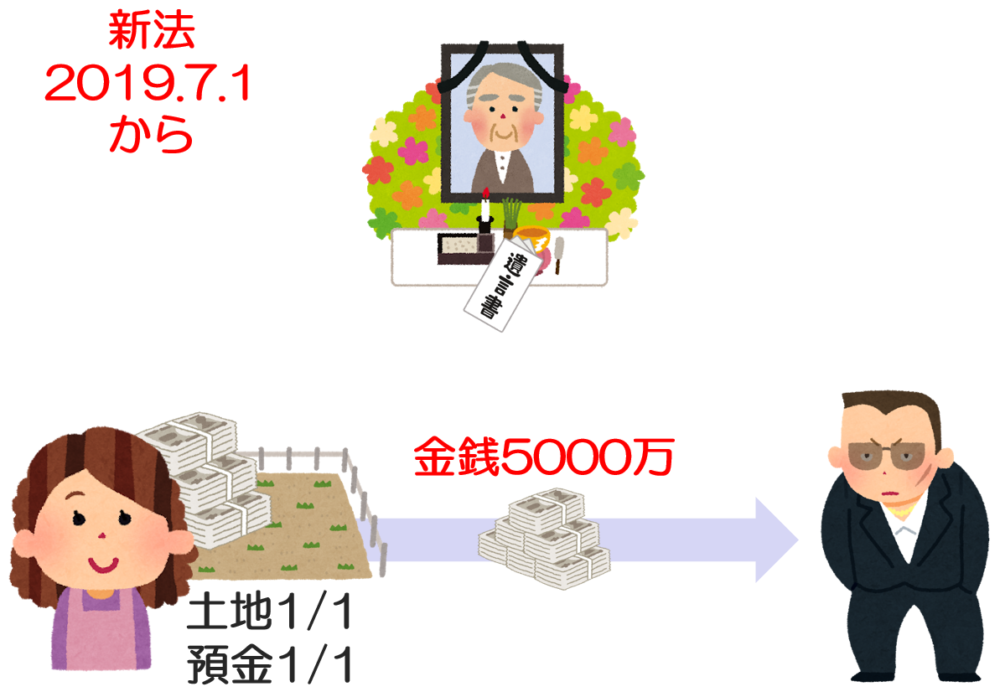

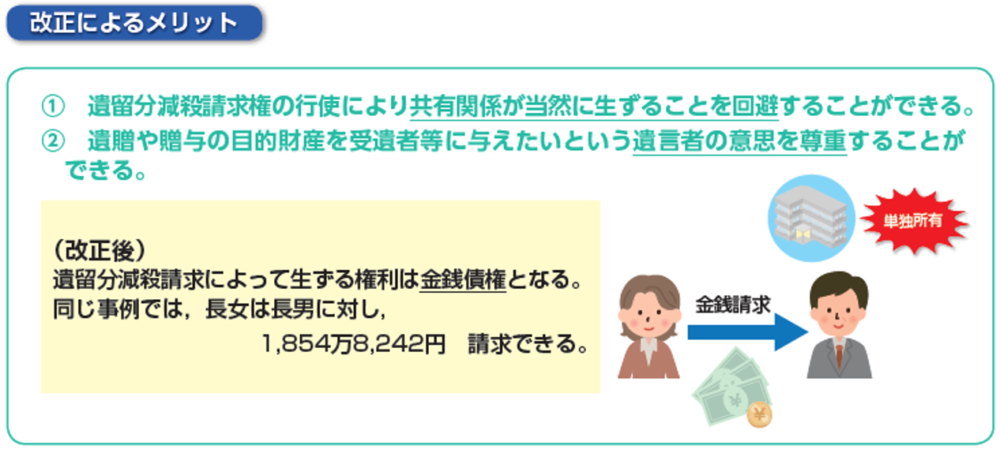

2019年7月からの遺留分侵害額請求

そこで、このような問題を解決するために、遺留分に関する法律を改正したのです。

どのように改正したのかというと…

『遺留分の精算のやり取りは、全て、お金でやってください。』

という改正です。

これまでは、土地や株式などが共有になってしまったのですが、今後は全て、お金で精算するということです。

これであれば、共有でさらなる問題が発生しないで済みますね。

先ほどの例で言えば、2億円の4分の1に相当する5000万円を、お金で弟に払ってあげるという形になります。

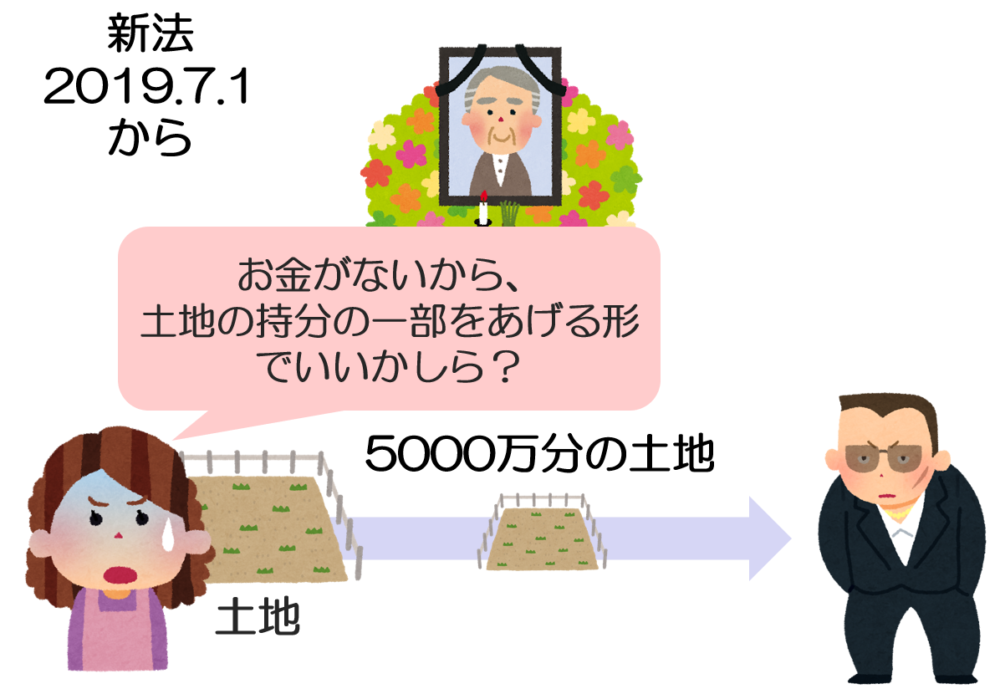

遺留分の精算を金銭で出来ない場合

ただ、この改正にも問題点が存在します。それは、遺留分の精算をお金で行うことができない人も、世の中にはいる、ということです。

例えば、地主さんの一族や、会社経営者の一族であれば、土地や株式を相続した相続人が、相続していない相続人へ、遺留分に匹敵する金銭をすぐに用意ができるかというと、それはなかなか難しいこともあり得ます。

しかし、遺留分の改正によって、金銭で精算することが原則となってしまいました。

ただ、お金が用意できない場合などには、両者の合意があれば、現物(不動産や株式など)で、遺留分の精算をすることもOKとされています。

遺留分の精算を現物で行うと譲渡所得税の対象

しかし、遺留分の精算を、お金ではなく、現物で行った場合、思わぬ税金が発生してしまうのです。

それが所得税&住民税です。

恐らく多くの方が『なんでやねん!』と思ったと思います。私も思いました。

ここの考え方を噛み砕いて解説していきます。

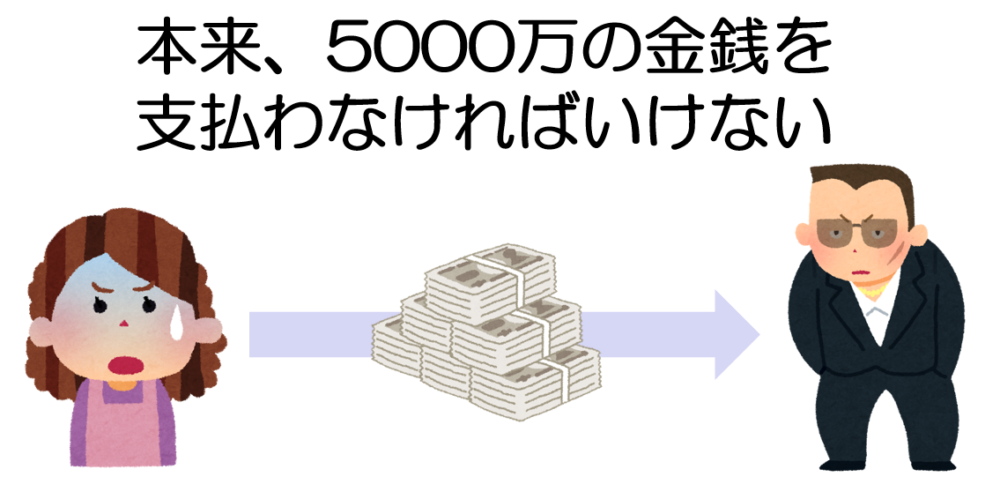

先ほどの例で言えば、お姉さんから弟に対して、5000万円の金銭を支払わなければいけないことが決まったとします。しかし、お姉さんは5000万もの金銭を持っていません。

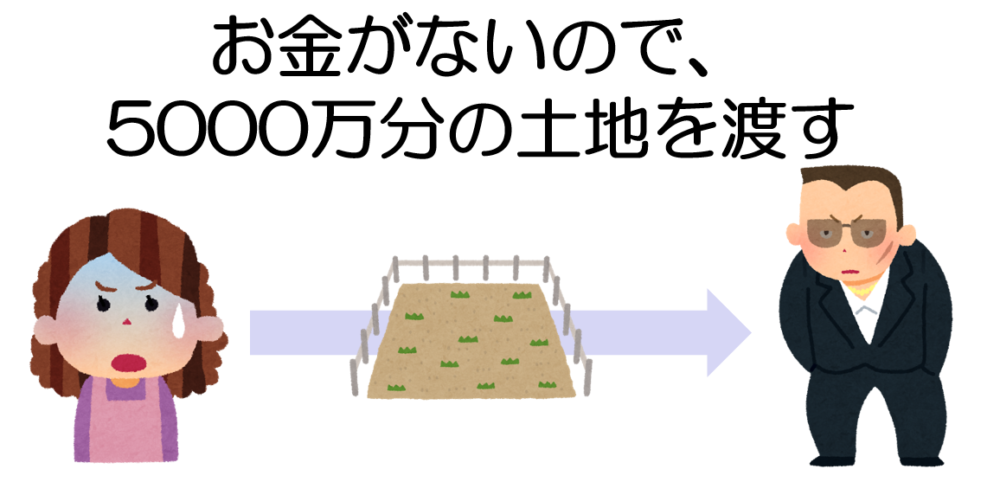

そこでお姉さんは、弟に対して、『5000万円分の土地で精算してもいい?』と持ち掛けます。そして、実際に5000万円分の土地を弟に渡しました。

この取引、少し別の角度から考えてみましょう。

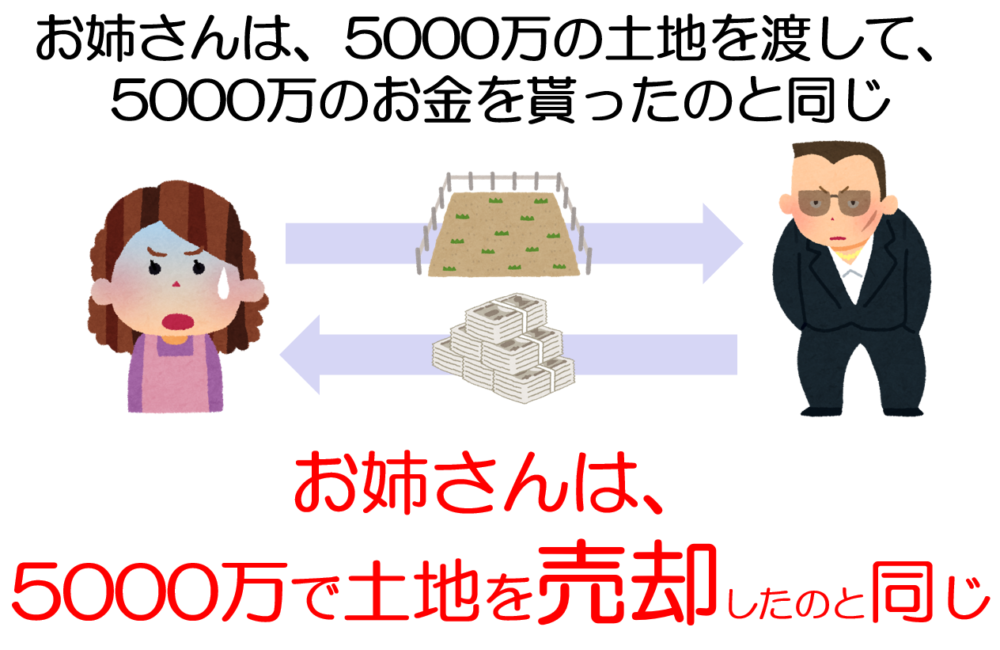

お姉さんは、5000万円分の土地を弟に渡す代わりに、5000万分の金銭の支払いを免除してもらった。

お姉さんは、5000万円分の土地を弟に渡す代わりに、5000万分の金銭を弟からもらったのと同じ。

お姉さんは、土地を5000万円で、弟に売却したのと同じ。

と、このような理屈になるわけです。

つまり、金銭で精算すべき遺留分を、現物で精算した場合には、その現物を売却したのと同じ、と考えるのです。

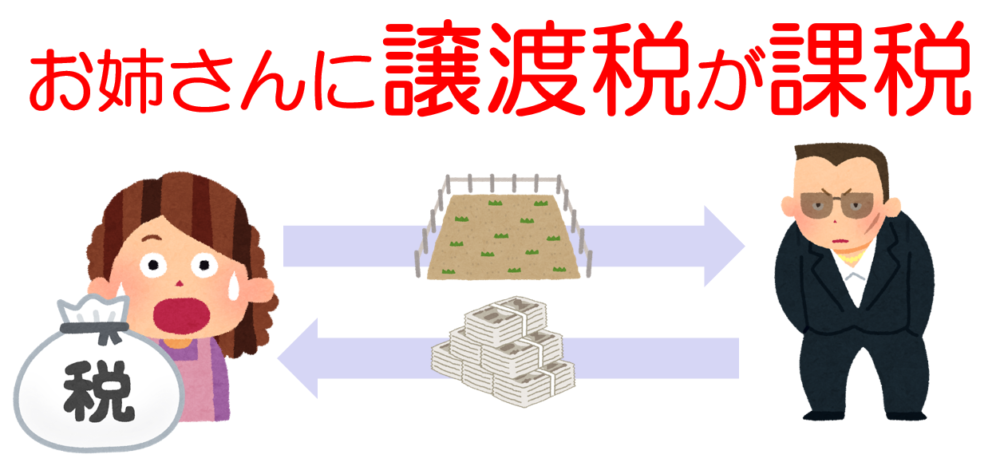

そして、その現物に、含み益があれば、そこに対して所得税と住民税が課税されてしまうのです。

【参考】不動産を売却した時の税金

ここで、不動産や株式を売却した際の税金を復習しておきましょう。非常にシンプルです。

例えば、昔5000万で買ってきた土地が、今売ったら8000万円で売れました。この場合、差額の3000万円が儲け(譲渡所得といいます)で、その儲けに対して15%の所得税と5%の住民税が課税されます。株式の場合にも税率は同じです。

相続で引き継いだものであれば、先代が購入した金額が、そのまま引き継がれます。例えば、父が5000万で買ったものを、息子が相続し、息子が8000万で売却すれば、息子には3000万の譲渡所得が発生するという具合です。

先ほどのケースでもう一度考えてみましょう。お姉さんが渡した5000万円分の土地は、昔、お父さんが1000万で購入してきたものだったとしましょう。

そうすると、お姉さんは弟に対して、5000万円で土地を売却したものと扱うので、(5000万-1000万)×20%=800万の税金が発生します。

ただでさえ、お金がないから現物で精算しようと思っているの、泣きっ面に蜂です!

しかも、上がるのは税金だけではありません。社会保険料も上がります。夫の扶養からも外れます。高齢な方であれば医療費の負担も上がるかもしれません。

また、財産を貰った側にも、不動産取得税(固定資産税評価額の3~4%)や登録免許税(2%)が発生します。

普通に相続していれば、不動産取得税は非課税、登録免許税は0.4%で済むので、雲泥の差ですね。流通税って意外と高いんですよ。

2019年7月以降の相続に適用

上記の取扱いは、2019年7月以降に発生した相続に適用されます。

それ以前に発生した相続について、2019年7月以降に遺留分の精算をする場合には、旧法の取扱いが適用されます。

まとめ

このような税務上の取扱いは、2019年6月まではありませんでした。

なぜなら、現物は当然に共有状態になるので、売却したとは考えないからです。今回の民法改正で、法律的にはさっぱりするようになりましたが、税務上は、なかなか大変な取り扱いになってしまいましたね。

金銭で精算する場合には問題ありませんが、現物で精算する場合には細心の注意が必要です。知らないと、普通に確定申告をスルーしてしまいそうですね。その場合には、罰金もつきますので、泣きっ面に蜂×2ですね。

このことを踏まえると、遺留分の精算が現物になりそうなのが分かった時点で、遺産分割協議(みんなの話し合いで財産をわけること)に切り替えるべきでしょう。

遺言書があっても、相続人全員の同意があれば、遺産分割協議に切り替えることは法律上可能です。

ただ、不動産の登記などを済ませてしまうと、そこから切り替えることはできないので、早めに対策を講じておきましょう。

参考までに、相続させたくない相続人の遺留分を減らす方法を紹介した記事があるので、ご興味ある方はどうぞ⇩

最後までお読みいただき、ありがとうございました♪