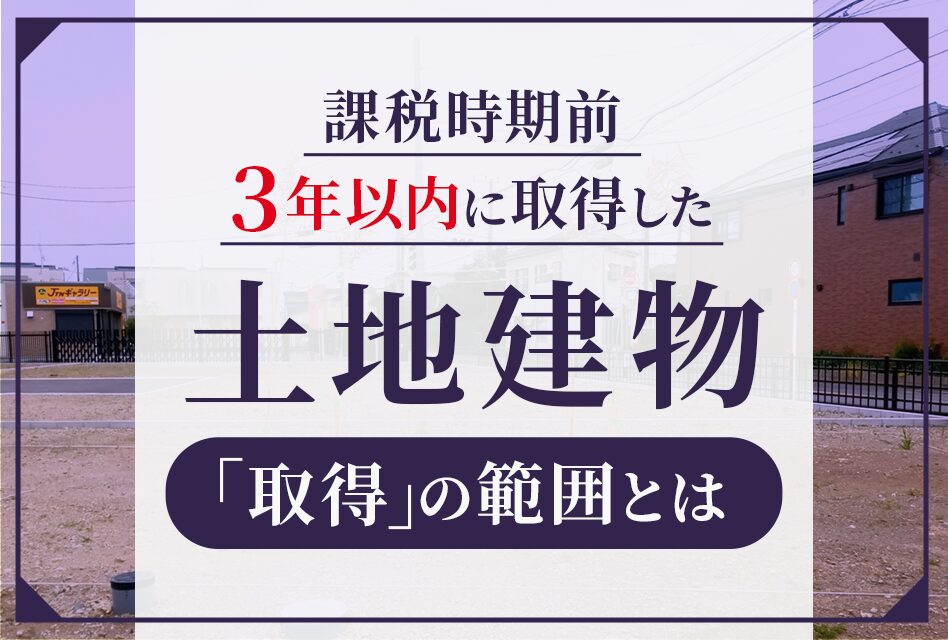

非上場株式の評価にあたり、評価会社が有する資産の中に、課税時期前3年以内に取得した土地等があるときは、相続税評価額ではなく、「通常の取引価額」によって評価をすることになります。

この場合の「取得」とはどのような態様まで含むのでしょうか?

円満相続税理士法人 税理士

大学在学中に税理士を目指し、25歳で官報合格。大手税理士法人山田&パートナーズに入社し、年間30~40件の相続税申告に携わりました。丸6年間の実務経験を経て退社。地元関西に戻り、円満相続税理士法人に入社しました。現在も相続税申告を中心に業務に励んでいます!

非上場株式の評価

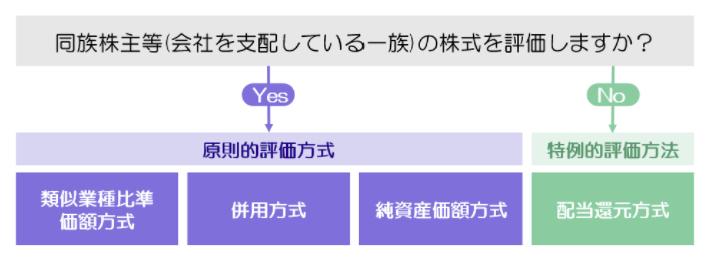

非上場株式の評価は、原則的評価方式と特例的評価方式という2つの種類の評価方法があります。

さらに、原則的評価方式の中には、3種類の評価方法があります。

非上場株式の評価の全体像はこちら♪

純資産価額方式とは?

純資産価額方式について、こちらでわかりやすく解説をしています♪

課税時期直前に取得した土地等・建物等の評価

純資産価額方式を計算する際に、課税時期直前に取得をした土地等・建物等の評価は、相続税評価額ではなく「通常の取引価額」によって評価します。

これは、適正な株式評価という観点から、「通常の取引価額」がわかるのであれば、「通常の取引価額」をもって評価するのが妥当です。

課税時期の直前(3年以内)に取得して、「通常の取引価額」がある程度わかっているのであれば、それを使いましょう♪という考えからです。

3年以内かどうかの判定

3年以内に取得したものかどうかの判定は、課税時期を基準として判定します。

純資産価額を求めるときに、評価会社が課税時期における仮決算をしていないことにより、課税時期における資産および負債の金額が明確でない場合で、直前期末から課税時期までの間に資産および負債の金額について著しく増減がない場合には、直前期末現在の資産および負債を基に評価して差し支えないものとされています。

しかし、直前期末現在の資産および負債を基に純資産価額を求めている場合であっても、3年以内に取得をしたか否かの判定は、課税時期を基準に行いますので、注意が必要です。

「取得」の範囲

「取得」は、売買によって取得する場合にとどまらず、交換・買換え・現物出資・合併等によってそれらの財産を取得をする場合も含まれ、例えば、次のような場合が該当します。

・課税時期前3年以内に通常の売買や新築・増築により取得された土地等又は建物等

・収用等に伴う代替資産の特例を適用して取得した土地等又は建物等

・特定の事業用資産の買換え又は交換の特例を適用して取得等した土地等又は建物等

・特定の交換分合より取得した建物等

・交換の特例の適用を受けて交換取得した土地等又は建物等

・建物の増築及び旧建物等の取壊し又は除却に伴い生じた発生資材の一部を使用している建物等の建築

・代物弁済や合併・吸収分割・事業譲受けにより取得した土地等又は建物等

棚卸資産であった土地等・建物等を固定資産に転用した場合の取扱いについては、明確ではありませんが、趣旨や上記の事例から見て、「通常の取引価額」で評価をするのが妥当ではないかと考えます。

取得の範囲Q&A

適格合併により取得した土地は?!

適格合併により取得した土地等も「通常の取引価額」への洗い替えが必要ですか?

適格でも非適格でも必要です。適格合併の場合、貸借対照表上は帳簿価額で引き継がれるため、消滅会社が当初購入した金額で表示されていますので、注意が必要です!