円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

父が私の知らない間に、会社の株式を私名義にしていました。これってまずいですよね?

こんにちは、円満相続税理士法人の橘です。

相続税の税務調査は、相続税申告の約4~5件に1件の可能性で行われます。

そして、一度税務調査が行われると87.6%の人が追徴課税になっています。

相続税の税務調査では、どんなことが問題になるのですか?

相続税の税務調査で最も問題になるのは、名義預金と、今回紹介する名義株式です。

私はこれまで通算30件以上の相続税の税務調査に立ち会ってきました。その中で、多額の名義株式を指摘され、何億円もの追徴課税を言い渡されたことがあります。

それに対して、これから紹介する4つのポイントに沿って交渉した結果、税務署の主張を取り下げてもらえました。

最後までお読みいただければ、名義株式の判断基準をしっかりと理解し、名義株式の問題を全て解決することができるようになりますよ♪

※名義預金については、こちら

名義株式とは

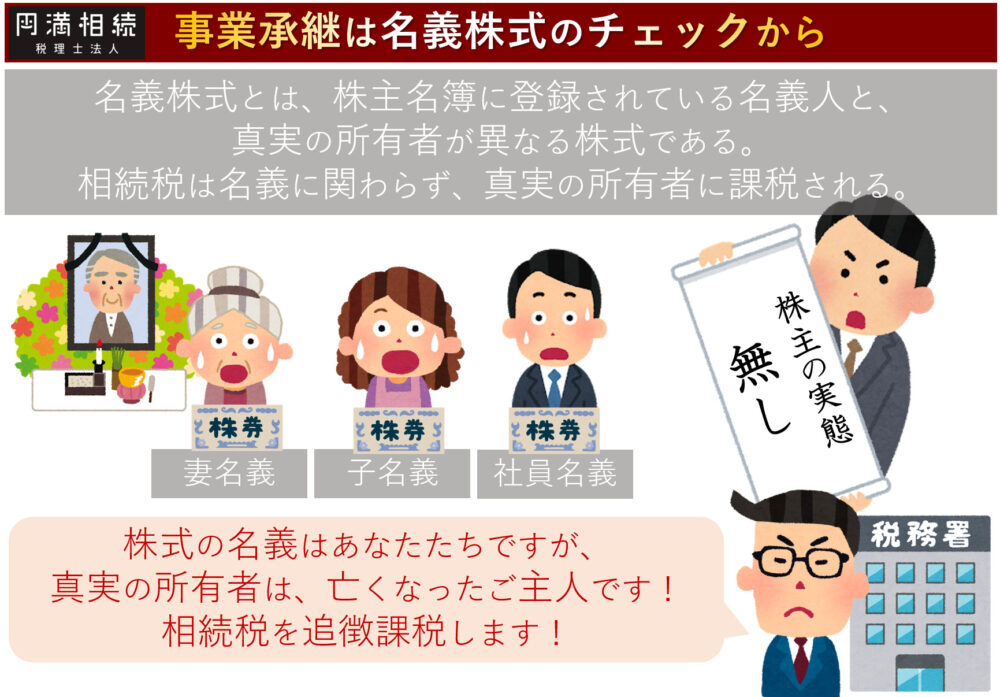

名義株式とは、名義人として登録されている人物と、その株式の真実の所有者が異なる株式のことをいいます。

例えば、名義人は、妻や子などの親族であるが、真実の所有者は夫であるような株式を指します。

このような名義株式がある状態で、その夫が亡くなったとします。

家族は、当然、夫名義の株式のみを相続税の計算に入れて相続税の申告をします。

しかし、これをやってしまうと、後日、税務調査に選ばれ、

奥様や息子さん名義になっている株式は、実質的には亡くなった方の株式なので、相続税を追徴課税します

と指摘され、多額の相続税を追徴課税されるケースが非常に多いのです。

また、実務上は、中小企業を経営していた方が亡くなった際に、役員や従業員の名前になっている株式について、名義株式と認定され追徴課税されるケースが多いです。

国税庁からは、次のように定義されています。

株主等とは、原則として、株主名簿又は社員名簿に記載されている者をいうものであること

ただし、株主名簿又は社員名簿に記載されている者が単なる名義人であって、当該名義人以外の者が実際の権利者である場合には、その実際の権利者をいうものであること

名義株式が発生する理由

相続税対策のため

当然ですが、会社の株式にも相続税はかかります。

それも業績の良い会社であればあるほど、株価は高くなりますので、その分、相続税も高くなります。

そうすると多くの経営者が、この税金をなんとかしたいと考え、次のようなことを考えます。

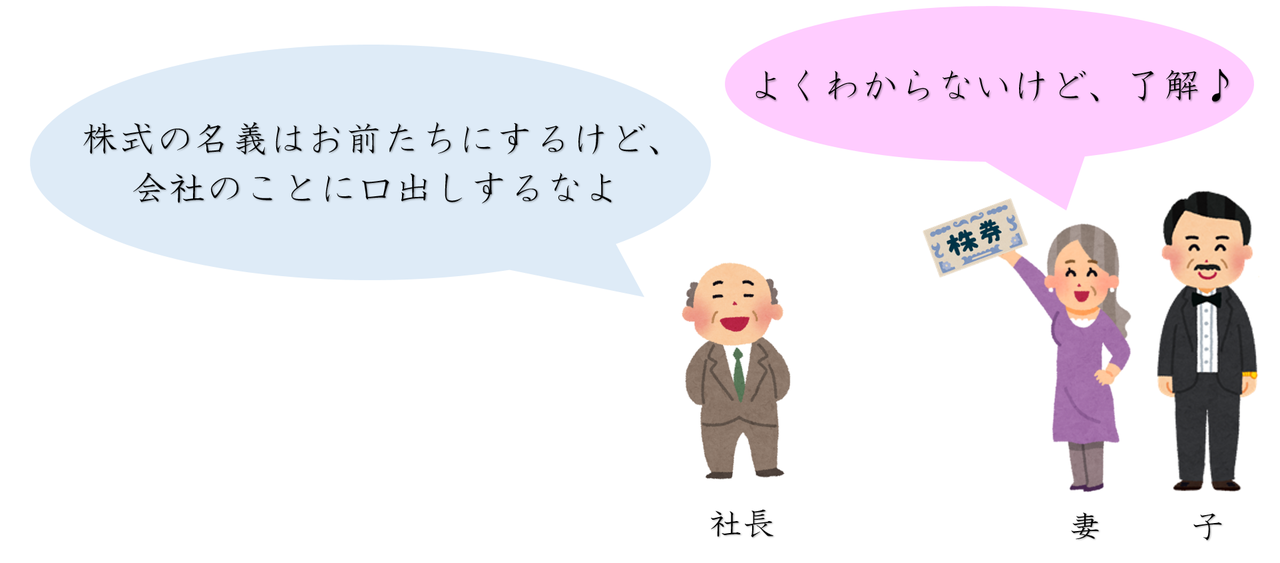

『自分名義の株式だと将来、多額の相続税がかかってしまう。それであれば初めから家族名義にしてしまえば相続税はかからないじゃないか!』

ここまではいいのですが、その次に何を考えるかというと…

会社の株式を譲るというのは、会社を経営する権利を譲るのと同じ意味を持ちます。

相続税は少なくしたいけど、会社を経営する権利は渡したくないというジレンマが発生します。

そのジレンマを解消するために、次の考えにいきつきます。

株式の名義だけを親族などに書き換えて、実際には経営に口出しをさせないようにする。そうすることによって、将来発生する相続税を少なくし、会社の経営権は自分で維持しようとします。

そして最後に、次のようなやり取りのもと、株式の名義を親族に変えてしまいます。

このようにして、名義は妻、子、従業員となっているのですが、実質的には名前だけの株主であり、真実の所有者は変わっていない状態ができあがります。

平成2年まで発起人7人が必要だったため

平成2年以前の旧商法により、株式会社を設立するためには7人以上の発起人が必要でした。

この7人を集めるために、実際には出資金を出さず、名前だけを貸す形が世の中で多くとられました。

その名残として、いまだに名前だけ株主になっている人がたくさんいるのです。

名義株式の問題(デメリット)

名義株式を放置すると、どのような問題がありますか?

名義株主が『本当の所有者だよ』と主張

名義株式の名義人が、

いや、私、名義株主じゃなくて、本当の株主よ。昔、出資したわ

と、本当の株主であると主張し始めるかもしれません。

この場合、

株式を返してほしければ、適正な価格で買い取ってちょうだいね

と、買取を要求されることがあります。

この場合の価格は、原則として両者の合意した価格になりますので、泥沼の争いに発展する可能性があります。

また、名義人自体は、そのようなことを言ってこなくても、その名義人が亡くなった後に、名義人の相続人から、

母から株式を相続しました。適正な価格で買い取ってください

と要求されることがあります。

M&AやIPOができなくなる

会社を売却する場合(M&A)や、上場(IPO)する場合に、名義株主がいると、これらを実施することができなくなるかもしれません。

買い手からしても、買った後に、名義株式の問題があると、色々とややこしいですからね。

相続税の税務調査で大問題

誤解が多いのですが、名義株式があったとしても、その名義株式も真実の所有者が有しているものとして、相続税をきちんと払うのであれば、税務上も問題になることはありません。

しかし、名義株式を外して相続税の申告をしてしまうと、税務調査で、

名義株式も、相続財産に入れて、相続税を計算しなさい!

と指摘を受けることになります。

名義株式の判断基準

配当金の受取状況

配当金を出している会社であれば、その配当金を名義通りの株主が受け取っているかチェックされます。

例えば、株式の名義人は妻であるにも関わらず、実際の配当金は夫の預金口座に入金されているような場合、妻は名前だけの株主、つまり名義株式と認定される恐れがあります。

配当金は必ずその名義人の預金口座に入金してください。

※小切手で振り出した場合には、その小切手の半券(いわいる耳)もチェックされます。

また配当金の受領書に直筆でサインをさせて、それをしっかりと保存しておくことをお勧めします。

余談になりますが、税務調査では筆跡が非常に重要視されます。人の字って癖がありますよね。2つの書類を見比べると、「あ、この2つの字は同じ人のものだよね!」ということは素人でもわかるものです。配当金をしっかり本人が受け取っているかは重要なポイントです。

取締役会の議事録

会社の株主が変わるときは、原則として、取締役会の承認が必要です。

当然、会社の株式を贈与するときにも承認が必要になるのですが、この時の議事録を見せてくださいと税務署の人から言われます。これを作っていない会社さんは、結構多いんですよね。

これを作っていないと、名義株式と言われるリスクが高まります。

株式の入手ルートが明確か

例えば、妻名義の株式があった場合、税務署の職員からその奥様に対して、その株式をどのように手に入れたのか質問されます。

- 贈与で取得したのであれば、贈与契約書はあるか?その当時、贈与税の申告はしたか?

- 買い取ったのであれば、売買契約書はあるか?売った側は、所得税の申告はしたか?売却代金を支払ったか?

- 出資したのであれば、いくら出資したのか?そのお金は自分で用意したのか?その当時それだけの資産をもっていたか?

このような質問がされます。

株主としての自覚はあるか

自分がいつから株主になっていたかご存知ですか?

驚くべきことに、この質問をすると多くの方から、次の答えをいただきます。

いや、実はわからないんですよ。いつの間にか株主になっていたんです…

これが典型的な名義株式のパターンです。大抵の場合、父が毎年110万円の範囲内で子供に株式を贈与しているように見せかけて、勝手に株式の名義を子供に変えているのです。

子供からすると、いつの間にか株主になっている状態になるのです。このポイントは税務調査の際、さりげなく質問されます。

個人的には、このポイントが一番重要だと思っています。最終的には、その本人に株主としての自覚があるのかが決め手になることが多いですね。

名義株式に時効は無い

名義株式の状態になって30年以上経ちます。もう時効ってことでいいですよね?

いえ、よくないです。名義株式に時効は適用されません

贈与税には7年という時効が存在しますが、これは、そもそも『適正に贈与はできていたが、贈与税の申告はしていなかった』という場面で適用されます。

名義株式は、そもそも贈与ではないので、時効は成立しません。

何十年にできた名義株式であったとしても、真実の所有者が有しているものとして税金を計算します。

※贈与税の時効を詳しく知りたい人はこちら

理屈はそうかもしれませんが、実際に何十年も前のことなんて調べられないでしょ?

いいえ、私が以前立ち会った税務調査では、名義株式と疑わしき株式の持ち主を、昭和30年まで遡って調査を受けたことがあります

会社が過去の決算書や定款、登記簿を残している限り、何十年前でも遡って調べます。

その方は、昭和30年まで遡ったことで、逆に名義株式でないことを証明できたのでよかったですが。

税務調査、侮るなかれです。

既にある名義株式の解消法

既にある名義株式は、どうすればいいでしょうか?

名義株式の解消法については、こちらの記事をお読みください。

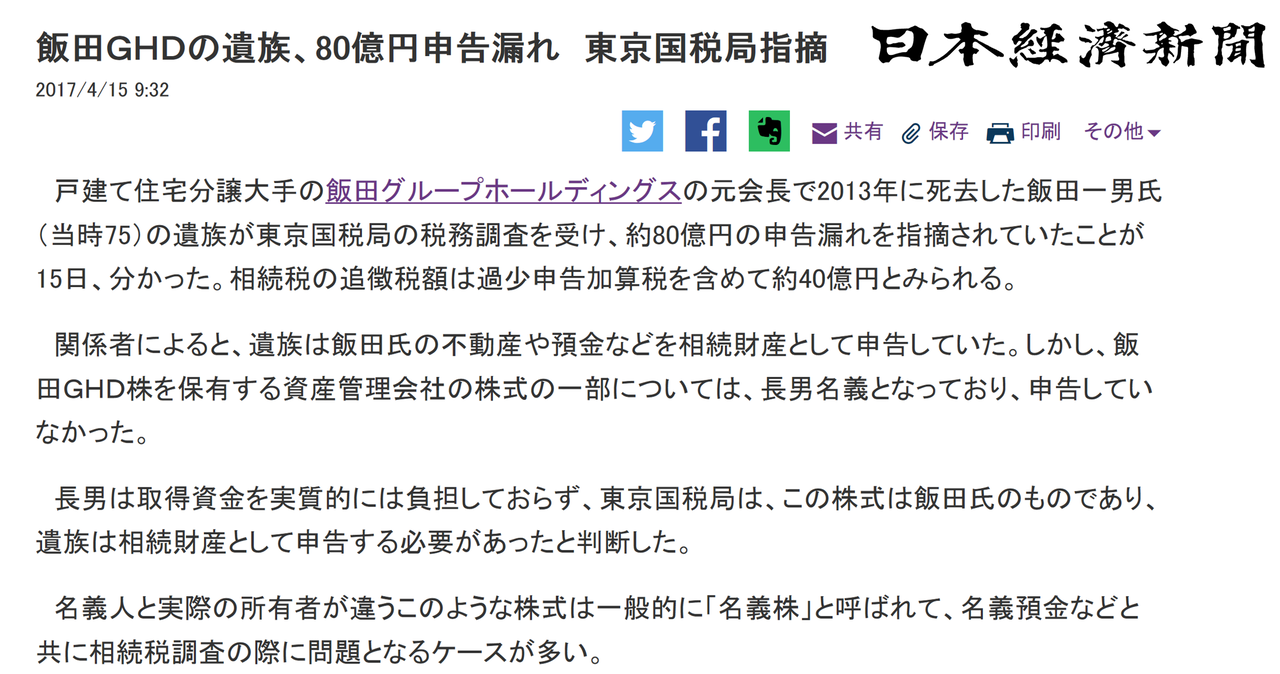

飯田GHD名義株式事件(2017年)

2017年に、80億円の名義株式と指摘され、40億円の追徴課税をされた事件がありました。

この記事は何を言っているかというと、

長男の名義になっている株式は、名義は長男だけど、実質的には亡くなったお父さんの株式だから、相続税を40億円追徴課税します

という内容です。

父の株式を、子に譲渡(売却)したのですが、子がその売却代金を負担していなかったこと等から、売買契約は無効であり、名義株式と認定されたのです。

しかし、その後、国税不服審判所の裁決により、名義株式の認定は取り消されています。

まとめ

事業承継を考える前に、必ずやらなければいけないことは、名義株の調査です。ここを見ないまま事業承継を進めても、いざ相続が起きたときに、すべてひっくり返されます。

- 配当金は本人の口座に振り込んでいますか?

- 株主が変わる時は取締役会の議事録を残していますか?

- 贈与税の申告をしていますか?

- 株主としての自覚ありますか?

この質問をしてみて、あやふやな答えが返ってくるようであれば、まずはそこの部分を明確にしてからでないとその先に進むべきではありません。

名義株式の調査なしに事業承継コンサルをするのは、基礎工事をしないでビルを建築するようなものです。

また、今は無理な株価引下げ対策をしなくても、株式にかかる相続税や贈与税を免除くれる事業承継税制という制度があります!もし知らない人は、是非こちらの記事をご覧ください。

最後までお読みいただき、ありがとうございました。