円満相続税理士法人 パートナー税理士

相続や事業承継を手掛けるほかに、一般企業・税理士法人・弁護士法人などを対象とした相続税研修会や、事業承継研究会などを開催。穏やかでわかりやすい説明が特徴の相続専門税理士です。SNS総フォロワー数約2万人の税理士インフルエンサーです(^^)

こんにちは!相続専門税理士の桑田です(^^)

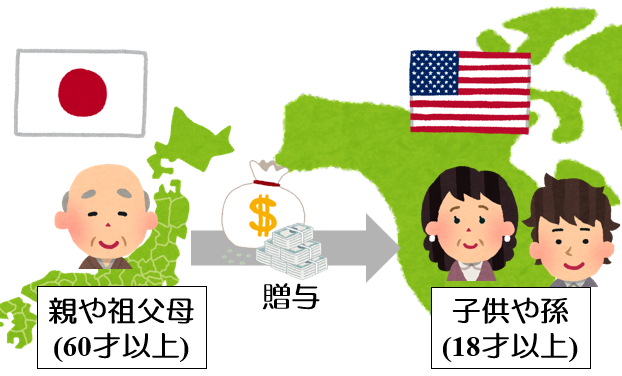

海外居住の子供や孫への贈与に相続時精算課税制度を使う場合の注意点などを纏めています!

最後までご覧ください♪

海外在住の親族への贈与で相続時精算課税制度は利用できるか?

子供や孫が海外に住んでいても、相続時精算課税制度は利用できます!適用のための各要件を満たすことが、必要ですが、居住場所は要件にありませんので、エジプトに住んでいても、アメリカやシンガポールに住んでいても、問題ありません。

2024年1月1日以降の贈与から、相続時精算課税制度に年間110万の持ち戻し対象外の基礎控除が誕生しますので、普通の贈与(暦年)より、この精算課税の基礎控除を利用することで、効率的に相続税の対策ができるご家庭は、多いです。ただし、相続時精算課税制度は、1度選択すると、2度と普通の贈与に戻ることができませんので、しっかりご検討ください。

国際贈与のよくある質問

外国籍の子供や孫への生前贈与

外国籍の子供や孫であっても、相続時精算課税制度の適用は可能です!外国籍の方とご結婚されたり、外国に本拠地を移して、外国籍になった方は多くいますが、問題ありません。国籍の要件はないのです。

外国財産の生前贈与

親や祖父母が、外国に所有する預金などの財産を、贈与する場合も、相続時精算課税制度の適用は可能です。

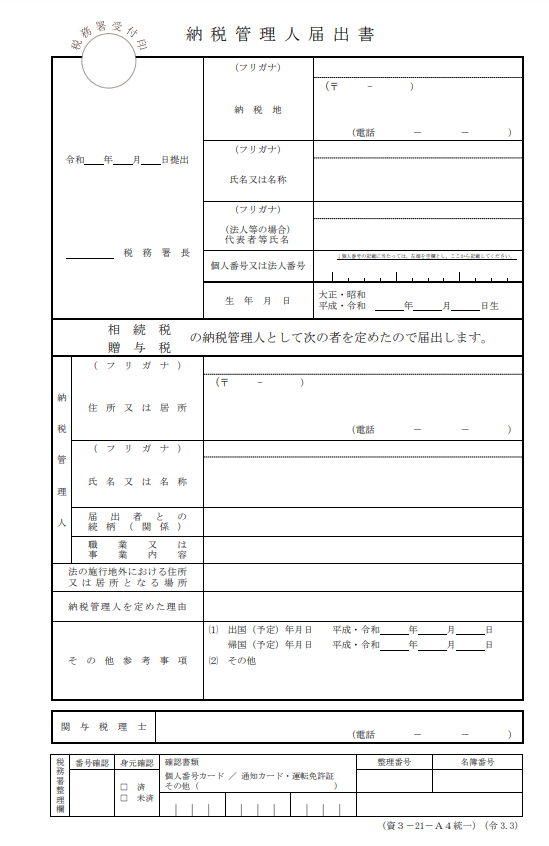

申告書・届出書の提出期限

贈与税の申告書や相続時精算課税制度の選択届出書などは、贈与を受けた年の翌年2/1~3/15の間に提出する必要があります。この日付までに、最初に精算課税を使う年は「相続時精算課税制度の選択届出書」と「贈与税申告書」を提出し、税額がある場合には、納税も完了させる必要があります。後ほど詳しく説明しますが、海外居住者の子供や孫が贈与を受ける場合、「納税管理人の届出書」も提出が必要です。

110万以下でも贈与税申告書は必要か?

2024年1月1日以降の贈与から、持ち戻しが不要の基礎控除110万円が相続時精算課税制度に誕生します。そのため相続時精算課税制度を使う贈与が年間で110万以下の場合、贈与税申告書は提出不要です。ただし、相続時精算課税制度の選択届出書の提出は必ず必要ですので、ご注意ください。

納税管理人届出も必要だよ

年間110万以下の贈与の場合、納税はないので、納税管理人はいらない?

納税がない場合も、納税管理人の選任は必要です!

納税が発生しない場合も、納税管理人の選任は必要です。

この届出書の提出時期は、「納税管理人を定めたとき」又は「出国の日まで」です。

実際の届出書はこのようなフォーマットです。国税庁のHPでデータを入手できます。

納税管理人は税理士にお願いする必要がある?

納税管理人は、誰でもなることができます。弊社も受けておりますし、ご親族やお知り合いでも大丈夫です。

外国居住者の場合の添付書類

もらう人が、海外にお住まいの場合、添付書類はどうなるのでしょうか?

原則的な添付書類はこちらです。受贈者はもらう人、贈与者はあげる人を指します。

受贈者の戸籍の謄本または抄本その他の書類で、次の内容が分かるもの

① 受贈者の名前、生年月日

② 受贈者が、贈与者の将来相続人になる子供か、孫であること

※事業用資産や非上場株式の納税猶予を受ける場合の添付書類は今回は割愛します。

外国籍になっている場合、現在の苗字と、日本の戸籍上の最新の苗字が異なるケースがあります。そのような場合には、最後の日本の戸籍で親子関係が分かれば、その戸籍と、苗字の変化が分かる書類等で証明します。公証役場で作成する親子関係を証明する書類等で代用するケースもあります。なお、日本語以外での書類の場合、翻訳したものも同封した方が親切です。本人確認書類はマイナンバーカードや日本の免許証がない場合、パスポートで代用できます。

海外にお住まいの場合、親&子や祖父母&孫の関係性を証明できれば大丈夫ですので、どのような書類で対応するか?は、専門家にご相談ください。

アメリカのForm3520のように、居住する外国の申告も忘れずに

このブログでは、日本側の相続時精算課税制度のお話をしておりますが、お住まいの国での申告も忘れずに行ってください。例えば、アメリカの場合、年間10万ドルを超える財産をアメリカ以外の国から贈与・相続で受取ると、受け取った年の翌年4/15までに「Form3520」という書類の提出が必要で、提出を忘れると、最大25%の高額ペナルティの可能性があります。そのほかにも提出が必要な書類があるケースがありますので、必ず現地の専門家にもご相談ください。

なお、円満相続税理士法人ではアメリカ ロサンゼルスにオフィスを構える税理士佐野Jon司先生と業務提携しておりますので、アメリカの税務もご相談くださいね。

有価証券の場合には国外転出時課税の対象か?も確認

有価証券を贈与する場合には、「国外転出時課税」の対象にならないかもご確認ください。この制度を簡単に説明すると、「株式等を1億円以上持っている人が国外に転出しようとするときは、その株式等を売っていない場合でも、売ったものとして所得税を徴収しますよ」というものです。詳しくはこちらのブログをご覧ください♪

まとめ

この記事では、外国に住む親族へ相続時精算課税制度で贈与する場合の注意点などを解説しました♪他の記事でも、国際相続・国際贈与について解説しておりますので、ご覧ください(^^)

最後までお読みいただき、ありがとうございました!