円満相続税理士法人 公認会計士・税理士

在学中に公認会計士試験に合格し、監査法人、コンサル、公務員を経て、円満相続税理士法人へ入社。相続・事業承継のプロとしてご家族のサポートができるよう業務に携わっています!

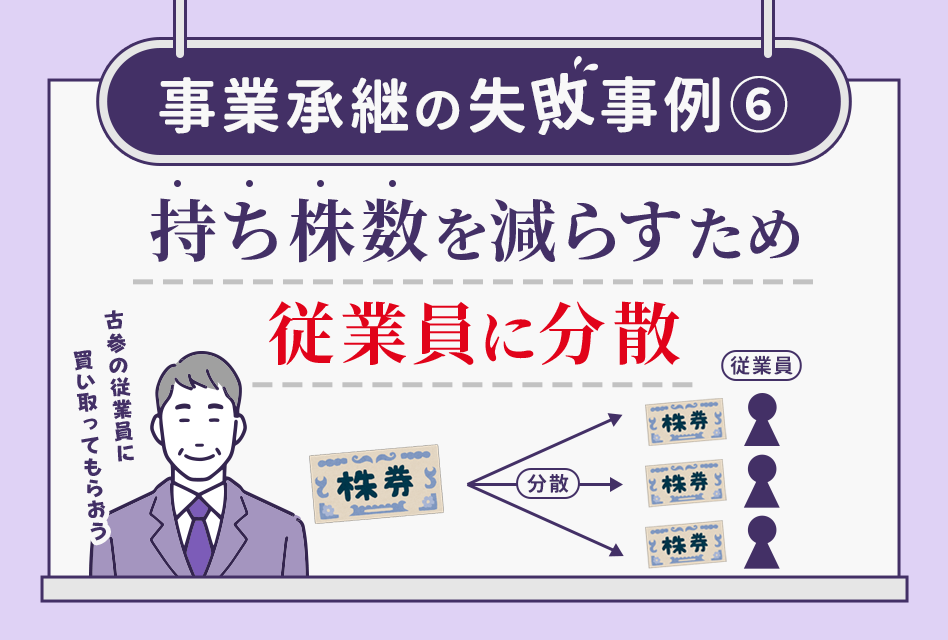

持ち株数を減らすため、古参の従業員に買い取ってもらおう

こんにちは、円満相続税理士法人の中岡です!

事業承継の失敗事例シリーズの第6弾です。

今回から、株価対策などの相続税対策に取り組んだことによる失敗事例について、取り上げます。

オーナー社長の持ち株数を減らすという手法も、相続税対策として有効な手段の1つですが、なぜ失敗してしまうのか、リスクと対策について、詳しく解説していきます。

ケース6

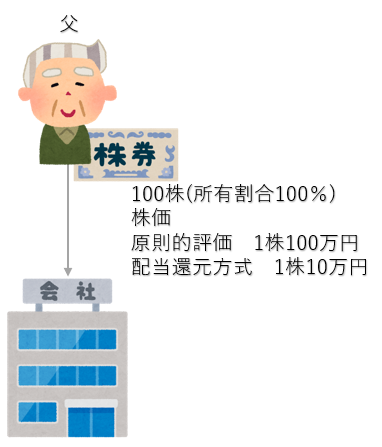

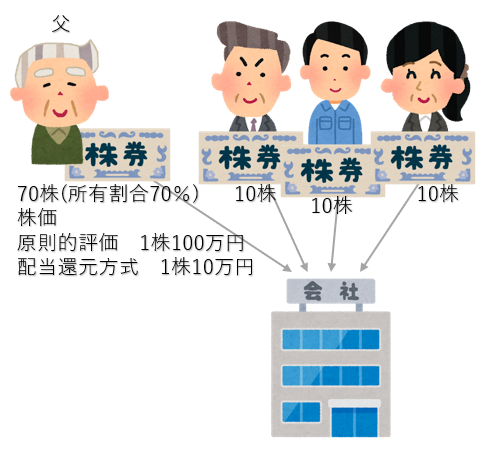

株主構成と株価

父は、創業した会社のオーナー社長で、会社の株式を100株(所有割合100%)を所有しています。

相続税評価額は、原則的評価で1億円(1株100万円)となり、なんとか対策をして、将来子供たちが払う相続税を減らすことができないかと考えています。

なお、配当還元方式では、1株10万円の評価となります。

相続税対策

父は、最低限、特別決議(議決権の3分の2以上)ができるだけの株数を所有しておれば、経営上、問題ないだろうと考えます。

≫株主の権利について詳しく知りたい方は、こちらもご覧ください。

持ち株数を減らすため、古参の従業員に買い取ってもらおう

そして、創業当時から苦楽を共にしてきた古参の従業員3人に10株ずつ所有してくれないかと頼みます。

このときの税務上の時価は、配当還元方式で問題ありませんので、1株10万円×10株=100万円ずつが譲渡対価となります。

古参の従業員3人は、これまでの付き合いもあるので、100万円ならということで、父(オーナー経営者)から株式を買い取ります。

(今回のケースでいうと、100万円なので、贈与しても贈与税は生じません。)

これで、もともと1億円の評価だった株式が、7,000万円(1株100万円×70株)と現金300万円になり、2,700万円の相続財産の圧縮を実行できました。

(実際には、父に譲渡所得税が生じます。)

相続発生

そうこうしているうちに、父に相続が発生してしまいます。

そして、父の跡を継ぎ、子供が会社を承継し、経営を行っていきます。

しかし、その後、古参の社員3人との仲が悪くなり、彼らは退職してしまい、会社に対して多額の配当金を要求したり、無茶な株主提案したり、株式の時価での買取を要求したりしてきて、子供も社長業どころではなくなってしまいました。

対策

持ち株数を減らすというのは、配当還元方式の価額で株式を譲渡でき、有効な手法なのですが、今回の事例が失敗したのは、安易に株式を譲渡してしまったことにあります。

対策としては、例えば、以下の2つの方法が考えられます。

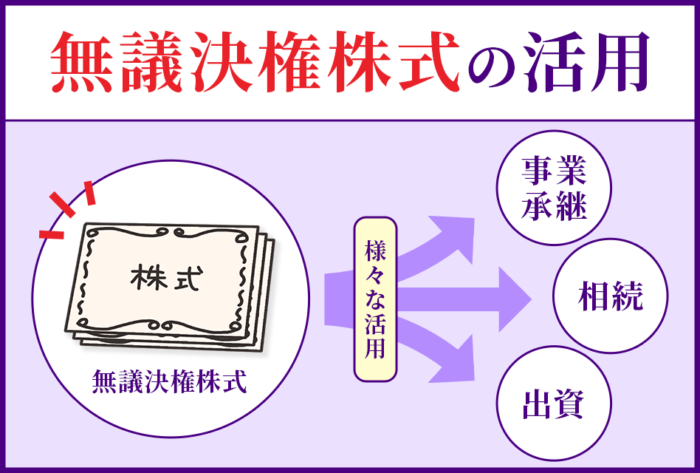

種類株式の活用

従業員持株会の活用

種類株式の活用

株主の権利について、異なる内容を定めた株式のことを種類株式といい、会社法では9種類用意されており、組み合わせることもできます。

≫種類株式について詳しく知りたい方は、こちらもご覧ください。

その中でも、今回の事例では、

株主総会における議決権を制限した議決権制限株式

あらかじめ定めた一定の事由が生じたことを条件として強制的に取得できる取得条項付株式

が活用できます。

父が持っていた株式の一部をあらかじめ種類株式に変更したうえで、古参の従業員に譲渡するということも、父が存命のうちだったら可能だったでしょう。

議決権を制限するなどの不利な条件を付ける代わりに、配当について有利な条件を定めた優先配当株式にするということも可能です。

従業員持株会の活用

従業員持株会は、一般的には民法上の組合として設立しますが、法人格がないため、実質的には個々の従業員が株式を所有しているのと同様になります。

退職等の理由により持株会を退会する際は、規約に定められた価額で持株会が買い取るように規約に定めておくことが非常に重要です。

これにより、古参の従業員3人だけでなく、加入資格を満たした従業員に株式を所有してもらうことができ、従業員にとっても配当による資産形成や、会社の業績への関心の高まりなどのメリットもあります。

ただし、配当金を出し続けなければならないなどのデメリットもあります。

種類株式の併用

従業員持株会に種類株式を併用することも可能です。

例えば、議決権制限株式にして、従業員持株会の発言権を弱め、一方で配当優先にすることで、オーナー社長の持つ株式に対しては配当金を出さないようにするということも可能です。

最後に

最後になりますが、私たちのLINE公式アカウントに登録いただくと、税務調査のマル秘裏話や税制改正速報などをお送りします。

さらに、相続税計算シミュレーションエクセルなどもプレゼントしていますので、是非ご登録ください!

最後までお読みいただきありがとうございました!