円満相続税理士法人 税理士

大学在学中に税理士を目指し、25歳で官報合格。大手税理士法人山田&パートナーズに入社し、年間30~40件の相続税申告に携わりました。丸6年間の実務経験を経て退社。地元関西に戻り、円満相続税理士法人に入社しました。現在も相続税申告を中心に業務に励んでいます!

こんにちは、税理士の枡塚です。

亡くなった方が遺言書を残していない場合には、相続人全員で、亡くなった方の遺産をどのように分けるか話し合いをする必要があります。これを”遺産分割協議”といいます。

遺産分割協議は、とても奥が深く、争いに発展するだけでなく、分け方次第で、税金にも大きく影響を与えるものです。

こちらを最後までお読み頂ければ、遺産分割協議の落とし穴にはまることなく、円満な相続の実現が可能になります。

遺産分割協議の大前提

遺産の分け方には、目安として国が提示している割合がありますが、これはあくまで目安であって、話し合いで、いかようにも分け方を変えることが可能です。

こちらで詳しく解説をしています♪

遺産分割の方法

遺産分割には、本来、4つの方法があります。

しかし、広く一般に知られ取り入れられているのは、現物分割です。つまり、自宅は配偶者に、賃貸マンションは長男に、株式は次男にというように、現物をそのまま各相続人に配分する方法です。

この方法は、資産をそのまま残すことができるだけでなく、手続きが簡単なので、広く用いられる方法ですが、どうしても分けることができない資産(不動産や同族法人の株式など)だけの場合には、この方法を用いることができず、最悪の場合、争いに発展する可能性があります。

それでは、4つの方法をご紹介します。

現物分割

代償分割

換価分割

共有分割

各分割の方法とメリット・デメリットについては、こちらで詳しく解説をしています。

代償分割の注意点

定義

代償分割とは、共同相続人のうち一人又は数人が相続によって財産の現物を取得し、その現物を取得した相続人が他の共同相続人に対して代償金を支払うべき債務を負担する方法をいいます。

つまり、代償分割においては、その現物を取得した相続人が、その現物の資産を処分するか否か、いつ頃処分するか、どのように処分をするか等を決めて処分することになり、その処分(売却)によって得られる売却代金は、その現物を取得した相続人に帰属します。

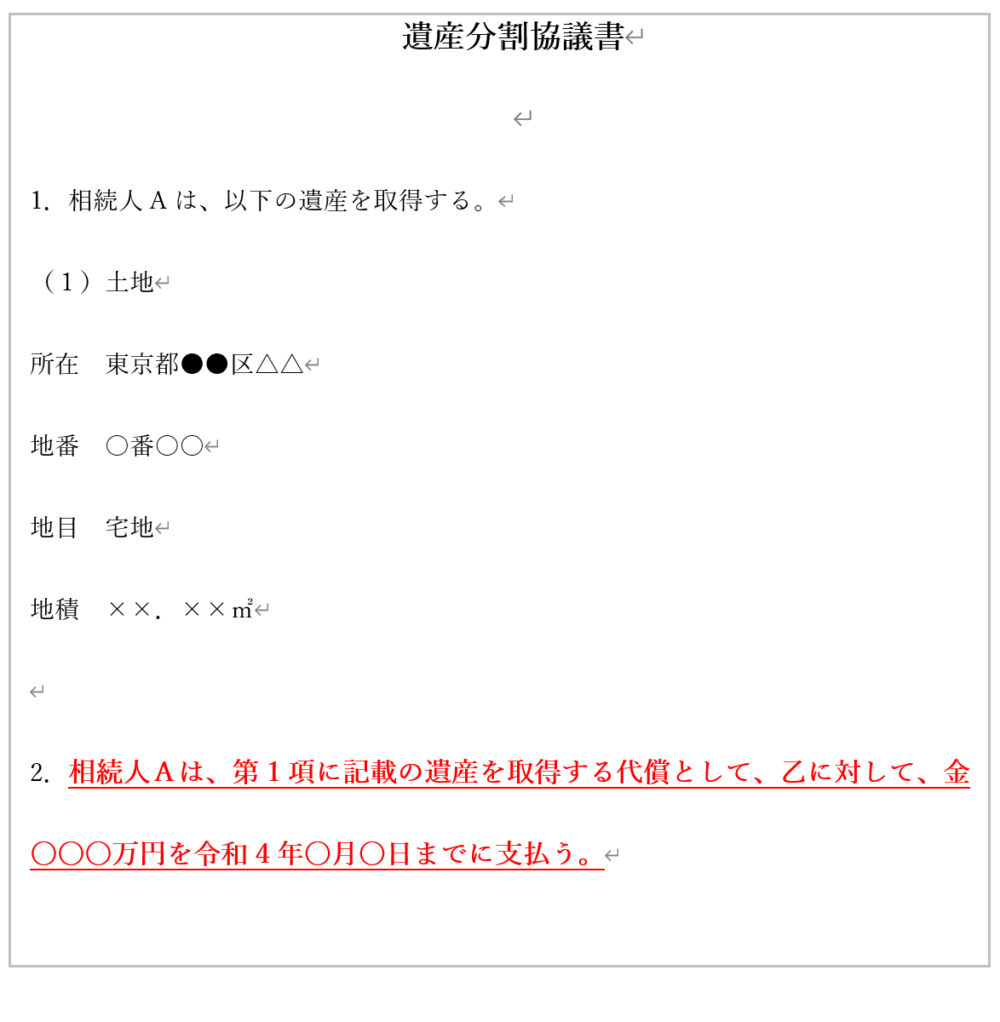

遺産分割協議書の書き方

遺産分割協議書には、下記の目的から、代償金についても、しっかりと記載をしておく必要があります。

万が一、代償金の支払いがされなかった場合に備えておく

相続人間での代償金の受け渡しが、贈与と認定されることを防ぐ

代償分割の遺産分割協議書は、次のように記載をします。あくまで一例ですので、参考にしてください。

換価分割と認定された事例

譲渡土地は換価分割されたものであり、請求人の譲渡収入金額は同人が換価分割により取得した換価代金の額であるとした事例として、請求人は代償分割を主張していたものの、換価分割であると認定された裁決事例があります。

この事例においては、

・遺産全体を均等に分割することを前提に、売却代金の分割をすることに合意していること

・相続人全員で、物件の売却を進めていること

・売却代金の確定後に、遺産分割協議により各相続人が具体的な受領額を決めていること

・現物を取得した相続人が他の相続人に対して代償債務を負担するという合意がされていないこと

を総合的に判断して、換価分割であると認定されています。

上記の中でも、一番、重要なのは、代償債務を負担することについて合意がされていないことと考えられます。代償分割をする場合には、遺産分割協議書に、その旨しっかりと記載しましょう!

相続税の取得費加算の計算で不利になる場合がある

代償金の支払いをして取得した相続財産を譲渡した場合における取得費加算の特例の計算では、一定の調整計算をする必要があり、取得費加算額が少なくなり不利になる場合があります。

換価分割の注意点

定義

換価分割とは、共同相続人が相続により取得した財産の全部又は一部を金銭に換価し、その換価代金を分割する方法です。

換価分割では、共同相続した現物を直接に分割の対象とはせず、共同相続人全員がその未分割の現物を処分するか否か、いつ頃処分するか、どのように処分をするか等を決めて処分することになり、それを処分(売却)によって得られる売却代金は、共同相続人全員に帰属することになります。

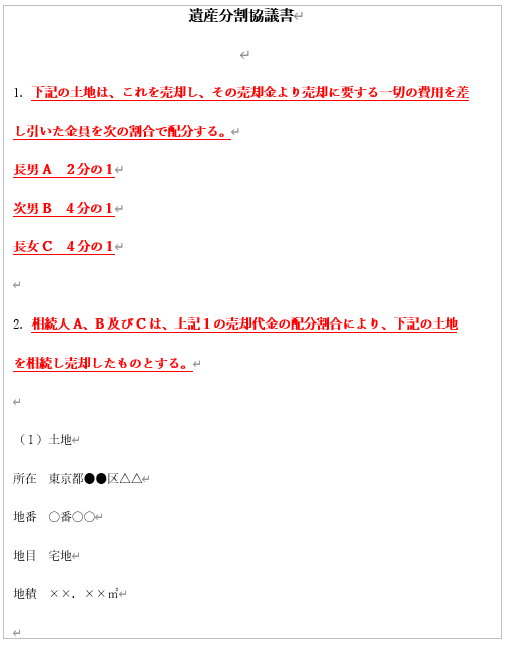

遺産分割協議書の書き方

換価分割では、必ず分割対象とする遺産が未分割であることになります。

しかし、不動産の所有名義を被相続人としたままでは、買主に所有権移転登記をすることはできません。そこで、登記については、相続人全員が法定相続分による共同相続登記をした上で、登記義務者として買主に売買を原因とする所有権移転登記をします。

このようにしても、上記のように換価分割であることを明示しておけば、問題はありません。

また、譲渡前に代金の配分割合が決まっている場合には、上記のように遺産分割協議書に明示しておけば、共有割合による取得をしたことになります。

売却予定の財産は換価分割を利用

一般的には、売却予定の資産は、換価分割を利用すること方が有利になると考えられます。

代償分割を利用すると、譲渡所得に係る税金を単独で負担することになり、さらに取得費加算の特例の計算において、相続等により取得した土地等の価額から代償金の額が控除され不利な取扱いとなるためです。

換価分割であれば、受領した売却代金が譲渡収入金額となり、譲渡税の負担も公平で、取得費加算の特例においても不利な取扱いを受けることもなく、手続きも簡単です。

ただし、譲渡所得においては、様々な特例があります。

そのため、特例の適用を受けることができる相続人とそうでない相続人がいる場合には、適用を受けることができる相続人が資産を相続して、そうでない相続人に対して代償金の支払いをすることにより、ご家族全体で考えたときの手残り額が多くなる可能性がありますので、慎重に判断しましょう。

本気で相続を学ぶコミュニティに参加しませんか?(^^)/

ご質問はこちらから♪