円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

遺産を1円も相続させたくない息子がいます。遺留分を減らすことはできませんか?

本来、遺留分を意図的に減らす行為は、公序良俗違反として全て無効にされる可能性があります。

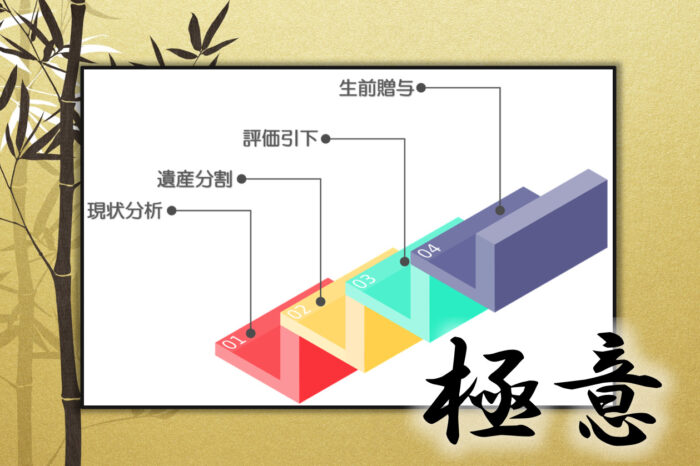

しかし、それが意図的かどうかは別として、結果的に遺留分を減らすことができる方法が4つあります。

今回は、日本一売れた相続本の作者である私が、遺留分を合法的に減らす方法を紹介していきます。

最後までお読みいただければ、骨肉の争いを、事前に防ぐことができるかもしれませんよ♪

※遺留分の基礎知識はこちら

遺留分を生前に放棄してもらう

相続が発生する前に、遺留分を放棄してもらうことが可能です。

この手続きは放棄する人が自ら家庭裁判所に出向いて手続きする必要があるため、本人が遺留分を放棄することに納得していることが大前提になります。

遺産を相続できる権利を、自ら手放すお人好しなんていないでしょ

と思われる方も多いと思います。

実際その通りで、遺留分の放棄を無条件に応じてくれる人は稀です。

そのため、実務上では「先に●●円の生前贈与をするから遺留分の放棄をしてほしい」などの交換条件を呑んでもらう形で、遺留分の放棄を行うことが一般的です。

裁判所としても、脅迫等で強引に遺留分の放棄を強要されてしまうケースを防ぐためにも、遺留分の放棄を認めるには慎重に審査を行います(年間約900件、許可されています)。

現実問題として、遺留分の放棄を実現させるハードルは高いと言えますね。

生前贈与で遺産を減らす

二つ目の方法が生前贈与です。

相続発生前に、生前贈与で財産を渡しておけば、亡くなった時の遺産が減少するので、請求される遺留分の金額も減ることになります。

しかし、別の記事でお伝えした通り、生前贈与は原則として遺産の前渡し扱い(特別受益)になるので、過去の生前贈与も含めて遺留分を計算するのが原則的な取り扱いになります。

これだと遺留分を減らす効果はないですよね。

ただ、特別受益に時効は存在しないと解説しましたが、遺留分を計算する場合の特別受益には時効があります。

それが、亡くなる前10年です。

生前贈与をしてから10年を経過すれば、その財産は遺留分の計算に含めなくてよくなります。

ただし、遺留分を持つ人に損害を加えることを知って行った生前贈与は、10年以上前でも持戻し計算の対象とされており、この『損害を加えることを知って行った生前贈与』の線引きを巡る裁判も過去にたくさん行われています。

まぁ、そもそも10年間のうちに母に相続が発生してしまうかもしれませんし、もし10年経っても持戻しの可能性が0ではないので、生前贈与(特別受益)の時効を狙うということも現実的ではありませんね。

孫への生前贈与

他にも生前贈与によって遺留分を減らす方法として、孫への生前贈与という考え方があります。

親が亡くなった時に孫は相続人ではありません。相続人でない人に対する生前贈与は、相続が発生する1年以内に行われた贈与を除き、原則として遺留分の計算に持戻されることはありません。つまり、子への生前贈与は10年かかるところ、孫であれば1年だけで時効になります。

ただ、この点についても先ほどと同様に、遺留分権利者に損害を加えることを知って行った贈与については時効を適用しないという規定がありますので、いずれにしても確実性はない対策になります。

また、家庭裁判所からも下記の文章も公表されています。

相続人ではない者への贈与は、原則として特別受益にはなりません。ただし、 名義上は、配偶者や子に対する贈与であっても、実質的には、相続人への贈与である場合には特別受益とされる可能性もあります。

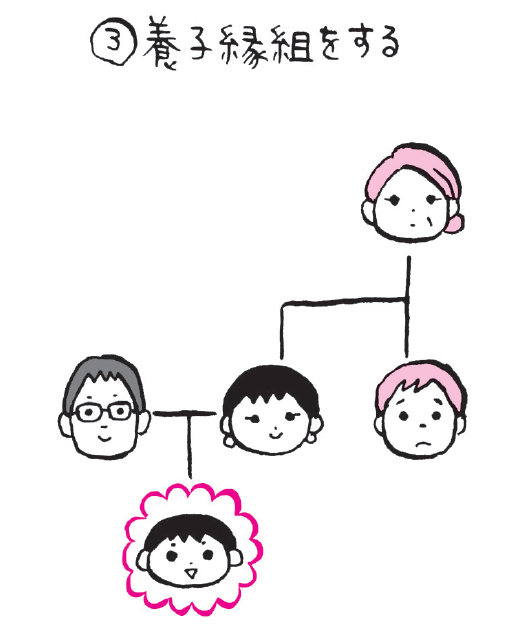

養子縁組で法定相続人を増やす

法定相続人の人数が増えれば、一人当たりの法定相続分も減り、遺留分の割合も少なくなります。

相続人が子2名であれば、一人の遺留分は4分の1ですが、もしも孫を養子縁組(いわゆる孫養子)すれば、一人の遺留分は6分の1になります。

民法上は、両者の同意さえあれば何人でも養子縁組することは可能です。孫が2人おり、2人とも養子縁組すれば、一人の遺留分は8分の1になります。

【参考】世の中の多くの方が誤解していますが、養子縁組をしたとしても、元々の親子関係は継続されます。法律上は、親が変わるのではなく、親が増えるという形になります。ただし、親権は養親に帰属しますので、小さいお子さんを養子に出す場合には慎重に検討しましょうね。

なお、このような養子縁組については後々になって他の相続人から、

母と孫の間に養子縁組をする本当の意思はなかった

や、

遺留分を侵害する目的で行った養子縁組は公序良俗に反するため無効だ

と訴えられる可能性が高いので、相当な注意が必要です。

※相続税の節税目的の養子縁組でも、養子縁組する意思はあったとされた最高裁判決の解説はこちら

生命保険に加入する

生命保険金は、他の遺産とは全く異なる性質を持ちます。

法律上、生命保険金は亡くなった人の遺産とは考えずに、受取人固有の財産として考えます。

そのため、生命保険金は、原則として遺留分の計算の対象とされていないのです。

この性質を利用すれば、母が亡くなる前に、母の持つ預貯金を、生命保険の保険料として払ってしまえば、その分、母の財産は少なくなり、子は生命保険金という形で母の財産を貰うことができます。

保険料として支払った分、母の財産は減少するので遺留分も減少することになります。

ただ、この方法も完璧なものではありません。

生命保険金は受取人固有の財産ではありますが、『他の相続人に明らかに損害を加えることを意図して加入したものについては、遺留分の対象とする』という過去の裁判例もあるので、何事もやりすぎ注意といったところですね。

まとめ

いずれの場合にしても、遺言を書く以上、遺留分の取扱いには細心の注意が必要になります。

結果的に遺留分を減らすことは不可能ではないですが、減らされた相続人から『遺留分を減らすことだけを目的にした行為だ』と訴えられるリスクは排除できません。弁護士等に相談しながら慎重に検討してくださいね。

また、仲の良い家族の間であっても、不動産や自社株式などの分割が難しい財産があると、意図せずに遺留分を侵害する内容の遺言になっているケースがあります。心配のある方は税理士等に財産の評価額を算出してもらい、遺留分の侵害が起こっていないか事前に確認しておきましょう。

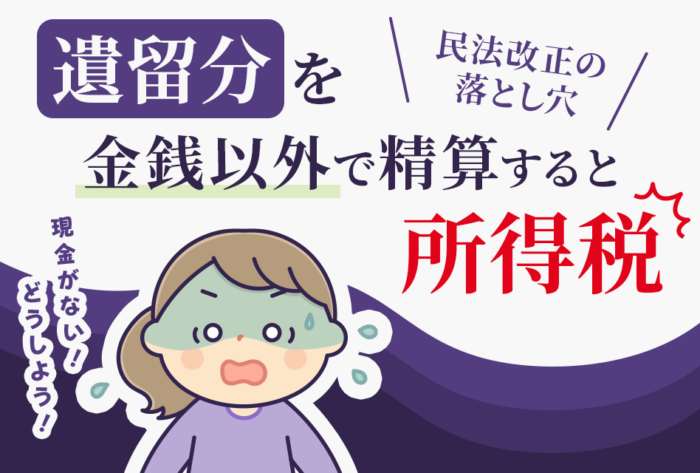

最後に、2019年7月に民法が改正され、遺留分の取扱いが大幅に変わりました。それに伴い、遺留分の精算には所得税が課税されると可能性がありますので、これまで以上に注意が必要です。そのあたりをまとめた記事がありますので、是非お読みください!

最後までお読みいただきありがとうございました(^^♪

また、私たちのLINE公式アカウントに登録していただいた方には、ブログやYouTubeではお話していない税務調査の裏話や秘密の節税術を配信中です(*^-^*)是非、ご登録お待ちしております♪