円満相続税理士法人 パートナー税理士

相続や事業承継を手掛けるほかに、一般企業・税理士法人・弁護士法人などを対象とした相続税研修会や、事業承継研究会などを開催。穏やかでわかりやすい説明が特徴の相続専門税理士です。SNS総フォロワー数約2万人の税理士インフルエンサーです(^^)

不動産の贈与は損と聞いたのですが、実際、相続とどちらが得なの?

不動産は生前贈与と相続どちらが得なの?

皆さま、こんにちは!相続専門税理士の桑田悠子です(*^-^*)

本日は、不動産の生前贈与を安易に進めてしまった結果、陥りがちな失敗と、逆に贈与した方がいい事例について、年間100件以上、相続相談にご回答する税理士の桑田が、お話します!

このブログを読めば、不動産をお持ちの方が、今から、ご自宅で、その不動産を相続と贈与のどちらで次世代に渡すことで、不動産を守っていくことができるか?が分かるようになります。

一般の方も、相続に関するアドバイスをする専門家も必見の内容です♪

とある地主ファミリーに迫る間違った相続アドバイスの罠

不動産を所有されている親御さんがいらっしゃる場合、相続税の心配が尽きませんよね。

不動産を相続するために払わなければいけない相続税の金額以上に、預金が貯まっていればまだ安心できますが、不動産が財産のほとんどを占めている場合には、相続税を支払うために不動産を売らなければいけないという事態もあり得ます。

そこで、「不動産を生前贈与すれば節税になりますよ!」という、アドバイスを耳にすることがあります。

生前贈与は、相続税対策の基本ですので、一見とてもよさそうですよね!

しかし

この即断は、非常に危険です!

不動産の生前贈与が危険な理由3つ!

不動産の生前贈与が危険な理由は3つです。

(1)登録免許税・不動産取得税が贈与だと相続よりも高い!

(2)小規模宅地等の特例が使えなくなる!

(3)3年以内の贈与はなかったことになる!

1つずつ一緒に見ていきましょう(^^)

登録免許税・不動産取得税が贈与だと相続よりも高い!

1つ目の理由は「登録免許税・不動産取得税が贈与だと相続よりも高い!」です。

この2種類の税金は、あまり馴染みのないものかと思いますが、不動産の所有者が移る時などのその不動産の「固定資産税評価額」に対して、必ずかかるものです。

登録免許税は、その名の通り「登録」つまり法務局へ「登記」をするために国に支払う税金です。この登記をしないと、他人に対して「この不動産は僕のものだ!」と主張することができないので、必ず行います。

ちなみに、司法書士さんへ登記業務を依頼する場合は、登記業務の司法書士報酬を支払う際に、併せて登録免許税の金額も支払い、司法書士さんが代わりに国に支払ってくれます。

一方、不動産取得税は、「不動産」を「取得」する際にかかる税金です。

この税金は不動産の取得に対してかかる税金で、不動産を取得すると、都道府県から納付書が送られて来ますので、そちらで支払う流れとなります。

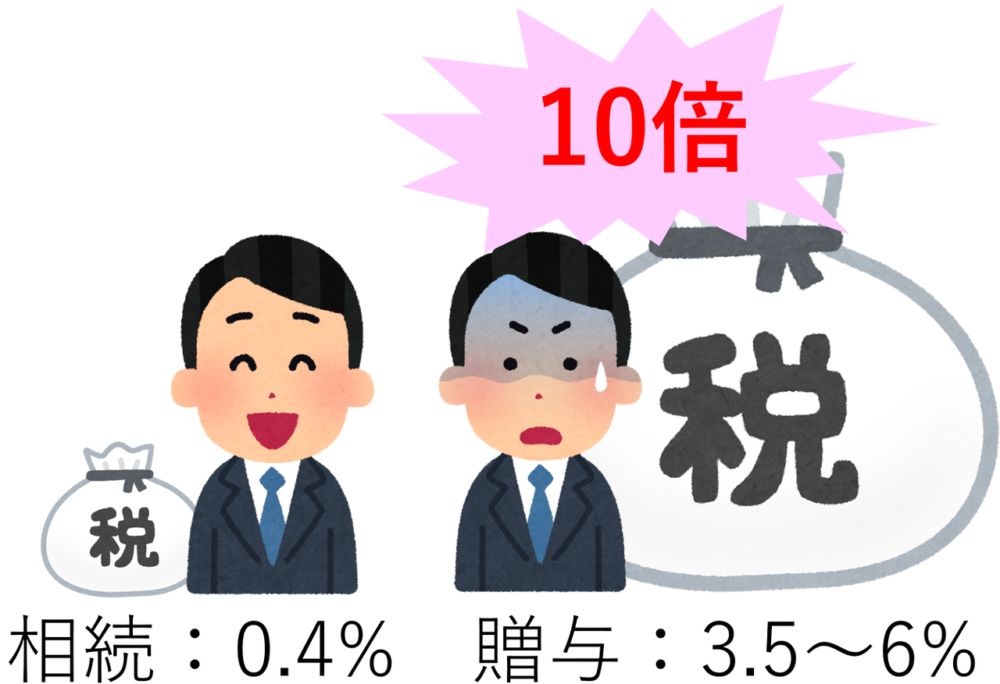

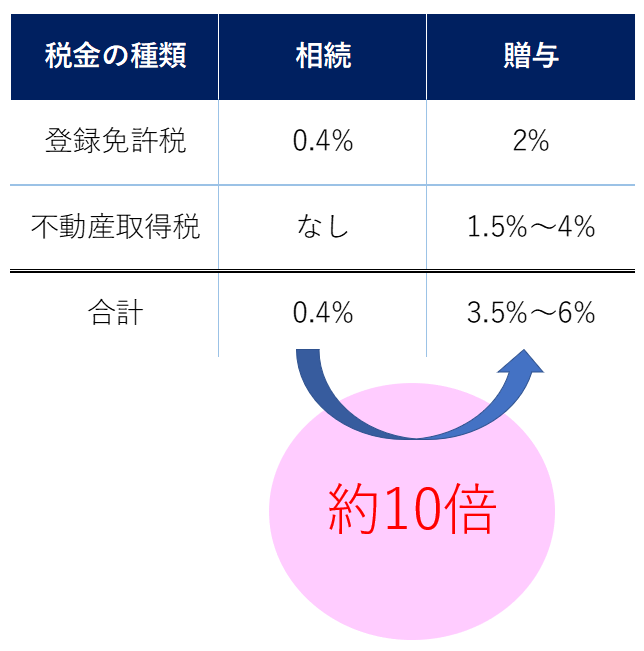

これら2種類の税金の合計額が、贈与だと相続の「10倍」もかかってしまうのです。

具体的な税率を見ていきましょう!

相続の場合は、登録免許税は0.4%で、不動産取得税は非課税です。

一方、贈与の場合は、登録免許税は2%で、不動産取得税は1.5%~4%です。

合計すると3.5%~6%にもなります!

(不動産取得税は減額措置で1.5%より低くなるケースもありますが、今回はその減額については割愛します。また、1.5%という税率は2021年3月31日までの期間限定の税率です。延長となる可能性が高いと考えていますが、あくまでも期間限定の税率でありこの期間が終了すると、本来の3%という税率に戻り、さらに税額の差が開く点をご承知おきください。)

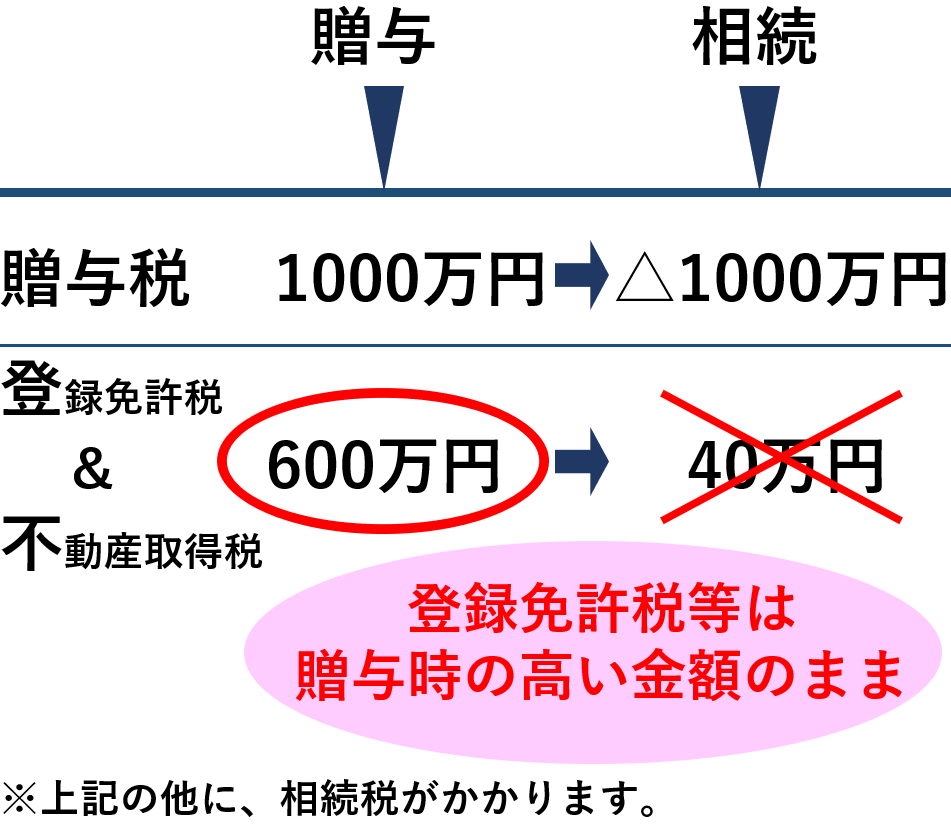

この税率は、固定資産税評価額に掛けることになるので、例えば固定資産税評価額が1億円の不動産で、不動産取得税が6%の不動産を贈与する場合、相続より贈与の方が560万円も税金が高くなります。

相続:1億円×0.4%=40万円

贈与:1億円×6%=600万円

→600万円-40万円=560万円

不動産取得税が3.5%でも310万円も違いますね。

相続:1億円×0.4%=40万円

贈与:1億円×3.5%=350万円

→350万円-40万円=310万円

この2種類の税金のことを考えないアドバイスは、とても危険です!

相続税率よりも贈与税率が低い範囲での贈与でも、この2種類の税金で結果が逆転するケースを多く見てきました。

この論点はぜひ漏らさずに、生前贈与の検討をしましょう(^^)

小規模宅地等の特例が使えなくなる!

2つ目の理由は、「小規模宅地等の特例が使えなくなる!」ケースがあることです。

相続まで待てば小規模宅地等の特例で、土地を80%OFF又は50%OFFで評価することができたのにも関わらず、生前贈与で不動産を親から子供へ移してしまうと、その評価減のメリットを受けることができなくなるケースがあるのです。

小規模宅地の評価減について詳しく知りたい方は、こちらのブログをご覧ください(^^)

3年以内の贈与だと、贈与がなかったことになってしまう!

3つ目の理由は、「3年以内の贈与だと、贈与がなかったことになってしまう!」です。

相続で財産をもらう人が、お亡くなりになる日の前3年以内に贈与で財産をもらっているときには、その財産の金額は相続税の計算対象となります。

もちろん贈与のときに支払った贈与税は相続税から控除されるので、二重で税金が取られることはないのですが、せっかく相続対策で生前贈与をしたのに、結局相続税の対象になるのでは、意味がないですよね。

しかも、登録免許税・不動産取得税は贈与の時に、相続より10倍ほど高い税金を支払ったままで、相続の低い税率で計算をし直されることはありません。

つまり、生前贈与による節税の意味がなくなるだけでなく、登録免許税・不動産取得税は損をしたままなのです。

もちろん賃貸不動産の場合、建物を親から子供に移すことで、その賃貸不動産から入ってくる収入が、贈与以降、親から子供へ移るという効果がなくなることはありません。そのため、賃貸不動産の場合には、3年以内の贈与でも得になるケースもあります。

ただ、シミュレーションをせずにそこに期待するのは怖いですね。

※3年以内の贈与がなかったことになる仕組みは、こちらのブログで解説しています。

生前贈与した方がいい不動産もあるよ!

ここまで、「贈与で不動産を移すと損をする」かもしれないお話をしましたが、

もちろん得になる不動産もあります。

それは・・・

「古い賃貸物件」です!

ここでのポイントは、古いこと・賃貸物件であること、そして、土地は贈与せず建物のみを贈与することです。

「古い賃貸物件」だと得をする理由は2つです。

登録免許税・不動産取得税が高額にならない

1つ目の理由は、今までお話してきた登録免許税等の金額が、高額にならない点です。

築年数が経っていると、税率を掛けるベースである固定資産税評価額もかなり低くなっていることが想定されます。ゆえに、いくら税率が高くても税金があまり高くならない可能性が高いのです。

また、土地は贈与せず建物のみを贈与することで、高額な土地の税金の影響を受けなくて済みます。

賃貸物件から生まれる儲けを子供に移すことができる

2つ目の理由は、賃貸物件から生まれる儲けを、親から子供へ付け替えることができる点です。

賃貸物件から生まれる儲けは、土地ではなく建物に紐づいています。

そのため、土地は贈与せず、建物のみを子供に贈与しても、その儲けの帰属先は子供に移動します。

その結果、毎年の賃料収入で親の将来の相続財産増加することをストップする効果があるのです!

これら2つの理由から、古い賃貸物件は、生前贈与した方がお得なケースがあります。

その際には、普段は、あまり日の目を見ない相続税精算課税制度が効果を発揮することもあります。

不動産を所有する親の年齢、建物の固定資産税評価額、建物から生まれる利益の金額などを複合的に見て判断する必要がありますね(^^)

なお、古くなくても高収益物件などは、生前贈与をした方がお得なこともあります。不動産ごとのシミュレーションが必要です!

※賃貸不動産の法人化については、こちらのブログで詳しく解説しています♪

最後になりますが、私たちが発行するメールマガジンかLINE@では、税制改正速報や税務調査のマル秘裏話などをお届けしています(^^♪登録していただけたら大変うれしいです!

最後までお読みいただきありがとうございました!