相続税は現金で一括納付することが原則です。

しかし、現金で一括納付できない場合には、分割払いである「延納」を申請することができます。

さらに、分割払いもできない場合には、相続したものそのもので相続税の支払いをする「物納」を申請することもできます。

延納や物納をするには、税務署長の”許可”が必要になります。

その許可を受けるにあたり、様々な要件を満たし、それを証明するための書類の提出が必要です。

円満相続税理士法人 税理士

大学在学中に税理士を目指し、25歳で官報合格。大手税理士法人山田&パートナーズに入社し、年間30~40件の相続税申告に携わりました。丸6年間の実務経験を経て退社。地元関西に戻り、円満相続税理士法人に入社しました。現在も相続税申告を中心に業務に励んでいます!

延納とは?

相続税額が10万円を超えるときで、現金で一括払いをすることが難しい理由がある場合に、納税者が税務署へ申請をすることにより、支払いができない金額を限度として、年払いによる分割払いができる制度です。

その他、延納の要件などについては、こちらで詳しく解説をしています♪

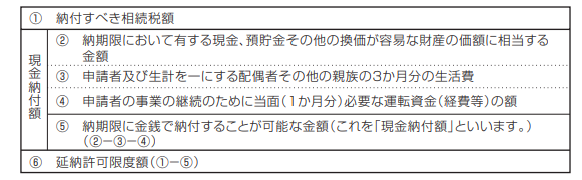

支払いができない金額とは?~延納許可限度額~

納付すべき相続税額のうち、延納の申請ができる金額は、支払いができない金額を限度とします。

この支払いができない金額のことを、延納許可限度額といいます。

延納許可限度額は、下記の計算により、算出されます。

②の納期限において有する現金、預貯金その他の換価が容易な財産の価額に相当する金額は、相続した財産だけではなく、納税者固有の現金や預貯金・その他の換価が容易な財産も含まれます。

あくまで、申請をした人固有の財産が対象となるため、相続人の配偶者固有の財産までは問われません。しかし、申請をした人が故意に配偶者に資金を移動するなど、延納を受けるために資産を操作した場合には、虚偽の申告になるので、延納の許可が取り消されることはもちろん、納付をするまでの附帯税が生じる可能性があります。

物納とは?

延納でも、相続税額を支払えない場合には、物納の申請をすることも可能です。

物納の要件などについては、こちらで詳しく解説をしています♪

相続税の支払いができない場合は?

相続税は、相続人1人1人がそれぞれ支払いをするのが原則です。

現金で納付できない場合、延納や物納という選択肢も用意されています。

それでも相続人の中に、相続税の支払いをしない人がいるような場合には、どうなるでしょうか?

支払いをしなかった相続人の分の相続税の支払いは、他の相続人に求められることになります。

これを、相続税の連帯納付義務といいます。

相続税の連帯納付義務については、こちらでさらに詳しく解説をしています♪

また、本来支払いをするべき相続人以外の人が相続税を負担すると、『相続税と同じ金額のお金を贈与したのと同じ』という理屈で、贈与税が課税されます。

思わぬトラブルが生じないよう、こちらの記事も是非お読みください♪

ご参考になれば幸いです♪

本気で相続を学ぶコミュニティに参加しませんか?

ご質問はこちらから(^^)/