円満相続税理士法人 税理士

大学在学中に税理士を目指し、25歳で官報合格。大手税理士法人山田&パートナーズに入社し、年間30~40件の相続税申告に携わりました。丸6年間の実務経験を経て退社。地元関西に戻り、円満相続税理士法人に入社しました。現在も相続税申告を中心に業務に励んでいます!

こんにちは、税理士の枡塚です。

我々円満相続税理士法人が得意としている相続税に限りませんが、税務手続きは期限内に申告書を提出することがゴールではありません。納める税額があるときは、期限内に「納税」まで完了させてはじめて、税務手続きが終了したと言えるでしょう。

円満相続税理士法人の相続税申告プランは、相続税の計算だけでなく、納付手続きについてもしっかりとサポートさせていただきます。ぜひ、こちらもお読みください♪

納税の方法には、いくつか選択肢がありますが、今回は最近、注目されているクレジットカード納付について、解説をします。

近年は、電子マネーも普及し、ハードルも随分と低くなりましたが、やはり「クレジットで納付」と聞くと、警戒意識を持ってしまうと思います。

やり方は?間違えた場合は?セキュリティは大丈夫?など、様々な心配事が一瞬で思いついてしまいますよね!そんな心配事が読み終えたときにすべてすっきりするよう、詳しく解説をしますので、最後までお読みください(^^♪

クレジットカード納付とは?

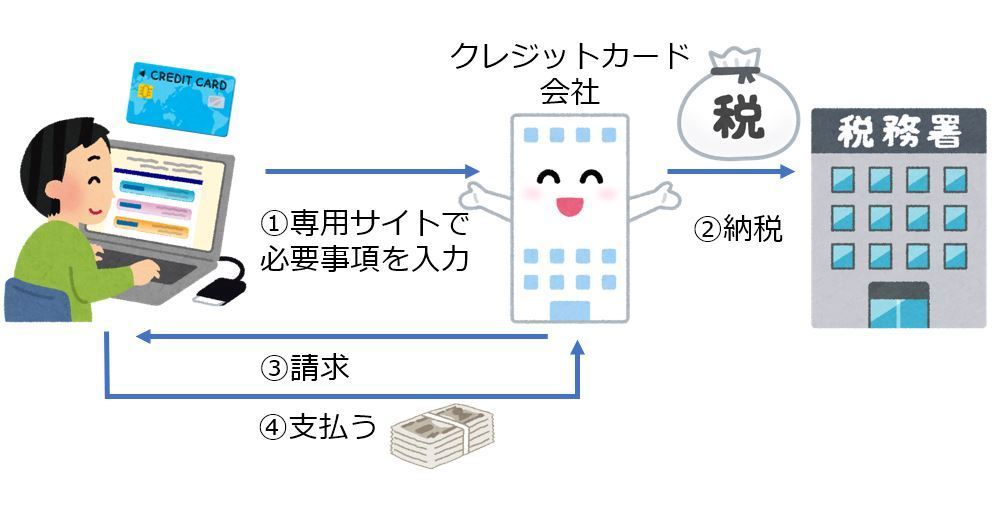

クレジットカード納付とは、簡単に言えばインターネット上で、クレジットカードを利用して、納税ができる納税方法の一つです。

実際は税務署に対して、直接クレジット払いをするわけではなく、国税庁長官が国税の納付事務を適切かつ確実に実施することができるとして指定した者(これを「納付受託者」といいます)に納税者が立替払いを委託し、納税をしてもらいます。

納税者はこの納付受託者が立替をした金額をクレジットを利用して決済するという仕組みです。

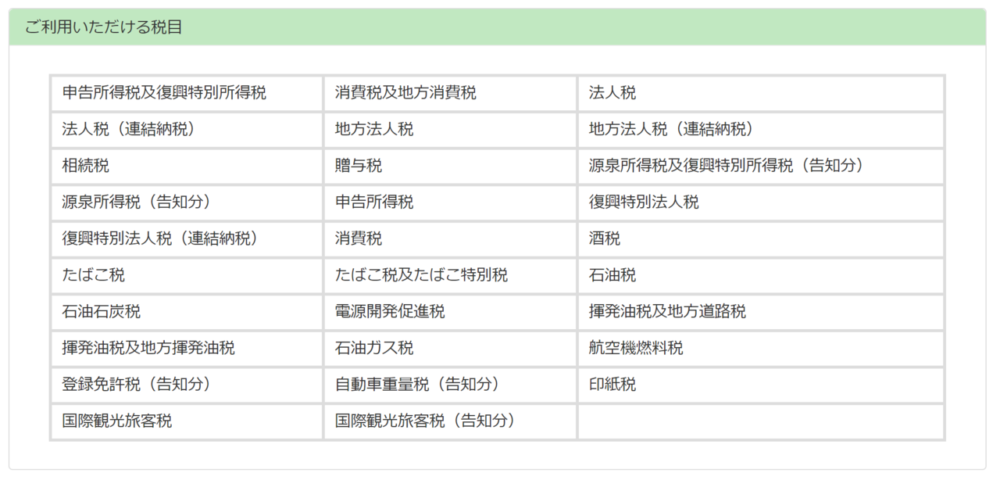

利用可能な税金の種類(税目)は?

利用できる税目は下記の通り、原則全ての税目に対応しています。また本税だけでなく、延滞税や加算税などの附帯税についても、納付が可能です。

ただし、印紙を貼り付けて納付するなど、一部、利用できないものもあります。

クレジットカード納付を利用すると、上記の税目に係る納税が夜間休日問わず、24時間可能になります。

利用できるクレジットカードは?

Visa、Mastercard、JCB、American Express、Diners Club、TS CUBIC CARDの6種類です。以下のマークがついているものです。

日常生活で使用している身近なカードばかりですね!

クレジットカード納付の手順

仕組みは理解できたけど…インターネット上で手続きをするとなると、やっぱり入力など、面倒なことが多いんでしょう?

と思いますよね?実際のサイトを使って、わかりやすく簡潔に解説をします!

1.インターネットで国税クレジットお支払サイトを検索

2.注意事項を確認して、使用を同意する

国税クレジットお支払いサイトを開くと、手続きの流れ、利用にあたっての注意事項が記載されています。注意事項に記載されているのは、次の5点です。

(1)領収書の発行ができない

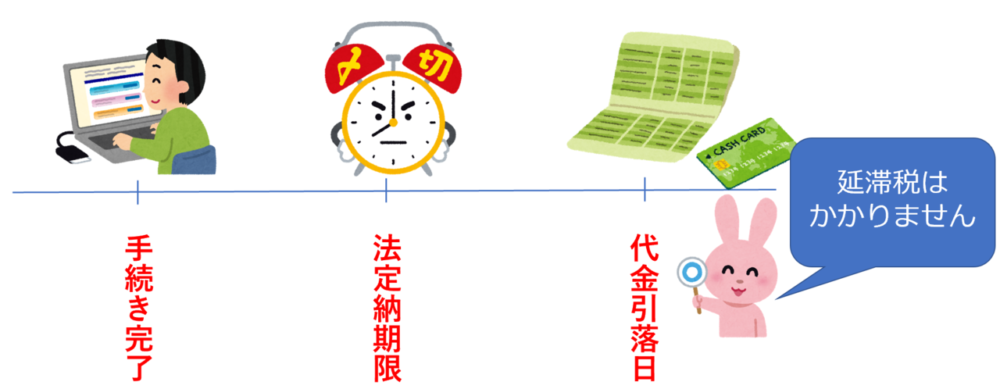

(2)クレジットカード納付は手続きが完了した日が納付した日であるため、クレジットカードの利用代金引落日が法定納期限の後になっても延滞税等は発生しない

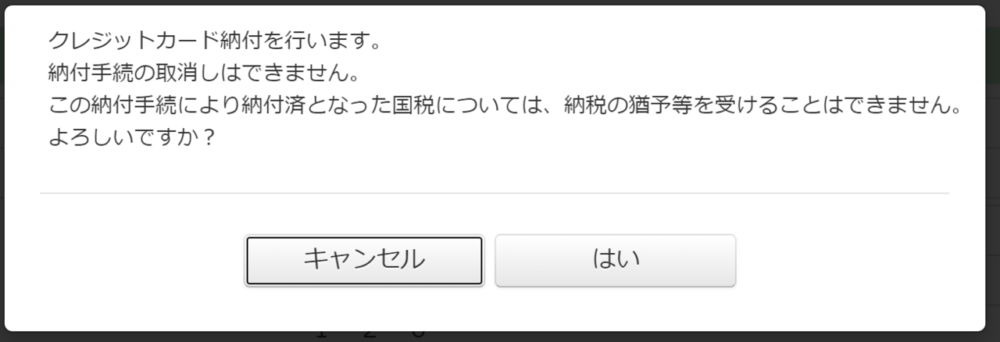

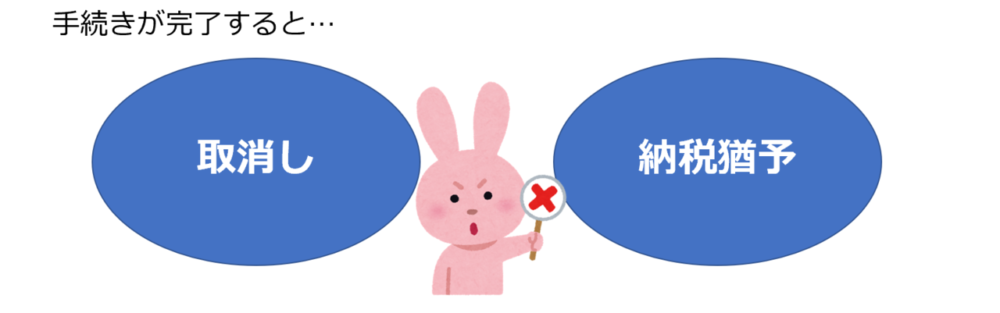

(3)納付手続きが完了すると、取消しができない

(4)納税証明書を請求した場合、納税受託者が立替払いを行うまでの間、納税証明書にクレジットカード納付である旨が記載される

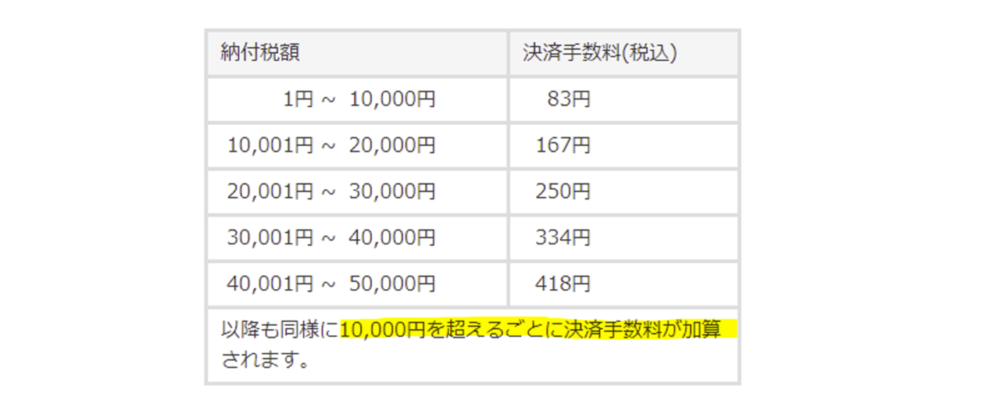

(5)納付税額に応じて、決済手数料がかかる

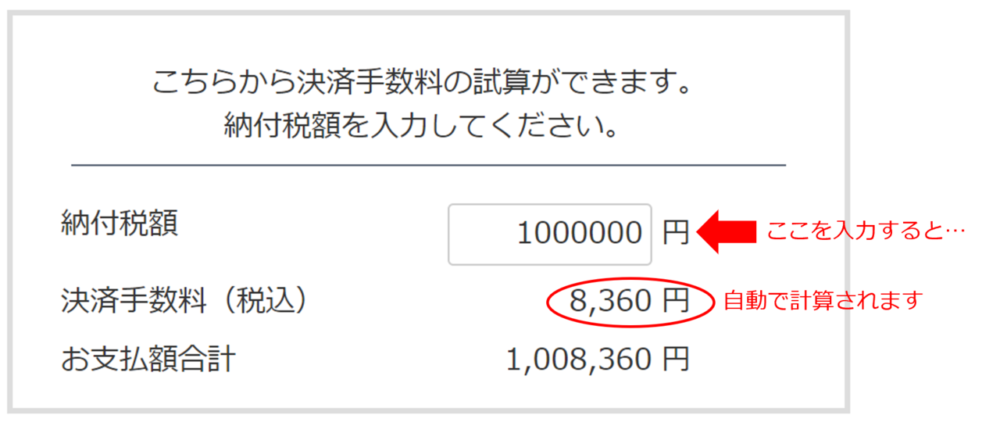

同ページ内で、決済手数料がいくらかかるのか、シミュレーションすることも可能です!

上記の注意事項をよく理解した上で、確認をした旨のチェックをし、使用の同意をしましょう。

3.納付情報の入力

まずは、クレジットカード納付を利用する人の情報を入力します。

整理番号は必須項目ではないので、空欄でもOKです。わかれば記入しましょう。

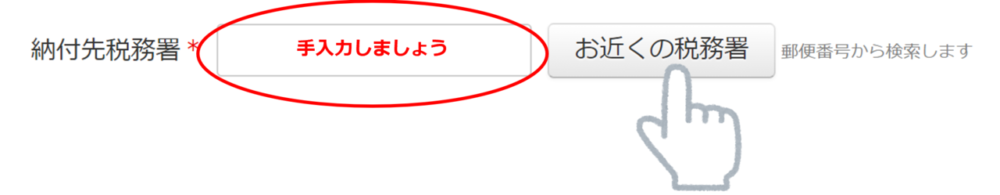

納付先税務署は、相続税の場合、亡くなられた人の最後の住所地を管轄する税務署です。「お近くの税務署」ボタンから選択すると、納付をする人(相続人)の住所地になるので、注意が必要です。

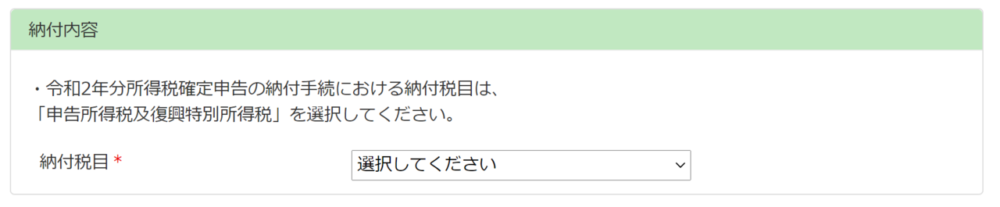

次に納付の内容に関する登録に進みます。

納付税目を選択すると、「課税期間」や「申告区分」、「本税・附帯税等の金額」を入力する欄が設けられます。

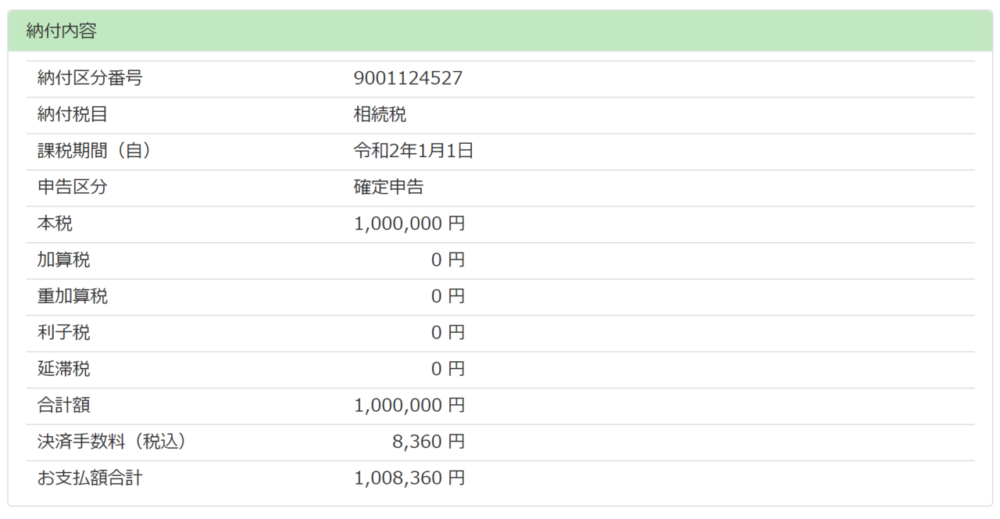

相続税の場合は下記のようになります。

課税期間(自)はお亡くなりになった日です。申告期限(亡くなれた日から10ヶ月以内)ではありません。

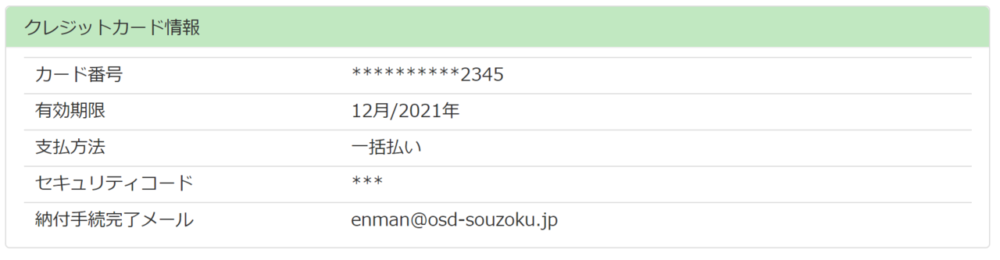

4.クレジットカード情報の入力

カード番号、有効期限はクレジットカードの表面に、セキュリティコードは裏面の署名をする欄の右上に記載されています。

クレジットカード納付は、一括払い、分割払い(3回、5回、6回、10回、12回)リボ払いから支払方法を選択することができます。

ただし、分割払いとリボ払いの場合には、決済手数料の他に、各カード会社が定めている手数料が発生することがあるため、注意が必要です。

また残念ながら、ボーナス払いを選択することはできません。

これで入力は終了です。

最後に手続き内容の確認ページが開きます。今まで入力した内容に誤りがないか、最終確認をしましょう!

誤りがなければ、「納付」をクリックします。

納付をクリックすると、最後の確認画面が開きます。最後に「はい」を押すと、納付手続きが完了します。

Q&A

クレジットカード納付をするために、準備をするものを教えてください。

A. 下記の2点をご用意ください。

・納付書や申告書などの納付する税目と金額が確認できる書類

・クレジットカード

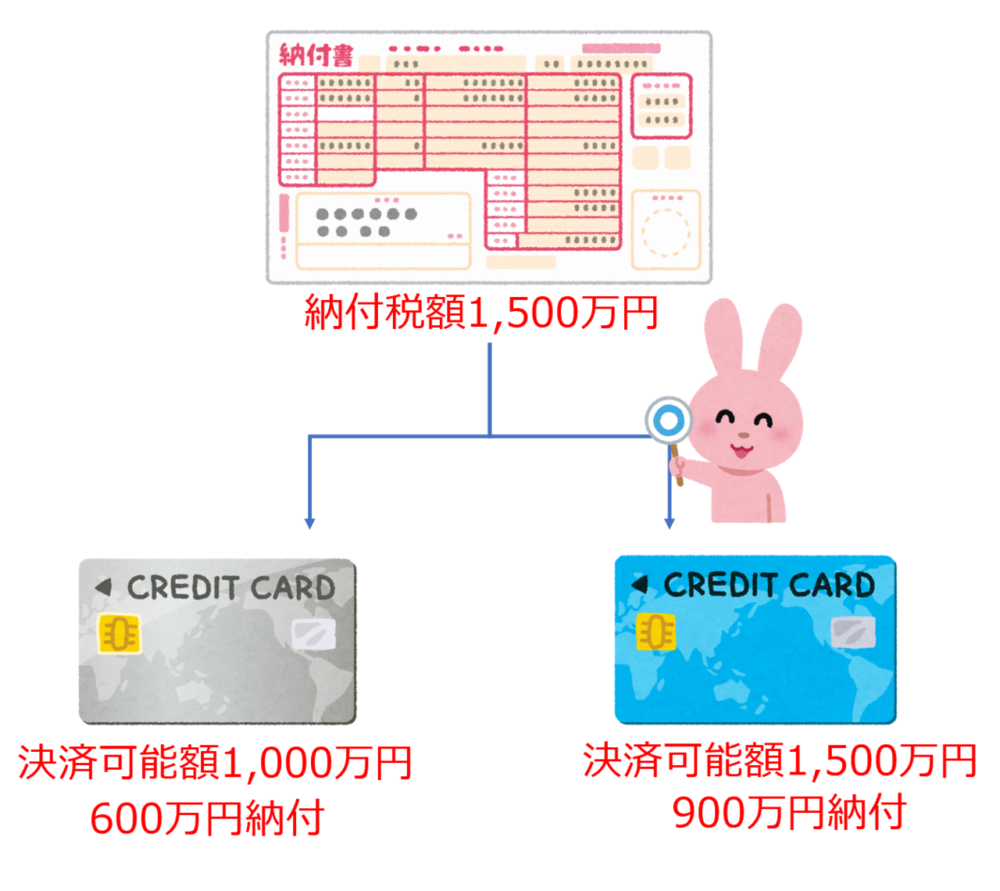

利用限度額を教えてください。

A. クレジットカード納付手続き1度ごとの利用可能額は、1,000万円未満、かつ、利用するクレジットカードの決済可能額以下です。ただし、納税額を分割して納付手続きを行うことで、1,000万円を超える税額についても、納付が可能です。

手順4で入力するクレジットカード情報を変更することで、複数枚のクレジットカードを利用して納付することができます。

納付手続きの取消はできますか。

A. 納付手続きが完了すると取消しはできません。また、納税猶予等を受けることもできなくなります。

誤って納付してしまった場合には、納付先税務署へご連絡ください。後日、税務署から還付手続きを行うことになります。この場合、決済手数料は、還付の対象にならないので、ご注意ください。

クレジットカードのポイントはつきますか。

A. いっっっちばん気になるのは、ここですよね!クレジットカード納付を利用すると、納付額に応じて、ポイントやマイルが貯まります。ただし、ここで注意しなければいけないことが二点あります!

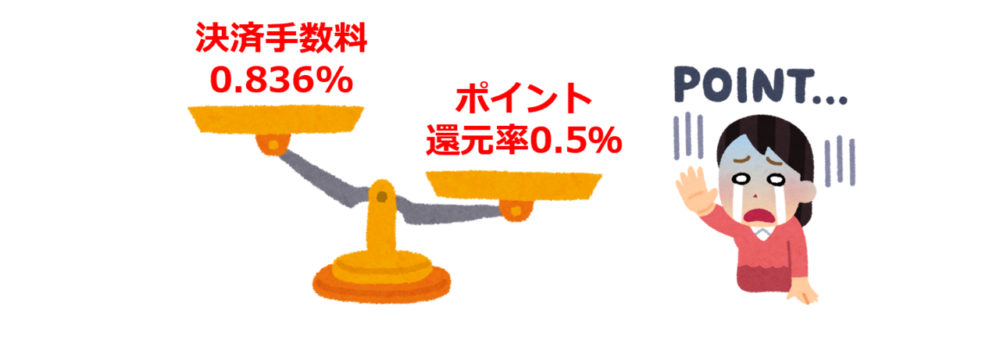

注意点その1 決済手数料との比較

手順2で解説した通り、クレジットカード納付には、決済手数料がかかります。

その額は納税額に対して、0.836%(税込)です。ちなみに、この決済手数料は経費にすることができます。

クレジットカードの平均ポイント還元率は0.5%といわれているので、クレジットカード納付をする場合には、利用するクレジットカードのポイント還元率が決済手数料率を上回っているか確認が必要です!

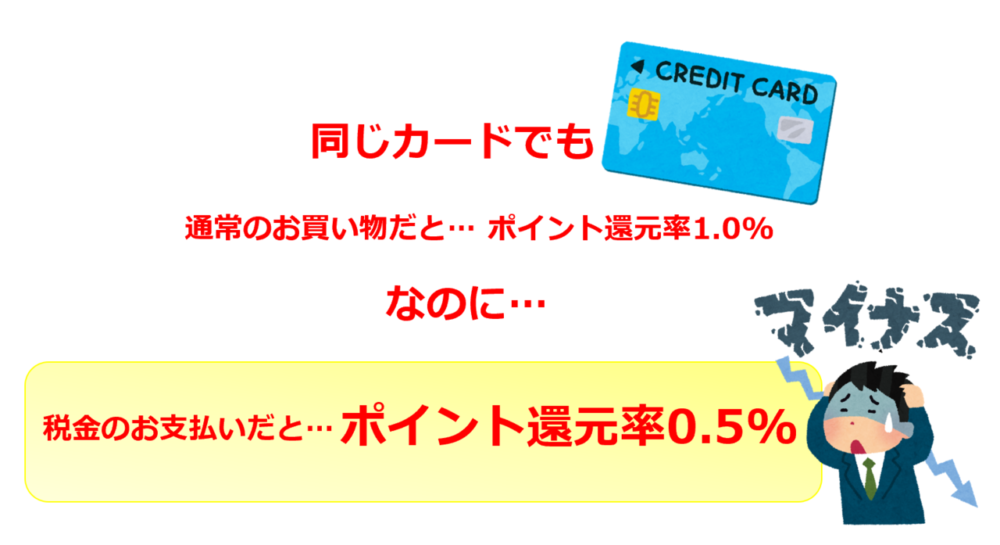

注意点その2 税金の支払いはポイント還元率が違う場合も

通常、ポイント還元率が1%のクレジットカードであっても、税金の支払いでは(その他、病院での医療費の支払い、公共料金の支払いなど)ポイント還元率が0.5%と半減してしまうようなカードもあります。

どのクレジットカードを利用して、納付をするかは慎重な検討が必要です!また、カード会社の取扱いが随時変わっているので、クレジットカード納付を利用する際は、必ず使用するカード会社に事前にご確認ください!

まとめ

クレジットカード納付について、ご理解頂けましたか?

解説した内容をメリット、デメリットとしてまとめると次のようになります!

メリット

24時間いつでも納税が可能

金融機関や税務署へ出向く必要なし

分割払いやリボ払いも利用が可能

意外と手続きが簡単

クレジットカードのポイントがつく

デメリット

決済手数料がかかる

一度の手続きにつき、1,000万円未満、かつ、クレジットカード利用可能額以下しか納付できない

手続きが完了すると取り消すことができない