.png)

円満相続税理士法人 税理士

学生時代に税理士試験の受験を始め、在学中に4科目取得し群馬県の会計事務所に就職。売上規模数十億円の企業の法人税、相続税を担当しつつ25歳の時に税理士試験合格。

自宅をリフォームすると贈与税が発生するという話を聞いたのですが…

自分が持っている家を自分のお金でリフォームするときは、贈与税は発生しません!

ただ、他の人が持っている建物をリフォームした場合、贈与税が発生する可能性があるのです。

他の人が持っている建物ですか?

例えば、親が子供の建物をリフォームしてあげたり、その逆に、子供が親の建物をリフォームしてあげたり、なんてことが考えられます。

なるほど、確かにそれはありそうですね!

皆さんこんにちは。

円満相続税理士法人、税理士の加藤です。

今回は、自分の住んでいる建物をリフォームしたら多額の贈与税が発生してしまった、という事例をご紹介します。

リフォームをする時に贈与税の事を考えるケースは少ないと思いますが、ちょっとした間違いで大きな負担になってしまうかもしれません。

リフォームを検討している方、さらに言えば、ご両親やお子様のためにリフォームをしてあげたいと考えている方は、ぜひこの事例を参考にしてみてください。

※1分で要点を解説した動画はこちらです↓

簡単なまとめ

まずは、事例から考えられるリフォームをする時の注意点を、簡単にまとめます。

~リフォームをする時の注意点~

・自分の建物を自分でリフォームするときは、贈与税は発生しない

・他人(親や子供)の建物をリフォームしてしまうと、贈与税が発生する可能性がある

・たとえ代金を支払う人のためのリフォームであっても、贈与税は発生する

・リフォームの代金は、贈与税が非課税となる「生活費」の範囲に含まれない

・取り外しが可能な照明器具などの工事代金は、リフォームに含まれない

数百万円を超えるようなリフォームをするときは、事前の確認が大事そうですね!

事例の経緯

それではここからは、この事例の内容に入っていきます。

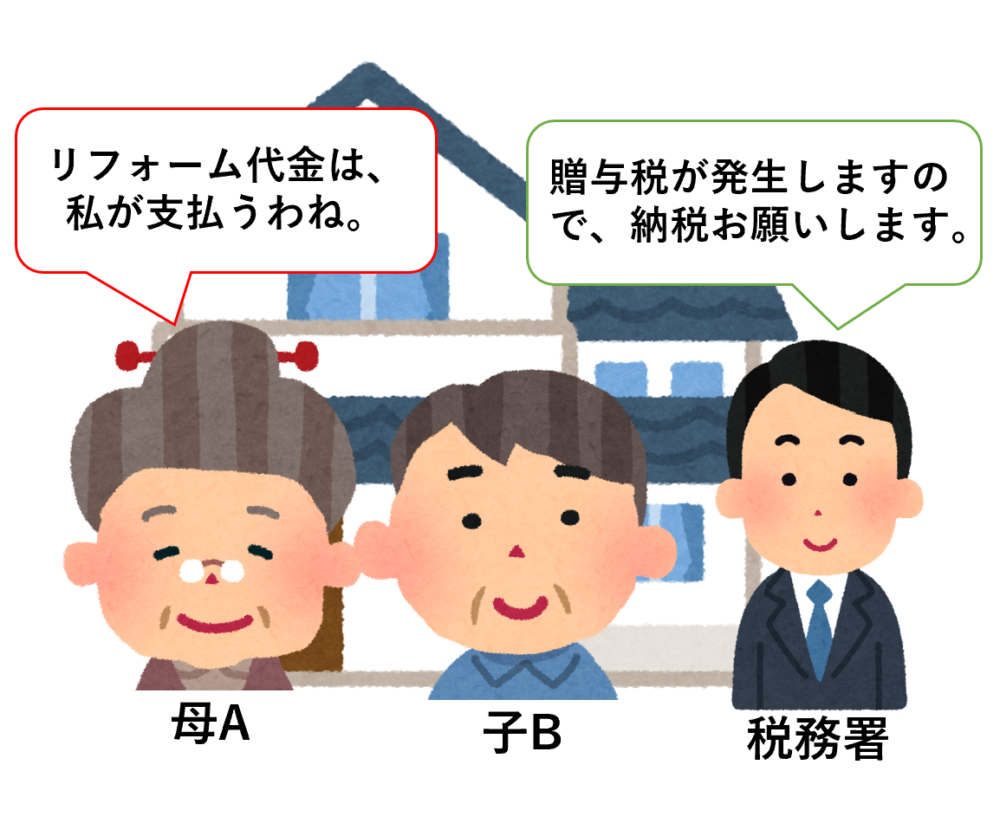

登場人物は、お母さん(以下母Aとします。)と、そのお子さん(以下子Bとします。)です。

母Aと子Bは、子Bが所有する建物で一緒に暮らしていました。

母Aはこの建物のリフォームを行い、その工事費用の全額を支払いました。

この母Aが行ったリフォームが、贈与に該当するため、税務署から指摘が入ったことにより、子Bと税務署が争うこととなりました。

子Bの主張

子Bは、このリフォームが贈与ではないとして、次のように主張します。

・このリフォームは、母Aのために行ったリフォームなので、私は利益を受けていない。

・固定資産税の評価額は増加していないので、建物の価値が高まったわけではない。

・日常生活に支障があった部分の修理であり、贈与税が非課税となる「生活費(※)」である。

※贈与税が非課税となる「生活費」については、次の記事を参考にしてください。

子Bとしては、自分の建物のリフォームだけれど、実質的に自分は利益を受けていない、と主張したということですね。

税務署の主張

子Bの主張に対し、税務署は次のように主張します。

・リフォームによって建物の価値は増加している。

・リフォーム代金について、母Aと子Bの間で、お金の貸し借りがあったとは認められないため、贈与と見るのが妥当である。

・このリフォームは修理の程度を遥かに超えている。また、子Bに多額の所得があるため「生活費」には該当しない。

税務署は、現実として子Bの建物に大規模なリフォームをしているのだから、贈与税を免れることは出来ない、と指摘していますね。

審判所の判断

この争いに、国税不服審判所は次のように判断します。

実務においても考え方の参考になりますので紹介します!

子Bは贈与を受けたか否か?

まず、母Aがリフォーム代金を支払ったことが子Bに対する贈与なのか、という点について、審判所は次のように判断します。

リフォームにより子Bの財産である建物の価値は高まっている。よって子Bは利益を受けたこととなる。

そして、その利益の額はリフォーム代金と同額となる。

今回のリフォームについて、審判所は大きく次の二種類に区分しました。

①取り外しや移設が容易に可能な、家電製品等の取り付け工事

②建物の構造自体が変わるような工事

そして、①の工事については贈与は成立せず、②の工事に対応する代金について、今回は贈与の対象とされました。

~以下原文より抜粋~

本件付合部分(上記②の工事部分)については、請求人(子B)は、付合が成立した時点で、母から相続税法第9条に規定する「対価を支払わないで‥利益を受けた」といえる。

~~~

本件付合部分とこれに対応する工事代金が対価関係にあることに照らせば、請求人が受けた利益の額は、本件付合部分及びその施工に必要な一連の工事代金と同一額と認めるのが相当である

~~~

これに対し、本件除外部分(上記①の工事部分)については、当審判所の調査及び審理の結果によっても、請求人がそれを請求人自身のためにも使用することができたとはいえたとしても、その限度にとどまり、請求人が本件除外部分について対価を支払うことなく自由に処分することができたなどの事実までは認められず、~~~請求人が贈与を受けたのと同様の利益を受けたとまではいえない。

※()部分及び下線部については、筆者の追記。

審判所の判断を読むと、簡単な照明器具の設置や、家電製品を取り付けることは、贈与には当たらないようです。

行おうとする工事が、建物から取り外すことが出来るか否かが、重要なポイントになりそうですね。

納税者の主張について

審判所は、納税者が主張したことについても、次のように否定をしました。

母Aのための工事であっても、また、固定資産税評価額が増加していない場合でも、利益を受けていないことの理由にはならない。

~以下原文より抜粋~

相続税法第9条の適用に関して、同居者間あるいは親族間の行為についてこれを理由に除外するような規定はない

~~~

固定資産税評価額の増加がないことをもって、~~~、相続税法第9条に規定する利益がないと解することはできない

~~~

仮に本件改修工事の恩恵を最も受けたのが母であったとしても、そこでいう恩恵の意味は、日常生活を送る上での利便性を念頭に置いたものであり、本件居宅の使用上の価値が高まり、それを母が享受しているとの意味と考えられるが、そのことと本件居宅の財産としての価値が高まったこととは経済的には一定の関係があるとしても、税法上は別の事象として捉えられるのであり、かつ、それらは両立する事象でもあることから、請求人の主張には理由がない。

リフォームを行った理由は大切かもしれないですが、実際に子Bは贈与を受けているので、贈与税を免れることは出来ないのですね。

贈与税が非課税となる「生活費」に該当するか否か

今回のリフォームが「生活費」となるか否かについて、審判所は次のように判断をしています。

リフォームの規模が大きいこと、子Bに多額の収入があることを考えれば、「生活費」の範疇を超えている。

~以下原文より抜粋~

利益の額、本件改修工事の規模及び内容、請求人には本件各年分において~~~多額の所得があること等に照らせば、当該贈与とみなされる部分が請求人の「生活費」に充てるためになされた贈与に当たると解することはできない。

今回のリフォームは2千万円を超える規模であることから、生活費とするのは、なかなか難しいと思います。

また、子Bは平均を遥かに超える年収(2千万円前後)があることから、生活費を出してもらう必要性にも乏しいので、この判断はやむを得ないですね。

まとめ

今回は自宅をリフォームしたことで、多額の贈与税が発生してしまった事例を紹介しました。

年間110万円以下の贈与であれば、贈与税は発生しませんが、リフォームはそれを超えるくらいの規模になりやすいです。

ご両親のために、お子様のために、という考えで、良かれと思って行ったことが、思わぬ負担を生んでしまう可能性もありますので、大きなリフォームを行うときは是非注意してください。

リフォームの内容についても贈与税が発生するか否かが変わってきてしまい、かなり複雑な面もあります。

もし心配なことがありましたら、相続税・贈与税を専門としている税理士に一度相談をすることをお勧めします。

弊社でも税金のご相談を受け付けておりますので、お気軽にお問い合わせください!