.png)

円満相続税理士法人 税理士

学生時代に税理士試験の受験を始め、在学中に4科目取得し群馬県の会計事務所に就職。売上規模数十億円の企業の法人税、相続税を担当しつつ25歳の時に税理士試験合格。

小規模宅地等の特例を最大限活用したいのですが、何か良い方法はあるでしょうか?

小規模宅地等の特例は、相続税の計算でも非常に大きな特例です。

しかしながら、この特例は「限度面積」と言って、適用できる面積に上限があります。

そのため、複数の不動産をお持ちの場合には、特例を適用する順序が大切になってくるのです。

お客様の状況

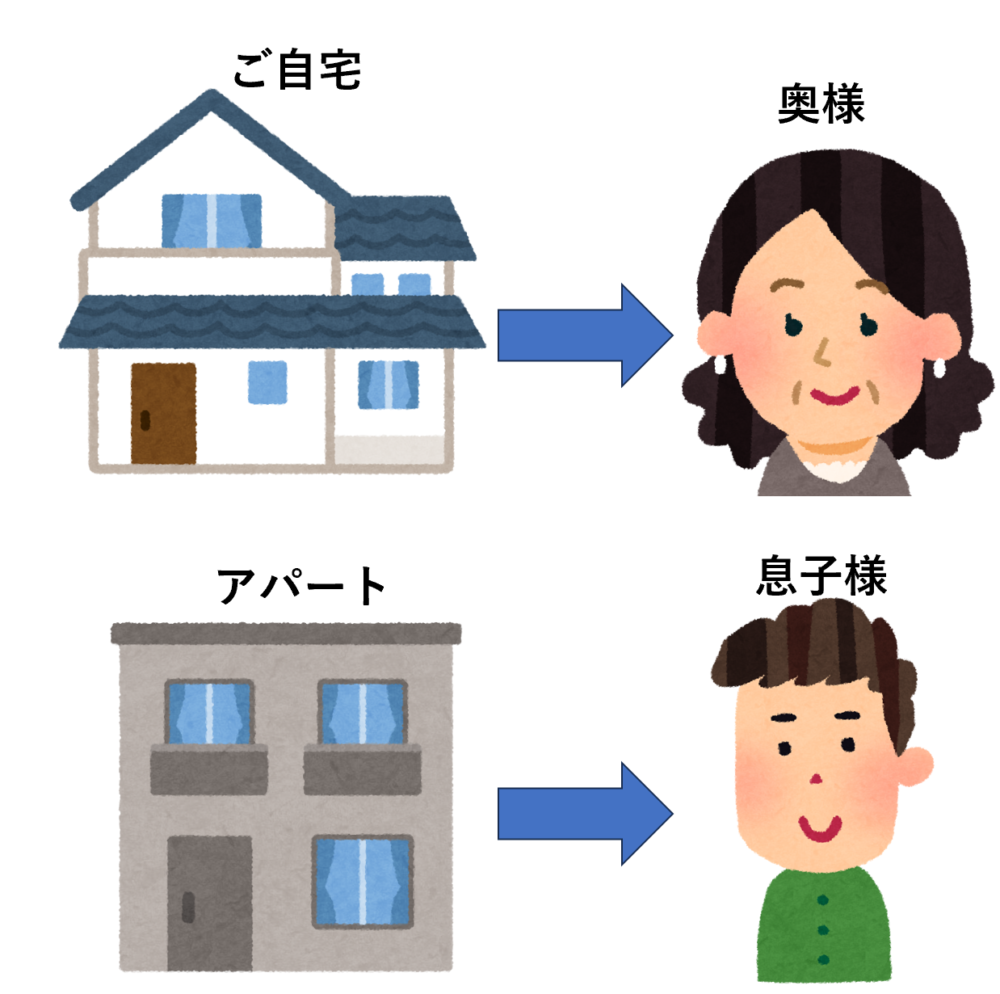

この度ご相談に来られた方は、ご主人を亡くされた奥様と、その息子様のお二人でした。

ご主人の財産には、次の2種類の不動産がありました。

①奥様と一緒に住んでいるご自宅

②賃貸しているアパート

遺産分割の意向は、ご自宅は奥様、アパートは息子様がご相続をしたいとのことでした。

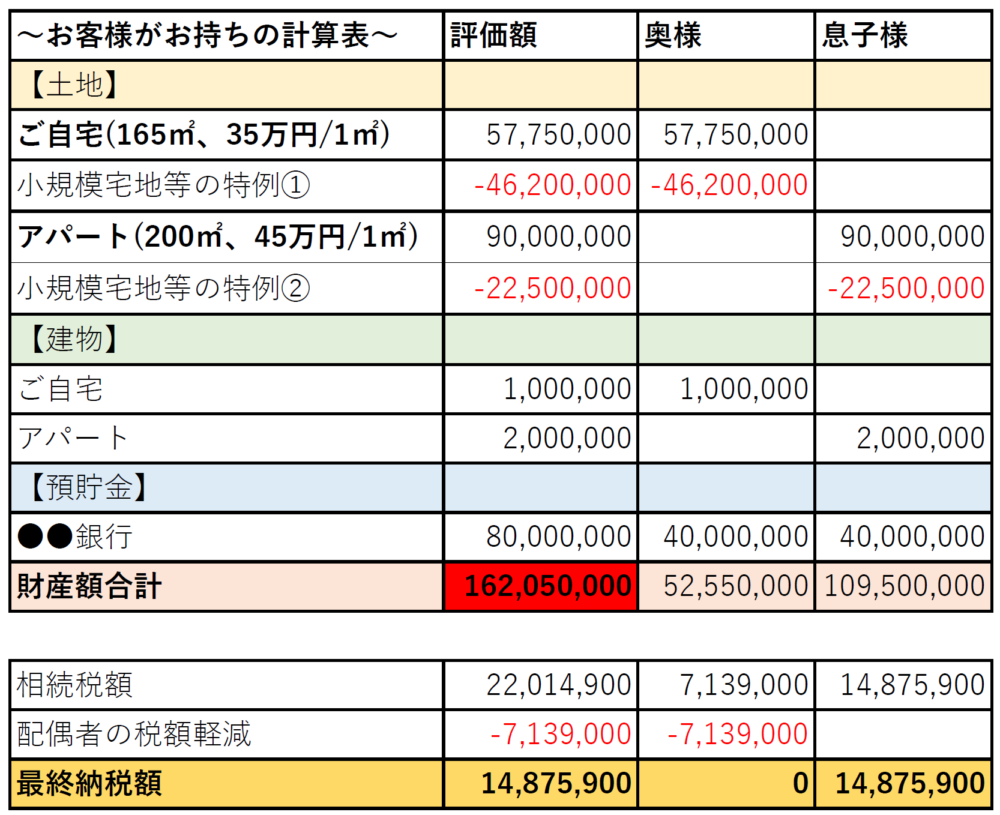

お客様がお持ちだった試算表

別の税理士さんに相続税の試算をしてもらいました。

小規模宅地等の特例を適用すると、かなり相続税が下げられるみたいですね!

弊社にご相談に来られたとき、奥様は相続税の計算表をお持ちでした。

その内容は次の通りです。

弊社からのご提案

確かにこの計算表通りに申告をしても問題はないかと思います。

ただ、小規模宅地等の特例を少し工夫すると、相続税額はもっと下げられるはずです。

お客様がお持ちだった計算表は、一見すると「財産額合計」を最大限下げられるように特例が活用されており、問題が無いかと思われます。

しかしながら、この計算表では小規模宅地等の特例を活用しきれているとは言えないと感じました。

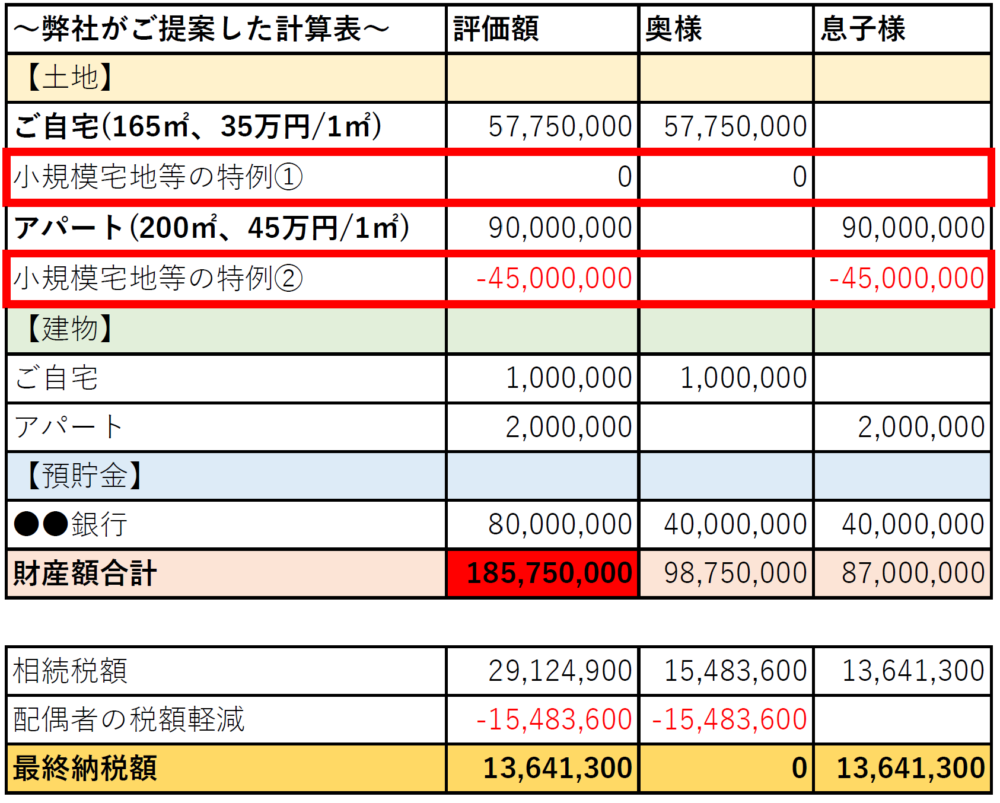

そこで、私からご提案をした計算方法が次のようになります。

相続税額の差

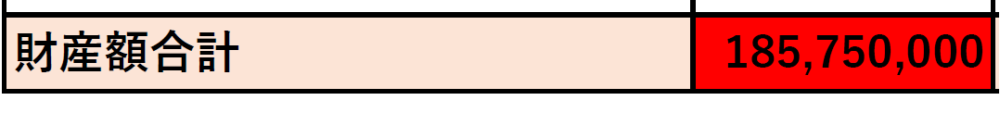

お客様がお持ちの計算表は、小規模宅地等の特例を次の順序で適用していました。

①まずご自宅のお土地(165㎡)のすべてに適用する。

②①を適用して残った部分を賃貸アパートのお土地に適用する

確かに、この順序であれば相続税の対象となる「財産の額」は最も少なくなります。

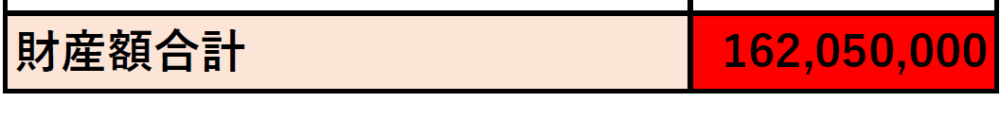

お客様の計算表での財産額は「162,050,000円」です。

財産の額が少ない方が、相続税も少なくなるのではないでしょうか?

そう思いますよね!それでは、私がご提案した計算表を見てみましょう。

私がご提案した方法は、

「ご自宅には一切特例を適用せず、賃貸アパートのみに適用する」

というものです。

このように適用した場合、相続税の対象となる「財産の額」は「185,750,000円」となり、お客様がお持ちの計算表より2千万円以上も財産額が増加しています。

しかし、肝心の相続税はどうでしょうか?

確かに、後の計算表の方が最終的な相続税が低いですね!

そうなのです。

お客様がお持ちの計算表の「最終納税額」は「14,875,900円」です。

これに対し、私がご提案した計算表の「最終納税額」は「13,641,300円」。

財産額が大きいはずの私の計算表の方が、最終的な相続税が「1,234,600円」も少なくなっております。

どうしてこのような事が起こるのでしょうか?

このような事が起こる要因は、

「配偶者の相続税額軽減」

という特例があるからです。

配偶者の方は、最低でも1億6千万円までの財産であれば相続税は発生しません。

上記の計算表を見比べていただくと、私の計算表では、

「財産額の合計は増加しているものの、それは配偶者である奥様がご相続する部分が増加しており、息子様の財産額はむしろ減少している」

ということが分かります。

①奥様の財産の増加分は、奥様にしか適用できない「配偶者の税額軽減」によりカバーをする。

②息子様は「小規模宅地等の特例」の恩恵を100%受ける。

このように特例を工夫することにより、財産の総額は増えるものの、相続税は減少するという逆転現象が生じることとなるのです。

ポイント

今回の事例のポイントは次の通りです。

①小規模宅地等の特例は、適用の順序を工夫することで大きな節税につながる

②配偶者は「配偶者の税額軽減」という大きな特例があるので、あえて小規模宅地等の特例を適用しない、という方法もあり得る

③相続税の節税は、財産額を減らすことだけではない

まとめ

相続税の事について相談にいくと、小規模宅地等の特例については必ず触れられると思います。

しかしながら、今回の事例のように、この大きな特例を上手に活用しきれていないケースが散見されることも事実です。

場合によっては、二次相続対策のために、あえて小規模宅地等の特例を適用しない、ということも考慮しなければならない程、この論点は奥が深いものです。

相続税は、手続きの担当となる人の力量により大きく税額が変わってしまう可能性がありますが、税理士の資格を有していない方や、相続税の経験が少ない方が担当になることも多いと思われます。

弊社では、最初から最後まで相続税専門の税理士が担当となり、手続きを進めていきますので、ご不明なことがありましたら、お気軽にご連絡くださいませ!