円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

うちは二世帯住宅で、1階に父母が、2階に私達が住んでいます。私が土地を相続した場合、小規模宅地等の特例は受けられますか?

こんにちは、円満相続税理士法人の橘です。

二世帯住宅で暮らしている方の場合、中で行き来ができなかったとしても、同居親族と扱われます。

つまり、ご質問のケースでは、小規模宅地等の特例は受けられます。

しかし、もしも、お住まいの二世帯住宅に区分所有登記がされている場合には、小規模宅地特例は受けられません。

恐ろしいことに、登記の仕方次第で、相続税が何千万円と変わってしまうことがあるのです!

今回の記事では、相続税が安くなる二世帯住宅と、高くなる二世住宅の違いを、500件以上の相続税申告書を作成してきた私が、わかりやすく解説します。

最後までお読みいただければ、相続税が安くなる二世帯住宅に、今からでも変更できる方法がわかりますよ♪

小規模宅地等の特例おさらい

相続税が大幅に変わってしまう原因は、小規模宅地等の特例にあります。

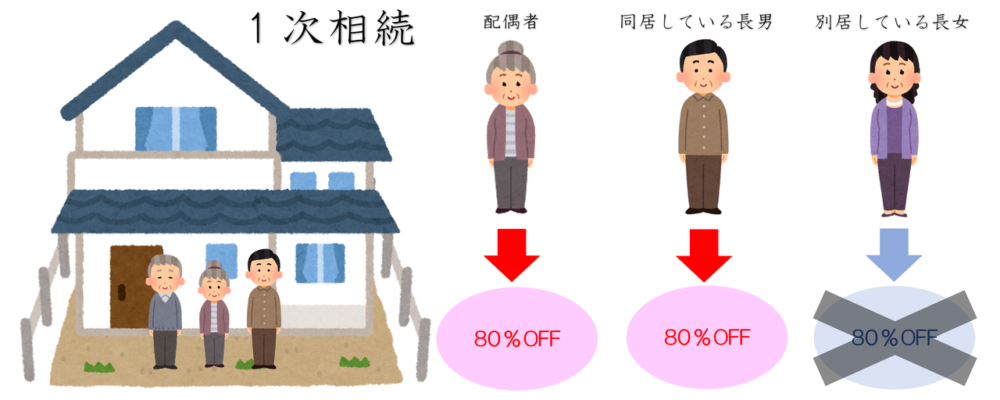

この特例は、亡くなった方が自宅として使っていた土地については、配偶者か同居をしている親族が相続すれば80%引きで相続していいですよ、という特例です。

詳しくはこちらの記事をご覧ください。

二世帯住宅でもOK

平成26年税制改正前

例えば、次のような二世帯住宅の場合で、2階に住んでいる子供が自宅を相続した場合には、この特例は使えると思いますでしょうか?

二世帯住宅のそれぞれ別の区画に住んでいるので、同居とは言えない感じがしますね

正解は・・・・

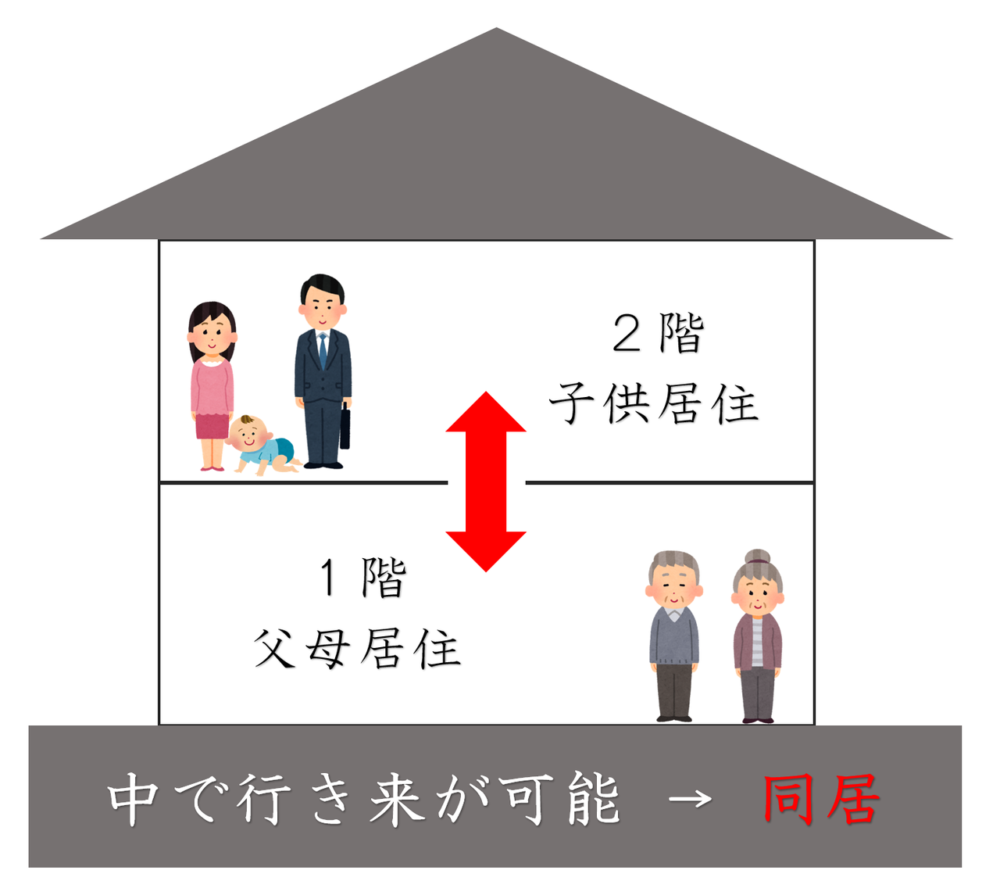

中で行き来のできるタイプの場合には、同居として80%引きになり、

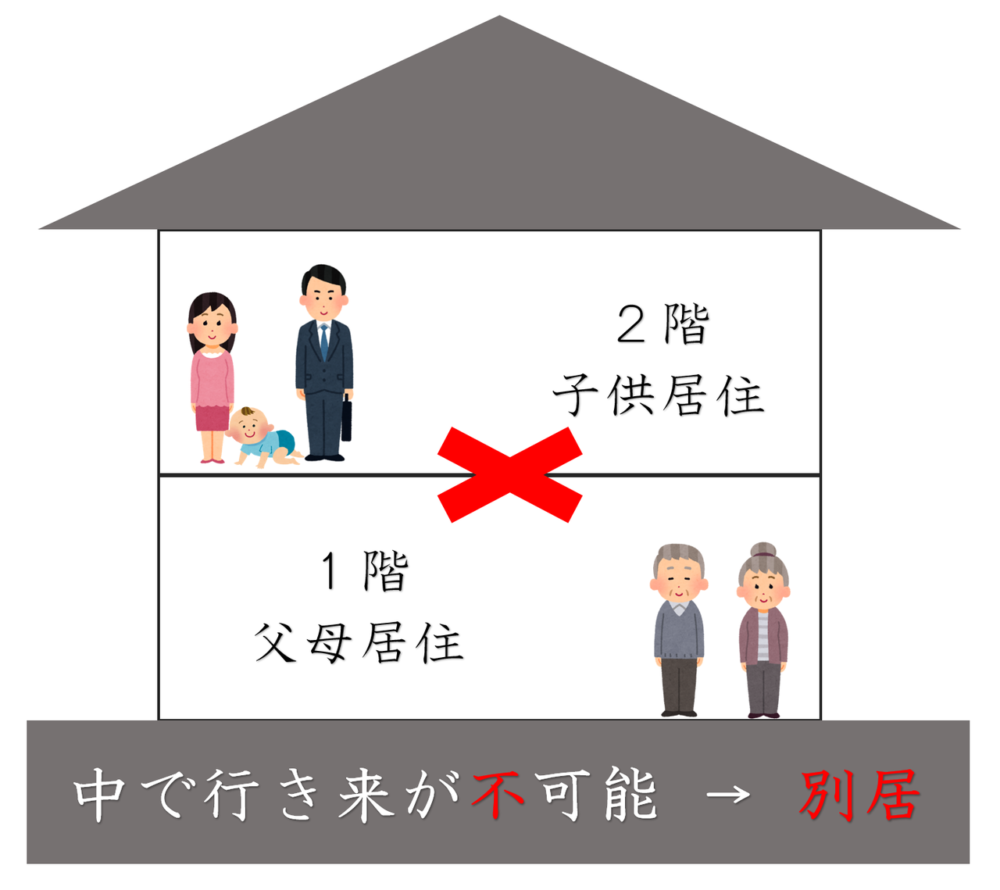

中で行き来ができないタイプの場合には、別居として80%引きが使えなかったのです。

結果として、2つの世帯を繋ぐ階段や廊下があるかないかで、相続税が何千万円も変わったのです。

そのため、急いで床を抜いて階段を作る方や、壁に穴をあけて廊下を作る方がたくさんいました(実話です)。

平成26年税制改正後

二世帯住宅の構造の違いだけで、相続税が何千万円も変わってしまうのはおかしい!

という声が多かったため、平成26年1月1日に税制改正が行われました。

二世帯住宅が構造上区分された住居であっても、同居親族として小規模宅地等の特例を認めます

と、改正されたため、中で行き来できない二世帯住宅に住んでいる方でも、小規模宅地等の特例が受けられるようになりました。

もう床も壁も壊さなくてOKです。めでたしめでたし!

しかし、二世帯住宅の小規模宅地特例の問題は、まだ終わっていなかったのです!

区分所有登記は適用不可

平成26年の税制改正を検討する中で、次のようなやり取りがされたようです。

二世帯住宅であっても、一つ屋根の下に住んでいるなら、同居として取り扱ってあげましょうよ

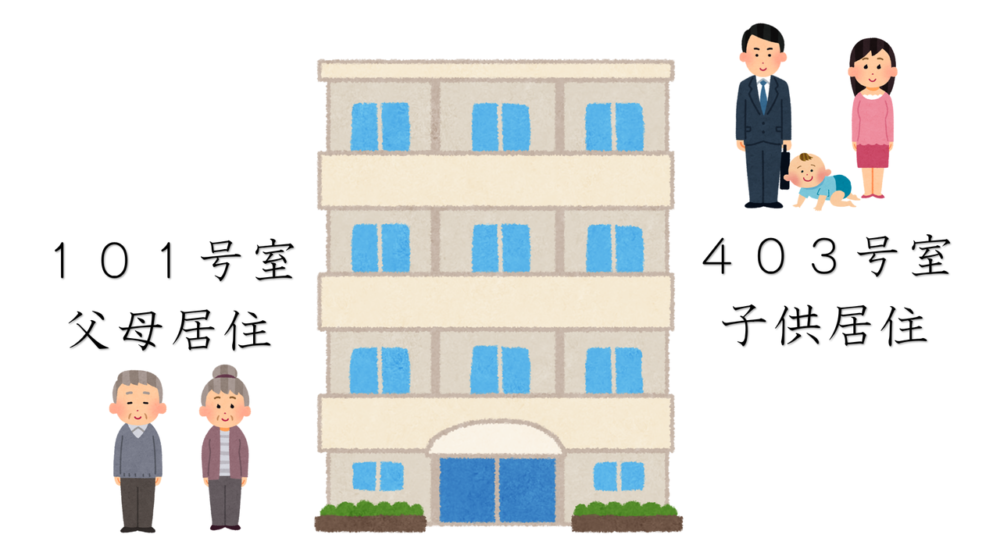

まぁ、その通りだな。しかし『一つ屋根の下なら同居』ってことだと、この場合も同居になってしまうぞ?

分譲マンションの別々の部屋に住んでいる場合も同居とするのは、おかしくないか?

そうですねぇ。これは同居と認めちゃいけないですよねぇ

じゃあ、こういうパターンはダメにしておいて

了解です。条文に、こういうパターンはダメと足しておきます

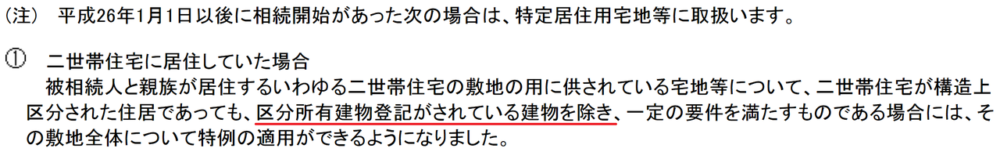

そして、完成したのが次の一文です。

区分所有建物登記とは、分譲マンションのように、部屋の一つ一つに独立した権利をいれる登記です。分譲マンションは、一部屋一部屋で売ったり買ったりできますよね。これは、部屋ごとに区分登記されているからなんです。

そして、この「区分所有建物登記がさている建物を除き」というのは、本来は、先ほどのような分譲マンションの別々の部屋に住んでいる人までを同居とは認めない、という趣旨で盛り込まれました。

しかし、この一文によって思わぬ人たちが悲劇に見舞われることになったのです!

区分所有登記されている二世帯住宅

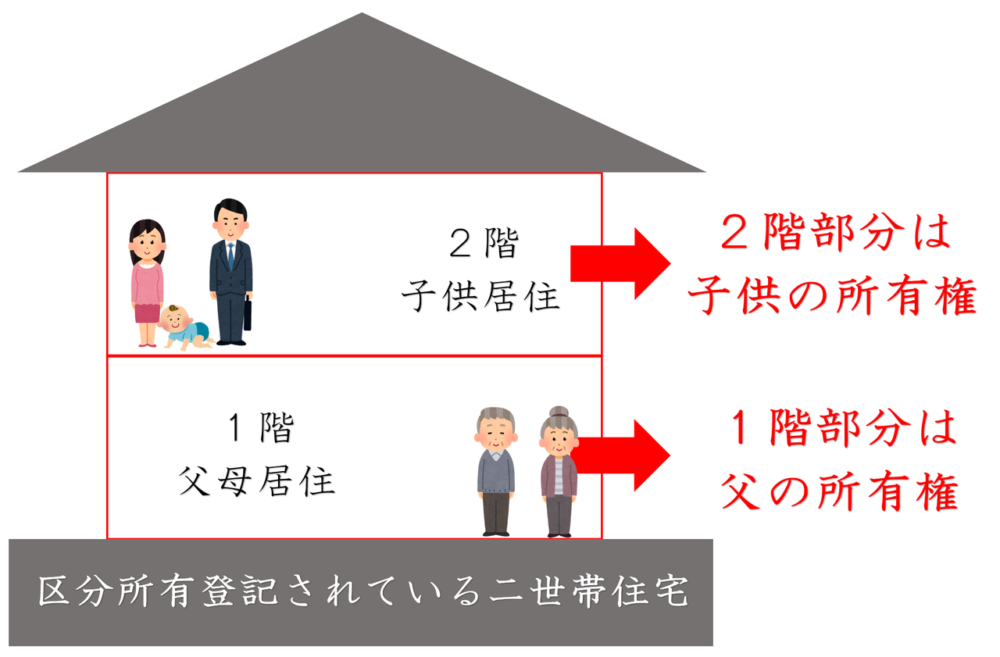

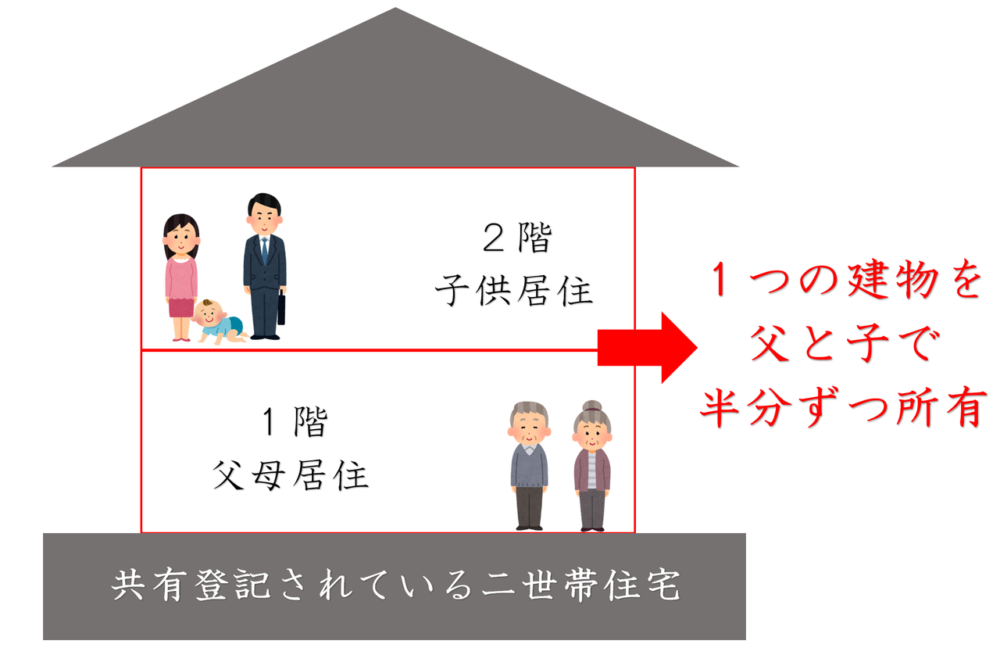

なんと、二世帯住宅であっても、区分登記されている場合があるのです。

一階部分は父の所有物で、二階部分は子供の所有物であるというような形です。

このような登記がされている場合には、子供は同居扱いになりません。

つまり、二世帯住宅に住んでいても80%引きの特例は使えないのです。その結果、相続税が何千万も増えてしまうのです。同じ二世帯住宅であっても、登記の入れ方一つで何千万も差が出ます。

一昔前までは、中で行き来ができるかどうかで判断をしたのですが、今は登記がどうなっているかを確認しなければ、小規模宅地等の特例が使えるかどうかの判断ができません。

区分所有登記と共有登記は別物

ここでよく誤解される方が多いのが、共有登記です。共有登記とは、一つの所有権を複数の人が共有で持つことをいいます。イメージでいうとこんな感じです。

共有登記されている場合は、問題なく同居扱いとなり、小規模宅地等の特例を使えます。

区分所有登記の判別方法

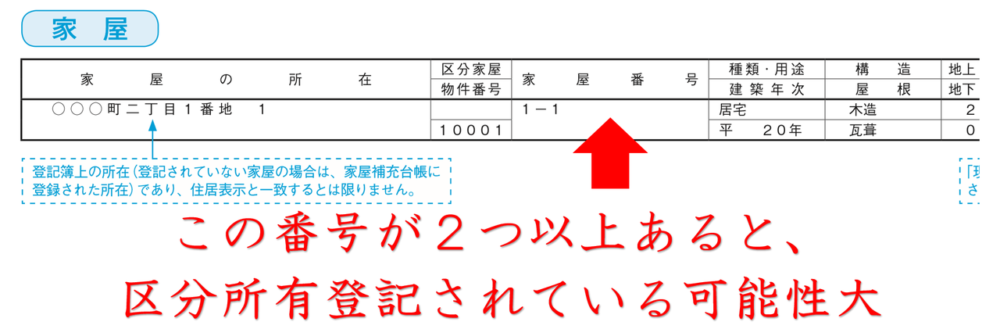

そして、この区分登記か共有登記かを調べるためには、固定資産税の納税通知書があればわかります。区分登記されている場合には、それぞれの所有者に、別々に固定資産税の納税通知書が送られてきます。

共有登記されている場合には、一人の所有者に1通だけ送られてきます。その際は、「納税者 ○○様(他1名)」のような書き方がされます。

なお、区分登記されている二世帯住宅を、2つとも同じ所有者が持っている場合には、納税通知書はその人にしか送られてきません。その時は、家屋欄の家屋番号が2つあると、区分登記されていることになります。

【対策方法】合併(合体)登記

今現在、区分登記がされている二世帯住宅であっても、合併(合体)登記をすることで、一つの建物として権利を入れ直すことが可能です。

ただし、いくつか要件を満たさなければ、合併(合体)登記をすることはできません。

【要件1】所有者が同じ

合併(合体)登記をするには、二つの不動産の所有者が同じである必要があります。

例えば、1階部分も2階部分も父が100%所有しているのであれば、ここの要件はクリアします。

一方で、1階部分は父が100%、2階部分は子が100%所有しているような場合には、要件を満たしませんので、この状態では合併(合体)登記をすることができません。

この場合には、1階部分の権利の一部と、2階部分の権利の一部を交換することにより、持分の調整を行うことも可能です。具体的には、1階部分の50%と2階部分の50%を交換すれば、1階部分は父50%:子50%、2階部分も父50%:子50%となるため、所有者を一致させることができるのです。

または、1階部分の父の建物を、子に贈与することによって、1階も2階も全て子が100%所有する形にするのも、ありですね。ただ、この場合は贈与税と不動産取得税の負担について考慮する必要があります。

【要件2】抵当権も同じ

合併(合体)登記をするには、二つの不動産に設定されている抵当権の内容も同じにする必要があります。

例えば、1階部分は父が現金一括で購入したため抵当権は設定されていないが、2階部分は子がローンで購入したため抵当権が設定されているような場合。

この状態では1階と2階で抵当権の設定内容が異なるため、合併(合体)登記をすることはできません。

合併(合体)登記を行うために、一度、抵当権を解除し、合併(合体)登記後に改めて抵当権を設定することも、できなくはないかもしれませんが、銀行さんとの調整がかなり大変だと思います。

現実的には、子の住宅ローンを何とか一括返済し、抵当権を完全に解除してから、合併(合体)登記を行うのが良いですね。ご両親に金銭的な余裕があれば、住宅ローンを一括返済してもらい、代わりに、両親にローンを返済していく方法もありです。

土地家屋調査士へ依頼

二つの建物をくっつける合併(合体)登記を行うのは、土地家屋調査士という専門家です。

司法書士ではありませんのでご注意ください。

ただ、小規模宅地特例をしっかりと使うための合併(合体)登記をご検討の場合は、相続税に強い税理士のチェックも必要になります。

円満相続税理士法人では、土地家屋調査士とも密に連携していますので、是非、ご相談くださいませ(^^)/

まとめ

一昔前は、二世帯住宅に特例が使えるかどうかは、中で行き来ができるかどうかでした。しかし、今は中の行き来は関係なく、登記が区分登記されていないかどうかで判断をします。

この特例が使えるか使えないかは、とても大きな差がでますので、二世帯住宅にお住まいの方は、本当に注意してください。ちなみに、二世帯住宅で区分登記されている方は、結構多いです。

いや、かなり多いと表現した方がいいですね。是非、早めに確認するようにしてください♪