円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ20万部の著者。YouTubeチャンネル登録者14万人。

借地権に纏わる『相当の地代』とか『無償返還届出書』とか、さっぱりわからないので、わかりやすく教えてください!

こんにちは、円満相続税理士法人の橘です。

借地権に纏わる税務は奥が深くて非常に難しいです。

ただ、いきなり税務から入るのではなく、基礎となる借地権の考え方が理解できれば、意外と簡単に税務も理解できます。

この記事では、借地権の基礎知識から、相当の地代、無償返還届出書までを、これまで数多くの借地権セミナーの講師をしてきた私が、わかりやすく解説していきます。

最後までお読みいただければ、借地権に纏わる税務の苦手意識が払しょくされますよ♪

借地権とは

借地権が成立する2要件

まず他人から土地を借りて、

借りた人(借地人)が建物を建築し

地主に対して地代を払うと、

借地権という権利が発生します。

借地権は、この2つの要件を両方とも満たさないと発生しません。

例えば、借りた土地を資材置場として使っているなら、建物がないため借地権は生じません。

また、家を建築しても、地代を払っていないのであれば、借地権は生じないことになります。

借地権は非常に強い権利

借地権は、借地人を守るための権利で、かなり強い法律上の保護を受けられます(借地借家法)。

例えば、地主と借地人の仲が悪くなったとしても、

ちょっと、あいつ気に食わないから、立ち退いてもらおう

ということはできません。

借地人を立ち退かせるためには、正当な理由が必要とされています。

正当な理由の代表例は、地代の滞納です。

借地人が決められた期日までに地代を払わないことが複数回続き、地主と借地人の信頼関係が破壊されてしまったような場合は、立ち退きを求めることが可能です。

裏を返すと、このような事態がない限りは、地主は借地人を立ち退かせることが法律上できません。

借地権は自動更新される

さらに、借地権の最も大事な性質は、契約期間が自動更新されることにあります。

当初の契約で期間を定めていたとしても、その期間が満了した時に、

あの~。行くところないんで、まだ住み続けたいんですけど…

と申し出た場合、地主はその要求を飲まなければいけません。

地代の支払いを滞納しない限り、借地契約は自動で更新されていきます。

そのため、地主にとっては、一度土地を貸すと半永久的に土地が返ってこないという事態に陥ります。

※この問題を解決するために、平成4年に定期借地権という新しい形の借地権が創設されました。

借地権は財産的価値がある

また、借地権という権利は、第三者に売却することも可能です。

※ただし、地主の承諾は必要です。

借地権には財産的な価値があるため、相続税の対象にもなっています。

※借地権を相続する場合は、地主の承諾は不要です。

このような性質があるため、実務上、地主が借地人を立ち退かせたい場合は、地主が借地権を買い取る形になることが一般的です。

この時、その代金は『立退料』と表現されることが多いです。

これが、今日の本題の『無償返還』と関係してくるわけです

権利金とは

借地権は非常に強い権利であるため、一度設定すると、半永久的に地主に戻ってきません。

そのため、借地権を設定する際は、それ相応の対価を払うことが一般的な慣習となっています。

この相応の対価のことを、権利金といいます。

権利金の相場

権利金の金額は地主と借地人の、両者の合意により決定されます。

ただ相場としては、更地価格の30%~90%とされており、国税庁が公表している路線価図に記載されている借地権割合が用いられることが多いです。

地主としては、半永久的に土地が返ってこなくなるので、その土地を売却したのに近い水準のお金を貰えないと、貸し出すメリットがないわけですね。

権利金の認定課税とは

さて、借地権と権利金の性質が理解できたでしょうか。いよいよ借地権に纏わる税務について解説していきましょう。

まず、土地の貸し借りをする場合は、権利金を支払うことが世の中の慣習として存在します。

しかしながら、地主と借地人の関係性が、親族や、同じ親族が経営する会社グループである場合など、仲の良い関係であった場合には、

私とあなたの間柄だから、権利金なんて水臭いものはいらないよ

と、権利金の授受をしないことも考えられます。

ただ、これをやると税務署が飛んできてこう言います。

権利金の授受をしないのは、仲の良い間柄だからですよね?

赤の他人に土地を貸す場合は、当然、権利金を貰うわけですよね?

まぁ、赤の他人だったら権利金、貰いますね…

それであれば、借地人は、地主から権利金をプレゼントされたのと同じなので、課税しますね!

えー!なんでやねーん

赤の他人同士であれば権利金の授受をするのに、特別な関係だから権利金を授受しなかった、というのは、権利金を借地人にプレゼントしたのと同じと考えるわけです。

これを『権利金の認定課税』といいます。

相当の地代とは

ただ、権利金の授受をしなければ、何でもかんでも権利金の認定課税がされるわけではありません。

ちょっと待ってください!

確かに権利金は払わないのですが、その分、多めに地代を払う約束になっているんですよ!

ほほう。

詳しく聞かせてもらえますか?

確かに、地主の立場になって考えてみたときに、権利金は貰えなくても、その分、多めに地代を貰えるなら、

まぁそれだったら、いっか

と、納得するかもしれません。

この多めの地代のことを、『相当の地代』といいます。

相当の地代っていくらなん?

では、ここまでお読みいただいている読者様にクイズです

あなたが、時価1億円の土地をもっていたとします。

いくらの地代が貰えるなら、赤の他人に貸してもいいですか?

私はお金が大好きなので、年間1000万くらい欲しいです!

もしも1億円分のアメリカ国債を買ったら、年利2.5%で年間250万くらい貰えます。

それを鑑みると、最低でも年間250万以上の地代でないと貸すメリットがないですね。固定資産税も払わないといけないですし

不動産投資として考えたら、表面利回り5~10%は欲しいから、年間500万~1000万といったところですか?

このクイズに明確な答えはありません。

地代の金額は両者の合意により決定するので、お互いが納得していればいくらでもOKです。

ただ、相当の地代について、国税庁は一つの目安を設定しました。

それが、『その土地の更地価額のおおむね年6パーセント程度の金額』です。

この金額の地代のやり取りが行われている場合には、権利金の授受がなくても、それ相応の地代を払っているので、

うん、赤の他人同士であっても、こういった契約はありえますよね

と納得するわけです。

土地の無償返還に関する届出書とは

権利金もなく、相当の地代もないなんて、赤の他人同士の契約じゃありえないですよねー?権利金の認定課税です!

うひゃー!や、やめておくれー

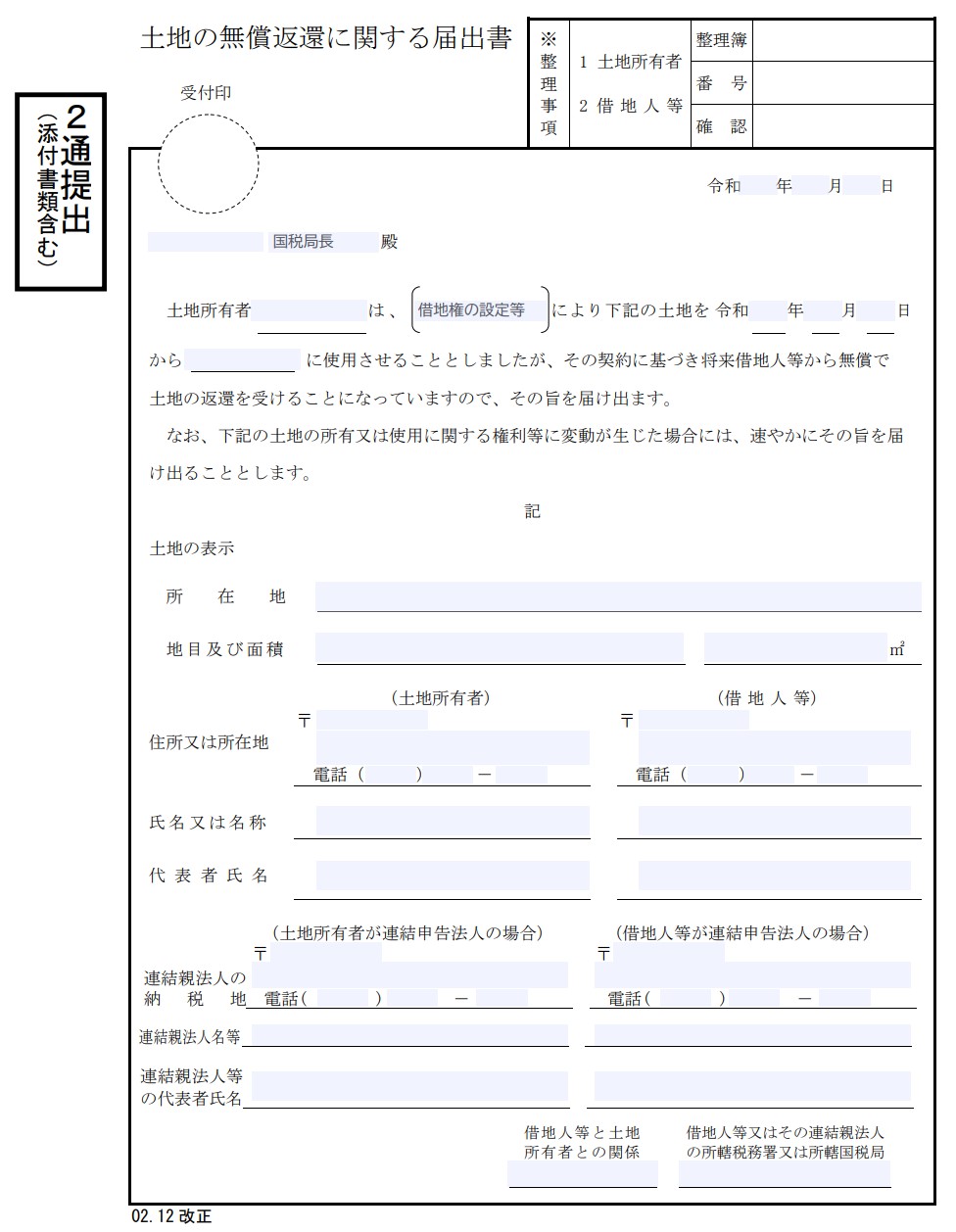

ここで登場するのが、土地の無償返還に関する届出書です。

これは『土地の貸し借りはするものの、借地権は発生させず、土地は無償で返すと約束します』ということを、税務署に対して届け出る書類です。

これを受けた税務署は、

ふむふむ、なるほど、この貸し借りに借地権は発生していないわけですね。

であれば、権利金の授受は無くてOKですよ

ということで、権利金の認定課税はなくなるのです。

あーよかった

これで安心じゃな

はい、ひとまずはこれで安心です

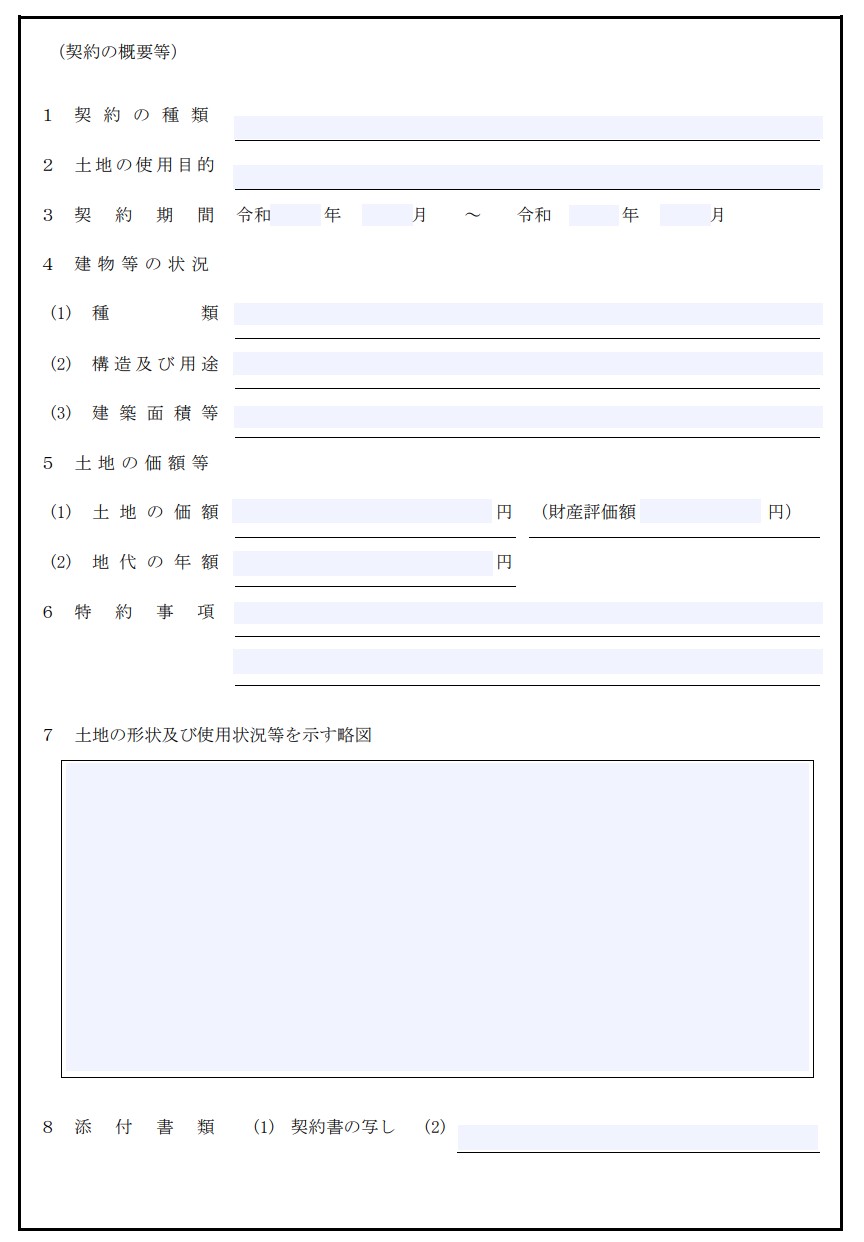

記載内容や添付書類

実際の、土地の無償返還に関する届出書です。

ポイント1 地主と借地人の連名で作成

土地の無償返還に関する届出書は、地主と借地人の連名で作成します。

ポイント2 提出先は地主の管轄税務署(2通)

提出先は、地主の納税地を管轄する税務署です。

また、同じ内容の届出書を2通提出する必要があります。

地主と借地人の控え用もあわせると、4通作成しておくとよいでしょう。

ポイント3 提出期限は『遅滞なく』

土地の無償返還に関する届出書の提出期限は、『遅滞なく』と定められています。

本来であれば、借地権の設定があった事業年度中までには提出したいところですが、これに遅れてしまっても、提出ができなくなるわけではありません。

ここの論点について国税局は、かなり寛容な姿勢をとっています。

仮に税務調査で指摘を受けた後でも、提出をすれば、権利金の認定課税をしないでくれます。

ただ、早いに越したことはありませんので、早めに提出しましょう。

ポイント4 借地契約書と土地の評価額のわかる書類を添付する

税務署に提出する際は、借地契約書のコピーと、土地の評価額の計算根拠を示す書類を添付しましょう。

個人同士の場合は、無償返還は出せない

借地権に纏わる税務が難しいのは、地主と借地人が、法人か個人かで取り扱いが大きく変わるからです。

4パターン存在します。

【1】地主:個人 借地人:個人

【2】地主:個人 借地人:法人

【3】地主:法人 借地人:個人

【4】地主:法人 借地人:法人

このうち、無償返還の届出書を提出できるのは、2、3、4の法人が絡むパターンです。

個人同士の場合は、無償返還の届出書を提出することはできません。

個人同士の土地の貸し借りは、ちょっと特別だからです。

個人同士の使用貸借は課税なし

私の土地に、娘が家を建てたがっているんだけど、別に地代は貰わなくていいよね?

まさか、タダで土地を借りると、借地権の贈与があったものとして贈与税が課税されるの?

営利を追求する法人と異なり、個人は経済合理性だけで生きているわけではありません。

個人は愛と優しさで生きているため、土地をタダで貸すことも一般的によくあります(タダで貸すことを『使用貸借』といいます)。

そのため、税務署としても

土地をタダで貸すなんて、普通じゃ、ありえないですよねー?

とは言えないのです。

まぁ、個人間だったらタダ貸しもありえるか…

この点について、昭和48年に使用貸借の取り扱いが国税庁から公表され、個人間の土地の使用貸借については、権利金の認定課税は行わないことが明らかにされました。

まぁ、そもそも使用貸借の場合は、法律上、借地権は生じていませんからね。

※借地権成立の要件は、①家を建てること、②地代を払うことの2つです。

固定資産税分の地代を払っても使用貸借

娘に土地を使用貸借してあげるけど、固定資産税くらいは払ってほしいな~。

ただ、少しでも地代を貰ってしまうと使用貸借ではなくなるの?

固定資産税分くらいの地代であれば、それは使用貸借と扱われます。

一般的には固定資産税の2~3倍の地代(年額)を払うと、使用貸借ではなく、賃貸借となります。

個人間で地代を授受すると贈与税

娘であっても甘やかせてはいかん!

しっかり地代を払ってもらおう

という考えの方もいます。

先程、個人間の土地の使用貸借には課税しないと伝えましたが、個人間の土地の貸し借りに認定課税が一切ないわけではありません。

親子で土地の貸し借りをし、地代を払って借地権を生じさせ、権利金の授受が無い場合には、借地権の贈与があったものとして、贈与税の対象になります!

※相当の地代があれば課税されません。

個人間の場合には、使用貸借なら課税無し、賃貸借なら借地権の贈与課税と、白か黒の2パターン。

無償返還の届出という概念は設けられていません。

地代の認定課税

話を法人が絡む場合に戻します。

無償返還の届出書を出せば、地代は適当な金額でいいですか?

いいえ、無償返還の届出書を提出しても、原則として、相当の地代を払うべきです

無償返還の届出が提出されていても、相当の地代がなければ、税務署は、

借地権が無いのはわかりましたが、相当の地代を貰わずに赤の他人に土地を貸すなんて、本来、ありえないですよね?

と考えます。

そのため、相当の地代のやり取りをしていない場合は、実際の地代と、相当の地代の差額分、地主から借地人へプレゼント(利益供与)があったと考え、課税の対象としています。

これを、『地代の認定課税』といいます。

つまり、無償返還の届書を提出すると、権利金の認定課税がなくなる代わりに、地代の認定課税が行われるようになるのです。

地主:個人 借地人:法人

例えば、相当の地代600万円、実際の地代200万円の場合を考えてみましょう。

借地人(法人)の処理

【会計処理】

(支払地代)200万 (現預金)200万

【税務処理】

(支払地代)600万 (現預金)200万

(受贈益)400万

地主(個人)の処理

200万円が不動産所得の計算上の収入になります。

解説

実務上、最も多いパターンです。

この場合は、法人側で差額400万円の受贈益が生じるのですが、支払地代600万円も損金算入されるため、会計上の支払地代200万と同額になり、結果として、法人税が増えるという事態は発生しません。

個人地主側も差額400万円に対して課税されないことから、相当の地代より低い金額での地代でも、税務上問題が生じないのです。

※所得税は、法人税法22条のような時価課税の考え方はないためです。

無償返還さえだしておけば、地代は適当で問題なし!

という認識の税理士さんが多いのは、こういったメカニズムがあるためです。

地主:法人 借地人:個人

借地人(個人)

その会社の役員➡差額400万は役員報酬

その会社の従業員➡給与

その会社とは特に関係ない➡法人からの寄付(一時所得)

地主(法人)

【会計処理】

(現預金)200万 (受取地代)200万

【税務処理】

(現預金)200万 (受取地代)600万

(役員報酬)400万

※役員報酬なら、定期同額、事前確定に当たらないなら損金不算入

※給与であれば、基本的には損金算入(不相当に高額であれば不算入)

※源泉徴収してなければ、源泉漏れ

※寄付金なら限度額を超えれば損金不算入

解説

あまりないパターンではありますが、差額400万円は、法人から個人へのプレゼントと扱いますので、がっつり課税されます。

税務調査で指摘された場合は、個人側と法人側、そして源泉徴収漏れと、トリプルパンチ課税される可能性がありますので、慎重な判断が必要ですね。

地主:法人 借地人:法人

借地人(法人)

【会計処理】

(支払地代)200万 (現預金)200万

【税務処理】

(支払地代)600万 (現預金)200万

(受贈益)400万

地主(法人)

【会計処理】

(現預金)200万 (受取地代)200万

【税務処理】

(現預金)200万 (受取地代)600万

(寄付金)400万

※寄付金の限度額を超えれば損金不算入

※グループ法人税制の適用があるかも

解説

法人間の場合は、借地人側に不利益は生じませんが、地主側には課税が生ずる可能性があります。

こちらも慎重な判断が必要です。

実務上、最も多いのは、地主(個人)、借地人(法人)のパターン2であるため、相当の地代以下の地代でも何となくOKとされていますが、相手が変われば、その認識ではまずいです。注意しましょう。

借地権Q&A

借地権割合を控除できるのか

地主:個人、借地人:法人で、無償返還の届出書が提出されている場合、土地の相続税評価は、借地権割合を控除できますか?

A できません!

ただし、個人と法人の貸し借りが賃貸借であれば、20%引きで評価できます。

まとめ

借地権に纏わる税務は、その基礎となる借地借家法と世の中の慣習を理解してから勉強した方が、理解が早いです。

身近に不動産業界の人がいれば、借地権について色々と聞いてみると良いと思います。

最後になりますが、私達のLINE公式アカウントに登録いただくと、税制改正速報や、税務調査の裏話を限定配信しています。

是非、ご登録くださいませ(^^)/

最後までお読みいただき、ありがとうございました!