円満相続税理士法人 税理士

大学在学中に税理士を目指し、25歳で官報合格。大手税理士法人山田&パートナーズに入社し、年間30~40件の相続税申告に携わりました。丸6年間の実務経験を経て退社。地元関西に戻り、円満相続税理士法人に入社しました。現在も相続税申告を中心に業務に励んでいます!

不動産を売却したので、財産債務調書を出さないといけないと聞いたのですが…

こんにちは、税理士の枡塚です。

財産債務調書とは、一定の基準を満たす人が確定申告書と一緒に提出をしなければいけない書類のことをいいます。

どういった人が出さなければいけない書類なのか、制度の概要から改正の内容まで徹底解説します!

最後までお読み頂ければ、一定の基準を満たし提出が必要となった場合に困らないよう、書き方や提出を忘れてしまったときのペナルティまで、この制度のすべてをどこよりもわかりやすく解説します。

最後までお読み頂けると幸いです♪

財産債務調書制度とは

制度の概要

まずは、財産債務調書制度の概要から解説をします。

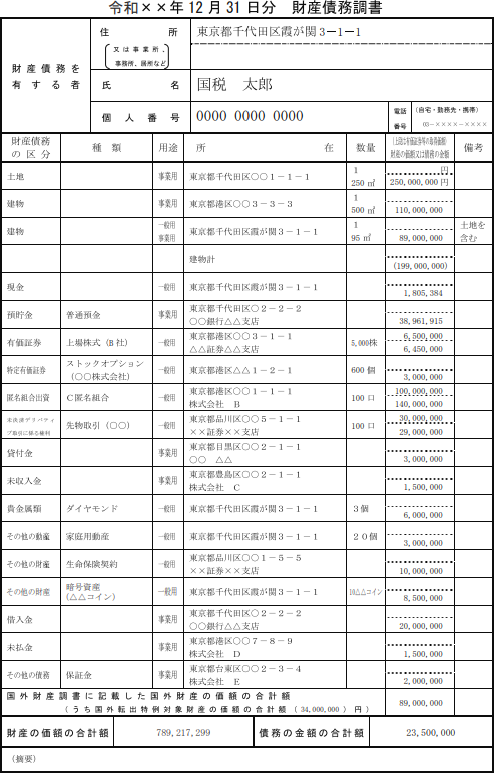

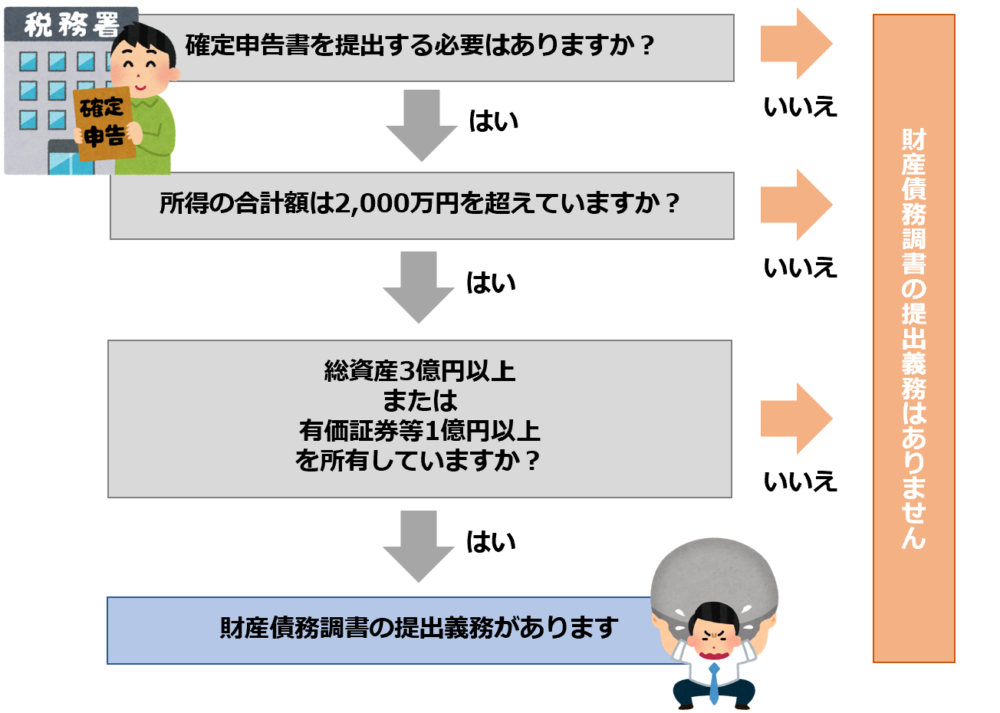

所得税及び復興特別所得税(以下「所得税等」といいます)の確定申告書を提出しなければならない人のうち、所得基準と財産基準のいずれもを満たす場合に、保有している財産や債務を記載した下記のような書類を納税地の所轄税務署に提出しなければいけない制度です。

所得基準とは?

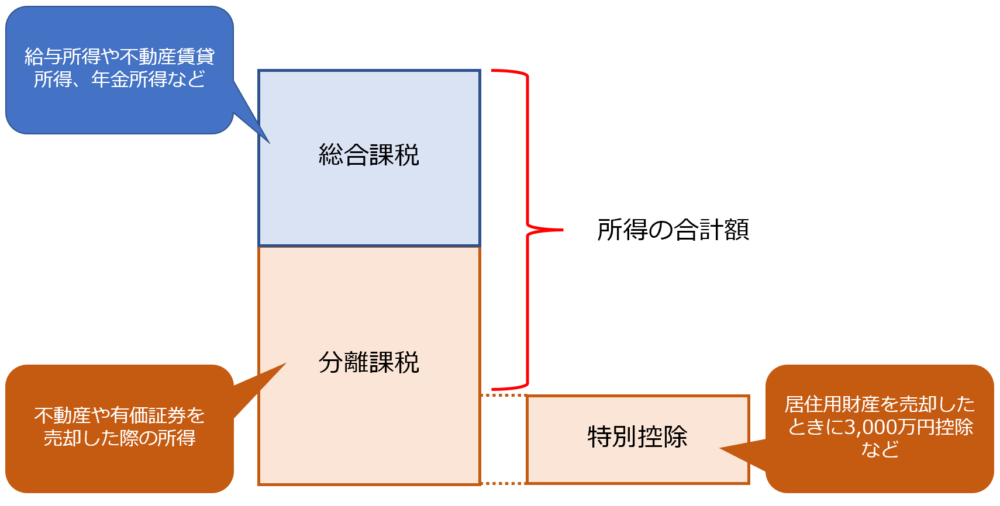

その年の退職所得を除く所得の合計額が2,000万円を超えていることをいいます。

ちなみに、所得の合計額とは、不動産や有価証券を売却したときに適用される申告分離課税の所得がある場合には、居住用財産の譲渡に係る3,000万円の特別控除などの特別控除後の金額をいいます。また、社会保険料控除や扶養控除などの所得控除をする前の金額で判定をします。

財産基準とは?

次の①または②のいずれかに当てはまることをいいます。

①保有している財産が3億円以上であること

②保有している有価証券等が1億円以上であること

ちなみに、財産基準の判定はその年の12月31日時点の財産の価額によって行います。

フローチャートで判定してみよう

この制度はどうしてできたの?

財産債務明細書の提出制度

財産債務調書制度は、もともと「財産債務明細書の提出制度」として、昭和25年に創設されました。

一般的に高額所得の階層になれば、収入の発生も多様化し、特に資産から生じる収入のウエイトが高くなるのが通常であり、保有している資産と収入には密接な関係があると考えられます。

このような事情から富裕層の適正な課税を確保するための補助的な手段として、一定の高額所得者については、確定申告に際し、財産債務の明細書の提出を求められることになりました。

財産債務明細書の問題点

しかし、財産債務明細書の提出制度は、”義務”とされていたものの、記載の不備や虚偽記載、未提出に対しても特段ペナルティがありませんでした。そのため、「富裕層の適正な所得税課税」という目標が十分に達成されていないのが実情でした。

ちなみに、平成25年に財務省が公表しているデータによると、提出が必要である人は約36万人いたにも関わらず、実際に提出していたのは約16万人。44%程度に留まっていました。

財産債務調書制度の創設

こうした問題点を解決するため、平成27年度の税制改正において「財産債務調書制度」が創設されました。

富裕層の適正な課税を確保すると同時に、相続税の適正公平な課税を確保することが目的とされています。

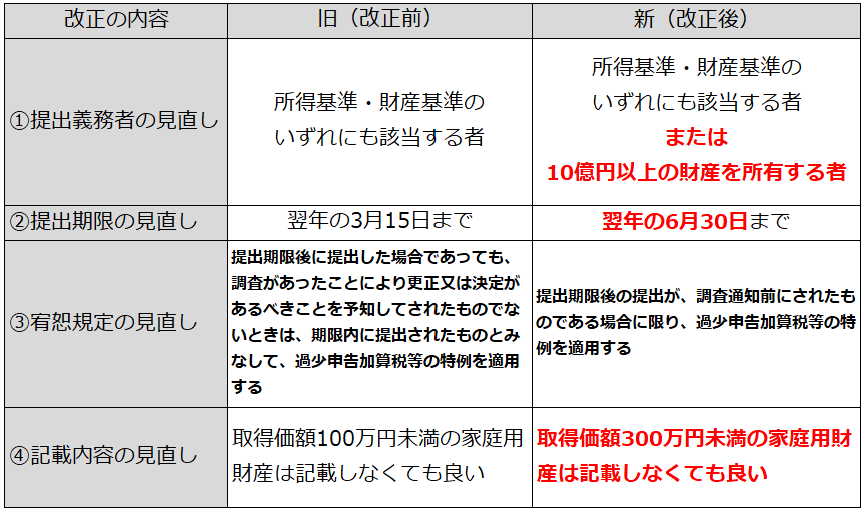

令和4年度税制改正の内容を新旧対比表でわかりやすく説明します

平成27年度の税制改正いおいて創設された「財産債務調書制度」ですが、令和4年の税制改正において、一部改正されることになりました。

改正の背景

現行では、財産債務調書の提出期限は所得税の確定申告期限と同一のその年の翌年3月15日です。一般的に、所得税の確定申告において、所得基準を満たせば、その後に、財産基準を満たすか否かの確認をするという流れであるため、所得税の確定申告期限までに、保有している財産の種類や数量、価額を正確に算出することはとても大変でした。このような事情を勘案して、事務負担の軽減を図ることを目的に、提出期限の見直しがされました。

また、高額の資産を保有しているにも関わらず、所得基準を満たさない場合には、提出義務がありませんでした。これは、この制度の趣旨に合わないため、新たに提出義務者の判定要件が追加されることになったわけです。

新旧対照表

ちなみに、上記の内容の改正時期は下記の通りです。

改正内容①・②・④は令和5年分以後の財産債務調書について適用

改正内容③は令和6年1月1日以後に提出される財産債務調書に適用

総資産の判定はどうやるの?

財産債務調書の提出義務者の要件である財産基準は、その年の12月31日時点の財産の『時価』で判定をします。また、財産債務調書に記入をする財産の価額及び債務の金額についても、同様です。

しかし、実際に取引をしないのにも関わらず、毎年12月末に時価を把握することは非常に手間がかかるため、時価にかわり見積価額を使うことも認められています。さらに、財産評価基本通達に定める方法により評価した価額がある場合には、その価額でも良いこととされています。

つまり、財産が3億円以上等に該当するか否かの判定及び財産債務調書に記入する財産の価額及び債務の金額は、以下のいずれかの価額によって行います。

時価

見積価額

財産評価基本通達を基に評価した価額

時価とは?

『不特定多数の当事者間で自由な取引が行われる場合に通常成立する価額をいい、専門家による鑑定評価額や金融商品取引場が公表する価格のことをいいます。

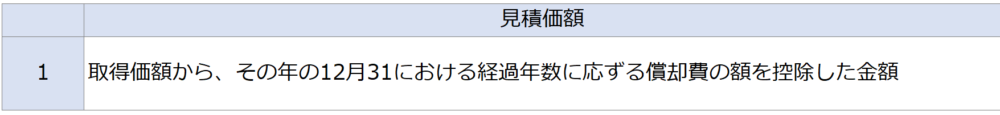

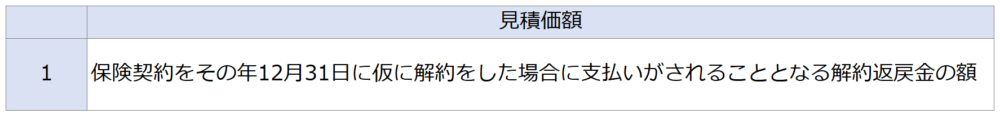

見積価額とは?

見積価額とは、財産の現況に応じて、その財産の取得価額や実際に売買されている価額などを基に合理的な方法により算定した価額をいいます。

合理的な方法は、財産ごとに次のように定められています。

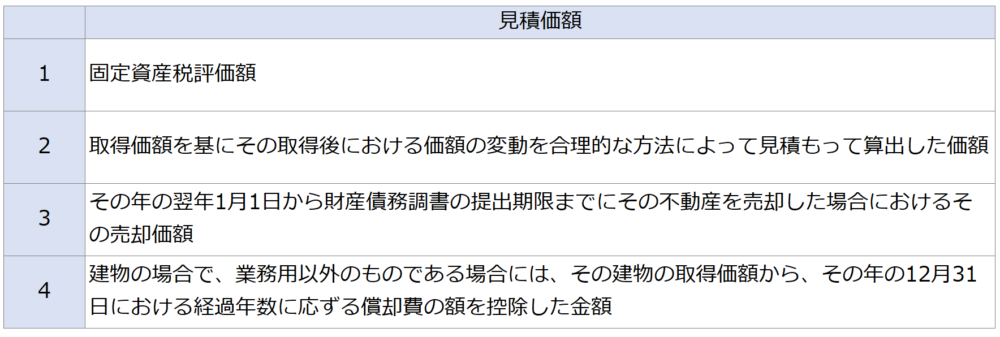

土地・建物

次のいずれかの方法により算定した価額

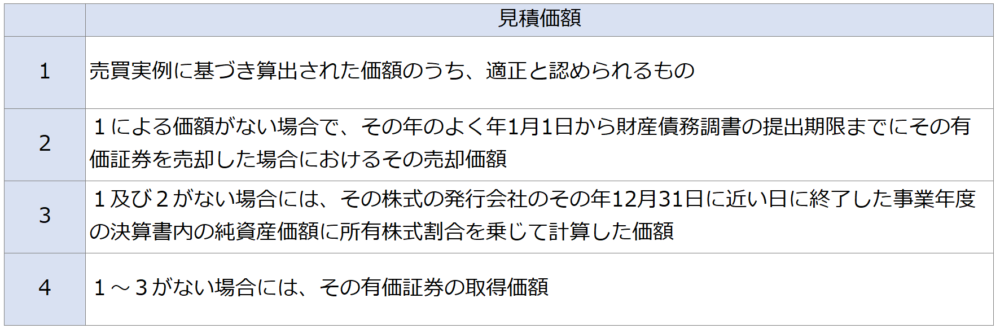

有価証券

次のいずれかの方法により算定した価額

なお、金融商品取引所等に上場されている有価証券は、時価が簡単に把握できるため、金融商品取引所等で公表されている価額を使用します。

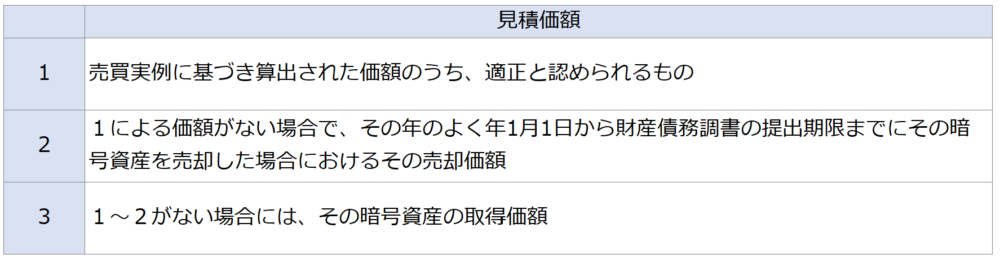

暗号資産(ビットコインなど)

次のいずれかの方法により算定した価額

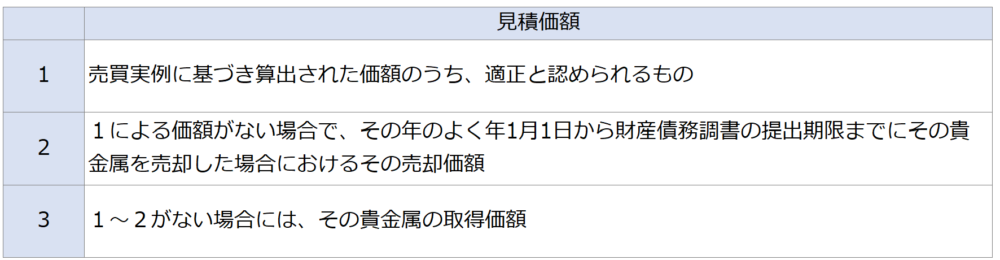

貴金属(ダイヤモンドや白金、金など)

次のいずれかの方法により算定した価額

車

なお、その取得価額が100万円未満のものである場合は、その年の12月31日における車の見積価額については、10万円未満であるもとして、財産債務調書に記載する必要はありません。

生命保険金

なお、その年中の12月31日前の日においてその生命保険契約を解約することとした場合に支払いがされる解約返戻金の額を入手している場合には、その額でもOKです。年中に保険会社から契約内容のお知らせが送付され、そちらに解約返戻金相当額の記載がある場合がありますので、注意して確認しましょう。

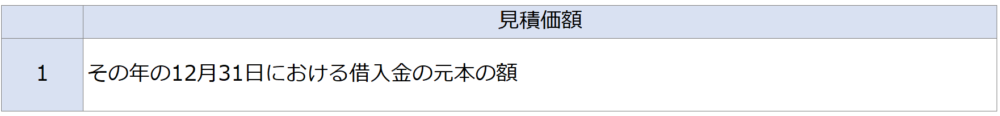

債務

なお、借入金で財産を取得している場合であっても、その財産の価額の算定にあたり借入金を差し引くことはできません。

財産評価基本通達を基に評価した価額とは?

財産評価基本通達で評価する方法については、こちらで解説をしています♪

財産債務調書の書き方を徹底解説

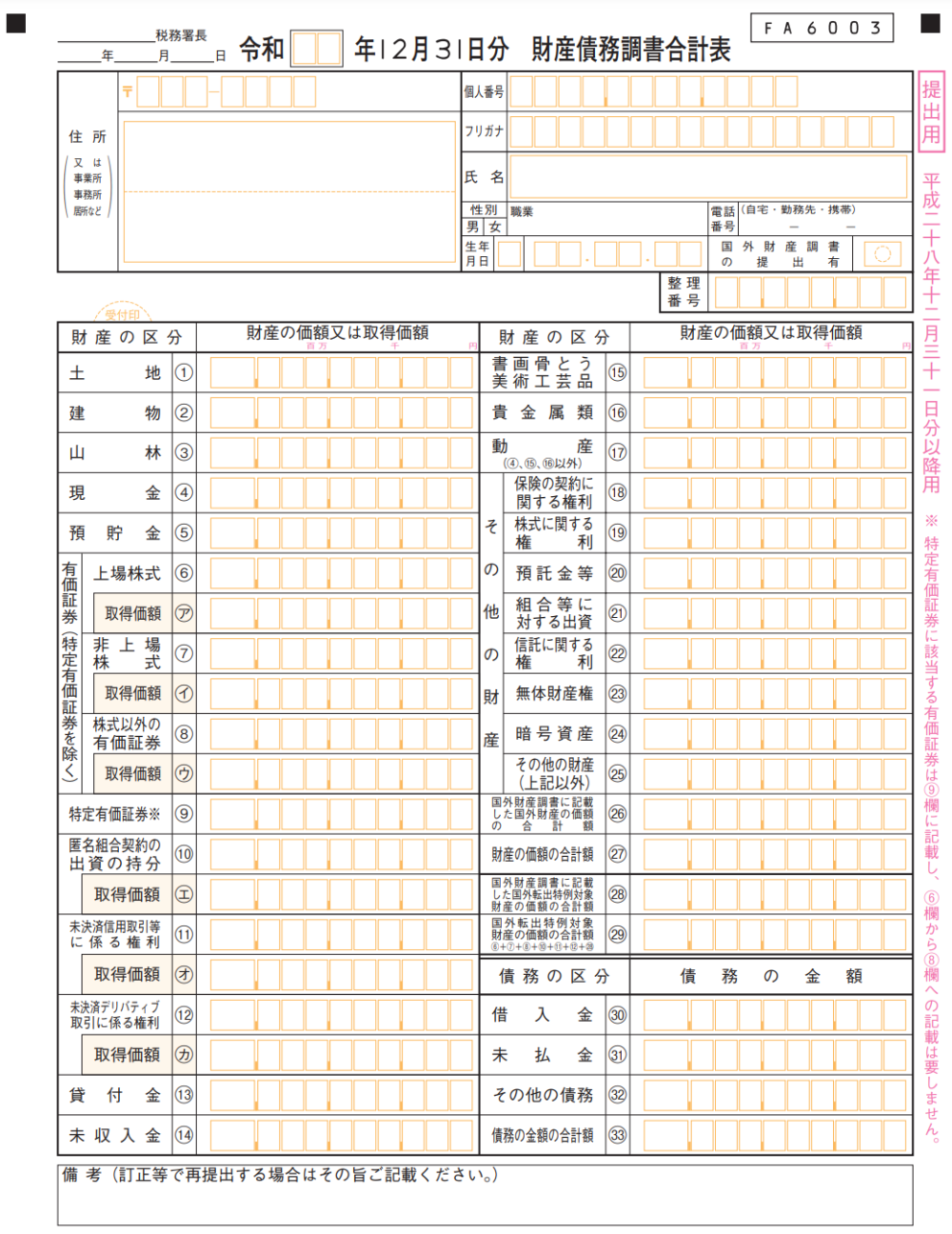

それでは、実際の書き方をご紹介します!財産債務調書は、「財産債務調書」とそれを総括する「財産債務調書合計表」の二つの書類からなります。

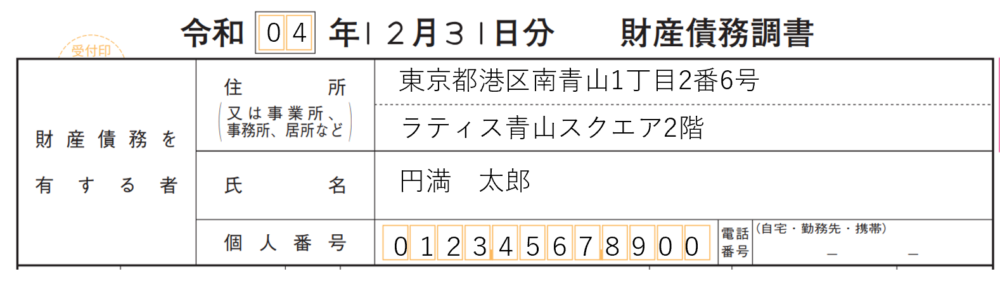

まずは「財産債務を有する者」の情報を記載しましょう

住所・氏名・個人番号・日中連絡がつきやすい電話の番号を記載します。

住所以外の事務所などを所轄する税務署に提出をする場合には、住所記載欄の上段に事務所などの所在地を、下段には住所を記載するようにしましょう。

次に財産の情報を記入していきましょう

財産債務調書には、財産債務の区分に応じて、「種類別」、「用途別」及び「所在別」に、その財産の数量と金額を記載します。

財産債務の区分は、次の18の区分が定められています。

①土地

②建物

③山林

④現金

⑤預貯金(当座預金、普通預金、定期預金等の預貯金など)

⑥有価証券(株式、公社債、投信信託、特定受益証券発行信託など)

⑦匿名組合契約の出資の持分

⑧未決済信用取引等に係る権利

⑨未決済デリバティブ取引に係る権利

⑩貸付金

⑪未収入金(受取手形も含む)

⑫書画・骨董及び美術工芸品

⑬貴金属類

⑭その他の動産(家具や什器備品などの家財や自動車などの家庭用動産を含む)

⑮その他の財産

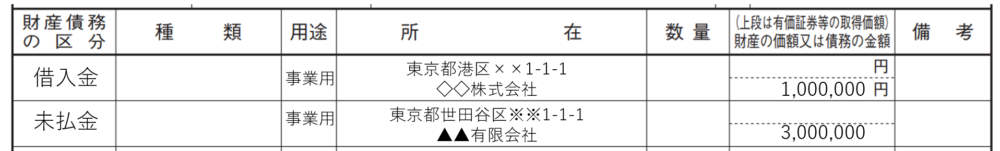

⑯借入金

⑰未払金(支払手形を含む)

⑱その他の債務

財産債務調書には、上記の18の区分から所有している財産を①から順番に記載をしていきます。

それでは、一般的な財産を中心に、実際の書き方を見ていきましょう!

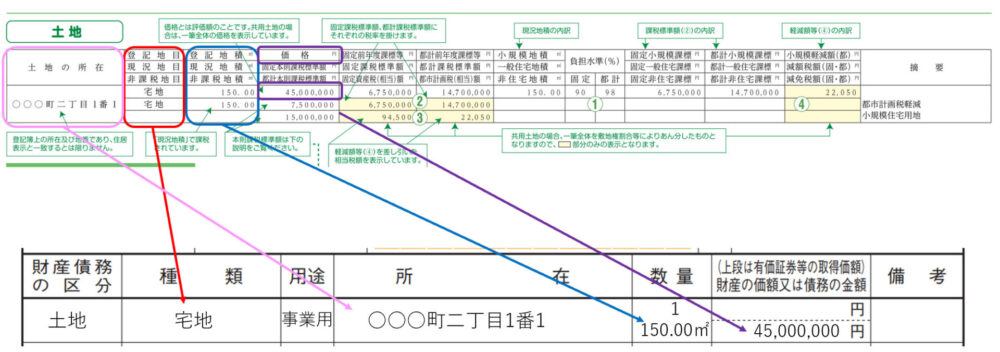

土地

固定資産税の納税通知書を準備しましょう。毎年4月~6月に所有している不動産の所在地の市区町村から郵送されてきます。

「種類」には、地目を記載します。

「用途」には、事業用もしくは一般用と記載をします。

「所在」には、その土地の所在地を記載しましょう。

「数量」は、2段書きをします。上段には地所数を、下段にはその土地の面積を記入してください。

「財産の価額」には、固定資産税の納税通知書に記載してある「価格」(これがいわゆる固定資産税評価額です)を記載すればOKです。

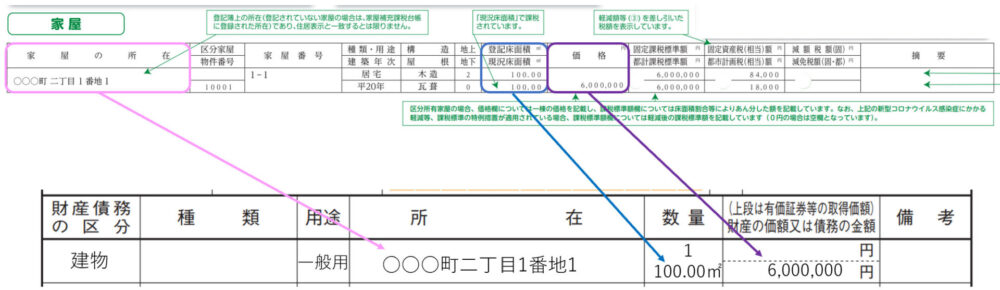

建物

こちらもお手元に固定資産税の納税通知書を準備しましょう。

「用途」、「所在」及び「財産の価額」については、土地と同様です。

「数量」は、2段書きをします。上段には戸数を、下段には床面積を記入してください。

「財産の価額」には、固定資産税の納税通知書に記載してある「価格」(これがいわゆる固定資産税評価額です)を記載すればOKです。

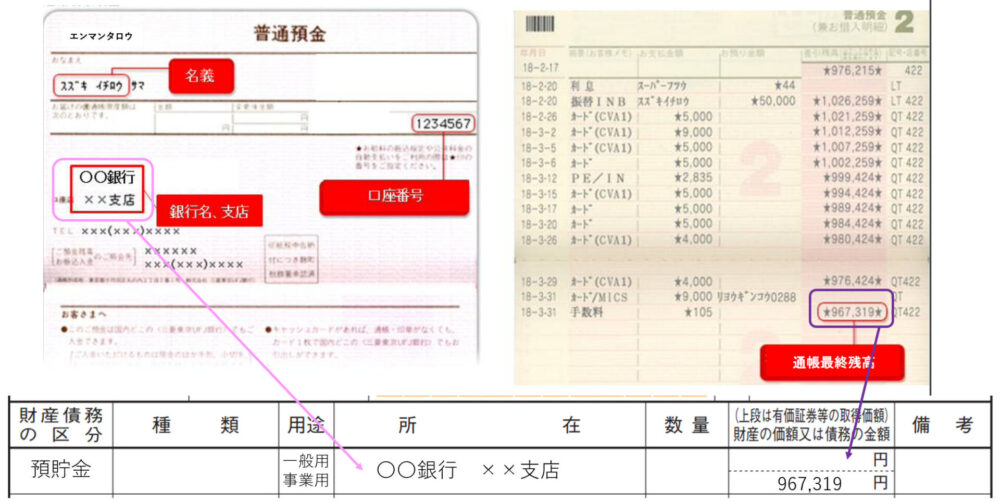

預貯金

お手元に通帳を準備しましょう。

有価証券

取引をしている証券会社等から送付される「取引残高報告書」を準備しましょう。証券会社や年間の取引内容によって異なりますが、3月、6月、9月、12月に発行され、送付されるのが一般的です。

「種類」には、有価証券の種類(株式、公社債、投資信託など)及び銘柄ごとに記載をします。

「所在」には、有価証券の取引をしている金融機関の所在や名称、支店名を記載しましょう。

「価額」の上段には、その有価証券の取得したときの価額を記載し、下段に12月31日時点の時価を記載しましょう。

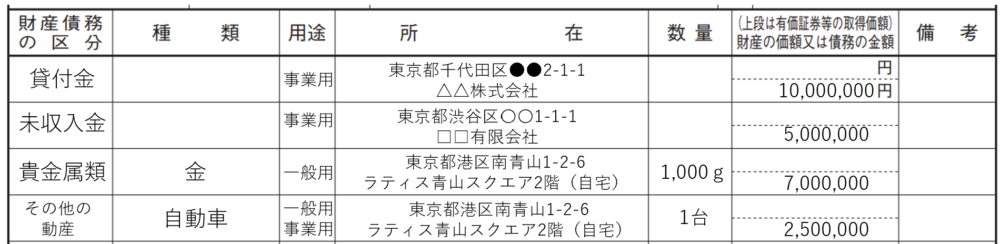

その他の財産

債務者の相手方や貴金属の種類別に記載をします。

なお、その他の動産のうち、家具や什器備品などの家庭用動産で、その取得価額が100万円未満のものは、12月31日における価額は10万円未満であるものとみなして、記載しなくてもOKです。

債務

その年の12月31日における債務の現況に応じて、確実と認めらるものを記載します。

「所在」には、債権者の氏名又は名称及び住所を記載します。

「金額」には、その年12月31日における元本の額を記載しましょう。

財産債務調書合計表

財産債務調書に記載した財産・債務は、区分ごとに合計し、財産債務調書合計表に転記します。

財産債務調書合計表は、財産債務調書と合わせて提出をしましょう。

円満相続税理士法人では、財産債務調書の作成はもちろん、作成にあたって収集した財産情報を基に最適な相続税対策もご提案します♪ぜひ、こちらをご覧ください。

書き方Q&A

一般用と事業用とは

「用途」の一般用と事業用とはなんでしょうか?

事業用とは、不動産所得、事業所得または山林所得を生ずべき事業の用に供されている財産債務をいい、一般用とは、事業用以外の財産債務のことをいいます。

一般用と事業用兼用の財産債務

私の預金は、アパートの賃貸料収入が入っていますが、そこから生活費の支払いをしており、事業用とそれ以外で区別していません。どうすればよいでしょうか?

そのように「一般用」と「事業用」兼用の財産債務は、事務負担の軽減から、一般用部分と事業用部分とを区別する必要はありません。財産債務調書の用途欄には、「一般用、事業用」と記載しましょう。

土地と建物が区分できないマンション

マンションを所有しています。このマンションは敷地権付建物で、売買契約書などを確認しても、「土地」と「建物」を区分することができません。

財産債務の区分には、「建物」と記載し、「価額」は建物と土地の合計額をそのまま記載してください。なお、備考欄に「土地を含む」と一言添えましょう!

相続した財産

相続した財産がある場合の書き方を教えてください。

相続があった年は、相続により取得した財産・債務については記載をしないで提出することができます。

相続があった年以外について、まだ遺産分割が行われておらず、ご自身が相続する財産・債務の額が決まっていない場合には、法定相続分で按分した価額を記載することになります。

財産債務調書Q&A

実際には、みんな提出しているの?

実際の書き方を見て頂きました。ご自身の財産・債務のすべてについて、その年12月31日における状況を把握する必要があるので、「意外とめんどくさいな~」と感じた方が多いかもしれません。

財産債務調書ってめんどくさいですね。

こんな面倒な書類、実際皆さん提出しているのですか?

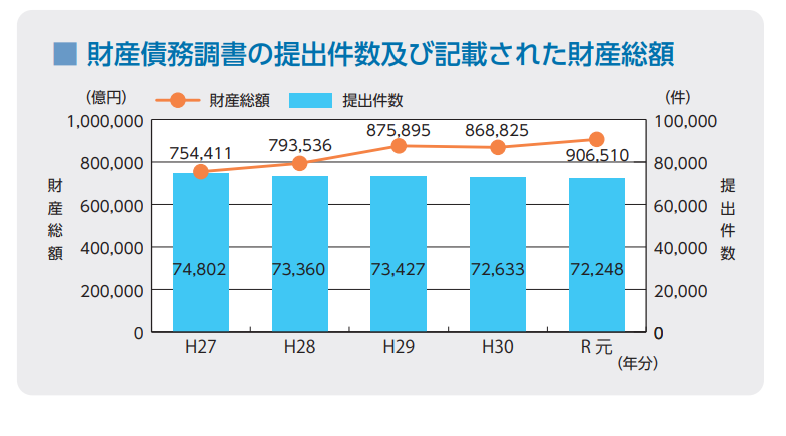

国税庁が公表している財産債務調書の提出件数は下記の通りです。

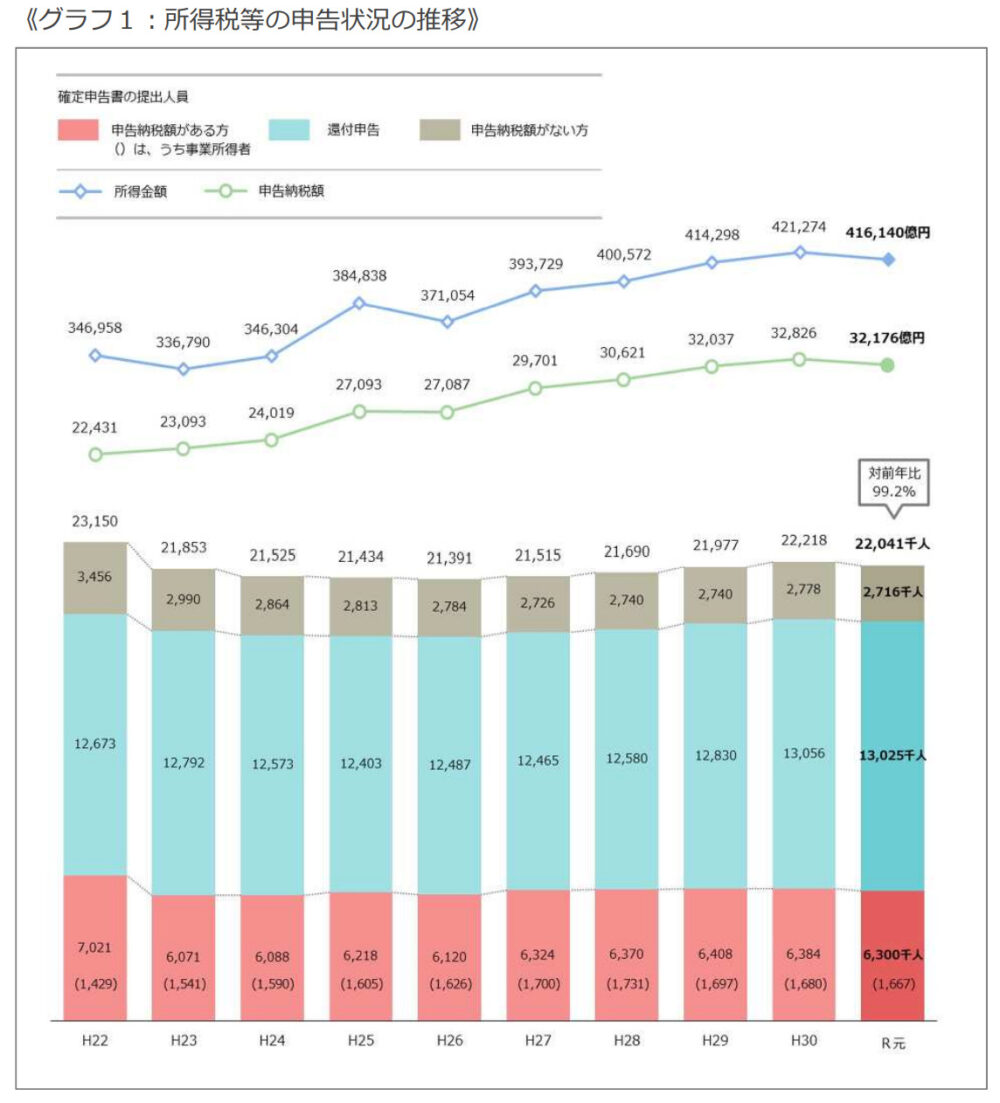

ちなみに、確定申告書を提出をしている方の推移は下記の通りです。

令和元年で見ると、申告納税義務がある方のうち、約1%程度の方が財産債務調書を合わせて提出していることがわかります。

提出しないとどうなるの?

財産債務調書を提出する必要があるにも関わらず、提出をしなかった場合には、次のペナルティが課されます。

その財産・債務について所得税等の申告漏れがあったときは、過少申告加算税又は無申告加算税を5%加重する

なお、この措置は、提出をしなかった場合だけでなく、財産債務調書に記載した内容が不十分であった場合にも講じられますので、「提出してればいいでしょ」という考えは危険です。

提出をしない人に対してペナルティが課される一方、しっかりと期限内に記載すべき内容を記載して提出をしている場合には、次のような優遇措置が設けられています。

財産・債務について、所得税等・相続税の申告漏れがあったときは過少申告加算税又は無申告加算税を5%軽減する

財産債務調書に記載すべき内容をしっかりと記載して提出しているのだから、所得税等や相続税の申告漏れがあったとしても、『うっかり申告漏れをした』『申告が漏れたことに悪意はなかった』と判断してもらえるということです。

財産債務調書を提出する義務があるのに、今まで提出していませんでした。今からでも提出した方がいいですか?遅れたことに対してペナルティはありますか?

財産債務調書は、提出が遅れたことに対して、罰金や懲役、加算税が科されるという直接的なペナルティはありません。

しかし、上記でも記載をした通り、提出していなかった場合や内容が不十分であった場合に、所得税等の申告漏れがあったときは、過少申告加算税又は無申告加算税を5%加重される措置がありますので、今からでもしっかりと提出することをお勧めします。

お尋ねがきた場合、マークされているってこと?

新型コロナウイルス感染症の影響により、実地調査は減少している一方、税務署からの「お尋ね」は積極的に送付がされています。

財産債務調書についても、次のような「お尋ね」が税務署から届くことがあります。

-1000x1326.jpg)

税務署には、KSK(国税総合管理)システムというものがあり、過去の申告状況や支払調書、退職金などの情報が集約されています。つまり、その方にどのくらいの所得や財産があるのかを検討するためのデータを税務署は所有おり、そのデータ等をもとに、提出義務があると思われる人に「お尋ね」を送付しているのです。

ただし、あくまで「提出義務があろう人」に送付をしているので、お尋ねがきた場合でも、提出要件を満たしていない場合には、その旨をしっかりと回答すれば大丈夫です。

まとめ

近年、国税は、複雑・多様化する富裕層の財産について、厳しく目を光らせ、専門のプロジェクトチームを構成するほどです。また、税制改正により、令和5年分以降は、所得基準を満たさない場合であっても、10億円以上の財産を所有している場合には、財産債務調書の提出義務が生じます。国税庁は、今までよりも一層、富裕層の情報の収集・分析に力を入れていくことが見込まれます。

また、財産債務調書の未提出や記載が不十分な場合には、相続税の申告書提出時等にペナルティが生じる他、財産債務調書に記載された内容と、申告書の内容が矛盾しているような場合には、当然、税務調査の対象に選定されやすくなります。

適正な財産債務調書の提出は富裕層にとって、今後より一層重要になります。

私たち円満相続税理士法人では、財産債務調書作成のお手伝いも可能です。財産債務調書作成でお困りの方は、是非一度、お問合せください(^^)/

最後までお読み頂き、ありがとうございました♪