小規模宅地等の特例について、わかりやすく教えてください

こんにちは、円満相続税理士法人の橘です。

小規模宅地等の特例とは、故人が所有していた土地の内、一定の要件を満たしたものについては、相続税を計算する際、大幅な減額が認められる特例です。

この特例は、減額の幅が非常に大きいため、相続税が千万単位で変わることもあります。

そのため、要件がとても細かく定めてられており、税理士でも判断に悩むことがしばしば。

今回の記事では、日本一売れた相続本の著者である私が、小規模宅地特例の全体像を日本一わかりやすく解説します。

最後までお読みいただければ、この特例の全体像をしっかり理解できるようになりますよ♪

特例の趣旨

小規模宅地特例の制度の趣旨は、

相続税を払うために、今住んでいる家を売却しなきゃいけない!

という方や、

相続税を払うために、先祖代々の稼業として使っている家を売却しなければいけない!

という方を救済するために、相続人の生活に必要不可欠な土地については、相続税を大幅に軽減させ、相続税を払うために売却するという事態を防ぐことを目的にしています。

この趣旨を知っていただくと、次から紹介する特例の内容についても、すっと理解できると思います。

要は、相続人の生活に必要不可欠な土地であれば、特例を使うことができるのです。

小規模宅地特例は3種類ある

必要不可欠な土地として次の3種類が定められています。

居住用宅地

事業用宅地

貸付事業用宅地

それぞれ解説していきます。

居住用(住んでいた土地)

亡くなっ方が自宅として使用していた土地を、配偶者か、亡くなった方と同居していた親族が相続した場合に使える特例です。

相続した人がこれからも住み続ける土地ですので、相続税の負担を軽くしてあげないと可哀そうですからね。

居住用の小規模宅地特例は、330㎡まで80%の割引を受けることができます。

80%になるのではなく、80%引きです。1億円の土地だとしたら、2000万円の評価でOKです。

事業用(事業を営んでいた土地)

亡くなった方が事業として使用していた土地を、その事業を承継する人が相続した場合に使える特例です。

亡くなった方が八百屋や工場、そろばん教室やアトリエなどを営んでいた土地などに使うことができます。

これからも事業に使う土地は、相続した人の生活に必要不可欠なものですので、相続税を軽減してあげないと可哀そうです。

事業用の小規模宅地特例は、400㎡まで80%引きになります。

貸付事業用(貸していた土地)

亡くなった方が不動産賃貸業として使用していた土地を、その事業を承継する相続人が相続した場合に使える特例です。

アパートや投資用マンション、駐車場の敷地に使うことができます。

先ほどの事業用宅地と広い意味では同じなのですが、不動産賃貸業は、自分が年中動き回っていなくても収入を得られることもあり、事業用よりも少し減額の幅が小さく設定されています。

貸付事業用の小規模宅地特例は、200㎡まで50%引きになります。

生計一親族

小規模宅地特例は、亡くなった方の、居住用、事業用、貸付事業用の土地に使うことができます。

ただ、実は、例外があります。

それが『生計一親族』という概念です。

これは、亡くなった方と生計が一つだった親族の、居住用、事業用、貸付事業用の土地にも、小規模宅地特例を認める、という取り扱いです。

生計一とは?

生計が一つとは、どのような状態ですか?

基本的には、亡くなった方とお財布が同じ、ということを意味します。

具体的には、食費や、水道光熱費、通信費などが、全て同じお財布(預金口座)から支払われている状態です。

それはつまり、同居しているってことですか?

はい、その通りです。

ただ、同居していない場合でも、生計一親族に該当する場合もあります

同居していないのに生計一って、どのようなシチュエーションですか?

それは、代表的な例でいうと、親が遠方の大学に通う子のために、生活費を全て仕送りしているようなシチュエーションを指します。

居住用宅地(生計一親族)

父が所有する不動産に娘が一人で暮らしており、その娘の生活費は、全て父が負担していました。

この状態で、父が亡くなった場合、娘が住んでいる土地は、故人(父)の居住用ではありませんが、生計一親族(娘)の居住用に該当するため、その娘が相続した場合は、330㎡まで8割引きになります。

事業用宅地(生計一親族)

父と息子が同居していました。

息子は父が所有する土地の上で、八百屋を営んでいました。

この状態で父が亡くなった場合、その土地は、故人(父)の事業用ではありませんが、生計一親族(息子)の事業用に該当するため、その息子が相続した場合は、400㎡まで8割引きになります。

貸付事業用(生計一親族)

父と息子が同居していました。

息子は父が所有する土地の上にアパートを建築して、不動産賃貸業をしていました。

この状態で父が亡くなった場合、その土地は、故人(父)の貸付事業用ではありませんが、生計一親族(息子)の貸付事業用に該当するため、その息子が相続した場合は、200㎡まで5割引きになります。

生計一親族を装うと税務調査で問題に?

父の土地に家を建てて住んでいます。

父は別の場所で暮らしているのですが、父から生活費の仕送りを貰えば、私が住んでいる土地も8割引きになるってことですか?

生計一親族による小規模宅地特例を狙うために、あえて仕送りを貰い、生計一親族になろう考える方がいます。

ただ、お互いに十分な経済力があるにも関わらず、親から全ての生活費を仕送りしてもらうのは、小規模宅地特例を狙うためだけの仕送りとみなされる可能性があると考えます。

少し行き過ぎた相続税対策に感じますので、オススメはあまりできません。

居住用と事業用、貸付事業は併用できる?

私の父は、居住用、事業用、貸付事業用の3種類の土地がありました。別々に小規模宅地特例を使ってもいいのですか?

居住用と事業は併用OK

居住用330㎡と事業用400㎡は、完全に併用OKです。

合計730㎡まで80%引きをすることが可能です。

貸付事業用の併用は限定的

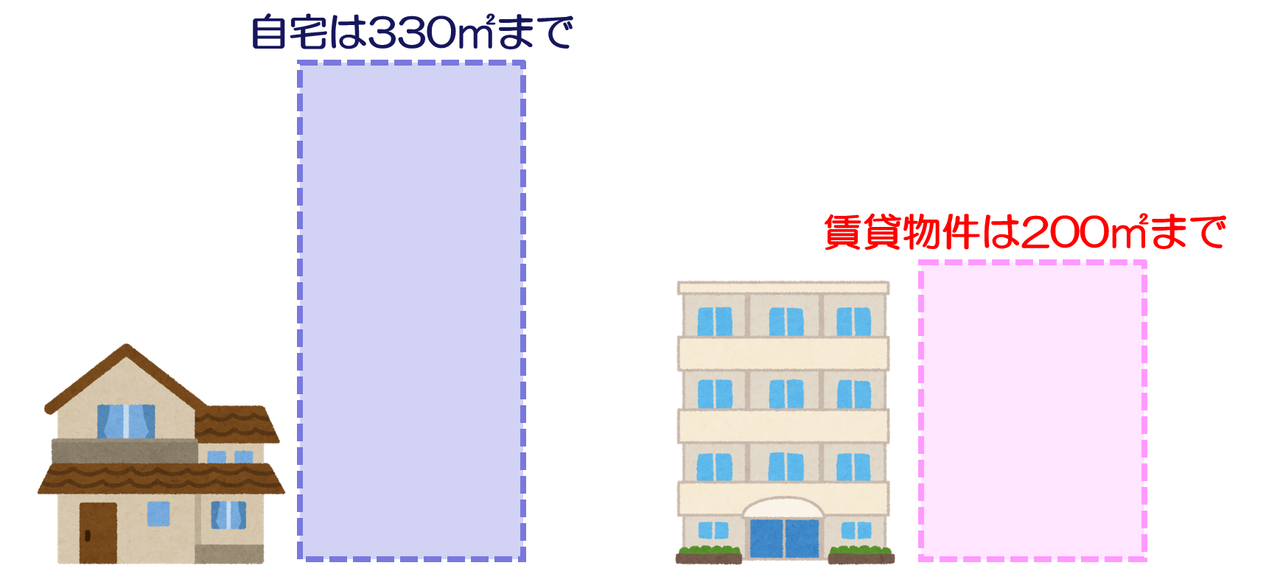

居住用330㎡と貸付事業用200㎡、または、事業用400㎡と貸付事業用200㎡の併用は、限定的に認められています。

いずれかの特例の限度面積のうち、使い切れなかった部分を他の特例に繰り越すことが可能です。

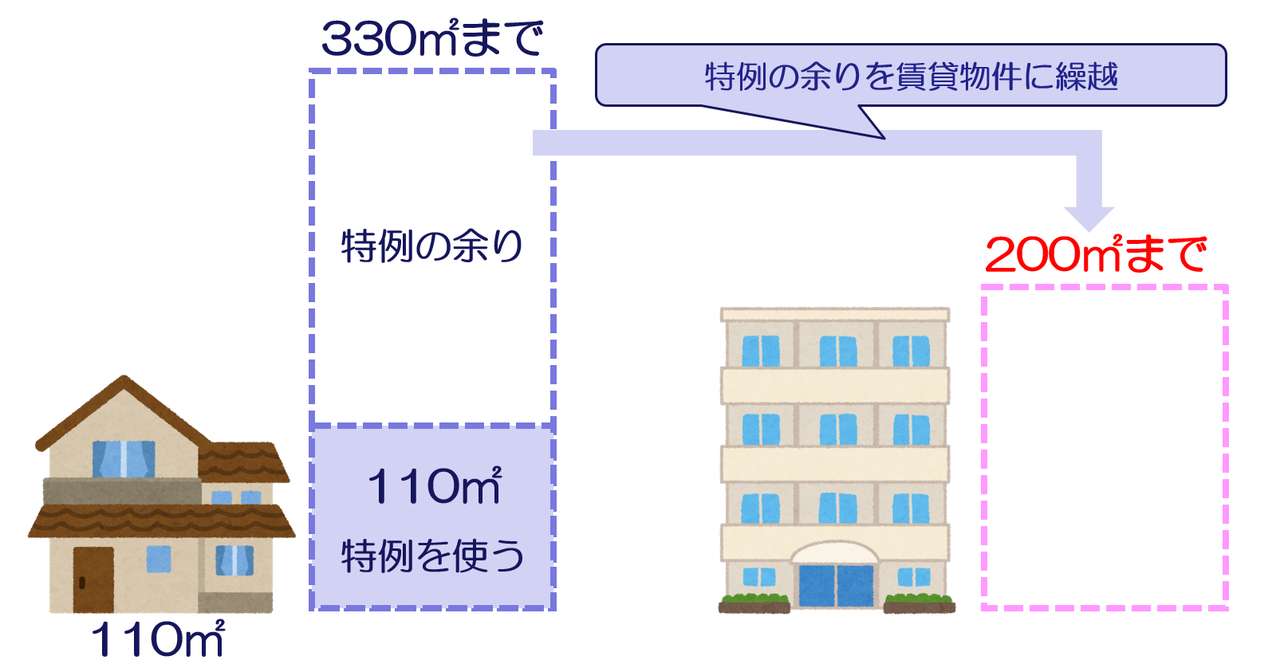

例えば、自宅は330㎡まで、賃貸物件は200㎡までと、特例が使える面積にはそれぞれ限度が決まっています。

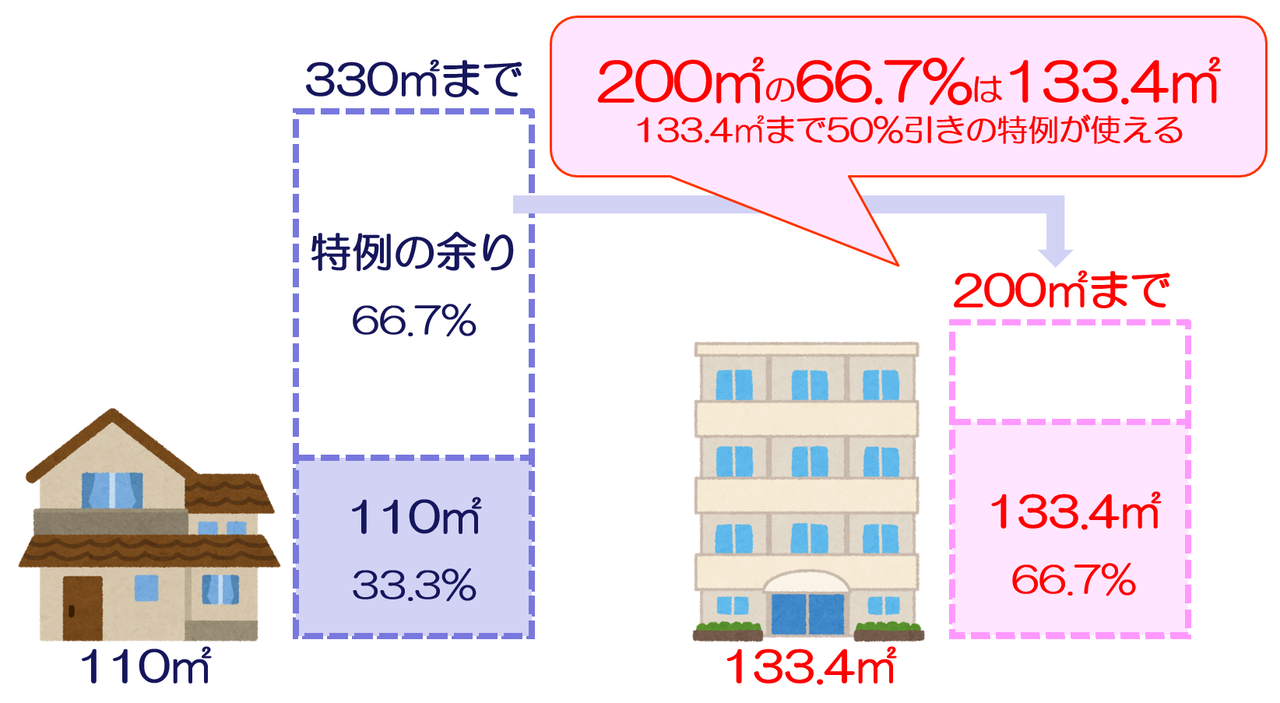

ある人の自宅が110㎡だったとします。

本来、自宅は330㎡まで80%引きにできるのに、この人は110㎡までしか特例を使えませんでした。

そうすると本来まだ使える特例の余りを、賃貸物件50%引きに繰り越すことができるのです。

自宅は330㎡まで80%引きだけど、110㎡しか使ってないから、220㎡分を賃貸物件で50%引きできるのね!

いいえ、違います!

特例の余りを賃貸物件に繰り越すことは正解なのですが、自宅は330㎡と賃貸物件は200㎡と限度面積が違うので、調整をしないといけません。

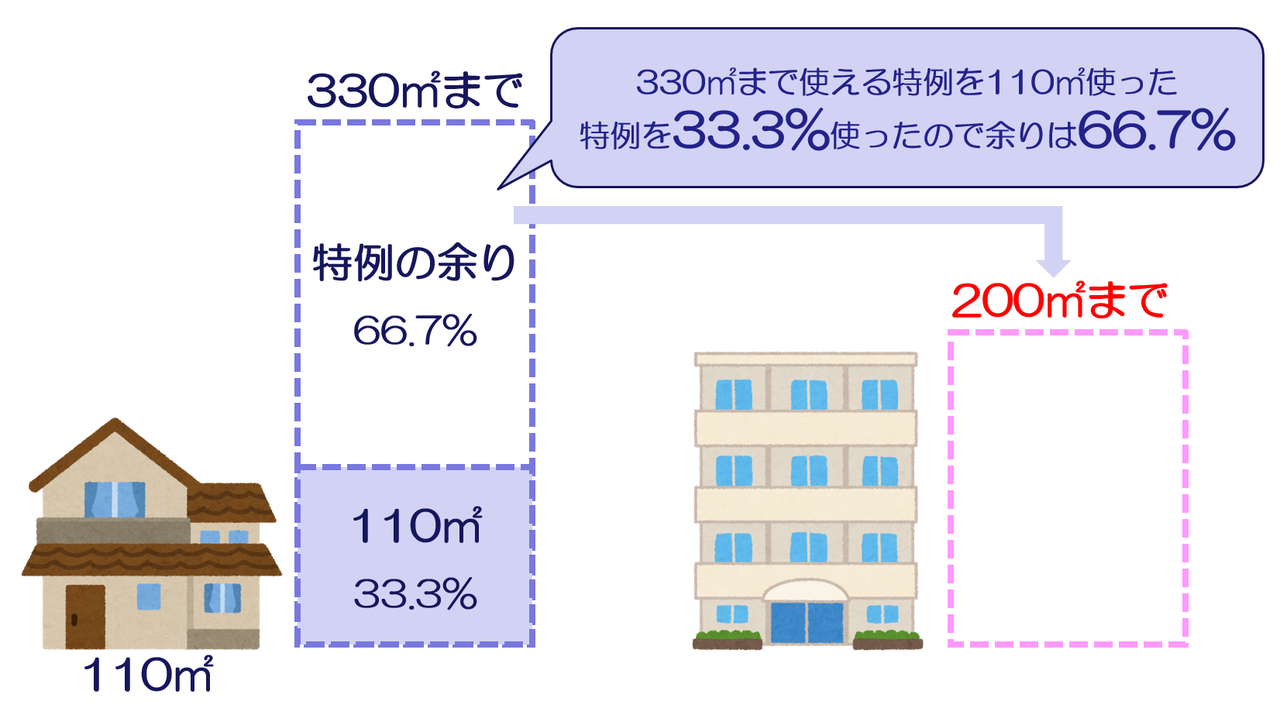

先ほど、自宅で110㎡分特例を使いました。限度は330㎡なので、特例を33.3%使用したと考えます(110÷330=33.3%)。

そうすると、特例の余りは66.7%ということになります。

この66.7%という割合を賃貸物件に繰り越します。

賃貸物件の限度面積は200㎡です。200㎡の66.7%は133.4㎡です。

この人の場合には、自宅110㎡を80%引き、そして賃貸物件を133.4㎡まで50%引きできるということになります。

※この限度面積の計算方法は、まず(自宅の面積 ÷ 330) - 1をします。その答えに、× 200をすると計算できます。先ほどの例でいうと、(110÷330)-1は-0.66666666…です。-0.666666666×200=-133.3333…㎡。答えにマイナスがつきますが、気にしないでOKです