円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

税務調査に選ばれにくくなる、書面添付という制度があると聞きました。詳しく教えてください

こんにちは、円満相続税理士法人の橘です。

相続税の税務調査は、2022年現在、全申告の4~5件に1件の割合で行われています。

そして、一度、税務調査に選ばれてしまうと、なんと87.6%の確率で追徴課税になります。

そんな恐怖の税務調査ですが、実は、税務調査に選ばれる可能性を低くできる制度があります。

その制度とは、書面添付制度です!

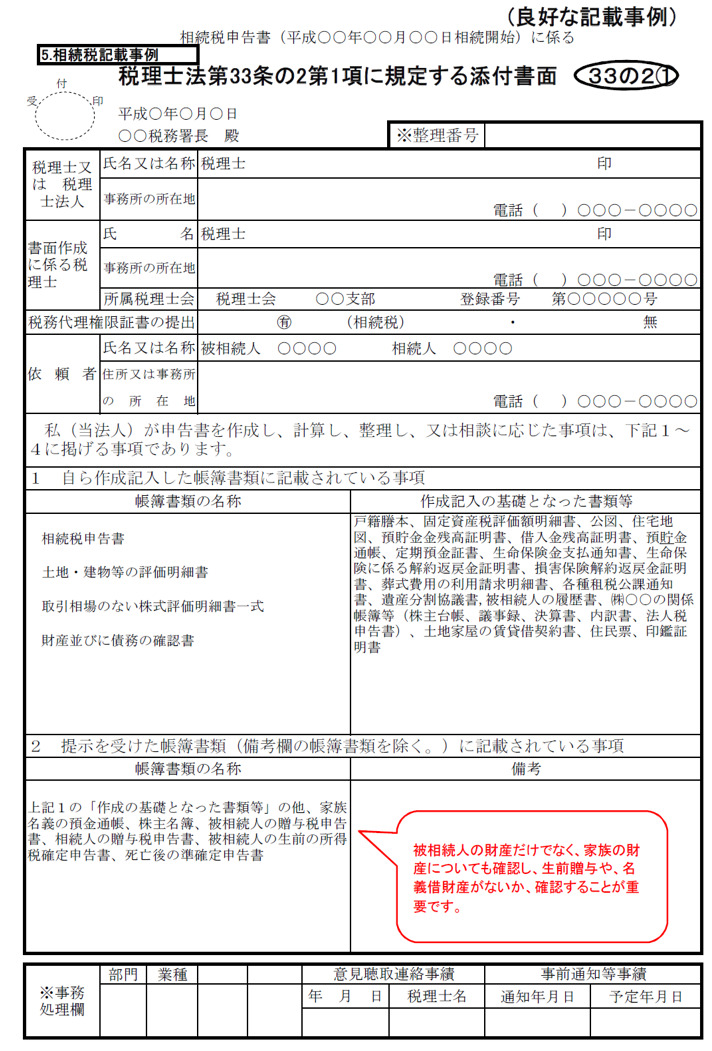

書面添付制度とは、『税理士が税務署の代わりに、納税者を調査しました』というカルテのような書類を作り、相続税の申告書に添付して提出する制度です。

これを受け取った税務署が、

うーん。これだけ事前に調べているなら、追徴課税は狙えないな…

と思わせることができれば、結果として、税務調査に選ばれなくなるのです。

今回の記事では、これまで30件以上の税務調査に立ち会った経験のある私が、書面添付制度についてわかりやすく解説します。

最後までお読みいただければ、税務調査の勘所をしっかりと抑えて、安全安心な相続税申告書を作ることができるようになりますよ♪

書面添付制度とは

書面添付制度とは、申告書を作った税理士が、

この申告書は、こんなことや、あんなこと、さらにこんなことも調べて作りました。だから税務調査に入って調べる必要はないですよ!私を信じてね!

といった書類を添付し、申告書を提出する制度です。

いわば、税理士が申告書の内容に対して保証書を発行するようなものです。

書面添付制度のメリット

税務調査が省略される

本来、税務調査が行われる場合には、納税者の自宅に調査官がやってきて、納税者に対して質問の雨あられを降らすのですが、この書面添付制度を利用した場合には、税務調査が行われる前段階で、税理士だけが税務署に呼び出されます。

そこで、調査官から税理士に対して申告書の内容について質問します。その際に、税理士が調査官の疑問を全て晴らすことができた場合には、税務調査は省略されます。

税務調査率は6%まで下がる

書面添付制度を使えば、税務調査に選ばれる可能性がどのくらい下がりますか?

結論からいうと、書面添付制度を利用した場合には、税務調査に選ばれる可能性は6%ほどに下がります。(税理士界1333号より)

ただし『黒を白』とは書けない

本当は申告しなきゃいけない隠し財産があるけど、税理士に書面添付さえやってもらえれば、税務調査に選ばれないわ

誤解しないでいただきたいのは、この制度を利用したからといって、税務調査に選ばれないわけではありません!

税理士としても、黒(本当はダメなもの)を白とは書けません!滅多にありませんが…

本当は親と同居していなかったですが、同居していたことにして、小規模宅地特例を使って申告書を作成してください

などと、お願いされることがあります。

事実と異なる申告をするのは、節税ではなく、脱税です!

そういったご依頼は絶対に受けられません。

あくまで、

やましいことは無いのですが、不安もあるので、しっかりと調べて申告してほしいです

という方に合う制度ですね。

罰金が科されない

書面添付制度を利用するもう一つのメリットが、財産の申告漏れがあった場合の罰金の取扱いです。

通常、税務調査で申告漏れを指摘され、追加で税金を支払う場合には罰金と利息がつきます。

詳しくは下記の通りです。

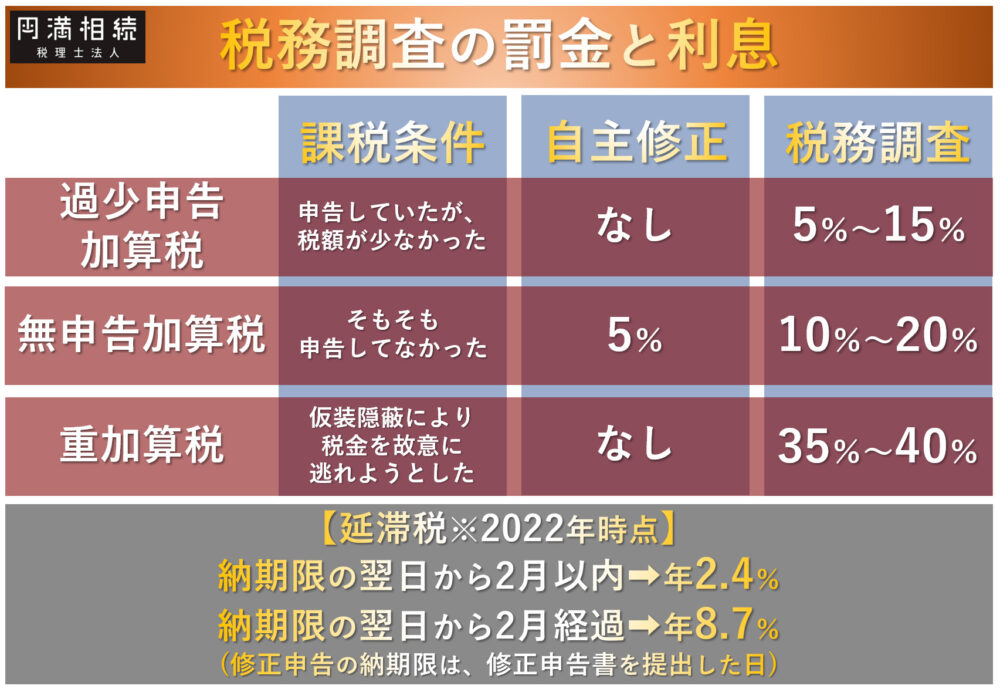

過少申告加算税は、申告はしたけど、申告した税金が少なかった場合に課せられるペナルティ

無申告加算税は、そもそも申告すらしていなかった場合に課せられるペナルティ

重加算税は、意図的に税金を少なく申告したりする、悪意のある人に課せられるペナルティ

延滞税は、利息として課せられるペナルティ

税務調査が行われる前に、自分から間違えたことを申告した場合のペナルティは上の表の「自主修正」に当てはまります。

一方、税務調査で間違いを指摘された場合には、自主修正の場合に比べて非常に高い税率のペナルティが課せられます。

書面添付制度を利用していた場合には、税務署から税理士が呼び出され、そこで間違いが見つかった場合には、その時点で申告書を提出しなおすと、なんと、自主修正扱いにしてくれるのです!

万が一、間違いがあったとしてもペナルティの税金がかからないのは、とても安心感のある制度ですよね。

ちなみに、この場合であっても延滞税はかかります。

書面添付制度のデメリット

内容の薄いものは逆効果

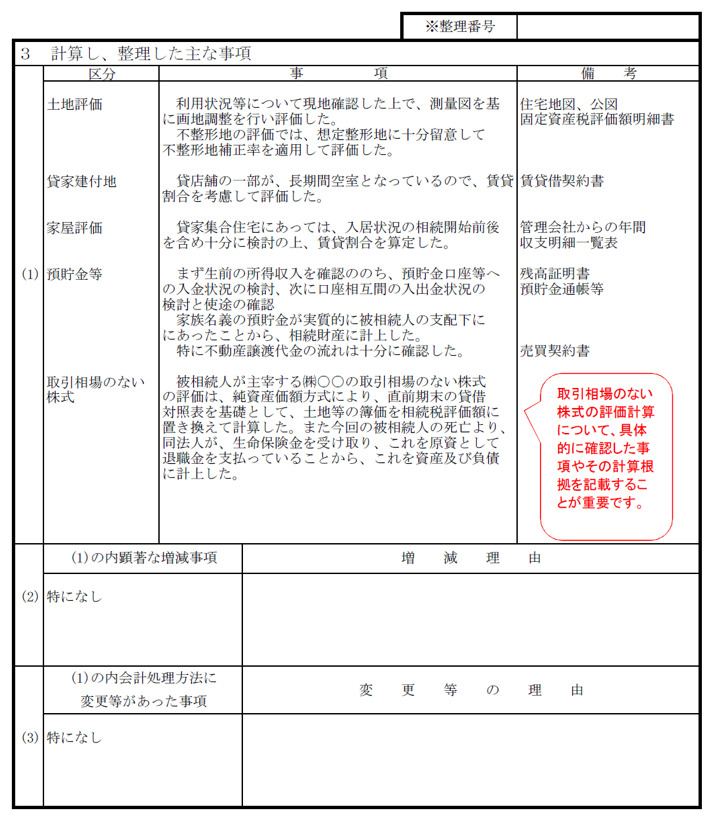

書面添付をしても、記載内容が薄かったり、形式的な文言が並んでいるだけのものでは意味がありません。

むしろ

この税理士は、これだけのことしか調べてないのか

と思われ、税務調査を誘発する可能性もあります。

税理士費用(報酬)が高くなる

書面添付制度を使うなら、追加料金を頂戴しますよ

書面添付制度を、有料オプションとして位置付けている税理士事務所が多くあります。

※私達の事務所では、全ての相続税申告の料金の中に、書面添付制度が含まれています。

申告書完成まで時間がかかる

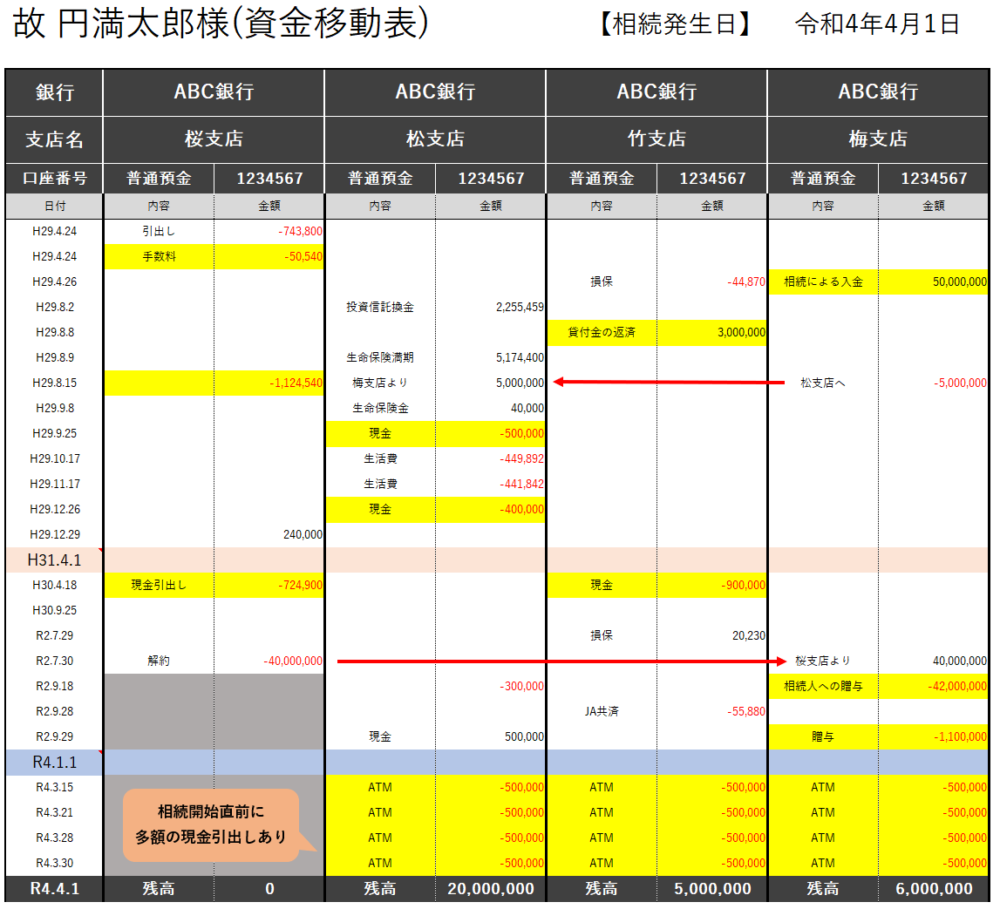

私達の事務所の場合、添付書面を作成するために、亡くなった方の過去10年分の預金通帳の精査を行い、申告漏れの贈与がないか、名義預金は無いかなどを、徹底的にチェックします。

そのうえで、問題があれば事前に適正な処理を行い、問題がないことを確認してから添付書面を完成させます。

そのため、他の書面添付制度を使わない税理士事務所に比べて、申告書完成までの時間が長くかかります。

急いで申告書を完成させたい人には不向きかもしれませんね。

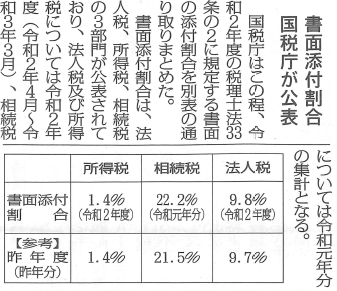

書面添付制度の利用割合22%

令和3年の秋に、税理士会から、書面添付制度の利用割合が公表されました。

それによると、現在(2022年)22.2%の税理士がこの制度を利用しています。

普及しない理由

こんなに良い制度なのに、何故、使っている税理士が少ないのですか?

納税者にとってはとてもよい制度ですが、残念なことに、この制度を積極的に使っている税理士はごく少数です。

この制度が普及しない、最大の原因は、書面に嘘の記載があった場合には、その税理士が懲戒処分になるためだと推測します。

納税者にとっては非常に魅力的ですが、税理士からするとかなりリスキーな制度なのです。

そのため、そもそもこういった制度の存在を納税者に教えたがらない税理士もいます。

特に、相続税の申告は、税理士の仕事の中では非常にニッチな分野なので、内容を保証できるほど自信がないと言う税理士も多いのです。

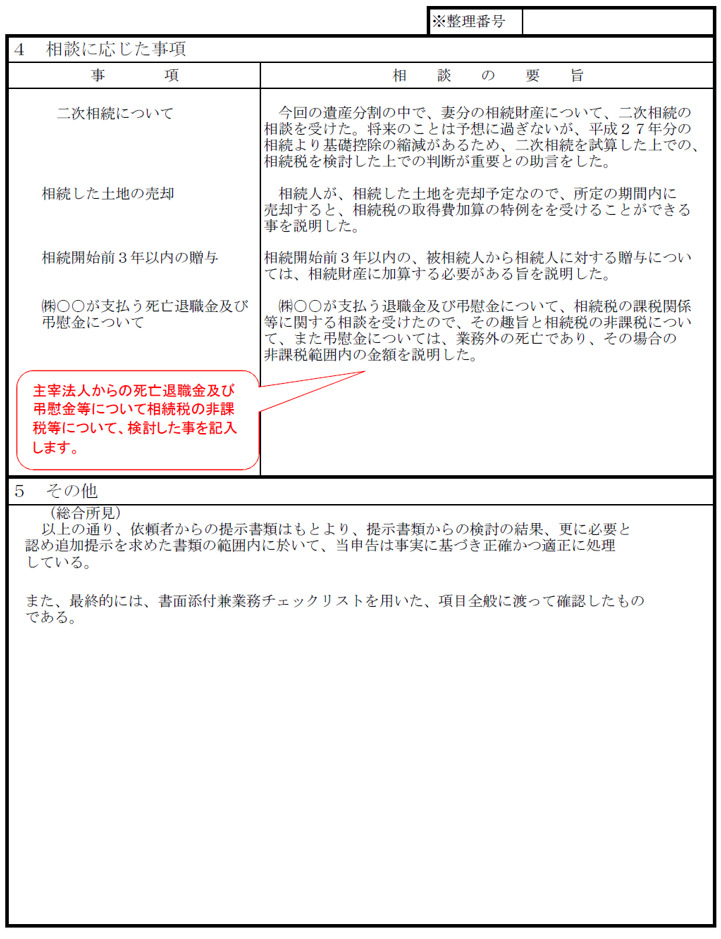

良好な添付書面の記載例

まとめ

書面添付制度とは、税理士が発行する申告書へのお墨付き書です。

自分の税理士生命を懸けて発行するものなので、並大抵の覚悟がなければ発行できません。

そのため、この制度を利用しているかどうかは、その税理士が申告書の作成に、どのような姿勢で取り組んでいるかがわかる大きな判断材料になります。

今後、税理士と話す機会があったときは、是非、次のように聞いてみてください。

あなたの事務所では、書面添付制度は導入されていますか?

相続税の申告は、法人税や所得税に比べると、税務調査が行われる確率は非常に高いです。

そのため、相続税の申告を任せる税理士は書面添付制度を導入している事務所をお勧めします!

最後までお読みいただき、ありがとうございます。こちらの記事もオススメですので、是非お読みください。