相続で財産を取得したけど相続税の申告って必要なの?

相続税の申告って、財産がいくらくらいあれば必要になるの?

皆さんこんにちは。

大宮円満相続税理士法人、代表税理士の加藤です。

相続で財産を取得した時、相続税は知っているけれど、自分が申告をしなければいけないのかどうか分からない、という人は多いと思います。

そこで今回は、自分が相続税の申告をする必要があるのか、ステップごとに確認すべきことをまとめてみました!

もし申告が必要な場合には、原則10ヶ月以内に手続きを行わなければいけませんので、ぜひ参考にしていただければと思います。

今回の記事を読んでいただけると、相続税申告が必要なのか否か、ある程度分かるようになりますよ!

ちなみに、下記の国税庁のHPから申告要否を調べることも出来ますので、こちらも参考にしてみてください!

.png)

円満相続税理士法人 税理士

学生時代に税理士試験の受験を始め、在学中に4科目取得し群馬県の会計事務所に就職。売上規模数十億円の企業の法人税、相続税を担当しつつ25歳の時に税理士試験合格。

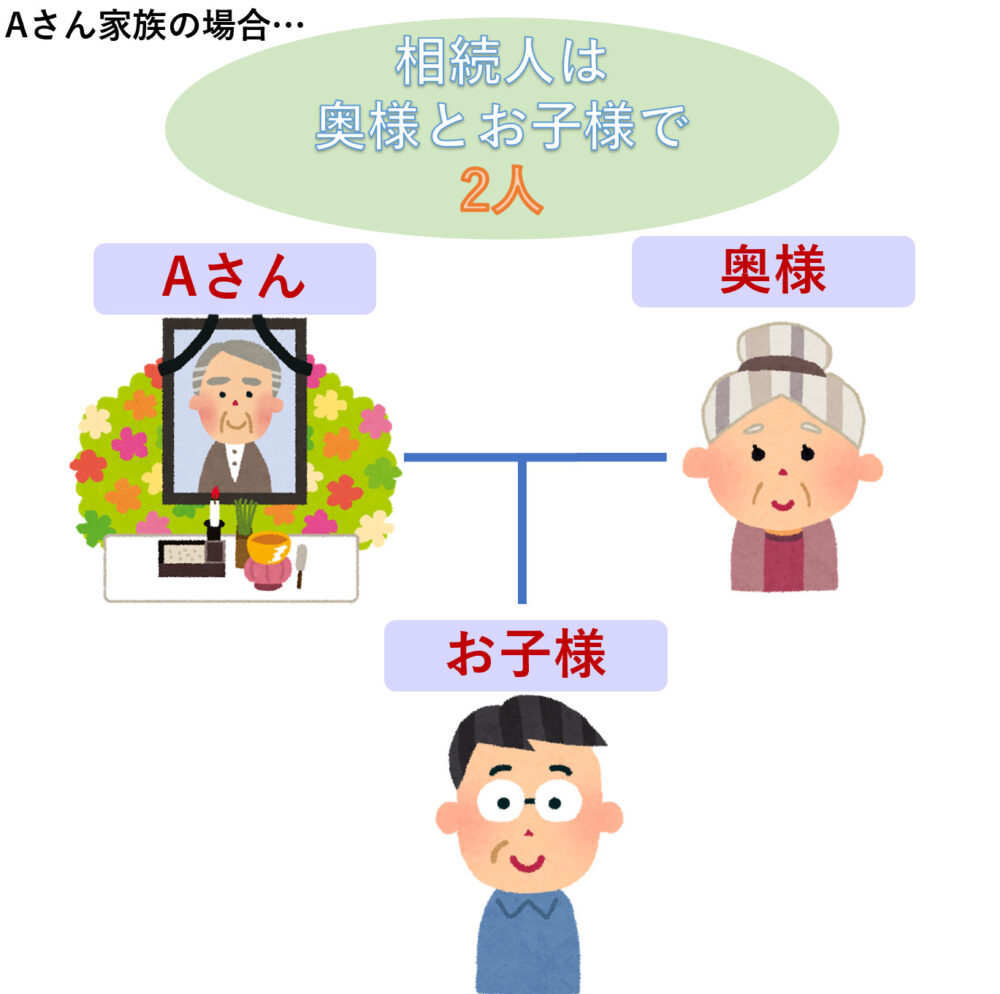

ステップ① 法定相続人を確認しよう

最初のステップは、法定相続人を確認していくことです。

「法定相続人」は基本的には皆さんが想像する「相続人」と同じ考えとなるのですが、相続の放棄や養子縁組などがあった場合には複雑になってきますので、その時は専門家に確認をした方が良いかもしれません。

今回は放棄などがないシンプルなAさん家族を想定して考えてみましょう。

・Aさん家族

Aさん(被相続人=お亡くなりになった方)

奥様

お子様

の3人家族

この場合Aさんの法定相続人は奥様とお子様の2人になります!

ここでは法定相続人の数が重要なので、難しい相続分の計算とかはやらなくても大丈夫ですよ!

皆さんもまずは、法定相続人が何人いるのかを確認しましょう。

ステップ② 財産を把握しよう

次に確認すべきことは、被相続人の財産となります。

正直に申し上げると、この財産の把握が相続税の計算では最も難しいものであり、これが税理士にとって一番重要な仕事になります。

ただ、大まかな財産の把握は専門家でなくても出来ます!

例えば、預貯金についてはお亡くなりになった日の残高をみれば分かります。

難しいのはお土地となりますが、これも市区町村から毎年送られてくる「固定資産税の評価明細書」に「評価額」という項目がありますので、これで何となくの金額が分かります。

(正確な相続税評価額の算定は非常に難しいので、自分では出来ないと思ったときは迷わず税理士に依頼しましょう。)

その他大きな財産と言えば、株式や投資信託などの有価証券、生命保険金が代表的ですが、こちらも金融機関や生命保険会社に連絡をすれば、金額は把握できます。

このようにして被相続人の財産とその金額の一覧図のようなものを作り、その全体額を把握していきましょう。

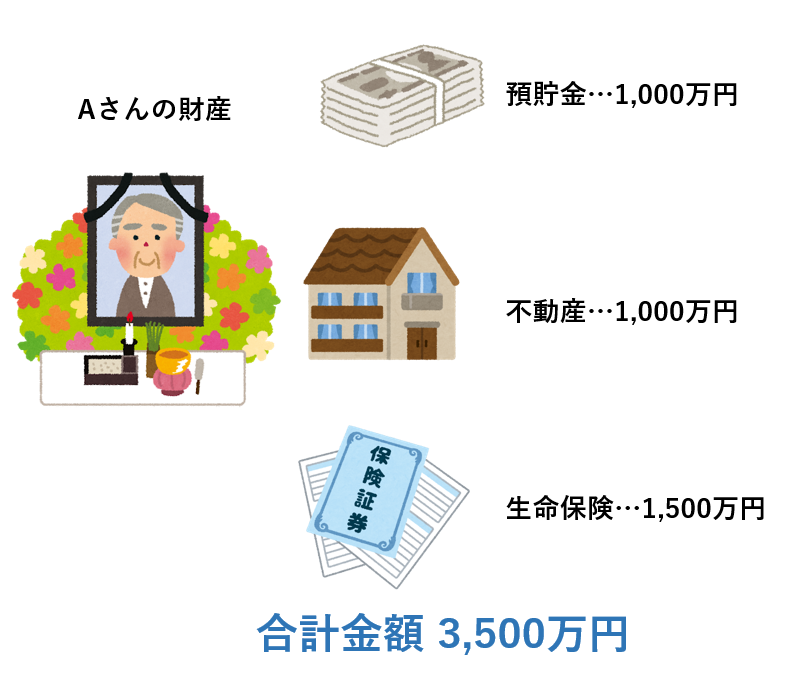

参考として、先ほどのAさんは次のような財産を持っていたとしましょう!

ステップ③ 生命保険金と退職金の非課税枠を把握しよう

ここから少し計算が必要になってきます。

ステップ②で全体の財産額を把握できたと思いますが、実は相続税の計算では、その財産額から控除をすることが出来る特例があるのです。

それが「生命保険金と退職金の特別控除」です!(正式名称は違いますが、分かりやすさ重視でこのような呼び方をしますね)

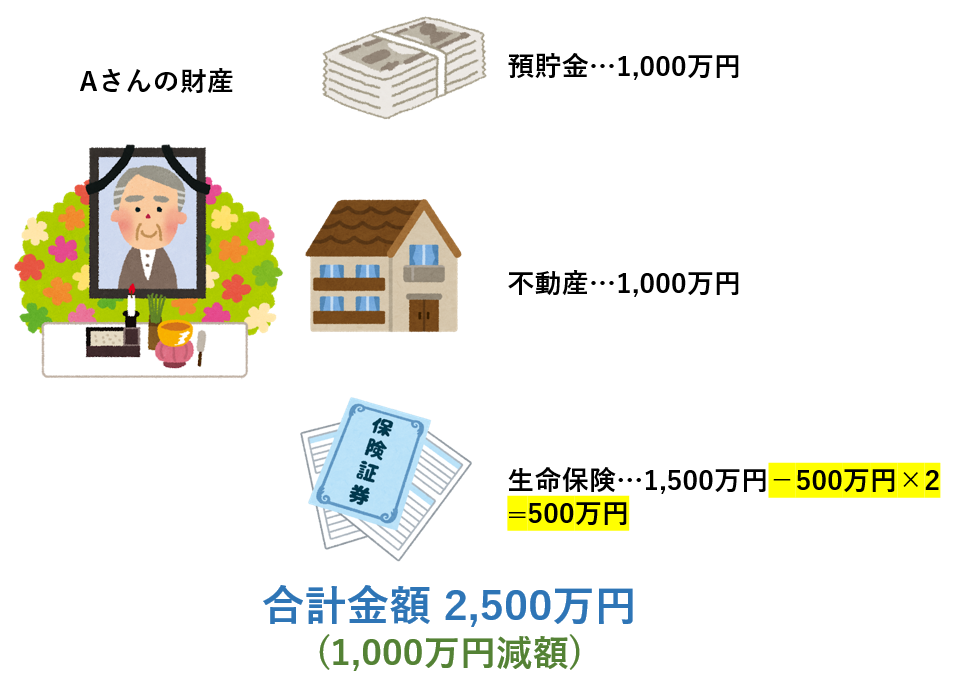

「生命保険金と退職金の特別控除」は、それぞれ「500万円×法定相続人の数」までの金額を控除できるよ、という特例になります。

例えば先程のAさんの場合には、法定相続人の数が2人なので財産は次のようになります。

ちなみに、受け取った生命保険金が控除額よりも少なかった場合、使えなかった部分を他の財産から控除することは出来ないので注意してください。

ステップ④ 生前の贈与を把握しよう

ステップ④は、被相続人から生前贈与を受けていた場合に関係してくる項目です。

生前贈与なんて一切なかったよ、という人は飛ばしてしまって問題ありません。

もし被相続人から生前に贈与を受けていた場合、一定の金額を相続財産に足してあげなければいけなくなります。

財産に足さなければいけない贈与は、具体的には次の通りです。

①相続または遺言によって財産を取得した人が、相続前3年間の間に被相続人から贈与してもらった財産

②被相続人から「相続時精算課税制度」を用いて贈与してもらった財産

なので、もしこのような贈与があった場合には、ステップ②で計算した財産額に、その金額も足してあげましょう!

例えば、Aさんが昨年お子様に100万円を贈与した場合には、財産額は次のようになります。

ステップ⑤ 債務とお葬式費用を把握する

ステップ⑤では、被相続人に関係する債務やお葬式費用を把握していきます。

ステップ②はプラスの財産を把握していく感じでしたが、その逆ですね!

つまり、被相続人の借金や、相続後に支払った医療費、お葬式にかかった費用などを全部把握していきます。

これについても一覧図のようなものを作ると分かりやすいかもしれませんね!

Aさんの場合には借金はありませんでしたが、お葬式に100万円使用したとします。

ステップ⑥ 整理して申告判定金額を計算する

ここまで来たら、一度これまでのステップを整理して、申告を判定するための金額(これも私の造語です)を計算しましょう!

具体的には

財産の額(ステップ②)-生命保険金等の非課税(ステップ③)+生前贈与(ステップ④)-お葬式費用等(ステップ⑤)=相続税対象金額

という計算式になります。

Aさんの場合には次のようになります。

ステップ⑦ 相続税の基礎控除を計算しよう

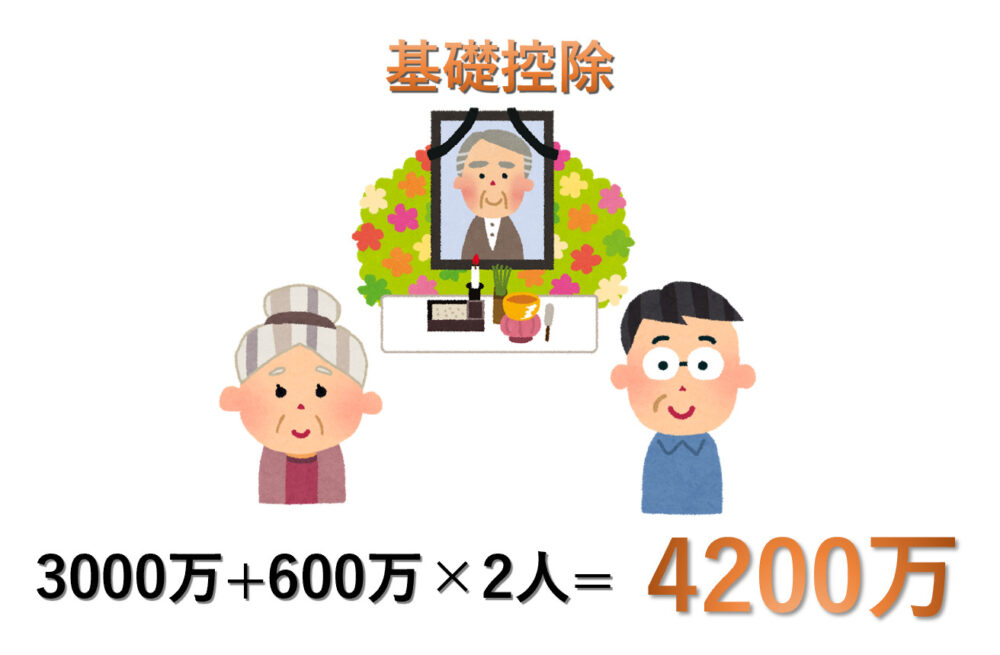

ステップ⑦では相続税の基礎控除を計算していきます!

「相続税の基礎控除」とは簡単に言ってしまえば、この金額までは相続税はかからないよ、という金額となります。

この「相続税の基礎控除」は次のように計算します。

3,000万円+600万円×法定相続人の数

ちにみに、Aさんの場合には次のようになります。

ステップ⑧ 申告が必要か否か確認しよう

さて、いよいよ相続税の申告が必要か否かを確認する段階になりました。

皆さんはここに来るまでに、ステップ⑥で「申告判定金額」を計算し、ステップ⑦で「相続税の基礎控除」も確認しているかと思います。

そこで、「申告判定金額」から「相続税の基礎控除」を差引いてみてください!

いかがでしたか?

この時点でマイナスになる場合、原則として相続税の申告は不要となります。

プラスになった場合には、相続税の申告が必要な可能性がありますので、税理士に正確に見てもらうことをお勧めします。

なおAさんの場合には次のようになっているので、申告は不要です!

まとめ

今回は、いくらの財産から相続税の申告が必要なのかを解説してきました。

実はステップ⑧でプラスになった場合であっても、相続税の申告が不要になる場合もあります(未成年者控除や障害者控除等の兼ね合いによって)。

また小規模宅地等の特例を使えばステップ⑧でマイナスになる、という場合には、申告が必要になる場合もあるので、そこにも注意が必要です。

今回紹介したものはあくまでも一例で、あやふやな認識のままで申告の要否を判断してしまうと問題になる可能性があります。

相続税の申告が必要か否かを正確に判断するのは、財産の評価をすることも含めて非常に難しいので、どうしても自分では出来ない、もしくは財産が基礎控除ギリギリというときは税理士にしっかりと計算をしてもらった方が良いでしょう。

弊社では、相続が発生しており相続税の申告を検討している場合には無料でご相談に乗っておりますので、もし分からないことがあればお問い合わせいただければと思います!

また今回は省略をしている、相続税の細かいお話についても、弊社のブログを色々と参考にしていただければと思います!

(このブログは2022年11月時点での法律をもとに作成しております。また個別の申告要否を判定するものではありませんのでご留意ください。)