円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

アパートや貸家として使っている土地は、割安で評価されるって本当ですか?

こんにちは、円満相続税理士法人の橘です。

アパートや貸家などの敷地に供されている土地のことを、相続税の世界では貸家建付地(かしやたてつけち)といい、評価額を減額することが認められています。

自分で使っている土地と異なり、アパートなどに入居者が住んでいれば、自由に売却することも、取り壊すこともできないですよね。

使い勝手に制限がかかってしまう点を考慮して、一定の減額を認めているのです。

実務上、気を付けなければいけないのは、貸家建付地評価ができると思ったら、実はできないパターンがあることです。

税務調査で指摘されることも多いので、危険な論点をしっかり押さえておきましょう。

今回の記事では、日本一売れた相続本の著者である私が、貸家建付地について、日本一わかりやすく解説していきます。

最後までお読みいただければ、貸家建付地の全てがマスターできますよ。

貸家建付地とは

貸家建付地とは、貸家の敷地にされている土地をいいます。

ポイントは、その貸家と、土地の所有者が同じである点です。

例えば、Aさんが所有する土地に、Aさんがアパートを建築し、アパートを人に貸し出した場合、その土地は貸家建付地になります。

借地権との違い

貸家建付地と、借地権は何が違うのですか?

という質問をよく受けます。

借地権は、Aさんが所有する土地に、Bさんが家を建築し、BさんがAさんに地代を払うことによって生ずる権利です。

貸家建付地と違うのは、家屋の所有者ですね。

貸家建付地はあくまで、自分の土地に、自分が家を建築した場合の考え方になります。

貸家建付地の評価(計算方法)

貸家建付地はどれくらい減額してくれるのですか?

ざっくりいうと、本来の評価額の20%ほど減額してくれます。

貸家建付地の相続税評価額は次の算式によって計算します。

自用地評価額 – (自用地評価額×借地権割合×借家権割合)

難しそうですね~

いえいえ、そんなに難しくありません。

用語の説明

まず、用語の説明からしていきます。

『自用地評価額』とは、路線価方式や倍率方式によって求めた、土地の本来の相続税評価額です。

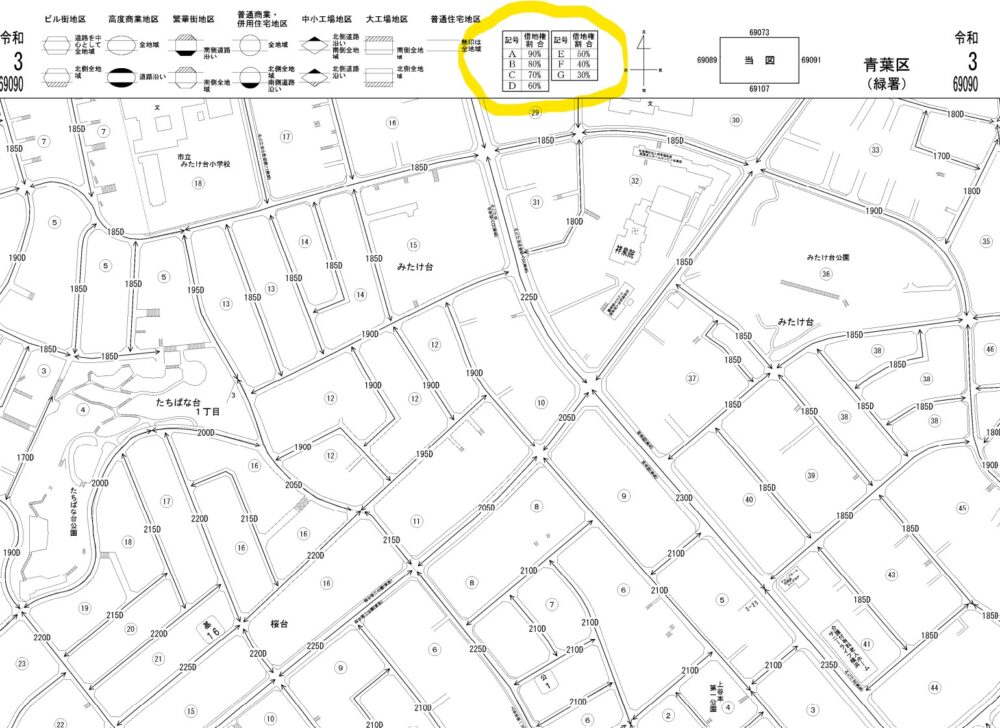

借地権割合とは、その土地に借地権を設定した場合、自用地評価額のうち、借地権の評価とすべき割合を示したものです。

例えば、借地権割合60%の地域で、1億円の土地の借地権を設定した場合、借地権の評価額は6000万となります。

借地権割合は、路線価図で調べることができます。

借家権割合は、都道府県ごとに設定されており、国税庁のホームぺージから調べることができます。

令和3年度においては、47都道府県すべて30%で設定されていますので、30%と覚えておけばOKです。

計算例で解説

例題を使って解説します。

自用地評価額5000万

借地権割合60%

借家権割合30%

5000万 – (5000万×60%×30%)=4100万

自用地評価額から18%減額されました。

自用地評価額1億円

借地権割合70%

借家権割合30%

1億-(1億×70%×30%)=7900万

自用地評価額から21%減額されました。

アパートや貸家がある住宅街であれば、借地権割合は60%~70%に設定されていることが多いです。

そのため、20%ほどの減額になることが実務上多いですね。

賃貸割合

父が亡くなった時、アパート6部屋のうち、3部屋は空室でした。

この場合、貸家建付地の評価は下記になります。

自用地評価-(自用地評価×借地権割合×借家権割合×賃貸割合)

6部屋の間取りが全て同じあるという前提であれば、賃貸割合は50%(6部屋中3部屋)となります。

つまり、評価時点で空室であった部分は、減額の対象にならないのです。

実際の賃貸割合は部屋の数ではなく、床面積の割合で算出します。

一時的な空室だった場合

父が亡くなった時、たまたま空室だっただけで、普段は満室だったのですが…

『一時的な空室』と認められた場合には、減額することが認められています。

具体的には、次の全てを満たす必要があります。

各独立部分が課税時期前に継続的に賃貸されてきたものであること。

賃借人の退去後速やかに新たな賃借人の募集が行われ、空室の期間中、他の用途に供されていないこと。

空室の期間が、課税時期の前後の例えば1か月程度であるなど、一時的な期間であること。

課税時期後の賃貸が一時的なものではないこと。

戸建ての場合は認められない

アパートなどの共同住宅と異なり、一戸建ての貸家の場合には、空室が一時的なものであったとしても、評価時点で空室だった場合は、貸家建付地評価にすることはできません。

ご注意ください。

使用貸借(タダ貸し)の場合

家屋の使用貸借

私のアパートの一室を、息子にタダで貸しています。貸家建付地になりますか?

タダでものを貸すことを、使用貸借(しようたいしゃく)といいます。

アパートや貸家を使用貸借した場合には、貸家建付地として減額することはできません。

賃貸借(家賃をもらって貸すこと)と異なり、使用貸借の場合は、借家人の権利は法律上保護されません。

つまり家主の気分次第で、

出ていけ!

と言われれば、タダで住んでいる入居者は出ていかなければいけないのです。

そのため、土地の利用にも制約が及ばないことから減額はできないこととされています。

土地の使用貸借

父の土地に、私名義のアパートを建築して、人に貸しています。父に地代は払っていません。父の相続税を計算する際、この土地は貸家建付地になりますか?

先程の事例は、父の所有する家を使用貸借したケースですが、このケースは、父の所有する土地を使用貸借したケースです。

結論からいうと、この場合も貸家建付地になりません。

父と子の間の貸し借りは、あくまで使用貸借であり、父の土地に利用制限がかかっているとは言えないためです。

家賃や地代を払った方がいい?

家族であっても、甘やかせたらダメ!地代、しっかり貰うぞ

という理由であれば、家賃や地代はきちんと貰った方がいいと思います。

しかし、

貸家建付地にして相続税対策をするために、家賃や地代を払った方がいいですか?

というお考えであれば、あまりおススメできません。

家賃を払うのは、おススメしない

確かに、親族の間であっても家賃をもらえば、貸家建付地評価になります。

しかし、家賃を貰った親は、その家賃に対して所得税と住民税を払わなければいけません。

そして、税金を払った後に残った預金は、将来、その方が亡くなった時の相続税の対象になります。

つまり、家賃を払い続ければ、貸家建付地による減額よりも、家賃による増額の方が大きくなる可能性もあります。

それであれば、しばらくは使用貸借で、相続発生の直前から家賃を払えばいいじゃないか

相続開始直前に使用貸借から賃貸借に切り替えるのは、誰の目から見ても、『相続税を逸脱する目的の行為』に当たります。

『生活できるだけの預金がなくなったので賃貸借に切り替えた』などの理由があれば別ですが、そういった理由なしに急に賃貸借に切り替えるのは、税務調査の格好の標的にされる可能性がありますね。

まぁ、そもそも人がいつ天国に旅立ってしまうかは誰にもわかりませんので、節税目的での家賃収受は慎重に考えましょう。

地代を払うのは、やめた方がいい

地代の場合はもっと気を付けなければいけません。

親の土地に子が家を建てるケースは世の中でたくさんあります。

基本的に、使用貸借であれば問題ありません。

しかし、親子間で地代を収受すると、子に借地権という権利が帰属し、この借地権に対して贈与税が課税される可能性があります。

詳しくは、こちらの記事で解説しました。

1円でも賃貸借と認められますか?

家賃や地代は、1円でも認められますか?

その家や土地にかかる固定資産税くらいの授受しかない場合は、使用貸借と扱われます。

少なくとも固定資産税の2~3倍が必要になります。

確実に賃貸借と認められたいのであれば、近隣相場を使いましょう。

まとめ

貸家建付地とは、自分の土地に、自分の家を建築し、それを人に貸し出した場合の土地の評価です。

空室がある場合は、貸家建付地の評価減が取れない場合もあるので注意しましょう。

私達のLINE公式アカウントにご登録いただくと、税制改正速報や、税務調査の裏話を無料で配信しています。是非ご登録くださいませ♪

最後までお読みいただき、ありがとうございました!