円満相続税理士法人 公認会計士・税理士

在学中に公認会計士試験に合格し、監査法人、コンサル、公務員を経て、円満相続税理士法人へ入社。相続・事業承継のプロとしてご家族のサポートができるよう業務に携わっています!

子供たちは継ぐ気がないので、第三者にM&Aをしよう

こんにちは、円満相続税理士法人の中岡です!

事業承継の失敗事例シリーズの第5弾です。

今回は、これまでの親族内承継から離れて、M&Aと相続について、取り上げます。

相続財産は何なのか、非上場株式の時価とはいったい何かのか、この論点について失敗しないように、詳しく解説していきます。

ケース5

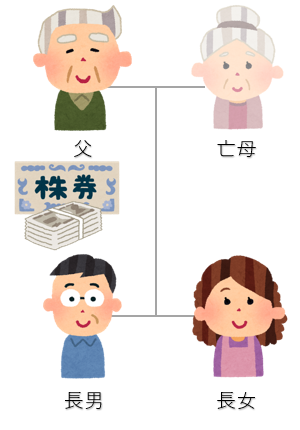

家族構成

父、長男、長女の3人家族です。母は既に他界しています。

父は、創業した会社のオーナー社長で、財産は1億円(創業した会社の株式5,000万円、現金5,000万円)でした。

長男も長女も、父の会社とは無関係で、会社の事業承継については、興味がありません。

事業承継

そろそろ引退、でも、子供たちは継ぐ気がないし・・・

父が体力的にも引退を考え始めますが、子供たちは継ぐ気がありません。

そんなとき取引銀行の担当者から、M&Aの提案を受けます。

子供たちは継ぐ気がないので、第三者にM&Aをしよう

ということで、これまでの育ててきた事業と従業員の雇用を守るため、相応しい買い手を探してもらうよう、M&Aの仲介会社に依頼しました。

ほどなくして、条件の合いそうな買収側の企業が見つかり、交渉の末、株式譲渡契約の締結までこぎつけます。

相続発生

そんなとき、父に相続が発生してしまいます。

残された長男と長女は、相続財産1億円(創業した会社の株式5,000万円、現金5,000万円)の相続税の申告と納税を終わらせます。

そして、M&Aの株式譲渡も終わらせて、所得税の申告も適正に行いました。

数年後、

相続税の申告漏れがあるので追徴課税します

と言われてしまいました。

なぜ追徴課税になったのでしょうか?

ここには、相続財産は何かという論点と、非上場株式の時価という論点が存在します。

相続財産は何か

株式譲渡契約締結後の相続

今回の事例では、株式譲渡契約締結後、実際の取引前の時点で相続が発生しています。

このとき相続した財産は、非上場株式そのものではなく、その対価を請求する権利と考えられます。

(もちろん非上場株式を引き渡すという義務も承継しています。)

従って、M&Aの交渉の末、決定した価額で、未収入金を相続財産として計上しなければならなかったのです。

なお、所得税上は、受渡日基準か契約日基準か選択することができるので、株式譲渡所得を相続人の所得とするか、被相続人の所得として準確定申告をするか、選択することができます。

一般的には、被相続人の所得として準確定申告をした方が所得税の債務控除も取れるので、有利になります。

その場合だと、相続税も所得税も、株式譲渡の実施後に相続が発生したのと全く同じ申告内容になります。

株式譲渡契約成立前の相続

それでは、株式譲渡契約成立前の相続だったら、相続財産は非上場株式なので、非上場株式の相続税評価額(類似業種比準価額方式や純資産価額方式)で財産計上して問題なかったのでしょうか?

ここで登場するのが、非上場株式の評価額(時価)とは何か、というやっかいな問題です。

非上場株式の時価

相続税法上の時価とは

相続財産を評価する際の取扱いを定めた「財産評価基本通達」の第1項では、時価は、「不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額」をいうとされており、以下のように読み替えることができます。

全くの第三者との間で

売り急ぎや買い急ぎなどがなく、自由に取引できる状況で

普通これくらいだよねと誰しも納得できる金額

M&Aで決まった価額

M&Aの交渉の末、決まった金額は、正に「時価」そのものであると言えます。

一方で、類似業種比準価額方式や純資産価額方式なども、財産評価基本通達で定められた、非上場株式の時価です。

相続・贈与のタイミング

株式譲渡契約成立前であっても、M&Aで成立する価額がある程度見通せるような段階での相続・贈与であれば、類似業種比準価額方式や純資産価額方式などの財産評価基本通達に従った非上場株式の評価が否認されるリスクは高まると考えられます。

これは、例えば、相続税評価額5,000万円の非上場株式が1億円で売却できそうだというときに、子供に贈与した場合、1億円の価値があるものを5,000万円の評価額で贈与できてしまうためです。

一方で、M&Aに向けた動きをする前段階であれば、財産評価基本通達に従った非上場株式の評価が否認されるリスクはかなり低いと考えられます。

対策

今回の事例でいうと、株式譲渡契約が成立している以上、相続した財産は非上場株式ではなく、未収入金なので、適正に申告をしていかなければなりません。

ただし、子供に後継者がおらずM&Aを検討する場合には、将来の税負担などを考慮して、M&Aに向けた動きを始める前に、子供に株式を渡しておく(場合によっては、相続時精算課税制度を使ってもよい)ということは、検討してみてもよいのではないでしょうか。

その際、すべての株式を子供に渡すのではなく、子供に渡す分は無議決権化しておくことや自分に残す株式は拒否権付株式(黄金株)にしておくことなど、種類株式を活用することも考えられます。

≫種類株式について詳しく知りたい方は、こちらもご覧ください。

最後に

最後になりますが、私たちのLINE公式アカウントに登録いただくと、税務調査のマル秘裏話や税制改正速報などをお送りします。

さらに、相続税計算シミュレーションエクセルなどもプレゼントしていますので、是非ご登録ください!

最後までお読みいただきありがとうございました!