円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

親不孝な長男に、1円の財産も残したくありません。遺言書で『長男には相続させない』と書けば、その通りになりますか?

こんにちは!円満相続税理士法人の橘です。

遺言書を残すなら、必ず知っておくべきことがあります。

それが、遺留分(いりゅうぶん)です。

遺留分とは、相続人が最低限の金額は、必ず相続はできるように保障されている権利です。

この権利があるためもしも…

息子は親不孝だから、財産は全て娘に相続させる

という内容の遺言書があったとしても、

僕には遺留分があるから、相続させてもらうよ!

という形で、息子さんが遺産を相続することが可能です。

今回は、日本一売れた相続本の作者である私が、遺留分について、イラストを使いながらわかりやすく解説します。

最後までお読みいただければ、遺留分に纏わる争いを事前に防ぐことができるようになりますよ♪

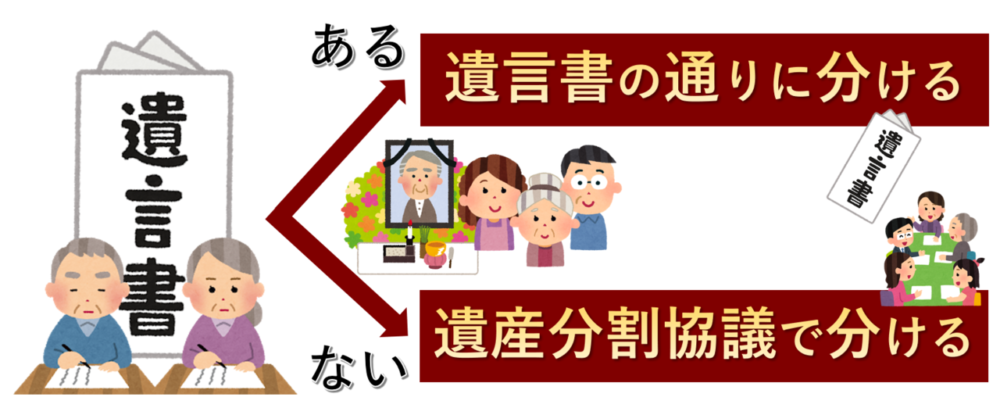

遺産分割のルール

人が亡くなった場合には、その人の遺産は相続人が相続します。

相続人が複数いる場合には、誰がどの遺産をどれくらい相続するのかを決めなければいけませんが、遺産の分け方にはルールが存在します。

そのルールは、遺言書がある場合と、遺言書がない場合とで大きく異なります。

まず、遺言書がある場合には、原則として、その遺言書の通りに遺産を分けます。

一方で、遺言書がない場合には、相続人全員での話し合いによって、遺産の分け方を決めます。

この話し合いのことを、

遺産分割協議(いさんぶんかつきょうぎ)

といいます。

もし遺産分割協議に折り合いがつかない場合には、折り合いがつくまで永久に話し合わなければいけません。

話し合いでは決着がつかない場合には、家庭裁判所で調停と審判を行い最終的に分け方を決めます。

遺留分とは

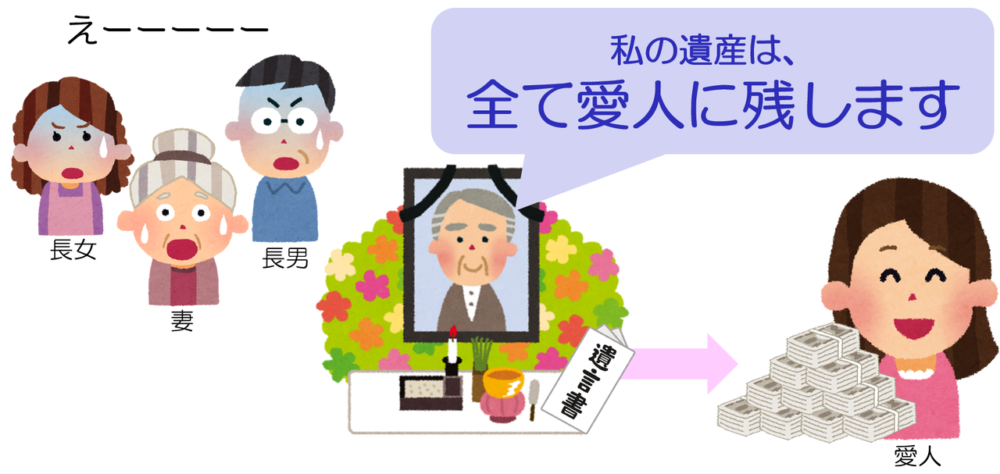

それではここからが本題です。遺留分について事例を使い解説します。

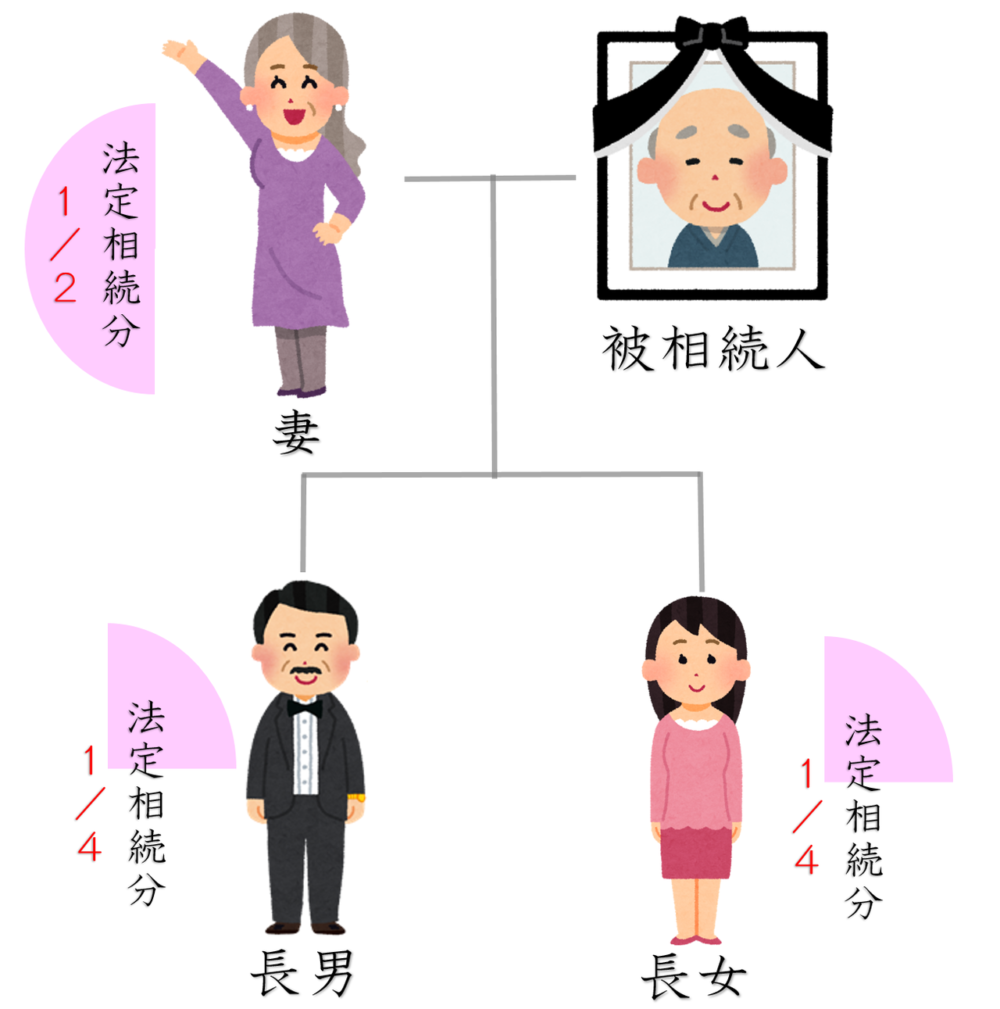

例えば夫、妻、子供2人のご家族がいたとします。この度夫に相続が発生してしまいました。

悲しみに暮れる中、ご主人の遺品を整理していると、金庫の中から遺言書がでてきました。

家族全員で、その遺言書を開けてみると、中にはとんでもない内容が書かれていました。

遺言書の中身には、なんと…

私の遺産は全て愛人に残します

と書いてありました。

こういった遺言書があった場合、ご主人の財産は全て愛人のもとに渡ってしまうでしょうか?

渡ってしまったら困りますよね?

残された家族(特に奥様)は生活できなくなってしまいます。

そうです。こういったシチュエーションででてくるのが、遺留分です。

遺留分は一言でいうと、残された家族の生活を保障するために、最低限の金額は相続できる権利のことです。

ここでのポイントは、あくまで遺留分は権利であるということです。

もし遺言書に…

息子には遺産はまったくあげません

と書かれていても、当の本人が了承すれば問題ありません。あくまで権利ですので、権利を行使するかどうかは本人の自由です。

しかし了承を得ない場合は愛人に対し、

遺産がもらえないなんて困るよ!遺留分までの遺産は返してほしい!

と言えば愛人はその人たちに対して、遺産を返さなければいけないことになります。

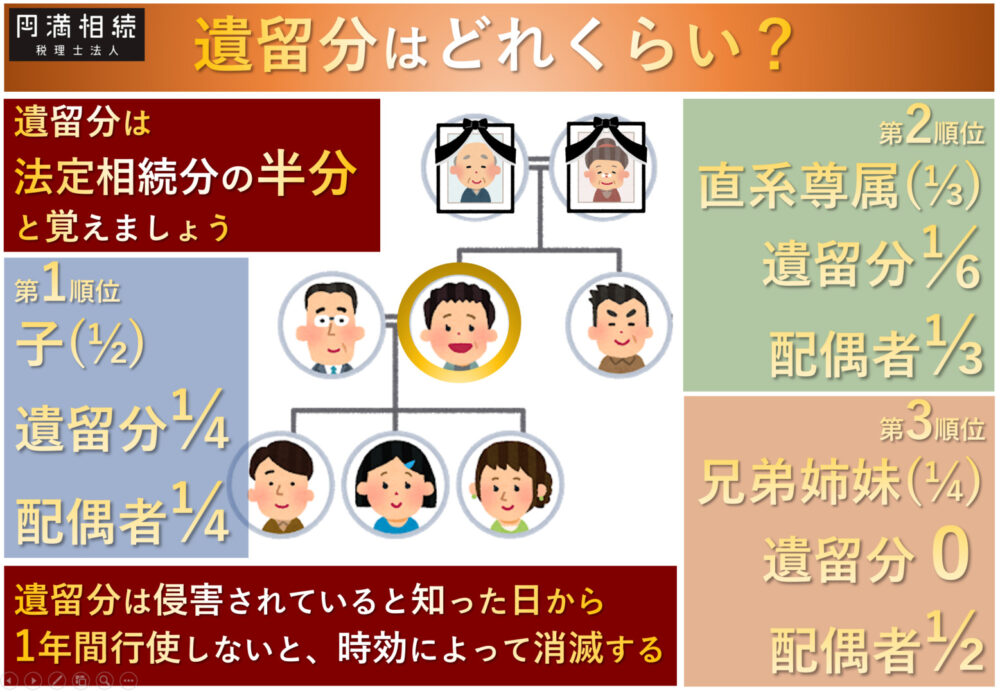

遺留分の割合

最低限相続できる権利って、一体どのくらいあるの?

遺留分は実際にどれくらいの金額が保障されているの解説します。

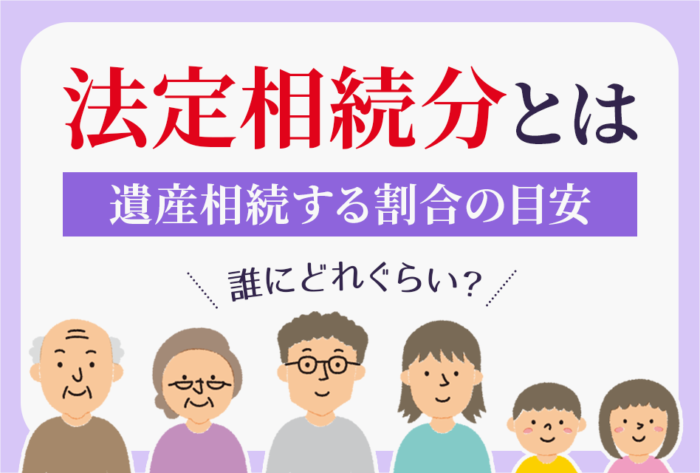

まずは、下の図をご覧ください。

今、ここに書いてある割合は、遺留分の割合ではありません。

法定相続分という割合です。

法定相続分という割合は、遺産の分け方の目安として法律で定めているもので、「この通り分けなくてはいけませんよ」という割合ではありません。

あくまで目安として設けられたものです。

※詳しくは知りたい方はこちらの記事をご覧ください

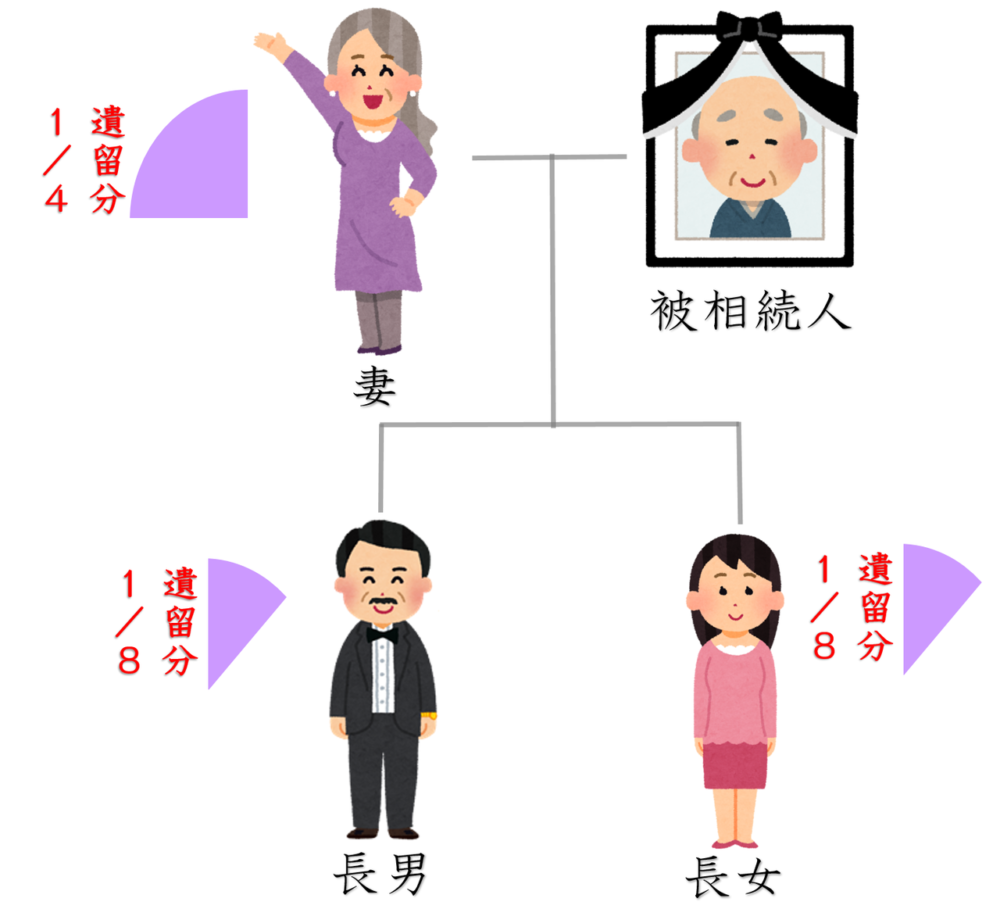

では、遺留分はどのくらいかというと答えは次の通りです

ずばり法定相続分の半分です!

つまりこちらの奥様は4分の1、子供達はそれぞれ8分の1ずつということになります。

相続が発生し、遺言書の中身を見てみたら、

私、4分の1もないじゃない!

私も、8分の1ないわ!

といった遺留分が侵害されている状態だった場合には、相手方に対して、その金額に達するまでの遺留分の請求をすることができます。

※法定相続人が父母だけの場合等には法定相続分の3分の1が遺留分の割合となります。

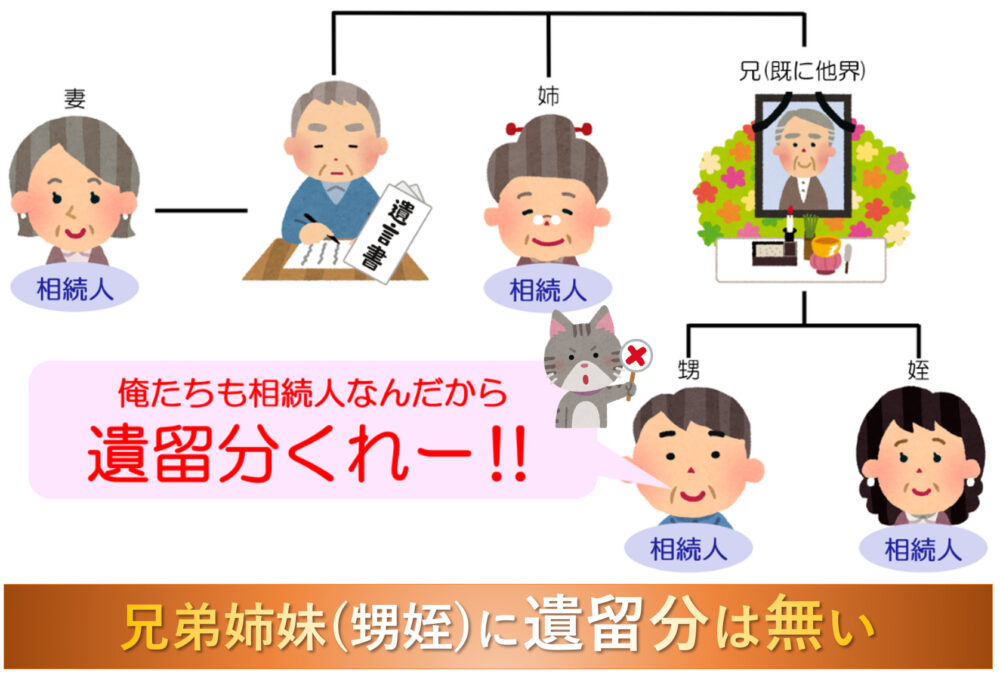

【重要】兄弟姉妹(甥姪)に遺留分は無い

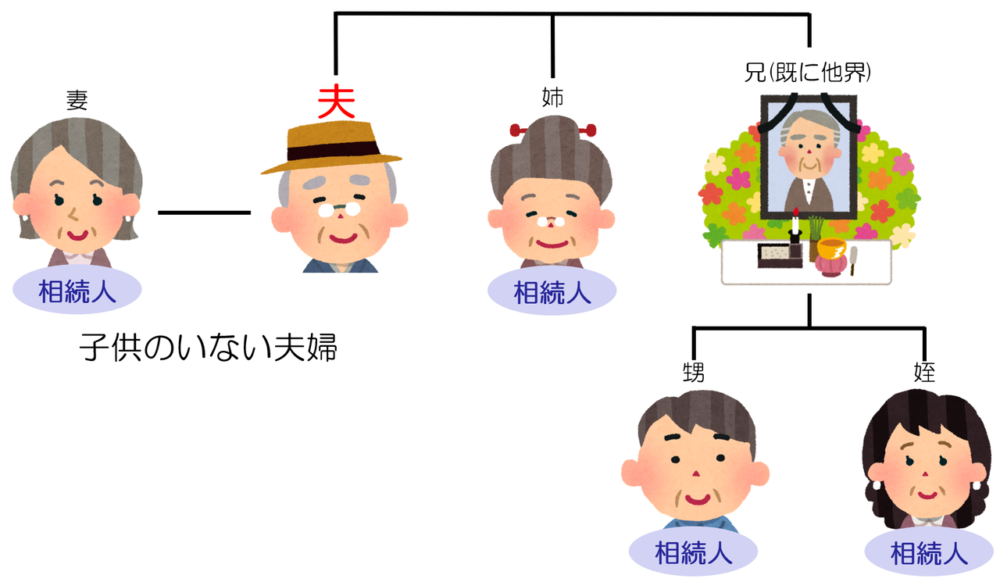

例えば子供のいない夫婦がいたとします。もしこの夫が亡くなってしまった場合、相続人は誰になるでしょうか?

答えは、妻と、夫の姉や甥、姪が相続人となります。

もし遺言書がない場合には、この奥様とご主人の兄弟姉妹との間で遺産の取り分について話し合いをしなければいけません。

想像してみてください。

今この記事を読んでいるあなたの奥様ないし旦那様と、あなたの兄弟姉妹たちが話し合いをする姿を。

なかなか大変そうじゃないですか?

実際このケースは凄く大変なんです。そもそもあまり付き合いがないケースがほとんどですから。特に甥や姪の代までいくと、ほぼ面識がない場合もあります。

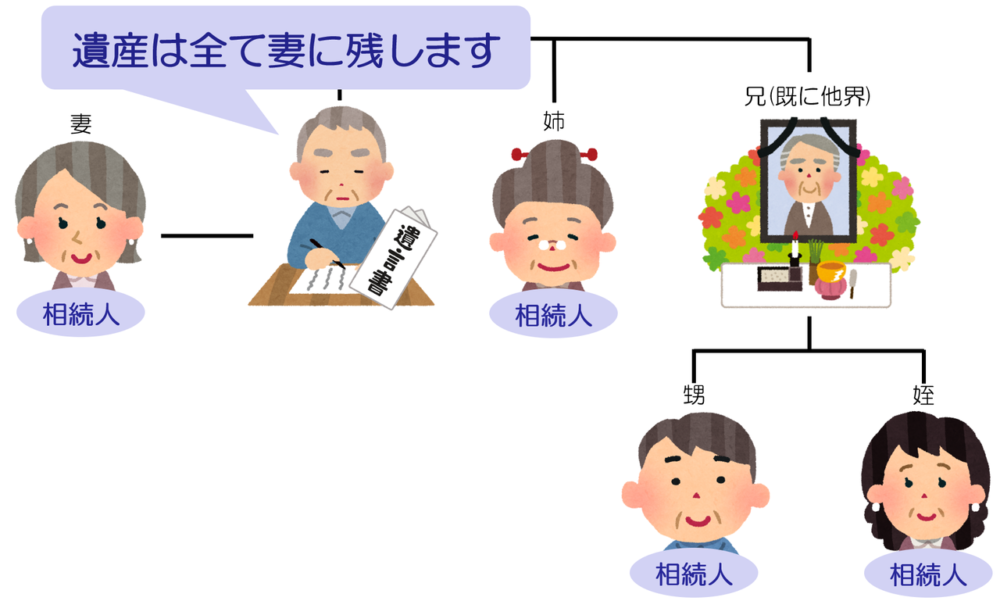

このような事態を避けるために、このご主人が「私の遺産は全て妻に残します」という遺言書を残しておけばどうでしょうか?

遺留分という制度は亡くなった人の家族が、今後の生活に困らないようにするために、必要最低限の金額は相続できるように創られた制度です。

それを踏まえてもう一度考えていただきたいのですが、もしこのご主人の遺産が、姉や甥姪に渡らないと、この姉や甥姪は生活に困りますか?

困らないですよね。

なぜなら、一般的に、ある程度の年齢になれば、兄弟姉妹は別々の生活をはじめます。すでにそれぞれの生活の基盤ができているはずなのです。

そのことから、兄弟姉妹の間で遺産が相続できなくても、その人たちは今後の生活に困らないと考えられています。

そのような趣旨から、兄弟姉妹(甥姪も)には遺留分がありません!つまり最低保障されていないのです。

「兄弟姉妹には遺留分がない」ということは、相続対策をする上で非常に重要なポイントです。

子供のいない夫婦が「私の財産は全て妻(または夫)に残します」という遺言書を残した場合、兄弟姉妹たちは「私たちも相続人なのだから、少しは財産よこせー」とは言えないのです。

つまり、遺留分を気にせず好きな遺言書を残すことができます。

これがもし遺言書がなかった場合には、相続人全員で話し合わないと遺産をわけることはできません。預金口座の名義変更すらままならなくなります。

子供のいない人にとっては遺言書があるかないかで、残された人の労力は何百倍も変わります!

今この記事を読んでいるあなたがそうでなくても、周りに子供のいない夫婦がいれば是非ともこの記事をシェアしてあげてください。

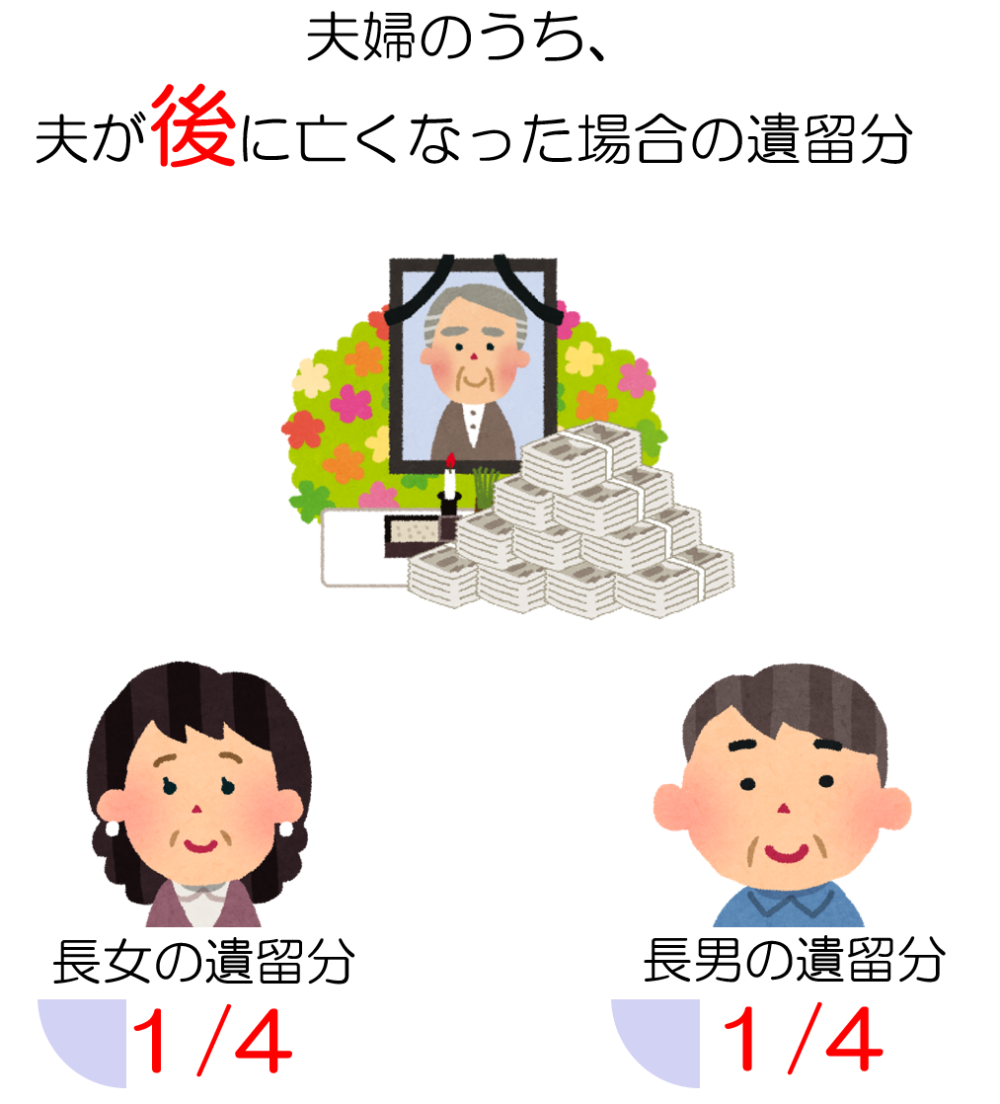

割合は相続の順番によって変化する

また、これは見落としがちな論点ですが、遺留分の割合は相続が発生する順番によって変化します。

例えば、父が先に亡くなり、母が後に亡くなった場合。父が亡くなった時の子供の遺留分は8分の1ですよね。

しかし、母が先に亡くなり、父が後に亡くなった場合には、父が亡くなった時の子供の遺留分は4分の1になります。

遺留分の金額が2倍も変わります!

平均余命から考えると男性から先に亡くなる可能性が高いのですが、こればかりは誰にもわかりません。遺留分の対策をするならば、あらゆる可能性を考えて対策をしましょう。

有効期限は1年

遺留分という最低保障されている権利には、有効期限が存在します。

遺留分が侵害されていることを知った日から1年です。

1年を過ぎてしまうと有効期限を過ぎてしまい遺留分の減殺請求ができなくなってしまうので、早めに手続きをするようにしましょう。

遺留分を減らす方法

親不孝者の息子に、1円も相続させたくありません。遺留分を合法的に減らす方法はありませんか?

こういったご相談を受けることがあります。

基本的には、遺留分を減らすためだけに行ったことは、公序良俗違反として無効になる可能性があります。

ただ、結果的に遺留分を減らす方法は存在します。ご興味ある方は、こちらの記事をどうぞ。

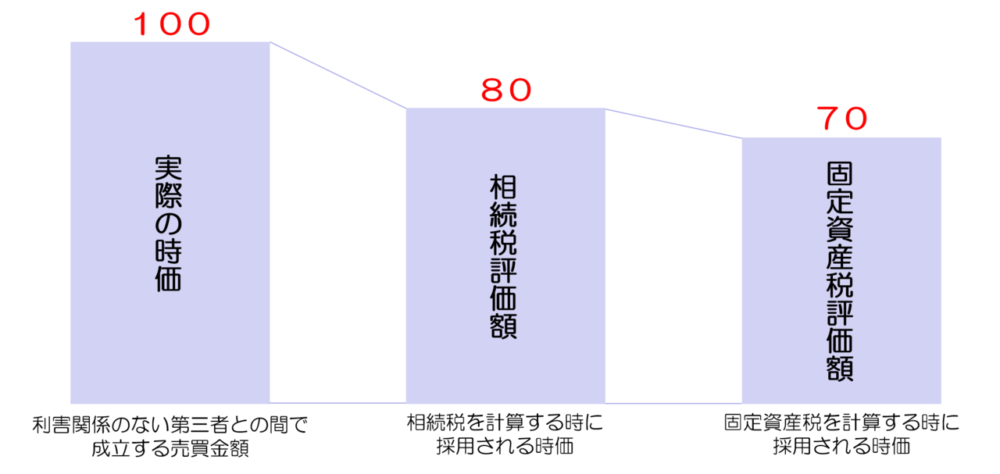

遺留分は時価で計算

遺留分の計算をする時の、遺産の金額の考え方に注意が必要です。

この遺産の金額は、相続が発生した時の時価とされています。

ここで注意をしなければいけないのが、不動産の時価の考え方です。

相続税を計算する際に使う不動産の評価額は、相続税評価額というものを採用します。

一方で、遺留分を計算する際に使う不動産の評価額は、実際の売買価格を基準とします。

不動産の相続税評価額は、実際に売買される価格よりも低く設定されており実際に1億円で売買されているような土地であれば、相続税評価額は8000万円前後になります。相続税評価額は実際の売買価格の80%前後になるように設定されています。

※詳しくはこちらの記事をご覧ください

遺留分を計算する際には、相続税評価額ではなく、実際の売買価格を基準としますので、相続税評価額ベースでは遺留分を侵害していないくても、実際の売買価格ベースにすると遺留分を侵害しているケースもあります

この点は特に要注意です!

生前贈与があった場合(特別受益)

生前贈与は、原則として遺産の前渡しとして扱われます。

遺留分の計算をする際は、生前贈与で先に渡した財産も合わせて計算する必要があります。

この取り扱いを特別受益の持ち戻しといいます。詳しくはこちらの記事をお読みください。

2019年7月より民法改正

また、遺留分は2019年7月に民法改正により、遺留分の精算は全て金銭で行うことが原則とされ、両者の合意があれば現物による精算もOKという形になりました。

精算方法がシンプルにすることで争いを減らすことが目的だったのですが、この改正によって税金の取扱いは余計に複雑になってしまいました。

まとめ

相続人が配偶者と子の場合➡配偶者4分の1、子4分の1

相続人が配偶者と直系尊属(親)の場合➡配偶者3分の1、親6分の1

相続人が配偶者と兄弟姉妹の場合➡配偶者2分の1、兄弟姉妹0

先ほどの事例では、「愛人に全ての遺産を渡しますよ」という非常に極端な事例を紹介しましたが、実際には、相続人の間で遺留分の侵害が発生するケースが最も多いです。

例えば、不動産は全て長男、残りの遺産は長女に相続させようと遺言書を作った場合には、遺産の中に不動産が占める割合が大きければ、簡単に長女の遺留分を侵害してしまいます。

また、会社オーナーにおいても同じ問題が発生します。会社の株式は後継者である長男に、残り遺産は長女に残そうとすると、その会社の株式の評価額が大きければ、長女の遺留分を簡単に侵害してしまうのです。

最後までお読みいただきありがとうございました(^^♪