こんにちは。税理士の湯本 康平です。

将来の相続をめぐる争い(以下、争族(あらそうぞく)と呼びます。)の対策として、遺言書を作成される方も多いのではないでしょうか。

勿論、争族対策の一環として取り入れられることは大変すばらしいのですが、遺言を書いておけば全く問題ないかというと実はそうでもありません。

遺言を作成しても争いになってしまう原因の一つが『遺留分の侵害』です。

相続税申告において遺留分侵害額請求があり、実際に侵害していた遺留分を支払った場合、又は受け取った場合にどのような手続きが待っているのでしょうか。

こちらの記事では、具体的な手続について、ケーススタディを用いて解説します!

円満相続税理士法人 税理士 大学在学中から税理士を目指し25歳で官報合格。 法人税務を経て現在は円満相続税理士法人にて、 相続・事業承継のプロとして、 申告・税務相談・執筆・セミナー講師など 幅広く活動中! 詳しいプロフィールはこちら

一般的な取扱い

遺留分侵害額請求のおさらい

遺言で財産の分け方が決められている場合は、基本的に遺言の通り財産を分けていくことになります。(例外的に相続人、受遺者及び遺言執行者の同意があれば、遺産分割協議をすることも可能です。)

ですので、相続税の申告書も遺言の通り財産を分けたものとして作成し、それに基づき相続税も納税します。

ただ、例えば遺言の記載通りに相続税の申告をした後に、遺留分の侵害をされた方が遺留分侵害額請求をするとしましょう。

いくら遺言があるとは言え、遺留分すら貰えないなんて納得いかない!

遺留分侵害額請求は、まずは相続人間で話し合い(場合によっては弁護士も介入します)、それでも解決しなさそうであれば家庭裁判所へ調停の申し立て、最終的には訴訟というプロセスを踏みます。

どの段階で解決するかはわかりませんが、仮に遺留分の侵害が認められ、侵害した側がされた側に対して遺留分の侵害額をお支払いします。(以下、『遺留分の精算』と呼びます。)

遺留分侵害額請求について下記のサイトで詳しく解説しています。

更正の請求・修正申告(期限後申告)は『任意』である

遺留分の精算により、遺留分を侵害した側、された側で当然に相続割合が変わってきますし、それに応じて各々が負担する相続税額も変わってきます。

ではこのような場合、遺留分を侵害した側は更正の請求、遺留分を侵害された側は修正申告(又は期限後申告)を絶対に提出しなければならないのでしょうか。

答えは、『任意』となっています!

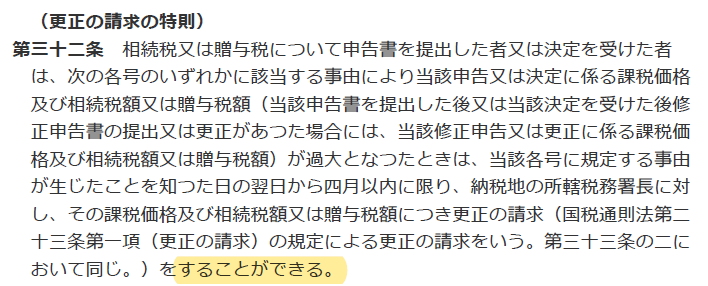

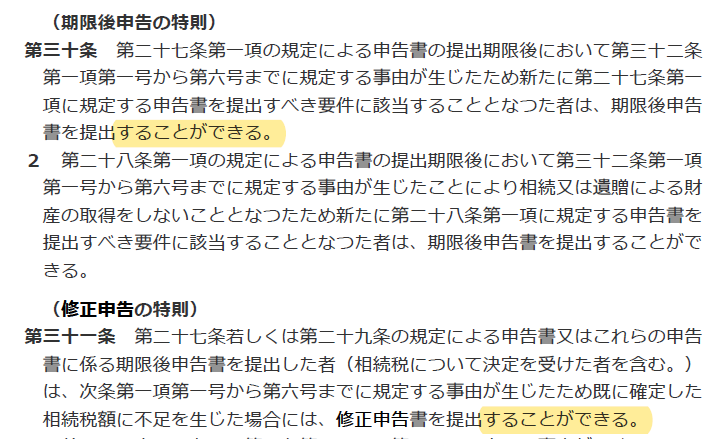

条文を見てみると、確かに語尾が『することができる』という書きぶりになっています。

↓更正の請求 条文↓

↓修正申告(期限後申告) 条文↓

ところで、提出が任意である趣旨はご存じでしょうか。

これは、遺留分侵害額請求により各々の相続税額に変動は生じたとしても、相続税の総額に変動がなければ、更正の請求や修正申告(期限後申告)は特にしなくてもいいよ、という決まりになっているのです。

つまり、国として取りっぱぐれが無いのでどっちでもいいよというスタンスなわけです!

分かりやすく具体例を作成してみました。

【前提】

相続人:子2名(子①と子②)

財産:1億円

遺言が見つかり、『子①に、全ての財産を相続させる。』という内容でした。

この遺言について、子②が子①に対し遺留分侵害額請求をしたというケース

【具体例】

相続税の申告期限までに、子②が遺留分侵害額請求を行い、遺留分の精算が完了すれば、遺産の受け取り分に応じて相続税の期限内申告をすることになります。

ただ、今回は揉めに揉めてしまい、相続税の申告期限までに決着がつかず、遺留分の精算が行われませんでした。

その場合は、一旦遺言書の通りに遺産を分けたものとして、相続税の申告を行うことになります。

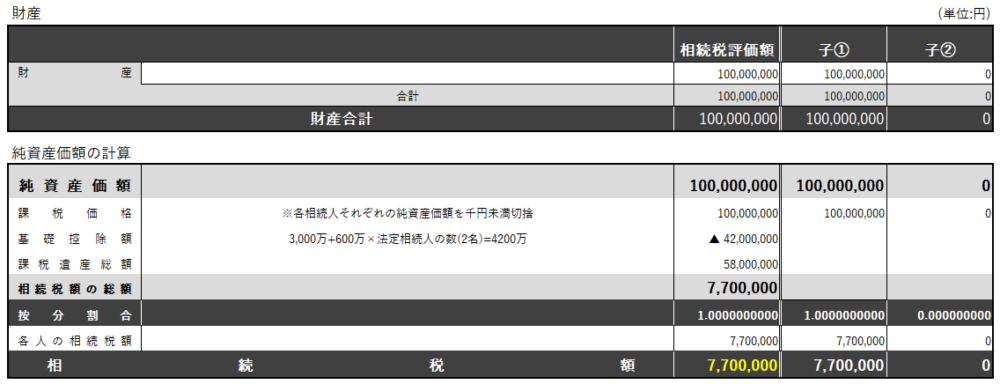

この場合の

課税価格:1億円

相続税総額:770万円

となります。

その後、子②の遺留分侵害額請求が認められ、子①が侵害した遺留分2,500万円(1億円×1/2×1/2)を子②へ支払うという結果になりました。

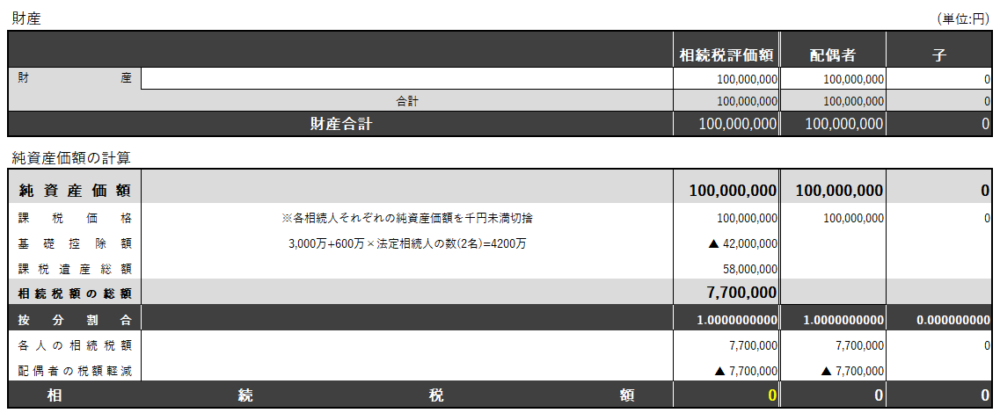

この場合においても

課税価格:1億円

相続税総額:770万円

となります。

ご覧の通り、相続税の総額自体に変動はないですよね?

これは、相続税の計算の仕組みが一旦、全体の相続税を算出し、それを各相続人が相続した財産の割合に応じて割り振るというプロセスを踏んでいるからです。

ですので、それぞれの相続税負担額は、子①の負担額の方が下がり、その分、子②の負担額が上がるという事になりますが、相続税の総額自体に変動はありません。

国側が気にしているのは、この『相続税の総額』であって、各人の負担割合については言ってしまえばどうでもよいのです。

まとめると、遺留分侵害額請求が認められたことで、子①は2,500万円を子②へ支払えばよいという事になります。

ただ、このままだと子①は192.5万円分相続税を払いすぎている状態になりますので、その分は上記2,500万円から控除してよいわけです。

よって、子①が子②へ支払う金額は2,307.5万円という事になります。

これで、相続人双方に過不足もないですし、国側としても特にとりっぱぐれもないので、皆ハッピーという結果になるわけです。

修正申告(期限後申告)が必要になるケース

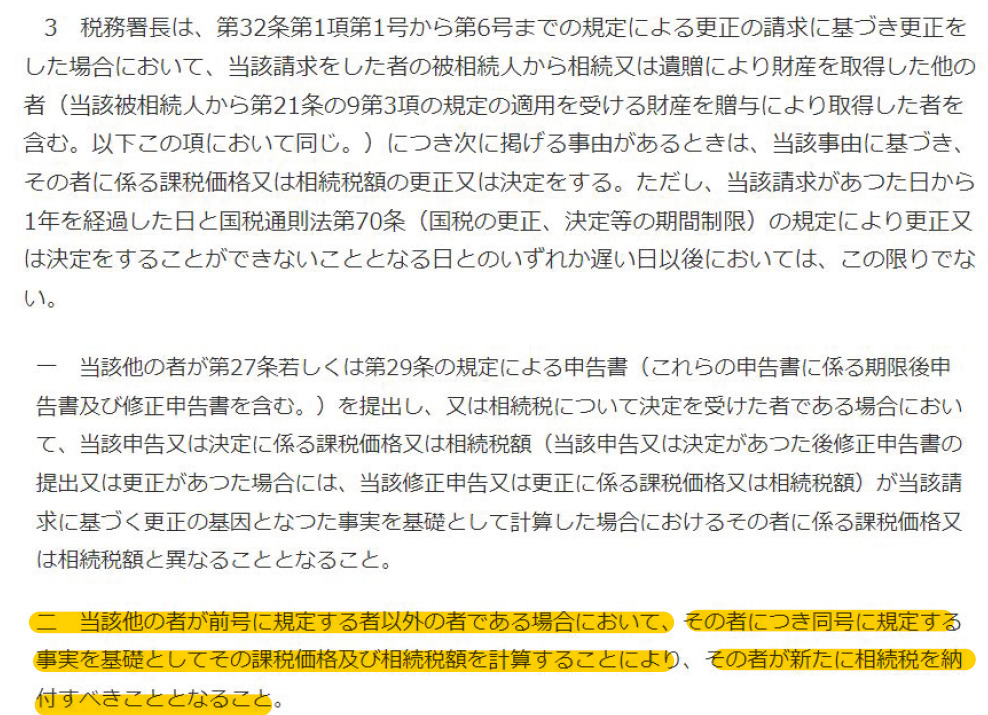

ただし、もし子①が上記の取扱いを知らずに、更正の請求をしてしまった場合は、子②は修正申告をする必要が出てきます。

と言うのも、子①が更正の請求を行い、国がそれを承認することで国側は子①に多く取りすぎた税金を返してあげなくてはなりません。

ここで、国側の気持ちを考えてみましょう。きっとこう考えているはずです。

まあ、減った分の税収は、子②から返ってくることだし良しとしましょう

ただ、待てど待てど一向に子②から税金が納められる気配がありません。

そこでしびれを切らした国は強硬手段に出ます。

子②さん。あなたが払うべき税金を我々が決めますので、それを納めてくださいね

これを更正処分といいます。(ちなみに申告書を提出していない人に対しては、決定処分と言います。)

修正申告をしなかったため、更正処分を受けたとしても、納める相続税自体は同じなのですが、後者の場合は延滞税が付いてしまう可能性がありますので注意が必要です!

特殊なケース

配偶者が遺留分侵害額請求を受ける場合

上記では相続人が子どものみという、二次相続を前提としてお話しましたが、相続人が配偶者と子供というような、いわゆる一次相続のケースではどうなるのでしょうか。

【前提】

相続人:配偶者1名、子1名

財産:1億円

遺言が見つかり、『配偶者に、全ての財産を相続させる。』という内容でした。

この遺言について、子が配偶者へ遺留分侵害額請求をしたというケース

【具体例】

今回も揉めに揉めてしまい、相続税の申告期限までに遺留分について決着がつかず、遺言書の通りに遺産を分けたものとして、相続税の申告を行うことになりました。

この場合の

課税価格:1億円

相続税総額:0円

となります。

今回は、実際に遺産を相続する相続人が配偶者のみということになります。

配偶者については『配偶者の税額軽減』が適用され、相続する財産が1.6億円以下なので、相続税額は0円という事になります。

配偶者の税額軽減については、下記のブログで詳しく解説しています。

その後、子の遺留分侵害額請求が認められ、配偶者が侵害した遺留分2,500万円(1億円×1/2×1/2)を子へ支払うという結果になりました。

この場合の

課税価格:1億円

相続税総額:192.5万円

となります。

このケースでは、課税価格はやはり変わりないのですが、注目すべきポイントは相続税総額に変動が起きてしまっているところです!

単純なお話で、配偶者に集約されていた遺産が子に渡ったことで、配偶者の税額軽減が適用されない部分が生まれてしまったという事になります。

上記でお話した通りこのままだと、国側が黙っちゃいませんよね。

そこでまず、双方のやるべきことを整理する必要があります。

【配偶者について】

結論、更正の請求はできません!

何故かというと、配偶者は遺留分の侵害額を払っても、払わなくても納税額は0円のままだからです。

課税価格も税額にも変動がないので、更正の請求をすることができません。

では、逆に子はというと、、

【子について】

元々期限内申告書を提出していなかったので、遺留分を取得したことで『期限後申告』により、192.5万円納税することになります。

なお、期限後申告をする場合の申告期限は、特に例外規定がありませんので、期限内申告と同じ期限になります。(相続の開始を知った日の翌日から10カ月以内)

※この場合は無申告加算税は課されませんし、延滞税も期限後申告書を提出した日までは課されません。

ただ、仮に期限後申告をしなかったとしても、後に国側から決定処分を受けるのでマストではありませんが、延滞税が付いてしまうので基本的にはしましょう。

【ちなみに情報】

遺留分侵害額請求について揉めに揉めてしまい、国側が決定処分をできる期限(法定申告期限から5年以内、『除斥期間』と言います。)を過ぎた場合は、国側も決定処分を下すことができないので、期限後申告をする必要もないという事が言えます!

仮に配偶者が更正の請求をしてしまったような場合は、国はその更正の請求から1年以内に決定処分を下すことができるという条文があるのですが、そもそも、今回のケースは配偶者が、更正の請求自体出来ないので、上記のような結論になります。

まとめ

遺留分侵害額請求だけでなく、相続税法特有の事由(未分割財産が分割されたり等)により、各々の相続財産額や納税額が変動すると、更正の請求ないしは修正申告(期限後申告)をしなくてはいけないと思っている方が多い印象です。

ただ、あくまでも『任意』の規定になっているため、本当にこれらの手続きが必要なのかどうか慎重に判断する必要があります。

ご自身で判断が難しい場合は、相続専門の税理士法人である円満相続税理士法人へ是非ご相談してみてはいかがでしょうか。

お問い合わせお待ちしております!