円満相続税理士法人 税理士 地方銀行で働きながら税理士を目指し、40歳で官報合格。地方銀行を退社後、三重県内の税理士事務所を経て、相続専門の円満相続税理士法人へ入社。税理士に加えて、宅建士と社労士の資格を保有しており、税金面だけでなく、不動産や年金などのご相談にも対応できるよう日々研鑽に励んでいます。 詳しいプロフィールはこちら

法人オーナーです。相続対策をしたいのですが、個人財産は整理できていますが、株価評価などよく分かりません。

こんにちは、円満相続税理士法人の伊藤です!

「相続対策はまず現状分析から」と言いますが、法人オーナー様の場合、個人資産(土地や預金)に加え、株式(評価額)や会社への貸付金(役員借入金)が相続財産となるため、相続財産の全体がよく分からないという相談を受けます

今回は、法人オーナー様における、簡易的な株価算定方法、法人への貸付金(役員借入金)の整理策について、分かりやすく解説していきます。

株価の目安、まずは「純資産価額」

実際の株価は「純資産価額」だけでなく、「類似業種比準価額」と組合せて算出します。「純資産価額」より低くなるケースが多いですが、まずは「純資産価額」で株価の目安を確認しましょう

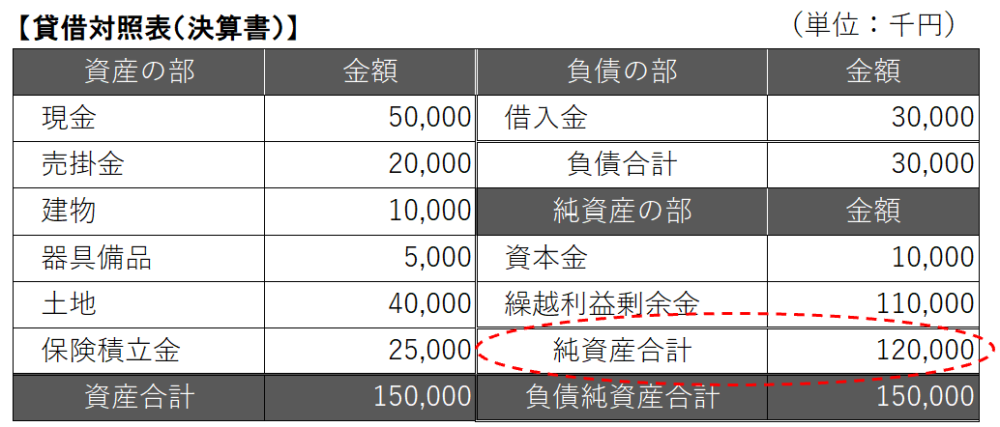

決算書(貸借対照表)の右下、「純資産合計」により確認できます。

上記例の場合、純資産合計は120,000千円です。

オーナーが株式の100%を所有している場合、120,000千円が株価となります。

仮に株式を80%を所有している場合は、「120,000千円×80%=96,000千円」が株価となりますね。

以上が、「簿価純資産価額」です。これだけでも株価の目安とはなります。

次に、少し進んで、実際の株価のベースとなる「時価純資産価額」を算出してみましょう。ここでいう時価とは、相続税評価額となります。

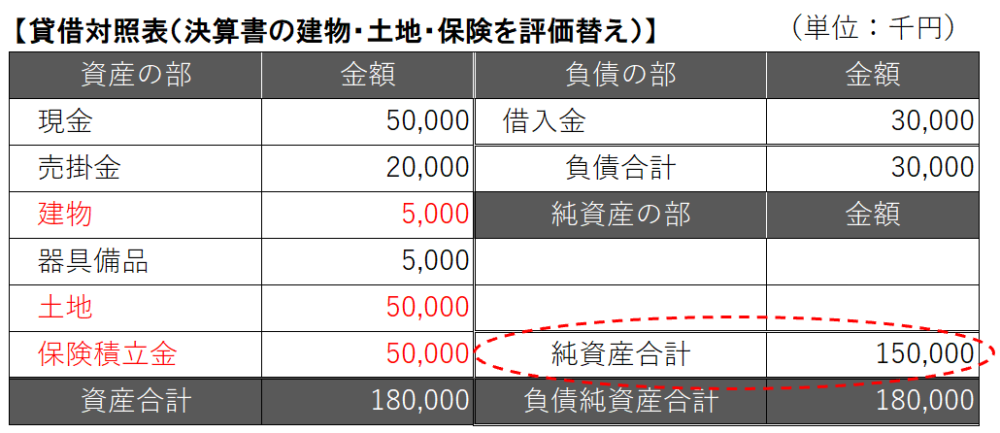

そこで、簿価(帳簿価額)を時価(相続税評価額)に評価替えするという作業が発生します。

簿価を時価(相続税評価)へ評価替え

決算書に記載されている帳簿価額を時価(相続税評価)に評価替えします。評価替えする項目は、大きく、建物、土地、保険の3つです。

建物と土地は、個人資産の評価額を算出するのと同じ方法となります

・建物:固定資産税評価額

・土地:路線価方式(又は倍率方式)による評価額

・保険:現時点の解約返戻金相当額。ただし、半損保険の場合、支払保険料の1/2が保険積立金として計上されているため、その2倍を目安として評価しても良いです。

建物の固定資産税評価額が5,000千円、土地を評価額(路線価で評価した結果)が50,000千円、保険の現時点での解約返戻金相当額が50,000千円(保険積立金の2倍)であったとし、それぞれの帳簿価額を当該金額に評価替えします。その際「純資産合計」は、「評価替え後の資産合計」と「負債合計」の差額により算出します。

上記例の場合、評価替えをした結果、純資産合計は150,000千円となりました。

オーナーが株式の100%を所有している場合、株価は150,000千円となります。

仮に、80%を所有している場合は、株価は「150,000千円×80%=120,000千円」となりますね。

以上が「時価純資産価額」です。より実際の評価額に近づきました。

さらに実際の評価額に近づけるには、「類似業種比準価額」と組み合わせて算出することになります。詳しい解説は、次のブログをご確認下さい。

ちなみに、私達、円満相続税理士法人では、実際の贈与や売買の際に使用する株価算定のほか、簡易的な株価算定を行った上でそれを踏まえての生前対策も行っています。

是非、こちら↓をご覧くださいませ♪

簡易的な株価算定の際にご準備頂きたいものは、直近分の「固定資産税課税明細書」「法人税申告書」及び「決算書」となります。

会社への貸付金(役員借入金)の整理策

法人オーナ様の会社への貸付金(役員借入金)は相続財産となります。今回は、当該貸付金の整理策として取り組みやすい方法を3つ紹介します

➀役員報酬の減額

役員報酬を減額し、代わりに当該貸付金を返済します。

これにより、社会保険料(法人と個人負担分の合計で約30%)と所得税等(最高税率約55%)の負担を軽減できます。

【注意点】

・役員報酬を減額した分、法人利益が増加するため、法人税等が増加します。

・ただし、繰越欠損金がある場合、繰越欠損金がなくなるまで、法人税等は掛からないため、メリットは大きくなります。

➁貸付金として贈与

貸付金を後継者等に贈与します。

金銭贈与同様に贈与契約書を取り交わし、年間110万円を超える場合は、贈与税を納税します。

会社の経理上は、贈与分の借入先をオーナーから後継者等に変更します(実務上は勘定科目内訳書の記載内容を変更します)。

金銭贈与に抵抗がある場合に、取り組みやすい相続対策となります。

➂放棄

債権放棄書を作成し、会社に通知することで、貸付金を放棄します。

会社の経理上は、債務免除益が計上され、法人税等が増加しますが、繰越欠損金がある場合、繰越欠損金がなくなるまで、法人税等は掛かりません。

【注意点】

・多額の貸付金を放棄すると株価に影響すること

・オーナー以外の株主がいる場合、みなし贈与税の対象となる場合があること

まとめ

今回は、法人オーナーの相続対策として、簡易的な株価算定方法、相続財産となる法人への貸付金(役員借入金)の整理策について、解説しました。

株式算定さえ出来れば、個人資産(土地や預金)と合わせて、相続財産の全体が分かる為、具体的な相続対策が検討できます。

相続対策について検討される際には、相続に強い税理士の相談してみることをオススメします!

最後になりますが、私たちのLINE公式アカウントに登録いただくと、税務調査のマル秘裏話や税制改正速報などをお送りします。

さらに、相続税計算シミュレーションエクセルなどもプレゼントしていますので、是非ご登録ください!

最後までお読みいただきありがとうございました!