.png)

円満相続税理士法人 税理士

学生時代に税理士試験の受験を始め、在学中に4科目取得し群馬県の会計事務所に就職。売上規模数十億円の企業の法人税、相続税を担当しつつ25歳の時に税理士試験合格。

皆さんこんにちは。

大宮円満相続税理士法人、代表税理士の加藤です。

不動産を所有するオーナーにとって、その不動産を後世に残していくことは最優先課題の一つです。

何も考えなくても滞りなく次世代に引き継げるのであれば良いのですが、残念ながら不動産には相続税や所得税、消費税など様々な税金がからみ、対策をしなければ負担が大きくなってしまうことも多々あります。

そこで登場する対策の一つが

「不動産の法人化」

つまり不動産管理会社の設立です。

不動産を個人から切り離し法人のものにすることにより税負担の軽減を図ることは、ある程度の規模に達したオーナーの場合には知っておいて損はない対策だと思います。

(実際に行った方が良いのかどうかは、シミュレーション等を踏まえて精査する必要があります。)

不動産管理会社を設立する場合その目的が税負担の軽減のため、良くも悪くも税金の事に集中しがちになってします。

しかし不動産管理会社の設立には、税金以外にも知っておきたい事項がいくつもあります。

そこで今回は、そんな不動産管理会社を設立する際に意識しておきたい税金以外の事を3つ分かりやすくご紹介します!

(記載の情報は令和3年時点のものとなります。)

社会保険料の負担

まず一つ目は「社会保険」です。

社会保険料とは?

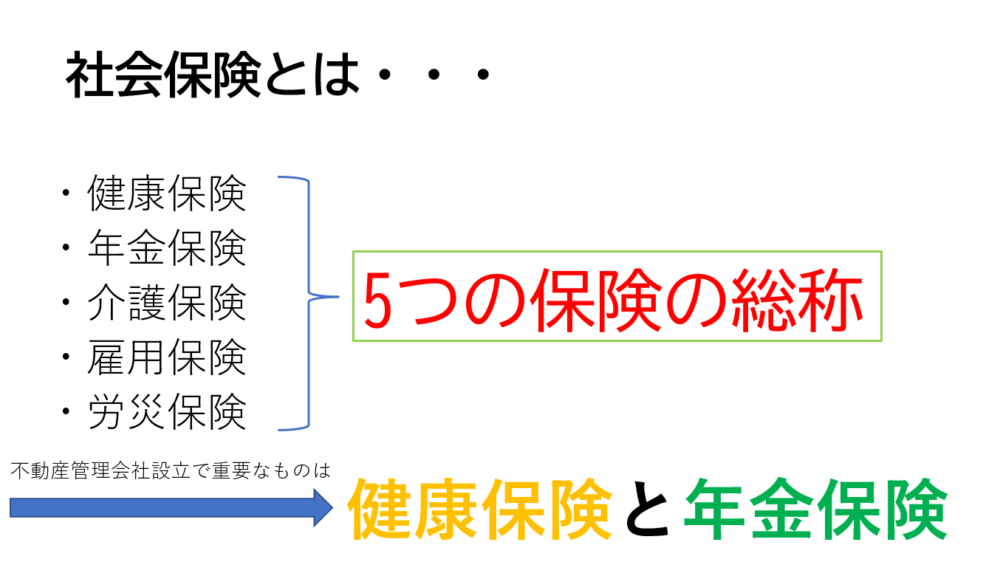

そもそも社会保険というものは

・健康保険

・年金保険

・介護保険

・雇用保険

・労災保険

の5つの保険の総称のことで、公的な費用負担により様々なリスクに備えるための制度です。

今回はその中でも主に会社員を対象とする「健康保険」と「厚生年金保険」について考えていきます(以下社会保険とは「健康保険」と「厚生年金保険」とします。)。

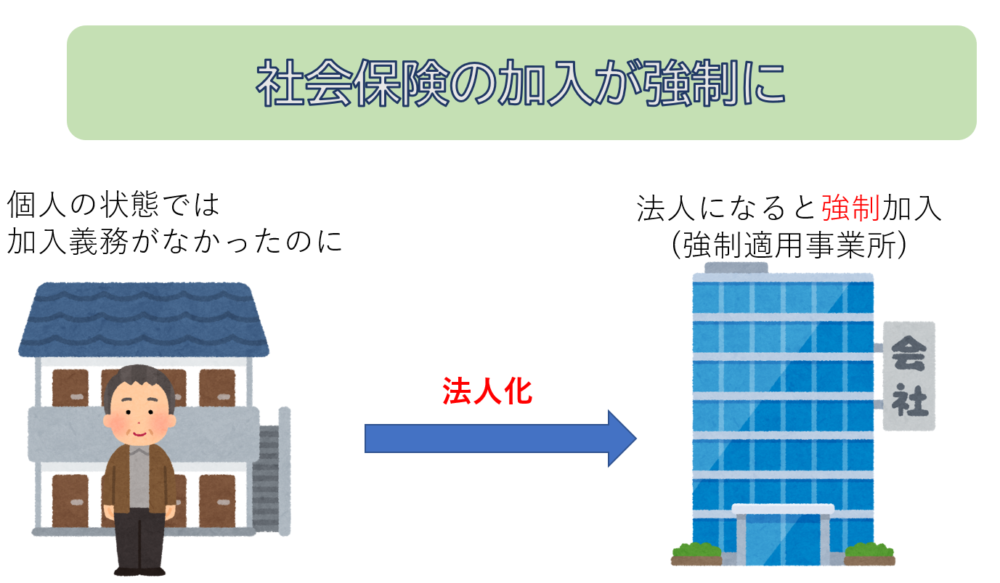

不動産管理会社でも社会保険は関係する?

不動産管理会社を設立し、そこで収入を得るようになった場合には社会保険についても考慮する必要が出てきます。

それは、法人は社会保険に必ず加入しなければならないとされており(強制適用事業所)、それは不動産管理会社も例外ではないからです。

そのため不動産管理会社の代表取締役や役員についても、会社から報酬を受けている場合には、健康保険は75歳まで、厚生年金保険は70歳まで加入することとなります(非常勤役員などは勤務実態などを参考に判断されます。)。

国民健康保険料は「所得すべて」に対して保険料を計算しますが、社会保険料は「会社からの報酬」により計算をします。

したがって報酬額次第では、国民健康保険と国民年金の保険料よりも、社会保険の方が高くなってしまう可能性があります。

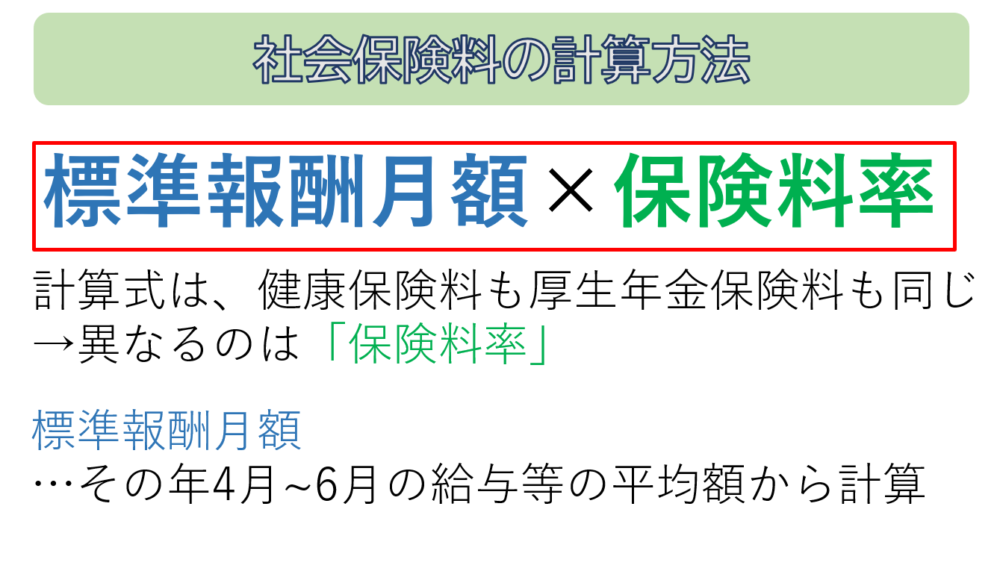

社会保険料の計算方法は?

そんな社会保険料ですが、次のような計算式で求められます。

「標準報酬月額×保険料率」

標準報酬月額はその年の4~6月の給与等の支給額平均から計算しますが(定時決定)その支給額に大きな変動が生じたときは、それを加味して計算される場合もあります(随時改定)。

保険料率は厚生年金保険料率が18.3%、健康保険料率は健康保険組合や協会けんぽごとに決定した料率です(東京の場合9.84%~11.64%)。

通常、会社員の方の場合には上記の保険料を会社と折半するため、自己負担は計算された金額の半額になりますが、不動産管理会社の場合には会社の負担部分も自己負担と変わりありませんので、全額を保険料負担額と考える方が良いでしょう。

(毎月の報酬の他に賞与を支給した場合には、その賞与に対しても保険料が発生します。)

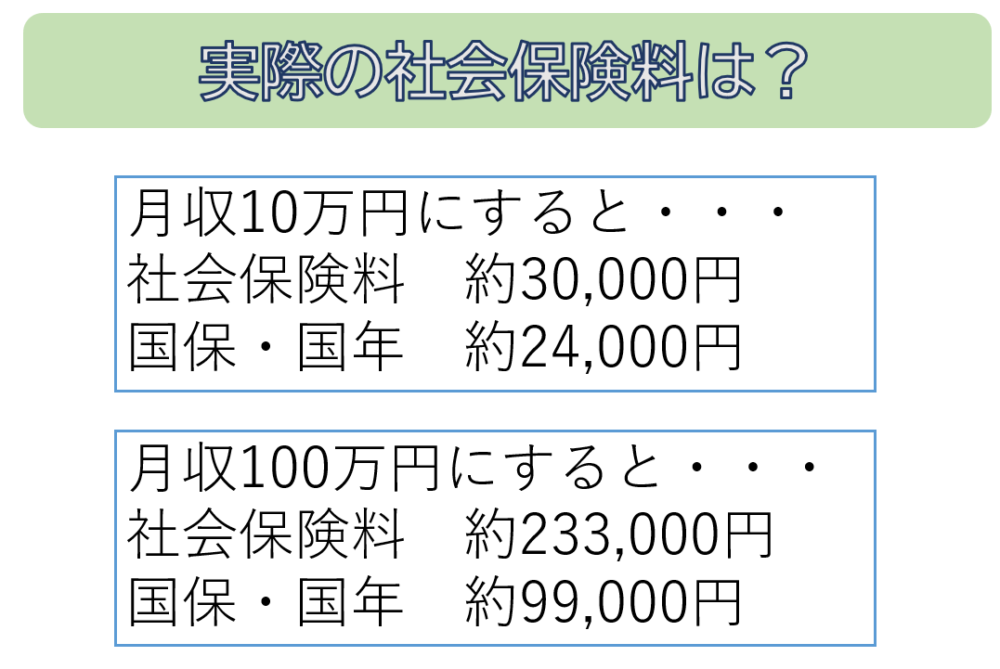

実際の社会保険料を見てみよう!

それでは社会保険料と国保・国年とを少し比較していきましょう。

前提条件

東京都在住50歳(扶養なし)の場合

月収を10万円に指定した場合

イ社会保険料

健康保険料 11,407円(折半額:5,703円)

厚生年金保険料 17,934円(折半額:8,967円)

合計月額保険料 29,341円(折半額:14,670円)

ロ国保・国年保険料

国民健康保険料 7,788円

国民年金保険料 16,610円

合計月額保険料 24,398円

結果

月収10万円の場合は社会保険料を折半とすると、社会保険料の方が少なくなるが、

全額とすると国保・国年の保険料の方が少なくなる。

月収を100万円とした場合

イ社会保険料

健康保険料 114,072円(折半額:57,036円)

厚生年金保険料 118,950円(折半額:59,475円)

合計月額保険料 233,022円(折半額:116,511円)

ロ国保・国年保険料

国民健康保険料 82,500円

国民年金保険料 16,610円

合計月額保険料 99,110円

結果

月収100万円の場合は社会保険料を折半として考えても国保・国年の保険料の方が少なくなる。

以上の事から、保険料の負担額を考えると社会保険の方が国保・国年の保険料よりも高くなってしまうことが多いようです。

社会保険と国保・国年については、制度や保障内容が異なるため、保険料が高い事が一概にダメとは言えません。

ただし、不動産管理会社の設立を考える上ではこのような負担もあることを念頭に置いておきましょう。

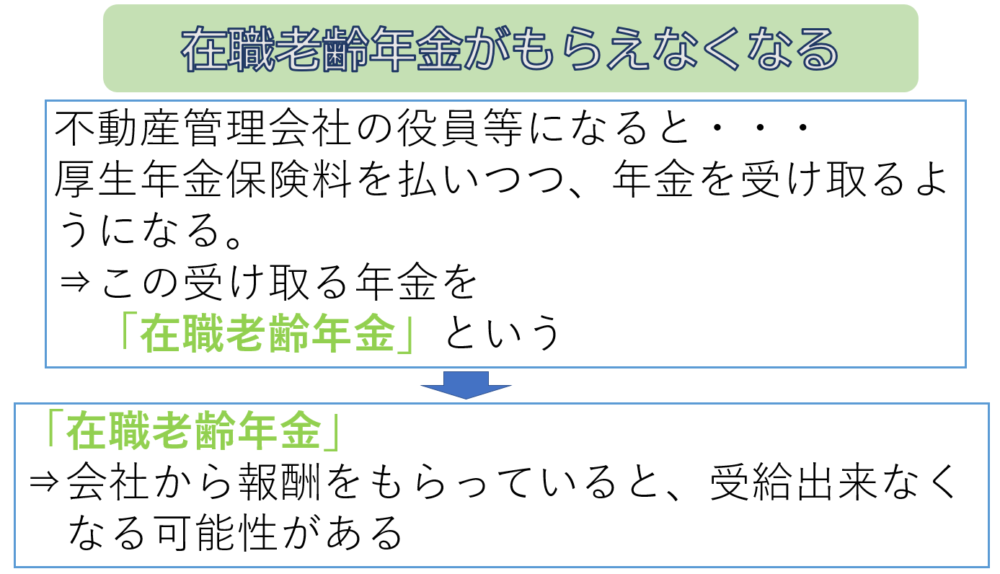

厚生年金がもらえなくなるかも

2つ目は「年金の受給」についてです。

1.の場合は保険料を支払うときのお話でしたが、今度は厚生年金をもらうときに意識しなければならないことです。

厚生年金の支払と受給

厚生年金はもらう人の生年月日によって、いつからもらえるのかが変わってくるのですが、早い人では60歳から受け取ることが出来ます。

(国民年金は65歳から。)

しかし、社会保険のところで少し触れましたが、厚生年金保険は原則70歳まで加入しなければなりません。

あれ?と思いませんか。

厚生年金は60歳から受け取れるのに、厚生年金保険料は70歳まで支払わなければならない。

なんか矛盾というか、おかしな気がしますよね。

ただ現在の日本の社会保険制度ではこのようなことは起こり得るのです。

つまり60歳以上の人が不動産管理会社の役員等になった場合、厚生年金保険料を払いつつ、年金を受け取ることになります。

このように、会社で働いている期間に受け取る厚生年金を

「在職老齢年金」

といいます。

この「在職老齢年金」、実は会社から報酬をもらっていると一部又は全部もらえなくなってしまう恐れがあるのです(国民年金制度の老齢基礎年金は全額受給できます。)。

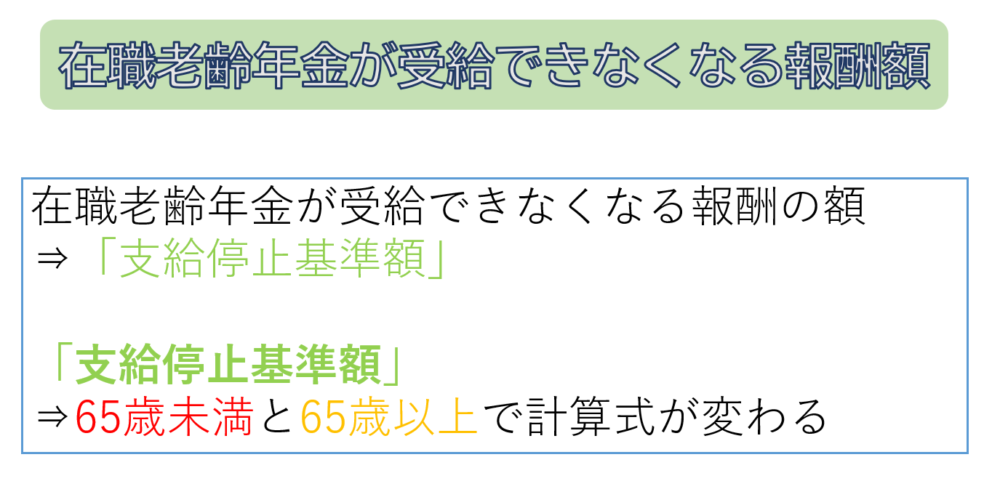

いくらの報酬で厚生年金がもらえなくなってしまうのか?

ではどのくらいの報酬をもらっていると厚生年金がもらえなくなってしまうのかを見ていきましょう。

厚生年金がもらえなくなる報酬の額は、

「支給停止基準額」

といい、年齢に応じて変わってきます。

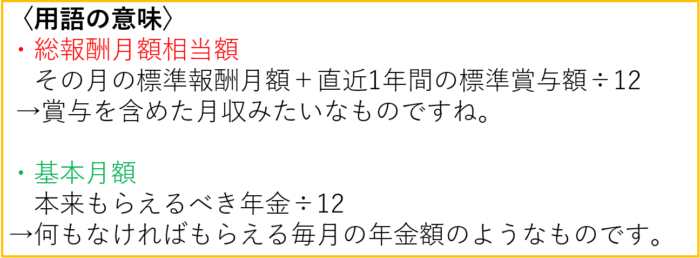

65歳未満の支給停止基準額

65歳未満の場合、その総報酬月額相当額と基本月額の金額により、以下のように支給停止基準額の計算方法が細かく分かれています。

①(総報酬月額相当額+基本月額―28万円)×1/2

②(47万円+基本月額―28万円)×1/2+(総報酬月額相当額―47万円)

③総報酬月額相当額×1/2

④47万円×1/2+(総報酬月額相当額―47万円)

かなり複雑ですが、例えば総報酬月額相当額50万円、基本月額15万円の場合②に該当し、その全額(本来もらえる年金)が支給停止になってしまいます。

65歳以上の支給停止基準額

①総報酬月額相当額+基本月額が47万円以下のとき

→支給停止なし

②①以外の場合

→(総報酬月額相当額+基本月額―47万円)×1/2

総報酬月額相当額が50万円で、基本月額が15万円のときは、その15万円のうち9万円が受給できないこととなってしまいます。

上記の計算の通り、不動産管理会社を設立し報酬をもらってしまうと、本来もらえるべきだった年金がもらえなくなってしまうこともありますので、その点も考慮して毎月の役員報酬を決定しても良いかもしれません。

なおこの年金の支給停止ですが、会社から報酬が支払われている限りずっと続いてしまいます。

税金の事ばかりを考えてしまい、それ以上の年金がもらえなくなってしまったら本末転倒ですので、この制度はしっかりと考えていきましょう。

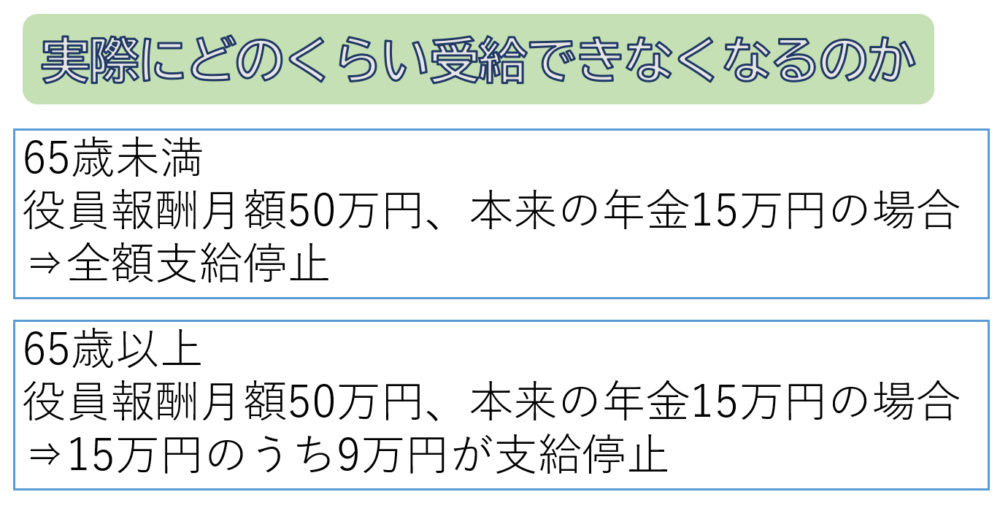

個人のまま不動産を所有した場合

ちなみに、不動産管理会社を設立しないで、個人のまま不動産を所有し不動産収入を得ていた場合にはどうなるでしょう金も含めて全額(減額されることなく)もらうことが出来ます。

この場合、厚生年金も含めて全額(減額されることなく)もらうことが出来ます。

年金の支給停止はあくまでも会社に勤めている人が、その会社から給与等をもらっているときに関係してくるものですので、個人で不動産を所有しているときは気にする必要がないということですね。

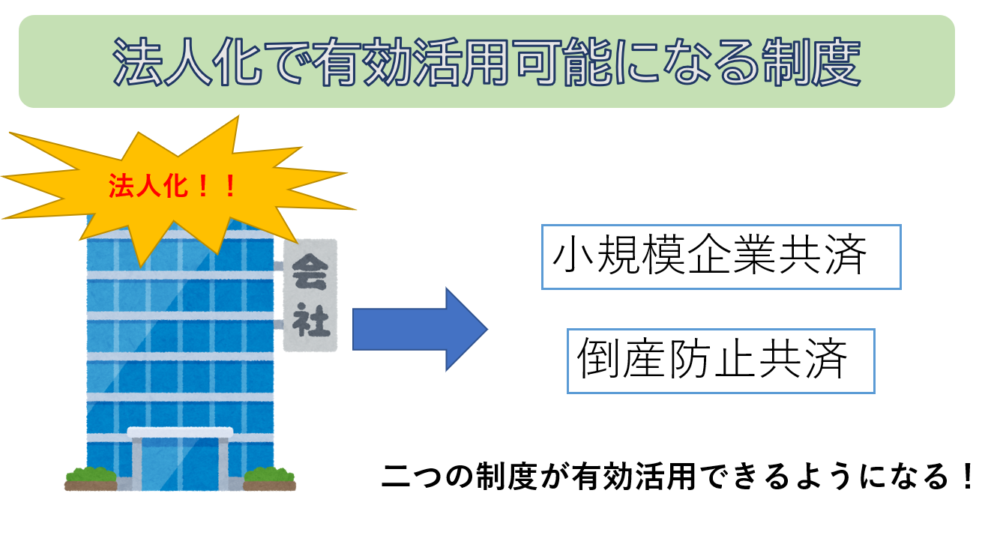

小規模企業共済と倒産防止共済を活用できるようになる

これまでは不動産管理会社を設立するとデメリットが生じてしまうものを2つ紹介してきましたが、最後の3つ目はメリットの部分を考えていきましょう。

不動産管理会社を設立することによるメリットの一つに「小規模企業共済」と「倒産防止共済」の活用できるようになる、というものがあります。

「小規模企業共済」と「倒産防止共済」、これらはいずれも中小企業基盤整備機構という行政法人が運営している制度で、いずれも経営者や個人事業主の生活を保障するためのものです。

小規模企業共済

「小規模企業共済」は経営者、事業主のための退職金を積み立てておく制度のようなもので、この制度を活用すると様々メリットを受けつつ退職金の準備をすることが出来ます。

個人で不動産を所有している場合、その規模が一定以上(俗に言う5棟10室基準)でなければ加入できないのですが、不動産管理会社を設立しその役員となった場合には、一定の条件はありますが加入することが出来るようになります。

倒産防止共済

「倒産防止共済」は取引先が倒産してしまった場合などに連鎖して経営難になってしまうことを防ぐため、無担保、無保証で掛金の最高10倍(上限8,000万円)まで借り入れることが出来る制度です。

この制度は保障を得ることができるのはもちろん、掛金を40ヶ月以上納めている場合には、解約した時に払い込んだ掛金の全額が戻ってくるため、将来の退職金や修繕などを積み立てておくことにも活用できます。

この掛金ですが、個人で不動産を所有し、その規模が事業的規模でない場合(不動産所得として確定申告をしている場合)には経費として計上することが出来ません。

しかし不動産管理会社を設立し法人税の計算をすることになったときは、この掛金を全額費用(損金)とすることができます。

解約するときには収益になってしまいますが、掛金を支払っているときは保障を受けつつ支払う税金も少なくすることが出来ますので、こちらも検討することに損はないかと思います。

以上のことから不動産管理会社を設立することにより、個人では活用することが出来なかった制度を活用出来るようになるかもしれませんので、念頭に置いておきましょう。

まとめ

今回は不動産管理会社を設立するときに意識したいことを3つ紹介しました。

不動産管理会社を設立する場合には、税金以外のこともしっかりと考えなければ思わぬところで損をしてしまうかもしれませんので、専門家とすり合わせをしながら進めていくことをお勧めします。

また人によっては、そのまま個人で不動産を所有し他の対策を行った方が、より効率的に税金を減らすことも出来るかもしれませんので、まずは現状把握などを行うことも重要です。

弊社は相続税のことや、不動産活用についても最初から最後まで税理士が対応いたしますので、もしご相談したいことがありましたらお気軽にお問い合わせください。