円満相続税理士法人 パートナー税理士

相続税申告200件以上、相続不動産の売却でお困りの方を含め3,000人以上のお客様を担当してきた相続専門の税理士。大手税理士事務所で勤めてきた経験と資格の大原にて相続税法の非常勤講師を務めた経験から、金融機関やお客様向けセミナーでは分かりやすさに定評がある。

皆さんこんにちは、円満相続税理士法人の大田です。

年間50件以上の相続税申告を担当している相続専門の税理士です。

相続争いを未然に防ぐためには、遺言書を作成しておきましょうというのはよく言われていることですが、遺言書は一朝一夕にそう簡単に作成できるものではありません。

遺言書を作成するためには、税金面・法律面あらゆる角度から検証し摺合せを行ったうえでようやく正しいものが完成します。相続トラブルになりやすい遺言書の特徴もいくつかご紹介します。

本人の直筆で書いた遺言書

遺言書を直筆で本人が書いていく、いわゆる「自筆証書遺言」がトラブルのもとになることが非常に多いです。

ドラマなどでよく出てくるのはこの自筆証書遺言が多く、一般の方がイメージする遺言書というのはまさにこれにあたるのではないでしょうか。

では、なぜ自筆証書遺言がトラブルのもとになりやすいのでしょうか。

本人の意思確認ができない

自筆証書遺言の最大のデメリットとして本人の意思確認ができないということがあげられます。

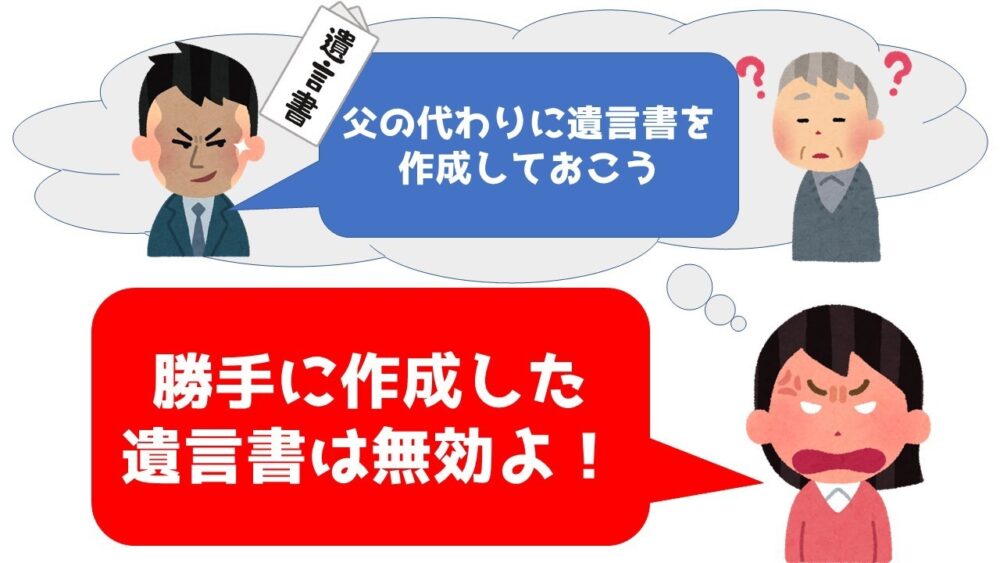

自筆証書遺言は、あくまで本人が遺言書を直筆で書くという前提のものとなります。ということは、裏を返すと誰でも作成できてしまうということです。

たとえば、同居している家族が勝手に親になりかわり、勝手に遺言書を書くということもできてしまいますので、他の家族からこういった疑いがかけられてトラブルに発展してしまいます。

こういった「遺言書無効の訴え」は実務上よく登場しますが、自筆証書遺言はまさにその引き金となってしまうことがありますので注意が必要です。

また無効になる理由の1つに、認知症の疑いをかけられやすいという点もあります。

要は、遺言書作成時にきちんと意思能力があったかどうか疑われてしまうということです。

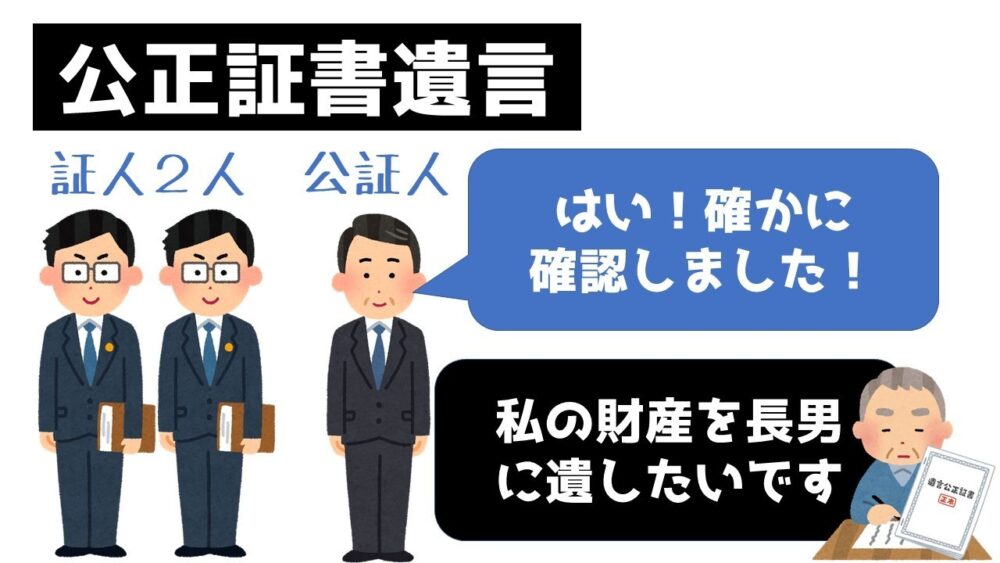

こういった疑いをかけられないためにも、公証役場で「公正証書遺言」を作成することをいつもお勧めしています。

公正証書遺言は、公証人の他にも証人を2人つけなければならないと決まっていますので、意思能力の疑いをかけられにくくなります。

証人には、親族がなることは出来ないため、我々税理士や弁護士、司法書士などの専門家が選ばれることが多く、また公証人は元裁判官のOBから選任されていますのでそれだけ信用度が高いということになります。

もちろんそれでも無効の訴えをかけられることもあると思いますので、念には念を入れて、遺言書作成前後のタイミングで医師の診断書なども用意しておくといいかもしれません。

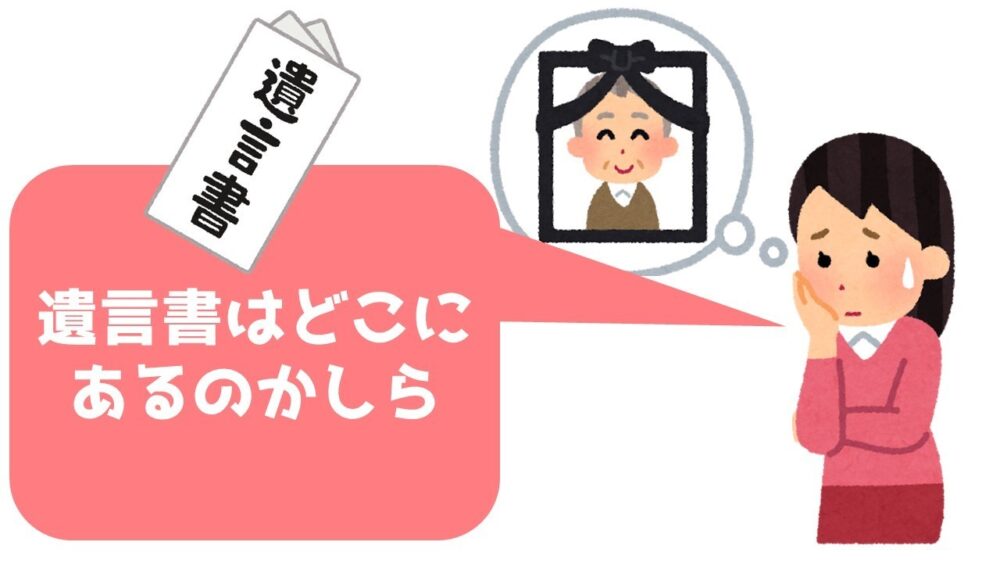

紛失する可能性がある

自筆証書遺言は、書いた本人が管理するものですので、当然紛失してしまったり、相続人が見つけることができないという可能性があります。

例え「お父さんは亡くなる前にこういう分け方の遺言書を残しているはずだからその通りにしましょう!」と言っても遺言書が無ければどうにもできないのです。

形式不備により無効になる

自筆証書遺言は、以下の形式を満たしていないと認められません。

・財産目録を除き全文自署で記載

・作成年月日を自署で記載

・氏名を自署で記載

・押印(認印でも可)

これらの形式基準を満たしていないものは、遺言書としての効力を持たないものとなってしまいます。形式基準は厳しく、作成年月日を「○○年○月吉日」と記載した遺言書が無効になった例などもあります。

法務局における自筆証書遺言保管制度が開始!

ここまで自筆証書遺言の問題点をご紹介してきましたが、自筆証書遺言には、亡くなった後に家庭裁判所での検認が必要だったりと他にもハードルがあります。

ですがこれらの問題のいくつかを解消できる「法務局における自筆証書遺言の保管制度」が2020年7月10日からスタートしました。

これは法務局が、自筆証書遺言を預かってくれる制度ですが、この制度を使うと遺言書の形式基準の確認を行ってくれたり、家庭裁判所の検認の手続きが不要になったりと遺言書を書く方にとっては安心できる制度になっています。

ただ、形式的な部分のみの確認に留まり、本人の意思確認や遺言書の内容自体に不備かあるかどうかまでは確認してくれず、依然としてこの部分の問題点は残ることになりますので、万全を期すためには専門家監修のもと「公正証書遺言」を作成することがベストと言えます。

内容に不備がある遺言書

一般の方が作る遺言書は、内容的に片手落ちだったり、書き方が不十分であったりなど、かえってトラブルを引き起こすもとになってしまうことが多いです。

ここからは、一般の方が作った遺言書の中で私がこれまで見てきたトラブルになってしまった実例をいくつかご紹介していきます。

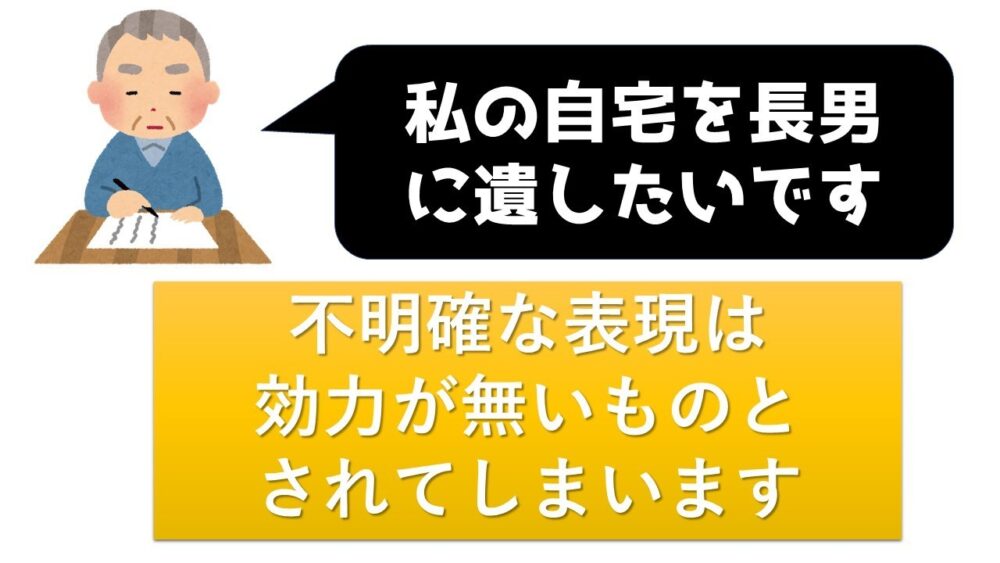

不明確な表現はNG

遺言書を書く際に、不明確な表現を使ってしまうと効力を持たないものとされてしまいます。

例えば「自宅を長男へ相続させる」と記載しているケースはどうでしょうか。この場合、「自宅」とだけ限定されていて、不動産の所在を明記していませんので場所を特定できず、効力を持ちません。

また「預金は長男長女二人で分けてください」という書き方はどうでしょうか。

こちらも具体的に誰に預金の何%を相続させるとは記載していませんので、効力を持たないものとなってします。これらは先程の話の続きとして、自筆証書遺言の場合に多く見られるパターンとなります。

相続人の1人に偏っている場合

財産を引き継ぐのが、相続人のうち1人だけに偏っている遺言書は相続争いの引き金になりやすいです。

例えば、「株式を全株長男に相続させる」や「不動産のすべてを長男へ相続させる」などの遺言が典型です。会社代々の創業家や、地主の方の遺言書はこのようになっていることが多いです。

これらの遺言書がなぜ問題かというと「遺留分」を侵害しているからです。遺留分とは相続人に最低限与えられる権利で、法定相続分の1/2(1/3の場合もあります)まで守られます。

父母長男長女の4人家族で父が亡くなる場合、遺留分は母1/4(1/2×1/2)長男・長女1/8(1/4×1/2)ずつです。

仮に父が1億円の財産全てを長男へ相続させるという遺言書を残していた場合には、母は2,500万円長女は1,250万円長男に請求することができます。

この請求のことを「遺留分侵害額請求」と呼びます。

遺留分侵害額請求をもし行うとなれば、弁護士を通して行うことが一般的なので相続争いになってしまうことは避けられません。

ですが、経営上やむを得ず代表取締役をやっている長男へ株を引き継がせなければならないケースや不動産を長男へ引き継がせたいということもあるかと思います。

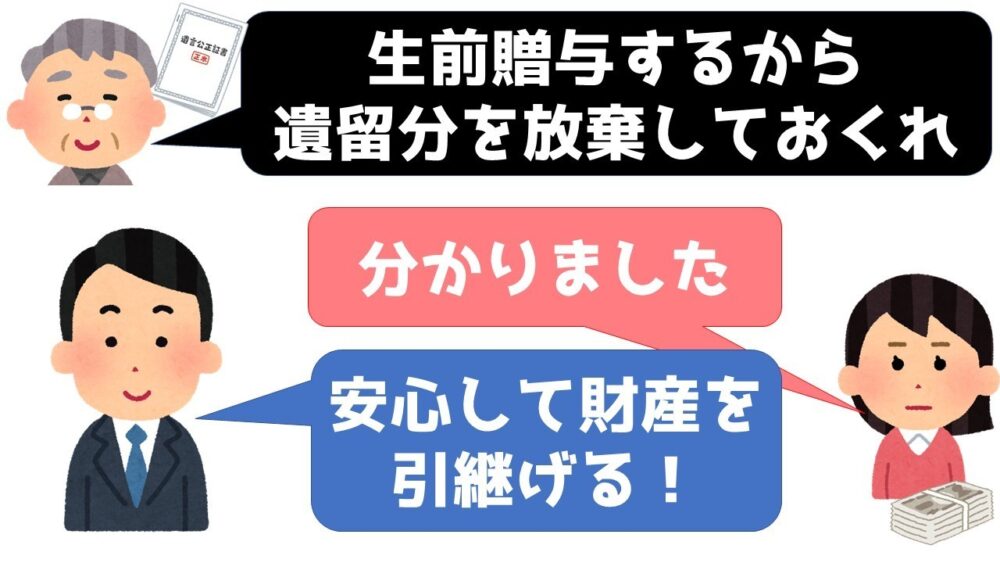

こういった場合には、父が亡くなる前に長男以外の相続人の了承を得ておくことが効果的です。

了承といっても「株は長男へ引き継がせたいから口出すなよ」と言ったところでそれは何の効力もありませんので、この場合とる手続きは「遺留分の放棄」です。

遺留分の放棄をするためには長男以外の相続人へ遺留分相当の価値のあるものを生前贈与し、納得してもらった上で家庭裁判所の許可をもらう必要があります。

また株式の場合は特殊で、経済産業省に申請を出すなど手続きを行えば、生前贈与などをしなくとも、株価の部分をまるまる遺留分の計算から外すことができる「遺留分に関する民法特例」というものがあります。

片手落ちになってしまっている遺言書

ここでは、私が実際に担当したお客様の事例をもとにお話しします。

この事例は、母しか遺言書を書いていなかったために、かえって相続争いを加速させてしまったという事例です。登場人物は、父母長男長女です。

9,000万円の自宅を父と母が1/2ずつ共有で持っていました。父母長男が同居しているため、両親は長男に自宅を引き継がせたいという意向がありました。

そんな中、父が亡くなってしまいます。父は自宅のうち持分1/2の4,500万円が財産総額ですので相続税の基礎控除(相続人3人の場合は4,800万円)以下となり相続税がかからないため、相続税申告を行っていませんでした。

また特段その財産をだれが相続するかの話し合いも、母長男長女との間で行われていませんでした。

ここで母は昔から長男へ自宅を引き継がせたいという意向があったため、「私の自宅の持分1/2と父から相続する自宅の持分を長男へ相続させる」という旨の遺言書を残しました。

この後ほどなくして、母も亡くなってしまいます。

こうなってしまった場合、どのような流れで進めていくことになるのでしょうか。

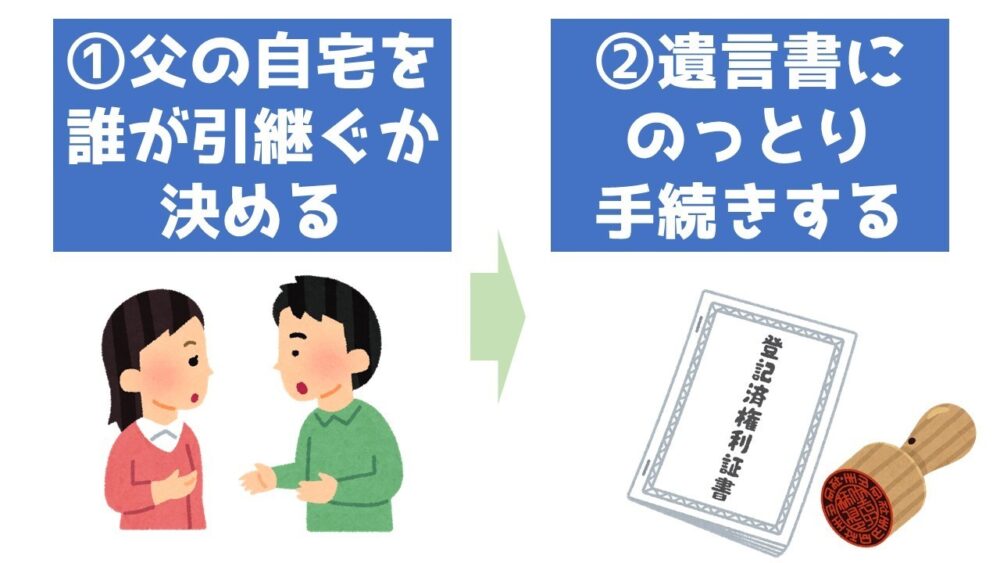

まず最初に、父の財産の分け方を長男と長女との間の話し合いで決めなければなりません。そしてその後に初めて遺言書にのっとって財産を引き継ぐことになります。

なぜなら、遺言書に「父から相続する自宅の持ち分」も含まれてしまっているからです。

要は、母が父からどれくらいの自宅の持ち分を相続するかが決まらない限り解決しないという事になります。

ですが今回のこの事例では、先程②で紹介したように一人の相続人に財産が偏っており、遺言書の存在を知らなかった長女がその事に不満を持ち相続争いが起きてしまいました。

ではこの事態を未然に防ぐためにはどうすればよかったのでしょうか。

それは父も遺言書をセットで作成しておくということです。

相続税申告を行わない場合、どうしても財産の分け方の話し合いを先送りにしてしまうケースというのは多いものです。

こうなってしまうと手続きできるものもできなくなってしまいますので、想いを残したいのであれば、あらかじめ遺言書を作成しておくことをお勧めします。

もちろん作成しても遺留分を侵害している場合には、遺留分侵害額請求をされるリスクはありますので、こういった一人の相続人に偏った内容の遺言書作る場合には、それを承知の上で実行する必要があります。

まとめ

相続争いにならないように、遺言書をきちんと用意しておくことが重要というお話をしました。

遺言書の作成は、内容は税理士や司法書士・弁護士などの専門家監修のもと、意思能力の判断を行ってくれる「公正証書遺言」をお勧めします。

また更に意思能力が危く心配だということであれば、念のため遺言書を作成した一週間後に医師の診断書をもらっておくということもしていただくといいかもしれません。

円満相続税理士法人では、人財を募集しています。 相続に強い税理士としてキャリアを積みたい方、税理士としてAIに負けないコンサルティング能力をつけたい方は、豊富な研修教材と業務を通じて、着実に実力を付けることが出来ます。 我こそはと思う方のご応募をお待ちしています。

また私たちは、士業の先生方や相続プロフェッショナルの方との業務提携を積極的に行っています。 お客様満足度97%、私たちの実力はお墨付きです。 弊社お客様の声やGOOGLEの口コミをご確認ください。 是非あなたの相続税専門部隊として、活躍させてください。 まずはお気軽に勉強会の問い合わせをいただけると嬉しいです。弊社の相続専門税理士が御社へお伺いします。

最後に私たちは、相続税研修事業も行っています。 YOUTUBEではお話しできない実務のさらに深い話などをしていますので、気になった方は概要欄からチェックしてみてください。