円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

まずは、こちらをご覧ください。

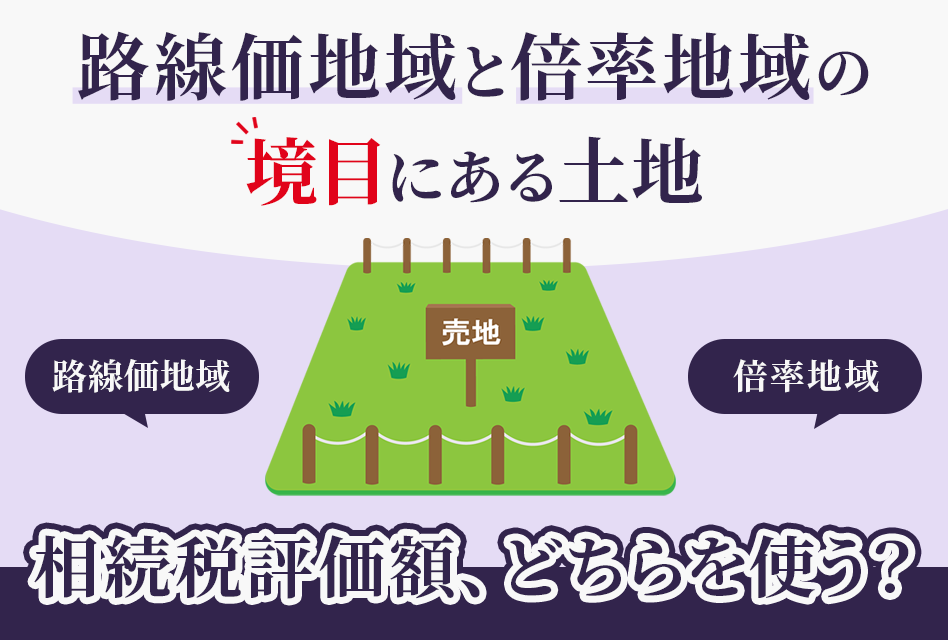

評価対象地が、路線価地域と倍率地域の境目にある場合、どちらの評価方法を採用すればいいのでしょうか?

結論として、こういった土地に出会ったら、税務署に問合せをして、どちらの評価方法が適用されるか、確認するようにしましょう。

倍率地域の指定は、用途地域ごとに設定されるのが原則なので、上記の場合には、倍率評価が適用される可能性が高いのですが、路線価方式と倍率方式を取り違えると、評価額に雲泥の差が生じてしまいます。

安全を期するためにも、確認を取るのが無難と言えるでしょう。

ちなみに、路線価の設定は、所轄の税務署が行っている場合と、そうでない場合があります。だいたいは、3つの税務署のうち、1つの税務署が一括して路線価の設定を請け負っているようです。

まずは、管轄の税務署に問合せをすれば、路線価の設定をしている税務署を教えてもらえますので、その税務署に問合せをしてみましょう。

基本的には、電話口で教えてもらえますが、全ての税務署がそのように対応してくれるかは不明なので、個別に相談してみてください。

以前、私の税理士仲間が、本来は倍率評価が使える土地にもかかわらず、路線価評価を使ってしまっている土地を発見し、更正の請求をかけ、相続税を還付したことがあるそうです。

その還付額から報酬として何割かをもらったようですが、その後、そのお客様は、元々の申告をした税理士に大変なクレームをつけたそうです。路線価と倍率の境目の土地の評価は、実務でよくでてきますので、慎重に進めていきましょう。