円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ20万部の著者。YouTubeチャンネル登録者14万人。

父が亡くなった後、「払い過ぎた介護保険料と、後期高齢者医療保険料をお返しします」という手紙が届きました。

私の場合は、「足りない分を追加で納めてください」という手紙が届きました。

こんにちは、円満相続税理士法人の橘です。

亡くなった方の介護保険料や後期高齢者医療保険料は、亡くなった日の翌日(資格喪失日)の属する月の前月分まで負担しなければなりません。

例えば、5月15日に亡くなった場合、資格喪失日は5月16日、その属する月(つまり5月)の前月分なので、4月分までを負担することになります。

ただ、介護保険料や後期高齢者医療保険料は、その支払い方法が、年金から天引きされる方法(これを特別徴収といいます)と、自ら銀行やコンビニなどで振り込む方法(これを普通徴収といいます)があり、死亡日時点で、払い過ぎになる場合と、不足する場合があります。

当然、払い過ぎの場合は、差額を還付(役所から返してもらうこと)になりますし、不足している場合は、相続人がそれを代わりに納める必要があります。

今回の記事では、介護保険料と後期高齢者医療保険料が、払い過ぎになる場合と、不足する場合、それぞれを丁寧に解説していきますね。

介護保険料

介護保険料の金額は、前年の所得水準によって決定されます。

例えば、令和4年度の介護保険料は、令和3年中の所得によって決まるわけです。

支払方法は、年金受給者の場合、原則として全て特別徴収です。

つまり年金から天引きされます。

年金は偶数月の15日に支給されますので、2月15日、4月15日、6月15日、8月15日、10月15日、12月15日の年6回払いです。

介護保険料は、前年の所得によって計算され、4月、6月、8月、10月、12月、2月の順番で、6回に分けて年金から天引きされます。

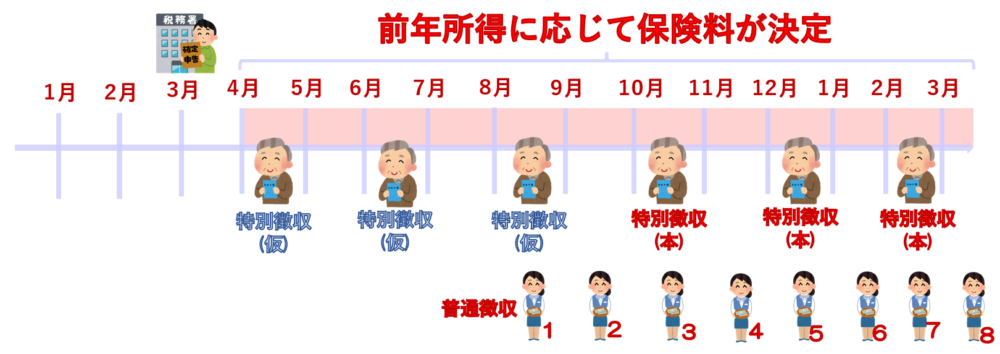

仮徴収と本徴収

例えば、令和4年度の介護保険料は、令和3年中の所得に応じて決まります。

しかし、介護保険料を計算する行政(市区町村)は、各人の令和3年中の所得を、令和4年が始まってすぐに把握することはできません(皆さんが2~3月に税務署に提出する確定申告書を基にするため)。

そのため、令和4年度の介護保険料は、4月から翌2月にかけて徴収をすることになるのですが、4月の時点では、まだ正確な数値を固めることが困難です(確定申告書を3月に提出する人も多いため)。

そこで、4月、6月、8月の前半3回の特別徴収は、仮徴収(かりちょうしゅう)と言って、前年の介護保険料と同じ金額で、仮に徴収を行います。

そして、10月、12月、2月の後半3回の特別徴収を、本徴収(ほんちょうしゅう)と位置づけ、令和4年に納めるべき介護保険料から、前半3回の仮徴収した金額を控除した残額を、後半3回で徴収することになります。

【具体例】介護保険料の納め方

具体例を交えていきましょう。

例えば、令和4年に納めるべき介護保険料が12万円、令和3年の介護保険料が9万円の人がいたとします。

この人の令和3年の年金からは、9万円÷12×2=15000円が特別徴収されていました。

そのため、令和4年の4月、6月、8月の仮徴収では前年と同じ15000円ずつが特別徴収されます。

そして、10月からの本徴収では、(12万円-15000円)×3回=75000円、75000円÷3回=25000円が特別徴収されることになります。

つまり、令和4年の介護保険料12万円は、15000円×3回=45000円、25000円×3回=75000円で納める形になります。

死亡時の取扱い

亡くなった人の介護保険料は、亡くなった日の翌日(資格喪失日)の属する月の前月分までを負担しなければいけません。

例えば、先ほどの方が、令和4年10月30日に亡くなったとします。

この場合、令和4年9月分までの介護保険料を負担することになります。

令和4年全体で負担すべき介護保険料は12万円。

4月~9月までの6ヶ月分、つまり6万円を負担することになります。

ただ、この方は、4月、6月、8月の特別徴収で15000円×3回=45000円、10月の本徴収で25000円、合計で7万円を納めています。

負担すべきは6万円ですが、先に納めているのが7万円となるため、この場合は納め過ぎです。

差額の1万円は、きちんと還付してもらえます。

では、もしもこの方が令和4年9月10日に亡くなっていたらどうでしょう?

負担すべき介護保険料は4月~8月までの5ヶ月分、つまり5万円。

先に納めた介護保険料は、4月、6月、8月の仮徴収15000円×3回=45000円。

結果として5000円不足しますので、この場合は、相続人が追加で納めることになります。

後期高齢者医療保険料

高齢者医療保険料の支払いは、介護保険料と異なり、年金から天引きされる特別徴収と、自ら納める普通徴収を選択することが可能です。

また、一定の条件に該当すると、問答無用で普通徴収にされてしまうこともあるため、実際に普通徴収で納めている人もたくさんいます。

普通徴収の場合は、自治体ごとによって多少異なりますが、8月から翌3月にかけて8回に分けて分割払いで納める形が一般的です(6月から翌3月にかけて10回という自治体もあります)。

特別徴収と異なり、スタートが6月や8月なので、基本的には正しい金額によって計算されているため、仮徴収と本徴収のような調整はありません。

特別徴収の場合は、介護保険料と同じように、4月、6月、8月分は仮徴収、10月、12月、2月分は本徴収、計6回にわけて1年分の後期高齢者医療保険料を納めることになります。

死亡時の取扱い

介護保険料と同様に、死亡日の翌日(資格喪失日)の前月分までを負担しなければいけません。

特別徴収の場合は、介護保険料と同じなので、普通徴収の場合で考えてみましょう。

例えば、令和4年度に納めるべき後期高齢者医療保険料が24万円の人がいたとします。

この人が令和4年7月10日に亡くなったとします。

この場合、4~6月分の3ヶ月分、つまり6万円の高齢者医療保険料を払わなければいけません。

しかし、この人は普通徴収であったため、令和4年度の高齢者医療保険料は1円も払っていない状態でした(8月から支払いが始まるため)。

結果として、相続人が代わりに6万円の高齢者医療保険料を納めることになります。

では、この人が令和5年2月25日に亡くなったとします。

納めるべき後期高齢者医療保険料は、4月~1月分までの10ヶ月分、つまり20万円です。

この人は、普通徴収、8月、9月、10月、11月、12月、1月、2月の計7回、1回あたり3万円(24万÷8回)、合計21万円払っていました。

負担すべき保険料は20万円に対し、既に納めた保険料は21万円です。

この場合は、払い過ぎとなりますので、差額の1万円は還付されることになります。

過不足は相続税の対象

介護保険料や後期高齢者医療保険料が、相続後に還付された場合には、その金額は相続税の対象になります。

また、相続人が不足分を代わりに納めた場合には、相続税の計算上、マイナスの財産として債務控除が可能です。

忘れないように、資料をきちんと残しておきましょう。

まとめ

介護保険料、後期高齢者医療保険料ともに、年金から特別徴収される場合には、結果として還付になる可能性が高いです。

ただし、前年と比べて所得が増えている場合などで、4~8月までに相続が発生した場合は、仮徴収と本徴収を比べて、本徴収の方が、金額が大きくなるため、特別徴収であっても、不足になるかもしれません。

一方で、普通徴収となった場合は、不足となる可能性が高いため、相続人が代わりに納める可能性が高いかもしれませんね。

いずれにしても、過不足が生じた場合は、市区町村から通知が来ますので、粛々と対応していきましょう。

最後までお読みいただき、ありがとうございました。