円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ20万部の著者。YouTubeチャンネル登録者14万人。

みなさま、こんにちは。円満相続税理士法人の橘です。

中小企業の事業承継を考えるうえで、事業承継税制の活用は切っても切り離せないくらい定着してきましたね。昔から、この制度の普及を応援していた私は嬉しい限りです(*^^)v

事業承継税制のことを知らない方のために、簡単にこの制度を説明します。

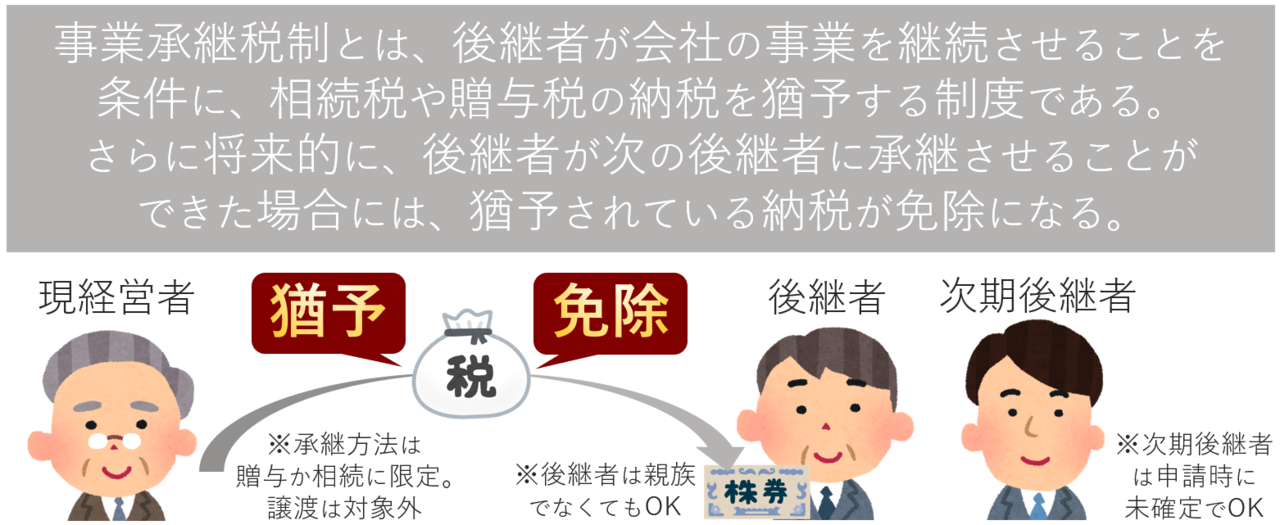

事業承継税制とは、先代経営者から事業の承継を受けた後継者が、将来的に、次の後継者に事業を承継させることができた場合には、本来支払うはずだった相続税(もしくは贈与税)を全額免除してくれる特例です。

例えば、創業者である1代目が、2代目に対して事業承継を行い、将来、2代目が3代目に事業を承継させることができれば、本来2代目が払うはずだった税金を免除してもらえるというわけです。

もしも、事業承継を受けた2代目がその会社を廃業させる場合には、税金を払うことになりますが、事業が悪化して廃業に至る場合などには、税額の一部免除があったりしますので

3代目にまで継がせられるかなんてわからないよ!

という社長さんでも、一旦は、この制度を使って、ダメだったらダメでその時に納税しましょう、という話にもよくなります。

この場合、猶予されていた税金には利子税が付くことになりますが、利子税は2020年現在0.7%だけですし、もしも、制度を受けて5年経過後に納税をする場合には、5年間の利子税は免除されます。そしてなにより、支払う税金は、本来払うはずだった金額を支払うことになるので、この制度を受けたせいで余計に税金が増えてしまった、という事態にはなりません。そういった意味では、あまり大きなリスクとも呼べないと私は考えています。

また

この制度を利用するとM&Aができなくなる・・・!

と言われますが、それはちょっと表現として間違っていまして、この制度を使ってもM&Aはできます。ただ、M&Aをした場合には、猶予されていた税金は納税しなければいけないことになります。

このことを理由に、事業承継税制に懐疑的な専門家が多いのですが、私は違うと思います。

そもそも、この制度の趣旨は

換金が非常に難しい株式を承継した際に、現預金で相続税や贈与税を納税するのは非常に大変で、中小企業の事業継続に支障をきたすから、納税を猶予したり免除してあげましょう

というものなので、M&Aで多額のキャッシュを手にするなら納税もちゃんとしましょう、というのは、変な話ではないと思います。

しかも、贈与や相続を受けた時の株価と、M&Aをした時の株価を比較して、後者の方が下がっている場合等には、猶予されていた税金の一部が免除されますので、本来の税額から少しでも免除されるなら、それは『特例を使ってよかったね』ということになります。※M&A時の株価の方が高かったとしても、支払う税金が増えることはありません。

ということで、私自身はこの制度の利用にはだいぶ前向きな税理士なので、これまで多くのクライアントさんに実際に使ってきています!今のところ、『こんな制度使わなきゃよかったぁ~』という社長さんはいません。まぁ、最悪の場合でも、本来払うはずだった税金を払うだけですからね(;^ω^)

税金が全額免除されるのに、何故、株価引下げが必要なの?

さて、そんな事業承継税制ですが、今回はこの意見について解説します。

事業承継税制を使えば株式にかかる税金は無くなるんだから、株価引下げ対策なんて、もうしなくていいよね?

先に結論からお伝えすると、答えは『NO』なんです。

理由は2つあって、1つは誰でも容易に想像がつくと思うのですが、もしも、猶予されていた税金を支払うことになった時に、その金額を少なくすることができるためです。

例えば、何も対策をしないまま事業承継税制を使って、1億円の納税を猶予してもらったのですが、その後色々とあって、税金を納税しなくちゃいけなくなったとします。対策をしていなければ、そのまま1億円の税金を払うのですが、もしも、この会社が事業承継税制を適用するタイミングで株価の引下げ対策をしており、猶予されていた税額が元から8000万円であれば、支払う税金も8000万で済むわけです。

社長たちとしては、当然、最終的に免除にするつもりでこの制度を使おうと思うのですが、将来のことは誰にもわからないので、念のために株価は低いに越したことはない、という考え方です。

次に、2つ目の理由です。今回のブログは、ここがメインディッシュです♪

何故、事業承継税制を使えば税金が0円になるのに、株価の引下げ対策をした方が良いのか…?その答えは!!

事業を承継しない他の相続人の相続税の負担を少なくすることができるからなんです!!

???

と思われた方も多いと思うので、ゆっくり解説しますね。

例えば、ある会社の創業者のAさんがいました。Aさんには長男Bと次男Cという子供が2人います。Aは会社の経営はBに任せようと考え、株式すべてをBに贈与し、事業承継税制を使いました。Cには、Aが死んでしまった時に、預金を残してあげようと考えていました。

このケースにおける、A死亡時の税金の取扱いを解説します。

まず(ここがポイント)

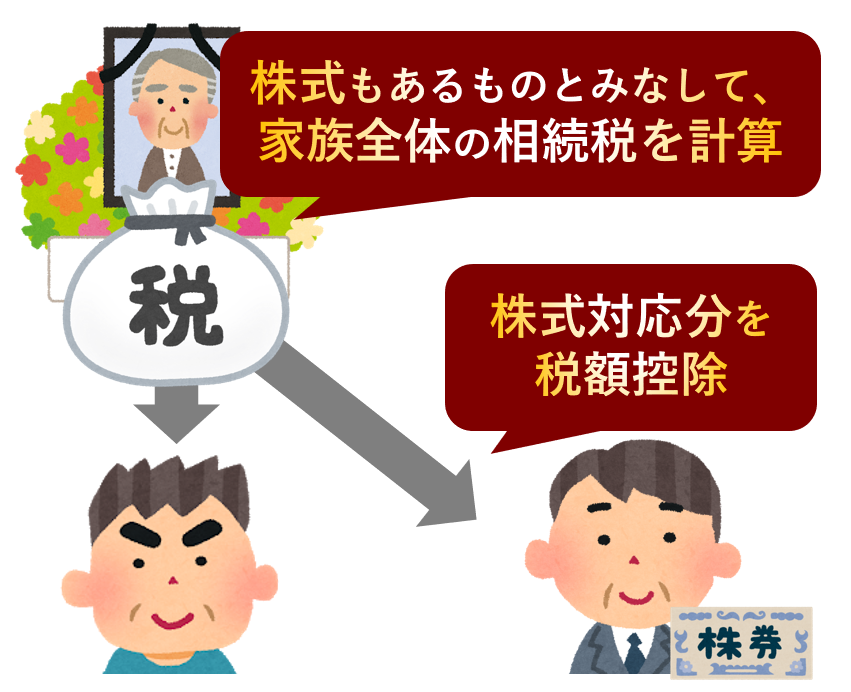

生前贈与で事業承継税制を使った場合、その贈与者(A)が死亡した際には、贈与した株式も、Aの手元にあるものとみなして家族全体の相続税を計算します。

次に、その家族全体の相続税額を、事業承継税制の対象となった株式とBが相続する他の財産の合計に対応する部分の税額をBに割り振り、Cが相続する財産の合計に対応する部分の税額をCに割り振ります。

そして、最後にBに割り振られた税額から、事業承継の対象となった株式に対応する相続税額を、税額控除という形で差し引きして、Bの最終的な納税額を算出します。

という、少々複雑な形で計算することとされています。

既に生前贈与をしてAの手元から株式は離れているのにも関わらず、手元にあるものとして相続税を課税するなんて、変な感じですよね。

これはどういう趣旨で、このような形にしているのかというと、事業承継税制の恩恵を受けるのは、事業を承継する相続人だけであるべき、という考え方に立脚しているのです。

相続税は、超過累進税率によって家族全体の税額を計算し、それを相続した財産の割合に応じて各相続人に割り振るという形をとっていますので、各相続人の相続する財産額が変わらなかったとしても、亡くなった人の財産額に応じて、支払う相続税が変動するという現象が起こります。

例えば、Cが相続する財産が5000万円の定期預金だったとして、もしもAの全財産が10億円だった場合には、Cには1975万円の相続税が課税されますが、もしもAの全財産が1億円だった場合には、385万円の相続税しかかかりません。Cが相続するのは同じ5000万円なのに、大幅に負担が変わってくるんです。

この現象を踏まえた時に、AからBへ事業承継税制を使って株式の贈与をすれば、Aの財産額が非常に小さくなるので、結果として、事業承継には全く関係ないCが負担する相続税も大幅に減少することになります。

そこで、国としては、このようなCに対するラッキーを許さないために、事業承継税制を使って株式を贈与したとしても、株式が手元にあるものとみなして相続税を計算し、事業を承継するBにだけ恩恵がでるように、Bに対する税額控除という方式を採用しているわけです。

このことを踏まえると、直接関係はありませんが、相続人が複数いる場合には、株価の低いタイミングを見計らって事業承継税制を適用してあげた方が、他の相続人からも喜ばれるということになります(*^^)v

まとめ

ということで、事業承継税制を使う場合でも、株価の低いタイミングで使ってあげた方が良い理由は、

もしも猶予されていた税金を支払うことになる事態になった時に、納税が少なくて済む

事業を承継しない他の相続人の将来の相続税の負担を少なくするため

でした!

具体的な株価引下げ対策は、また別の記事で紹介しようと思います。

ただ、矛盾するかもしれませんが、私自身は『株価引下げ対策』という言葉自体はあまり好きではありません。

私も会社を経営する身なのでよくわかりますが、会社というのは、役員従業員一丸となって利益を出し、再投資などをして、会社を大きくしていくものです。にも関わらず、『税金を払いたくない』という動機で、会社を小さくしようというのは、まさに本末転倒だと思います。

そのことから私はクライアントに対して、本業に影響を与えるような株価引下げ対策はお勧めしていません。現在は無くなりましたが、損金算入目的の生命保険やリース契約などがその典型ですね。

そういったものを使わずに、本業に影響を与えない形でも行える株価対策というものもちゃんと存在しますので、知りたい方は、他のブログ記事も読んでいただければ幸いです。

また、この記事を執筆している2020年5月現在においては、新型コロナの影響で、どの業界においても今期のPLは厳しい内容になると思われます。

ただ、ピンチはチャンス!

上場していない会社の株式の評価額は、会社の利益額に連動する部分が大きいため、一時的に利益が少なくなっていれば、その分、会社の評価額も低くなっていることを意味します。

もしかしたら、今が事業承継のチャンス到来なのかもしれませんね。

最後までお読みいただきありがとうございました。

円満相続税理士法人では事業承継税制のサポートや事業承継の顧問を積極的に引き受けております。他にもお役立ち情報をLINE公式アカウントで発信していますので、是非、ご登録をお願いします♪最後までお読みいただき、ありがとうございました!