円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

亡くなった母が、私に秘密で弟にだけ生前贈与をしていたようです!こんな不公平、許せない!

こんにちは。円満相続税理士法人の橘です。

世の中で非常に多くの相続争いの原因となるのが生前贈与です。

生前贈与は、特別受益(とくべつじゅえき)といって、遺産の前渡しと扱われます。

これを知らないまま、不平等な生前贈与をしてしまうと、将来、泥沼の骨肉争いに発展してしまいます。

今回の記事では、日本一売れた相続本の作者である私が、特別受益をわかりやすく解説します。

最後までお読みいただければ、無用な相続争いを事前に回避することができるようになりますよ♪

もしよければ、動画解説も見てくださいね

1分でわかる要点解説はこちら↓

【事例で解説】特別受益とは

今回も事例を使って解説していきます。

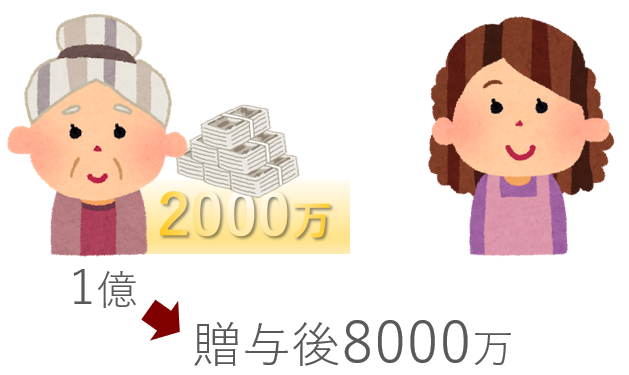

あるところに、1億円の財産を所有する母と、娘と息子がいました(父は既に他界)。

母は、娘が新居を購入するにあたり、頭金の援助として2000万円を生前贈与しました(この時点で母の財産は1億円から8000万円に減少)。

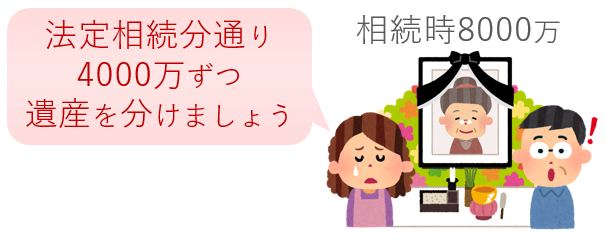

その後、時は経過し、母に相続が発生します。四十九日も過ぎたころに、娘と息子は、母の遺産の分け方について話し合いをすることにしました。

娘さんはいいます。

お母さんが残した遺産は8000万で、法定相続分は2分の1だから、4000万円ずつ分け合いましょう

しかし、それに対して息子は反論します。

いやいや、姉さんは母さんから既に2000万の生前贈与を受けているだろ?相続でも4000万貰うなら、合計で6000万貰うことになるじゃないか!それに比べて僕は4000万しか貰えない。こんなの不公平だ!

それに対し、娘は反論します。

確かに生前贈与で2000万貰ったけど、生前贈与と相続は関係ないじゃない!遺産8000万は半分ずつよ!

この議論、皆さんはどちらが正しいかわかりますでしょうか?

正解は、息子の意見に軍配が上がります。

世の中の多くの方が、「生前贈与と相続は関係ない」と思っているのですが、実は、法律的には関係大ありなんです。法律上、生前贈与で渡した財産は、遺産の前渡しと考えます。

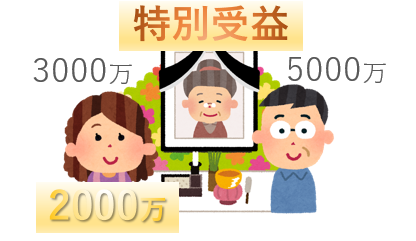

この前渡し分のことを特別受益(とくべつじゅえき)と言います。法定相続分を考えるうえでは、この特別受益を亡くなった時の遺産に足し戻して考えなければいけません。これを特別受益の持戻しといいます。

先ほどの例では、娘が生前贈与で貰った分を持戻して相続分を考えるので、遺産8000万+特別受益2000万=1億円 1億円×2分の1=5000万。娘は既に2000万を贈与で貰っているので、遺産は娘3000万、息子が5000万円を相続する形になります。

※遺産分割協議の原則は、両者の合意があれば自由に分け方を決めることができます。そのため、息子が「先に贈与で貰った分は持戻さなくていいよ」と納得するのであれば、4000万円ずつ遺産を分けても問題ありません。

特別受益の対象となる生前贈与

親から子供に生前贈与をしたら何でもかんでも特別受益になるかというと、そうではありません。特別受益となる生前贈与は、『生計の資本となる贈与』『親族間の扶養的金銭援助を超えるもの』とされています。

わかりやすく言い換えると、『家族として食費や学費、医療費やお小遣いを与えるのは当り前なのでノーカウント。そういった類を超える大きな贈与を特別受益と扱います』、ということです。

家庭裁判所から具体例が紹介されていますので、ご紹介します。

結婚の際の贈与

特参金、支度金は、金額が大きければ一般的には、特別受益に当たりますが、 結納金や挙式費用は、特別受益には当たりません。

居住用の不動産の贈与・その取得のための金銭の贈与

生計の基礎として役立つような贈与であり、特別受益に当たります。

貸付金

貸付金は贈与ではないため、特別受益には当たりません。

小遣い・生活費

通常は、扶養の範囲内であるた特別受益には当たりません。また、遊興費のための贈与も、特別受益には当たりません。

新築祝い・入学祝い

親としての通常の援助の範囲内でなされたお祝いは、特別受益には当たりません。

学資 (高等教育 (大学等) を受けるための費用)

被相続人の生前の経済状況や社会的地位を考えると、相続人を大学等へ通わせるのは親としての扶養の範囲内と思われる場合や、共同相続人全員が同程度の教育を受けている場合には、特別受益にあたらないとされることが一般的です。

留学費用も、同様の場合には、特別受益にあたらないとされるのが、一般的です。

生命保険金

原則として、特別受益には当たりません。ただし例外的に遺産の全体からみて、保険金を受け取る相続人と受け取らない相続人との間の不公平がとても見逃すことができないほどに大きいような特別の事情がある場合は、特別受益に準じた扱いになります。

債務の肩代わり

被相続人が相続人の債務を肩代わりして支払った場合には、通常は、その相続人に対して求償することができるので、それだけでは、特別受益にはなりません。ただし、被相続人が求償権を放棄したような場合で、肩代わりした債務の金額が遺産の前渡しといえる程高額な場合には、特別受益に当たります。

死亡退職金

死亡退職金については、労働協約や就業規則により、死亡退職金を受け取る遺族の生活保障という趣旨が明らかなときは、特別受益には当たりません。他方、 個人企業の役員が死亡した場合のように、死亡した本人の長年の功績に報いるという色彩が強い場合には、特別受益に当たるとされることが多いです。

遺族給付

遺族の生活保障のために支払われるものは、特別受益に当たりません。

被相続人の土地の無償使用

被相続人の土地の上に相続人が建物を建てて所有し。被相続人に対して土地の賃料を払っていなかった場合には、「使用借権」に相当する額の特別受益があるとされることが多いです。ただし、その建物で被相続人と同居していた場合には、特別受益にあたらない可能性があります。なお、特別受益とされる場合でも、特別受益とされる額は、使用借権相当額(更地価額の1割から3割まで) であり、賃料相当額(相当賃料額×使用年月数)ではありません。

被相続人の建物の無償使用

被相続人と同居していた場合には、特別受益には当たりません。同居していなかった場合にも、特別受益にあたらないとされることが一般的で、家賃相当額が特別受益にあたるようなことはありません。

相続人の配偶者や子が受けた贈与

相続人ではない者への贈与は、原則として特別受益にはなりません。ただし、 名義上は、配偶者や子に対する贈与であっても、実質的には、相続人への贈与である場合には特別受益とされる可能性もあります。

相続税対策のために行う生前贈与

これは私見になりますが、相続税対策のために行う年間110万円等の生前贈与は、特別受益に該当すると思われます。扶養の範囲を大きく超えていますからね。

特別受益のポイント

世の中では、この特別受益を巡るトラブルが後を絶ちません。これから生前贈与を検討している方、既に生前贈与をしている方は、是非、この特別受益の基礎知識はしっかりと押さえておきましょう。今回は、特別受益の

特別受益が問題になる2つのシチュエーション

対象となる贈与評価時点

時効

持戻し免除の意思表示

を解説します。

特別受益が問題になる2つの場面

特別受益が問題になる場面は2つあります。

遺産分割協議

一つは、故人が遺言を残さずに亡くなった場合。

この場合は、相続人全員の話し合い(遺産分割協議)で遺産の分け方を決めます。

遺産分割協議に際して、特別受益を考慮するかしないかという論点が浮上します。

遺留分の計算

二つ目は、故人が遺言を残して亡くなった場合。

その遺言書が特定の相続人の遺留分を侵害していた場合、侵害されていた相続人は遺留分の精算を相手方に求めます。

この遺留分の計算をする際も、特別受益を考慮するかしないかという論点が浮上します。

遺産分割協議における特別受益か、遺留分計算における特別受益かで、取り扱いが変わってきます。

一つずつ、紹介していきますね。

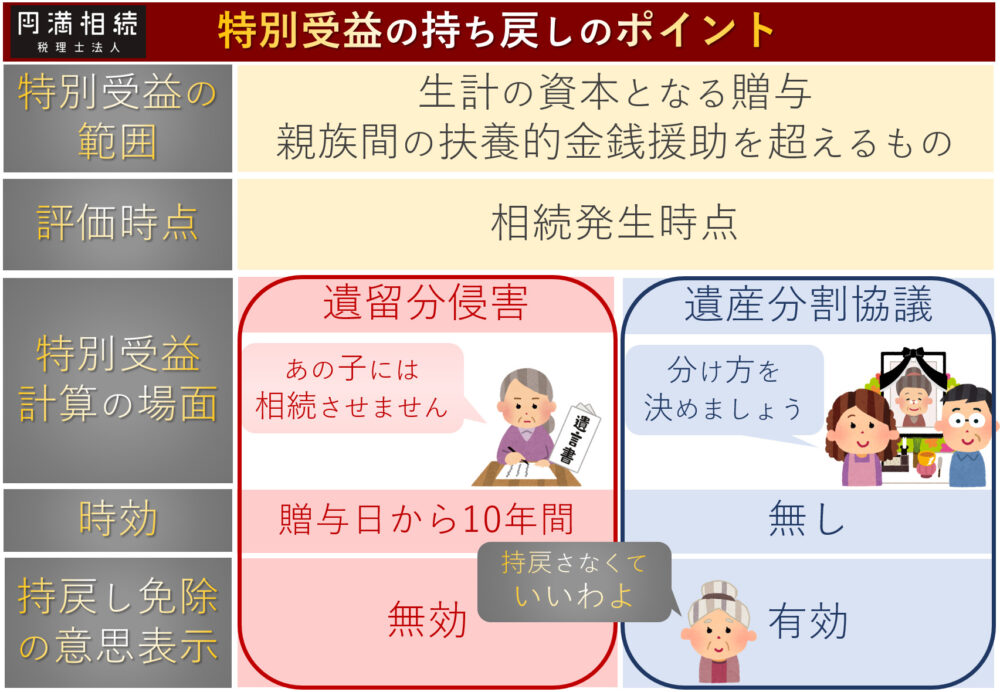

特別受益の評価時点

特別受益の評価時点は、死亡時(相続発生時)とされています。

例えば、贈与をした時は1000万の株式だったとしても、死亡時には株式の価格が2000万になっていたとしたら、特別受益として持ち戻される価格は2000万ということになります。

相続税の計算においては、持ち戻されるときは贈与時の価格なので、税法と民法とで取り扱いが異なる部分です。

特別受益の時効

次に、特別受益の時効についてです。

遺産分割協議

特別受益に時効という概念が存在しません。極端な話、30年前でも40年前であったとしても、特別受益となる生前贈与を受けている場合には、持戻しの対象になります。※ただし、調停や裁判の際は、主張する側が立証する責任を負います。相手方に『そんな贈与なんて知らない』と言われてしまえば、認められない可能性が高いです。

遺留分の計算

相続発生前10年以内に行われた生前贈与が、持戻しの対象となります。2019年の民法改正で新たに明文化された取り扱いです。

特別受益の持戻し免除の意思表示

最後に、特別受益の持戻し免除の意思表示という制度を解説します。

通常であれば、親から子供に対して新居の購入費の援助をしたなら、それは特別受益に該当し、遺産分割の際は、持戻して分け方を決めるのが原則です。

しかし、もしも、贈与した人が、

生前贈与はするけど、この分は、私が死んだときに特別受益として持戻さなくていいわよ

という意思表示をしていた場合には、持戻さなくてよいこととされています。

これを『特別受益の持戻し免除の意思表示』といいます。

先の例でいえば、母からA子に贈与した2000万について、母が持戻し免除の意思表示をすれば、実際の遺産分割の際には4000万ずつをA子とB太郎で分けることになります。

法律上、この制度は口頭だけでも成立するとされていますが、口頭だけだと言った言わないの水掛け論になることは明らかなので、持戻し免除の意思表示をする場合には、その旨を書面に残した方がいいでしょう。

遺産分割協議

特別受益の持戻し免除の意思表示は有効とされています。

遺留分の計算

特別受益の持戻し免除の意思表示は無効とされています。

ポイントまとめ

このように、生前贈与と相続は大いに関係しています。この考え方を知らずに生前贈与をしてしまい、相続が発生した後に、争いが発生してしまうケースが非常に多いのです。

生前贈与を検討している方は、

うちの子達は平等にしないと揉めるかもしれない

と感じるのであれば、生前贈与分も加味したうえで平等になるようにしてあげましょう。

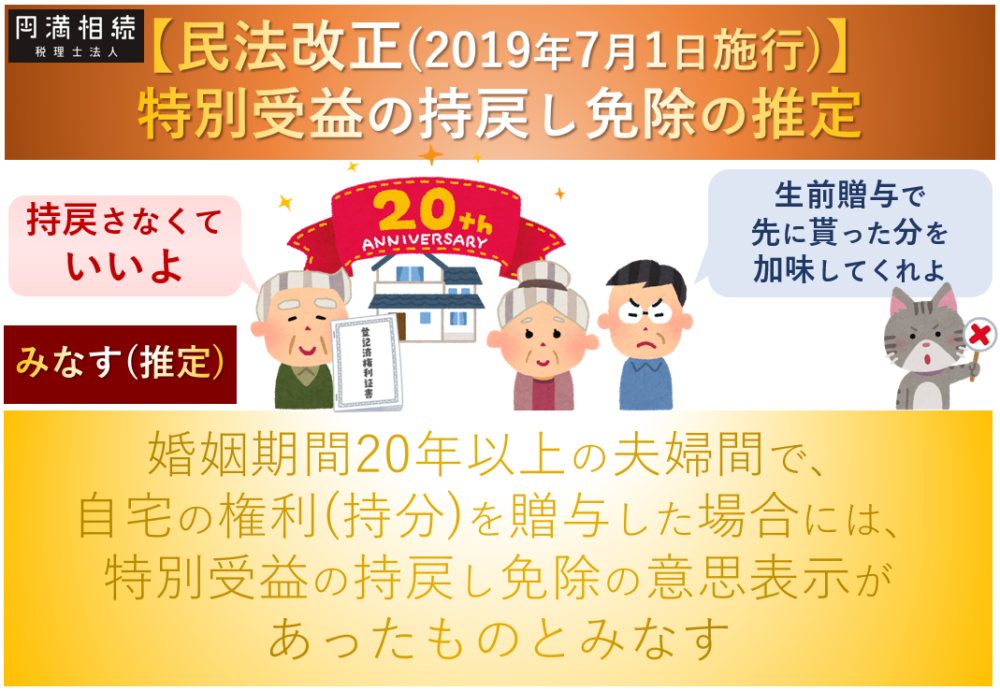

2019年7月民法改正 特別受益の持戻し免除の意思表示の推定

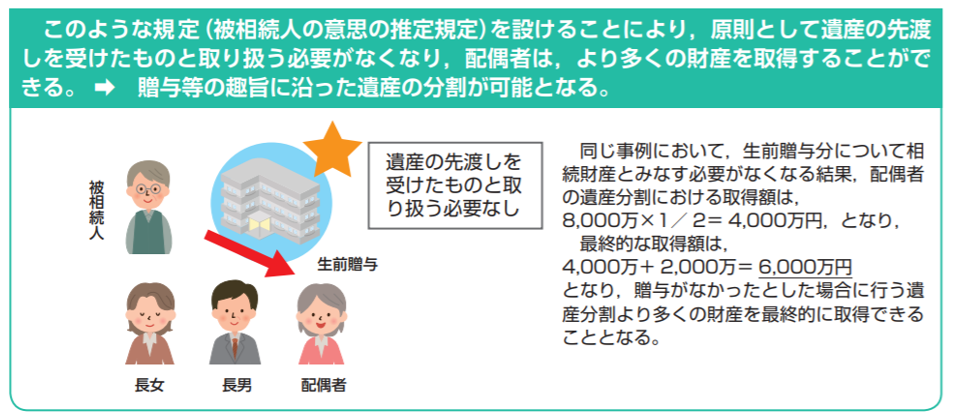

2019年7月1日より民法改正!婚姻20年以上の夫婦間で自宅の贈与(又は遺贈)があった場合には、特別受益の持戻し免除の意思表示があったものと推定されるようになりました。

この改正のポイントは、推定、という箇所です。実際に、持戻し免除の意思表示があったかなかったかに関わらず、意思表示がなかったものとみなして、持戻しが免除される、という仕組みです。

ここまで、親と子の間の生前贈与にフォーカスして解説してきましたが、特別受益の考え方は、夫婦間の贈与にも適用されます。

問題が起こりやすいのは、前妻の間の子と後妻の間柄です。夫から後妻に生前贈与が行われていた場合、前妻の子は相続できる金額が減ってしまうので、後妻に対する生前贈与を特別受益として扱うべきと主張されることがよくあります。

この度の民法改正の趣旨は、高齢化社会の情勢に鑑みて、自宅の贈与は持戻し計算の対象としないことにより配偶者の生活保障をより厚くしようということのようです。

相続争いは兄弟姉妹の間柄だけでなく、親子の間でも起こりえます。争いを避けるためにも、この民法改正の内容はしっかりと押さえておきましょう。

まとめ

生前贈与と相続は深い関係があります。特別受益の取扱いに注意しながら円満な相続を実現させていきましょう♪

そのうえで、さらに相続税の節税もしたいという方は、是非、こちらの記事もお読みくださいませ。

最後までお読みいただきありがとうございました!

また、私たちのLINE公式アカウントに登録していただいた方には、ブログやYouTubeではお話していない税務調査の裏話や秘密の節税術を配信中です(*^-^*)是非、ご登録お待ちしております♪