.png)

円満相続税理士法人 税理士

学生時代に税理士試験の受験を始め、在学中に4科目取得し群馬県の会計事務所に就職。売上規模数十億円の企業の法人税、相続税を担当しつつ25歳の時に税理士試験合格。

相続税を計算するとき、特許権はどのように計算すれば良いのでしょうか?

特許権などの評価方法は、前提条件によって変化します。

実は評価をしなくても良い場合などもあるので、分かりやすく解説します!

皆さんこんにちは。

大宮円満相続税理士法人、代表税理士の加藤です。

相続税の対象となる財産は、不動産や預貯金などはイメージがしやすいと思いますが、お亡くなりになった方が持っていた権利についてもしっかりと申告しなければなりません。

そこで今回は、特許権や実用新案権といった、権利関係の相続税評価について解説していきます。

評価方法を間違えてしまうと、思いもよらない税金が発生してしまう可能性もありますので、ぜひ参考にしてください。

特許権とは?

まずは特許権の評価方法について解説していきます。

特許権とは、何かを発明したときに、その発明を保護する権利のことを言い、特許法により規定がされています。

この特許権は、発明をした人が有する権利ではあるのですが、その発明を使って実際に商品を作る人が異なる場合があります。

例えば、

〇Aという人がXという発明をした(Xの特許権はAが持っている)

〇Bという人がAからXを使う権利を購入し商品を開発する

といった形です

このとき、Xの特許権はAが持っていますが、Xを使う権利(これを実施権と言います)はBが持っていることとなります。

この「実施権」によって相続税の評価方法が変わりますので注意が必要です。

①特許権者と実施権者が「異なる」場合

まずは特許権者と実施権者が異なる場合の評価方法となります。

この時の特許権の評価額は、次の算式で計算します。

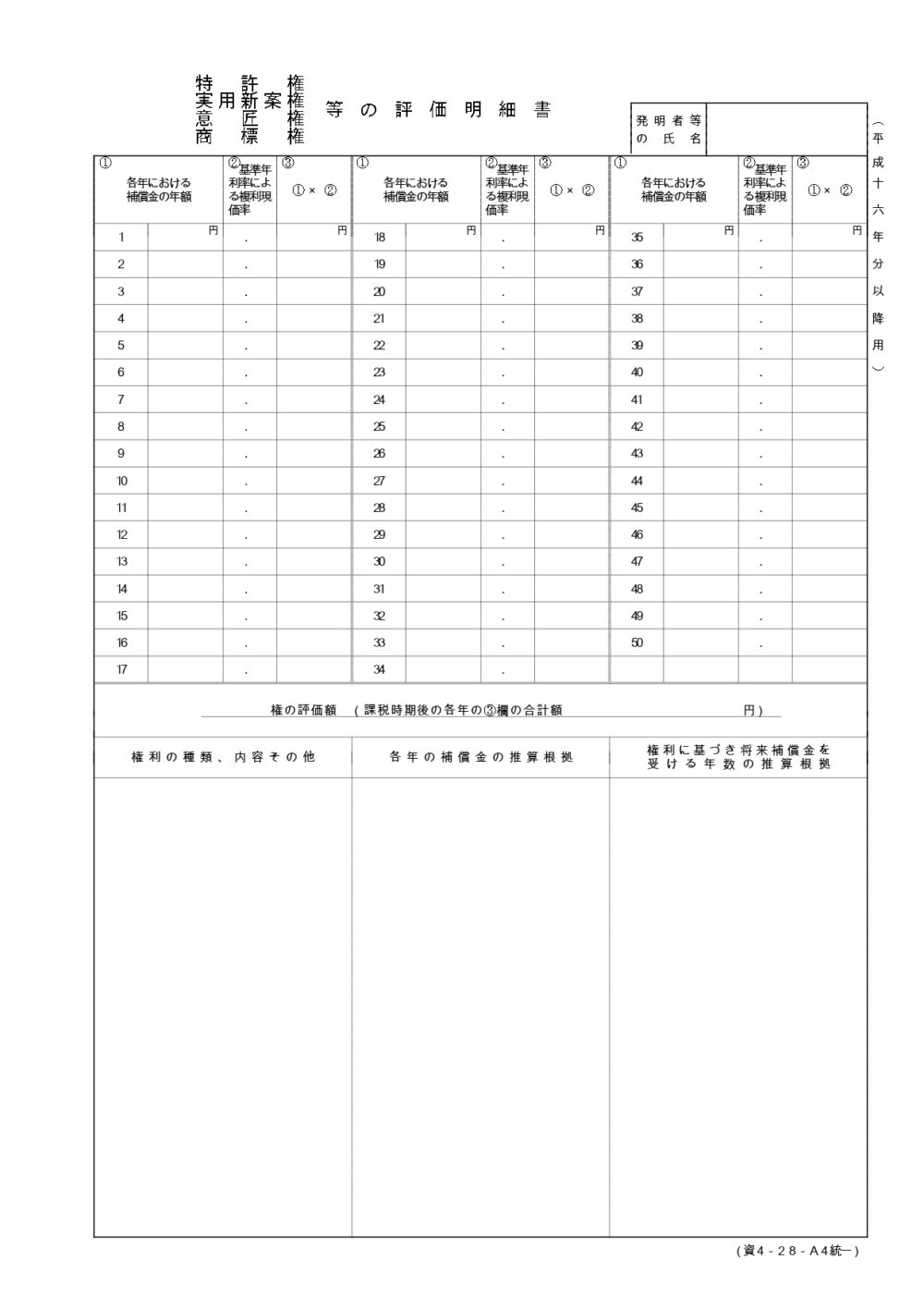

~特許権の評価方法~

1年目の補償金年額×1年後の基準年利率による複利現価率

+

2年目の補償金年額×2年後の基準年利率による複利現価率

+

3年目~

+

・・・・・・・

+

N年目の補償金年額×N年後の基準年利率による複利現価率

シンプルに言えば、特許権を持っている人が実施権を貸していることによって、将来的に支払われる収入(補償金)を全部足した合計額、が評価額となります。

(厳密には、その合計額を現在の価値に割り戻していきます。)

ちなみに、この場合の特許権を評価する際には、次のような計算表を用いていきます。

補償金の額とは?

上記の算式で

「補償金の年額」

という部分があります。

この補償金とは、将来支払われる金額が分かっている場合には、その金額を用いていきます。

しかし、例えばその金額が分からないときはどうすればよいでしょうか?

このときは、その相続が発生する前に支払われていた補償金の額を基準にして計算をすることとなります。

~国税庁HPより抜粋~

〈補償金の額〉

≪特許権の評価≫の定めによって特許権の価額を評価する場合において、その将来受ける補償金の額が確定していないものについては、課税時期前の相当の期間内に取得した補償金の額のうち、その特許権の内容等に照らし、その特許権に係る経常的な収入と認められる部分の金額を基とし、その特許権の需要及び持続性等を参酌して推算した金額をもってその将来受ける補償金の額とする。

補償金を受ける期間とは?

上記の算式の「N年目」は補償金を受ける期間の最後の年となります。

この「補償金を受ける期間」とは、相続発生日から特許権の存続期間までの範囲で、推測をして計算することとなります。

~国税庁HPより抜粋~

〈補償金を受ける期間〉

≪特許権の評価≫の「その権利に基づき将来受ける」期間は、課税時期から特許法(昭和34年法律第121号)第67条≪存続期間≫に規定する特許権の存続期間が終了する時期までの年数(その年数に1年未満の端数があるときは、その端数は、切り捨てる。)の範囲内において推算した年数とする。

②評価をしなくても良い場合

特許権は財産となり、相続税の対象となることは上で説明した通りです。

しかし、少額な特許権について、この取り扱いを適用してしまうと、手続きが大変になってしまいます。

そこで相続税法では、補償金が少額な特許権については、評価をしなくても良いと規定しています。

~国税庁HPより抜粋~

〈補償金が少額な特許権〉

課税時期後において取得すると見込まれる補償金の額の合計額が50万円に満たないと認められる特許権については、評価しない。

③特許権者=実施権者の場合

これまでは、特許権者と実施権者が異なる場合の評価について説明してきました。

次は、特許権者=実施権者の場合の評価となります。

実はこの場合の特許権は、営業権に含めて評価をすることになります。

営業権については、次の算式で計算をしていきます。

~営業権の評価方法~

①:平均利益金額×0.5ー標準企業者報酬額ー総資産価額×0.5

②:①×営業権の持続年数に応ずる基準年利率による複利年金現価率

営業権については次の明細書を使用します。

なお、営業権については計算式の関係で、平均利益金額が5,000万円以下の場合は評価額0となります。

④実用新案権などの評価

これまでは特許権の評価方法を解説してきました。

それでは、実用新案権、意匠権、商標権といった権利の評価方法はどうなるでしょうか?

答えは、特許権と同じ評価を行う、となります。

このため、特許権の評価方法が分かれば、上記の他の権利の評価も行えることとなります。

~国税庁HPより抜粋~

〈実用新案権、意匠権及びそれらの実施権の評価〉

実用新案権、意匠権及びそれらの実施権の価額は、140≪特許権の評価≫から前項までの定めを準用して評価する。

〈商標権及びその使用権の評価〉

商標権及びその使用権の価額は、140≪特許権の評価≫から145≪権利者が自ら特許発明を実施している場合の特許権及び実施権の評価≫の定めを準用して評価する。

まとめ

今回は特許権などの評価方法について解説しました。

解説した権利については、普段気にしていないことが多く、財産の計上を忘れてしまうこともあります。

相続税の税務調査では、このような財産の計上漏れは厳しく指摘されてしまうので、不安なときは一度税理士に相談をすることをお勧めします。

弊社では相続税を専門としてる税理士が、最初から最後まで対応をいたしますので、何かあればお気軽にお問い合わせください!