.png)

円満相続税理士法人 税理士

学生時代に税理士試験の受験を始め、在学中に4科目取得し群馬県の会計事務所に就職。売上規模数十億円の企業の法人税、相続税を担当しつつ25歳の時に税理士試験合格。

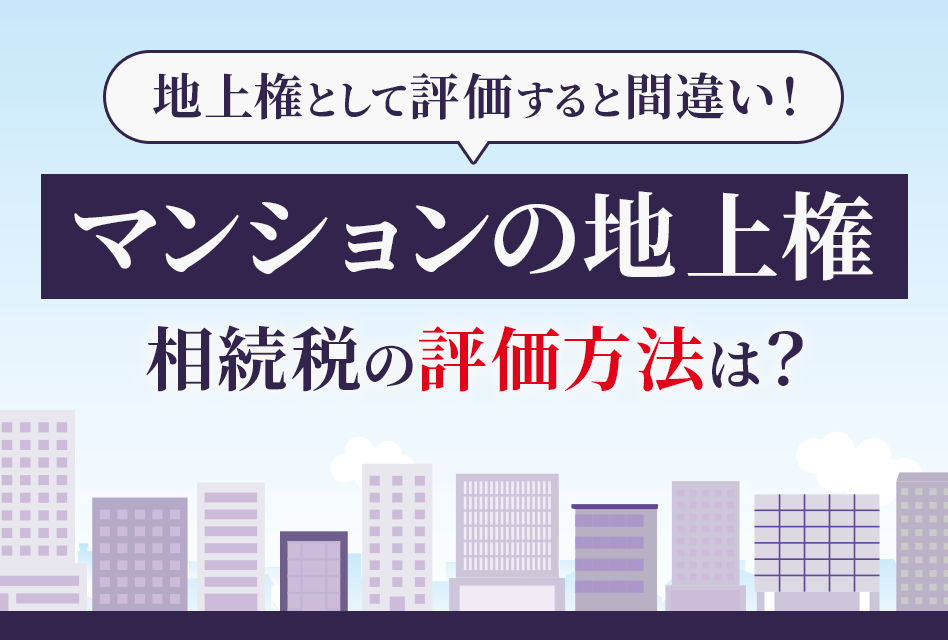

相続税申告のために、マンションの評価をしようと謄本を見たら、「地上権」という記載がありました。

これはどのように評価すれば良いのでしょうか?

マンションの地上権の評価については、間違いやすいポイントがあるので注意が必要です。

今回は、その評価方法について徹底解説します!」

皆さんこんにちは。

大宮円満相続税理士法人、代表税理士の加藤です。

今回は、マンションの地上権について、その評価方法を徹底解説します。

マンションの地上権を、単に「地上権」として評価すると、間違えてしまう可能性があります。

この記事を読んでいただければ、

・マンションの地上権の評価方法

・なぜ「地上権」として評価するのが間違いなのか

といったことが分かりますので、ぜひ参考にしてください!

マンションの地上権とは?

マンションを所有している場合、基本的にその所有者は、建物と土地(敷地権)の両方を所有していることになります。

この状態を少し専門的に言えば、

マンション所有者は、建物と敷地の「所有権」という権利を所有している

ということになります。

しかし、マンション所有者の中には、建物は所有していても、土地は所有していない、という場合があります。

つまり、マンションの所有者は、地主から土地を「借りて」マンションの建物部分を所有している、ということです。

この「借りている土地」を、マンションの「地上権」といいます。

マンションの謄本を取得して、そこに「地上権」という記載がある場合、そのマンションの所有者は、誰かから土地を「借りている」ということが分かるのです!

地上権として評価するのは間違い

それではマンションの地上権は、地上権として評価をすればいいわけですね!

実はそれは間違いです!

マンションの地上権を「地上権」として評価をしてしまうと大きなミスにつながりますので注意してください。

相続税には「地上権」の評価方法が、次のように定められています。

【地上権の評価】

地上権(借地借家法(平成三年法律第九十号)に規定する借地権又は民法第二百六十九条の二第一項(地下又は空間を目的とする地上権)の地上権に該当するものを除く。以下同じ。)の価額は、その残存期間に応じ、その目的となつている土地のこれらの権利を取得した時におけるこれらの権利が設定されていない場合の時価に、次に定める割合を乗じて算出した金額による。

残存期間が十年以下のもの 百分の五

残存期間が十年を超え十五年以下のもの 百分の十

残存期間が十五年を超え二十年以下のもの 百分の二十

残存期間が二十年を超え二十五年以下のもの 百分の三十

残存期間が二十五年を超え三十年以下のもの及び地上権で存続期間の定めのないもの

百分の四十

残存期間が三十年を超え三十五年以下のもの 百分の五十

残存期間が三十五年を超え四十年以下のもの 百分の六十

残存期間が四十年を超え四十五年以下のもの 百分の七十

残存期間が四十五年を超え五十年以下のもの 百分の八十

残存期間が五十年を超えるもの 百分の九十

簡単に言えば、

【通常の土地の価格×残存期間に応じた割合】

ということですね!

残存期間が短いほど、評価額は少なくなることになります。

それでは、マンションの地上権も、上記の方法で評価をすればよいと思いますか?

実は、これが大きな間違いなのです!

マンションの地上権は、地上権の評価方法を採用してはいけないのです!

マンションの地上権は「借地権」として評価する

相続税のルールでは、マンションの地上権は「借地権」として評価をする必要があります。

なんで地上権なのに、借地権として評価するのでしょうか?

まず、上で説明した地上権の評価なのですが、この評価方法は「借地権」には使えない、とされています。

これは、評価方法の文言に次のように記載されているからです。

【地上権の評価】

地上権(借地借家法(平成三年法律第九十号)に規定する借地権又は民法第二百六十九条の二第一項(地下又は空間を目的とする地上権)の地上権に該当するものを除く。以下同じ。)・・・・・

それでは「借地権」とはどのようなものでしょうか?

借地権とは

「建物所有を目的とする地上権または賃借権をいう。」

とされています。

マンションの地上権は…建物所有を目的としていますね!

マンションの地上権は、マンションという建物を所有する目的の地上権です。

つまり、これは借地権ということになります!

上記の通り、借地権には「地上権の評価方法」は使えません。

よって、マンションの地上権に対して「地上権の評価方法」を適用するのは、間違いなのです!

マンションの地上権については、借地権の評価方法を適用するのが正しく、具体的には次のように評価を行います。

【マンションの地上権の評価方法】

自用地としての価額×借地権割合×敷地権割合

なお、建物の所有を目的とする地上権に、地上権の評価が使えないことは、国税庁も次のページで解説していますので、こちらも参考にしてください。

地上権の評価方法を使ってしまうと、評価額が少額になり、税務署から指摘される可能性もあるので注意しましょう!

残存期間の取り扱い

マンションの地上権には期間の取り決めがあります。

そうなると、

・残りの期間が20年の地上権

と

・残り期間が1年の地上権

とで、評価額が変わるようにも思われます。

しかし、この論点についての調整は、原則的にありません。

つまり、残存期間が1年であろうが、20年であろうが、同じ評価を行う事になります。

通常の借地権の場合でも、残存期間で評価額を調整することはしませんよね!

ただし、例えば地上権の残存期間が残りわずかであり、建物の取り壊しが決定している場合などは、その評価方法について検討する余地はあると思います。

借地権評価ではなく、鑑定評価を採用する方法や、地上権に準じた評価を行うことも、場合によっては認められる可能性はあります。

まとめ

今回は、マンションの地上権について、その評価方法を解説しました。

解説した通り、マンションの地上権の評価方法を間違えてしまうと、税務署から思いもよらない指摘がされてしまう可能性もあります。

もし不動産の評価でご不明なことがありましたら、税理士などの専門家に相談をしましょう。

弊社では相続税を専門としている税理士が担当をいたしますので、何かあればお気軽にご連絡ください!