円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

アパートや駐車場の敷地は、200㎡まで50%引きできる相続税の特例があると聞きました。詳しく教えてください

こんにちは、円満相続税理士法人の橘です。

アパートや駐車場の敷地は、200㎡まで50%引きできる、貸付事業用の小規模宅地等の特例という制度があります。

この特例、近年の税制改正によって、受けるためのハードルが高くなってしまいました。

今回は貸付事業用の小規模宅地特例について、日本一売れた相続本の作者である私が、基本的な部分から解説します。

最後までお読みいただければ、相続税の負担を大幅に減らすことができるようになりますよ♪

貸付事業用の要件

この特例は一言でいうと、亡くなった人が賃貸用として使っていた土地を、賃貸経営を続ける人が相続した場合には、200㎡まで50%引きでいいですよという特例です。

具体的には、

賃貸アパートや賃貸マンションの敷地

駐車場の敷地

地主が借地人に土地を貸している場合の底地部分(貸宅地)

などが該当します。

これらの土地を相続した人が、

相続税の申告期限まで、その土地を継続して所有すること

相続税の申告期限まで、賃貸経営を継続させること

という要件を満たせば200㎡まで50%引きされるかなり奮発した特例です。

賃貸経営を継続させるのは、そんなに難しいことではないですよね。

基本的にはそのまま家賃を受け取り続ければOK。

なお、ここでいう賃貸経営とはそれ相当の家賃や地代を受け取っていることが前提です。

親族間で超格安な家賃しか取っていないような場合には賃貸経営と認められませんので注意しましょう。

【税制改正】3年内貸付は適用不可

平成30年4月1日に税制改正が行われ相続が発生する3年以内に新たに貸し出した土地には、この特例が使えなくなりました!

亡くなる直前に賃貸不動産を購入して相続税対策をしようとする人を封じるための改正ですね。

税制改正について詳しく知りたい人はこちらの記事をご覧くださいませ。

居住用と貸付事業の併用

自宅に8割引きと、賃貸不動産に5割引き。両方使っていいですか?

自宅80%引きの特例と賃貸物件50%引きの特例は部分的にしか併用できません。この併用の考え方は、ちょっとだけ難しいので丁寧に解説していきます。

自宅は330㎡まで、賃貸物件は200㎡までと、特例が使える面積にはそれぞれ限度が決まっています。

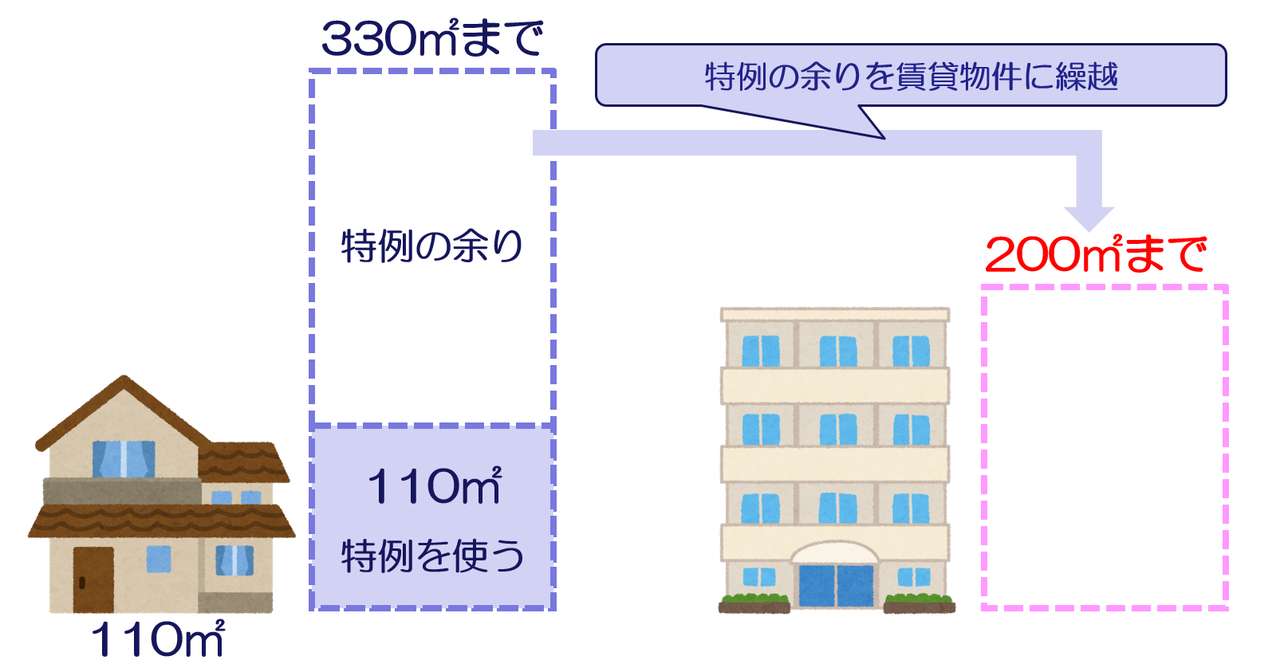

例えば、ある人の自宅は110㎡だったとします。

本来、自宅は330㎡まで80%引きにできるのに、この人は110㎡までしか特例を使えませんでした。そうすると本来まだ使える特例の余りを、賃貸物件50%引きに繰り越すことができるのです。

自宅は330㎡まで80%引きだけど、110㎡しか使ってないから、220㎡分を賃貸物件で50%引きできるのね!

いいえ、違います!

特例の余りを賃貸物件に繰り越すことは正解なのですが、自宅は330㎡と賃貸物件は200㎡と限度面積が違うので、調整をしないといけません。

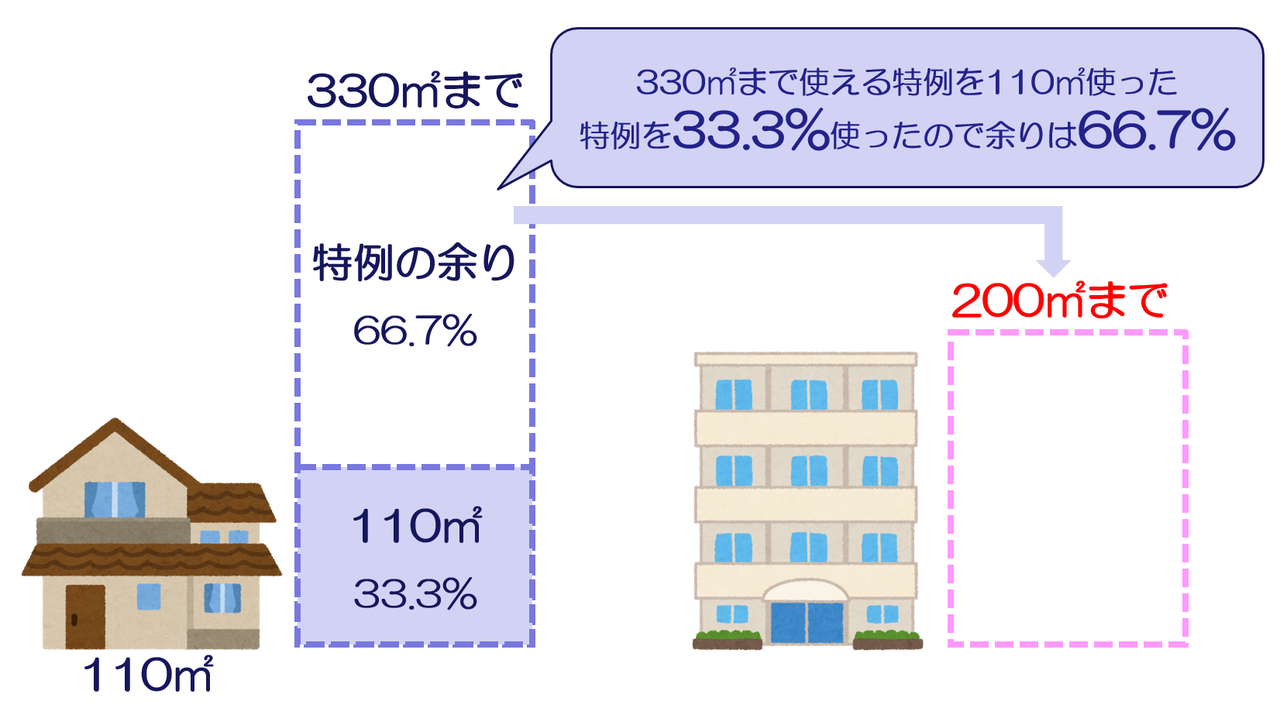

先ほど、自宅で110㎡分特例を使いました。限度は330㎡なので、特例を33.3%使用したと考えます(110÷330=33.3%)。

そうすると、特例の余りは66.7%ということになります。

この66.7%という割合を賃貸物件に繰り越します。

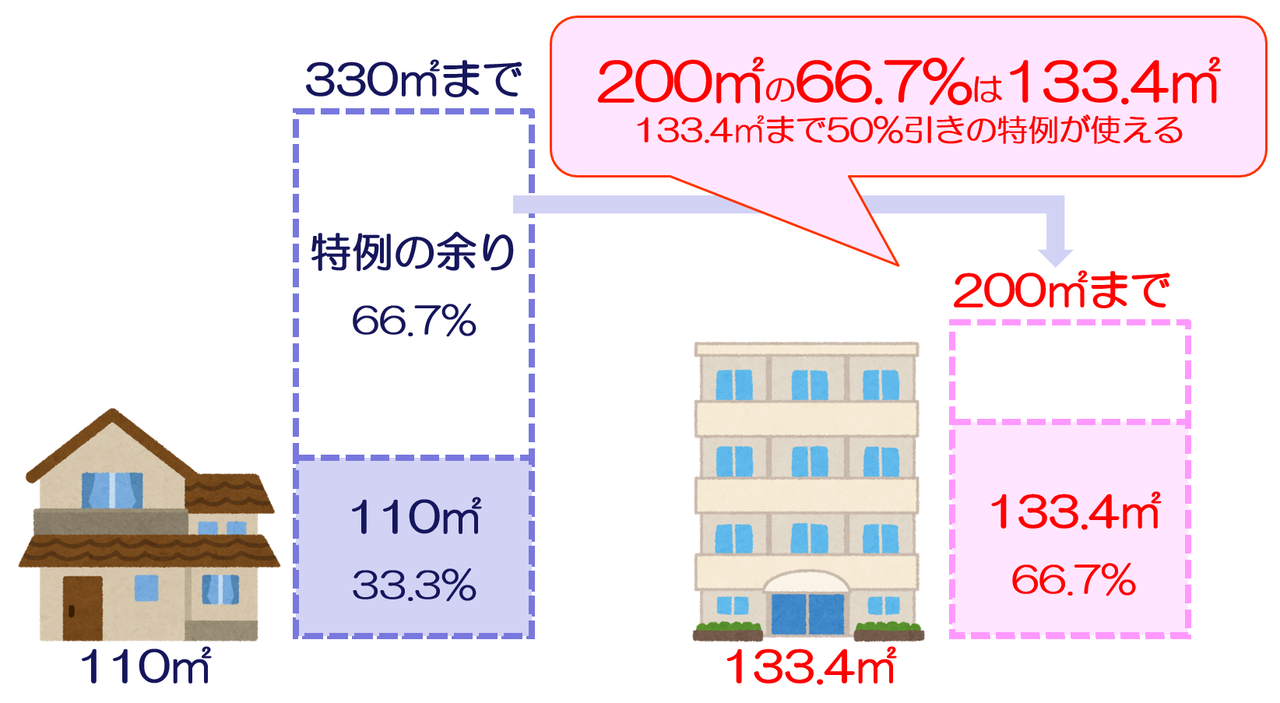

賃貸物件の限度面積は200㎡です。200㎡の66.7%は133.4㎡です。

この人の場合には、自宅110㎡を80%引き、そして賃貸物件を133.4㎡まで50%引きできるということになります。

※この限度面積の計算方法は、まず(自宅の面積 ÷ 330) - 1をします。その答えに、× 200をすると計算できます。先ほどの例でいうと、(110÷330)-1は-0.66666666…です。-0.666666666×200=-133.3333…㎡。答えにマイナスがつきますが、気にしないでOKです

併用の有利判定

今の事例では自宅が先、余った部分を賃貸物件という流れで説明しましたが、この順番は自由に選ぶことができます。

賃貸物件が先、余った部分を自宅、という流れでもOKです。

しかし、賃貸物件は50%引きですが自宅は80%引きです。地価が同じくらいの地域であれば自宅から特例を使った方が有利になります。

一方で地価が非常に高い賃貸物件であれば、自宅よりも賃貸物件から優先した方が有利になるケースもあります。

この有利判定は、

①土地の評価額を計算して

②1㎡あたりの減額幅を計算し

③限度面積の違いを加味すれば答えがでます。

具体例で検証

例えば1㎡あたり50万円の六本木の賃貸物件と、1㎡あたり20万円の横浜市の自宅で有利判定を考えましょう。

1㎡50万円の六本木の賃貸物件に50%引きを使えば、1㎡あたりの減額幅は25万です。1㎡あたり20万円の横浜市の自宅に80%引きを使えば、1㎡あたりの減額幅は16万円です。

このような場合には六本木の賃貸物件から特例を使った方が有利に見えますが…

実は、違います!

賃貸物件には200㎡までしか特例が使えませんが、自宅には330㎡特例が使えるのです。この限度面積の違いも加味しなければいけません。

そこで、仮に賃貸物件で限度面積MAXまで特例を使った場合と、自宅で限度面積MAXまで使ったことを想定して有利判定を検証します。

まず、賃貸物件でMAX200㎡まで50%引きをした場合には、25万×200㎡=5000万の評価減を受けることができます。

次に、自宅でMAX330㎡まで80%引きをした場合には、16万×330㎡=5280万の評価減を受けることができます。

結果として今回のケースでは横浜市の自宅から80%引きを選択した方が有利になります。

ここの考え方は、かなり難しいですよね。しっくりこない人は、2つのパターン(自宅から優先して使った場合、賃貸物件から優先して使った場合)を計算して、どちらがトータルで多く評価減をとれるか計算してみましょう。

評価額ではなく納税額が大事

先ほどの例では横浜市の自宅から優先して特例を使った方が有利と伝えましたが、最終的な結論を出すのはまだ早いです。

仮に横浜市の自宅を妻が相続し、六本木の賃貸物件を子が相続する場合には、六本木から優先的に特例を使った方が有利になる可能性が高いです。

その理由は、夫婦間の相続では最低でも1億6000万まで無税とされる、配偶者の税額軽減という制度があるからです。

この制度によって妻には相続税は課税されませんので、妻に小規模宅地特例の恩恵を与えるよりも、子に与えた方が、最終的な納税額は少なくて済みます。

このように小規模宅地特例の有利判定は、評価額ではなく納税額を基準として判定することに注意しましょう。

貸付事業用の注意点

空室がある場合

相続が発生した時点で、アパートに空室があったのですが、その部分には、特例を使うことはできませんか?

空室になってからすぐに入居者を募集している等、賃貸経営を継続していると認められれば、空室部分も含めて特例を使うことが可能です!

その点について、国税庁からも下記の見解が示されています。

相続開始の直前に空室となったアパートの1室については、相続開始時において継続的に貸付事業の用に供していたものと取り扱うことができるか疑義が生ずるところであるが、空室となった直後から不動産業者を通じて新規の入居者を募集しているなど、いつでも入居可能な状態に空室を管理している場合は相続開始時においても被相続人の貸付事業の用に供されているものと認められ、また、申告期限においても相続開始時と同様の状況にあれば被相続人の貸付事業は継続されているものと認められる。

ただし、その土地を貸家建付地評価できるか否かは、これよりも厳しい基準が設けられています。

アパート等の一部に空室がある場合の一時的な空室部分が、「継続的に賃貸されてきたもので、課税時期において、一時的に賃貸されていなかったと認められる」部分に該当するかどうかは、その部分が、①各独立部分が課税時期前に継続的に賃貸されてきたものかどうか、②賃借人の退去後速やかに新たな賃借人の募集が行われたかどうか、③空室の期間、他の用途に供されていないかどうか、④空室の期間が課税時期の前後の例えば1ケ月程度であるなど一時的な期間であったかどうか、⑤課税時期後の賃貸が一時的なものではないかどうかなどの事実関係から総合的に判断します。

したがって、貸家建付地評価にはならないが、貸付事業用の小規模宅地特例を使うことはできる、という現象が起こります。

青空駐車場は特例が使えない

この特例を使う条件に、「建物または構築物の敷地として使われている土地であること」という条件があります。

アパートやマンションは問題ないのですが、駐車場でこの特例を使う場合には、むきだしの土にロープだけで作ったような駐車場には、この特例が使えないので注意です!(このような駐車場を青空駐車場と呼びます)

例えば、こんな感じはアウトです!

アスファルトを敷いていれば問題ないのでこのくらいの駐車場になれば間違いなくOKです。

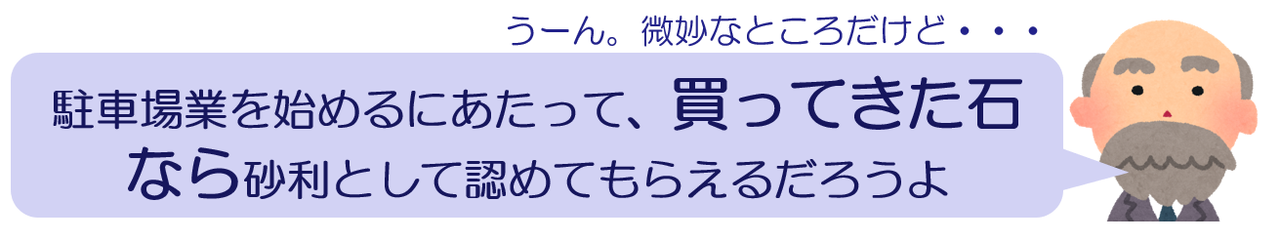

微妙なのがこのようなケース。砂利も法律上は構築物になりますので問題ないのですが、砂利なのか、ただの石ころなのか判断が難しいです。

この点について以前、国税庁のOBに質問したことがあります。

先生!これは砂利でしょうか?ただの石ころでしょうか?

と聞いたところ

とのことでした。

ちなみにアスファルトなり砂利があったかの判定は相続が発生した時点で行いますので、税務署から、

相続が発生した後に、急いで砂利まいたんじゃないですか?

と疑われないように、対策する人は早めに対策するようにしましょう(写真を撮っておくのもいいかもしれません)。

複数ある場合は相続人の同意が必要

特例を使うことができる土地が複数ある場合には、どの土地に特例を使うかの同意が必要になります。

家族全体の税金が一番少なくなるようにするには、評価額の高い土地から優先的に特例を使うのが有利ですが、仲の良くない家族であれば、

姉が相続する土地にだけ特例を使うのは納得いかない!

という方も当然現れます。皆さんが納得する形で特例を選択しましょう。

使用貸借だと使えない

親が所有する土地の上に、子が家を建てることはよくあります。

この場合地代のやり取りはしない、使用貸借(しようたいしゃく)という形が一般的です。

使用貸借として使っていた土地には、貸付事業用の小規模宅地特例は使えません。地代の収受が必要です。

だったら、地代1円でもいいですか?

いいえ、地代1円では使用貸借と実質的に変わりませんので認められません!国税庁からは、固定資産税と同じくらいの地代額では、実質的に使用貸借である旨が示されています。

使用貸借とは、民法(明治29年法律第89号)第593条に規定する契約をいう。したがって、例えば、土地の借受者と所有者との間に当該借受けに係る土地の公租公課に相当する金額以下の金額の授受があるにすぎないものはこれに該当し、当該土地の借受けについて地代の授受がないものであっても権利金その他地代に代わるべき経済的利益の授受のあるものはこれに該当しない。

これを踏まえると、一般的には固定資産税(年額)の2~3倍の地代(年額)が必要だと言われています。

じゃあこれから父に地代を払って、貸付事業用の小規模宅地特例を使うわ

あっ!その方法はダメです!危険です!

子が親に地代を払うと危険!

贈与税課税

親の土地に子が家を建て、子が親に地代を払うと、親から子に対して借地権の贈与があったものとして贈与税が課税されます。

親の所得税

子から収受した地代は親の不動産所得となり、所得税の負担を増大させます。また、地代収入から固定資産税をひいた金額分、親の財産を増加させますので、じわじわと将来の相続税の負担も増加させます。

貸付事業用は使えないかも

子が親に地代を払えば、確かにその土地は貸付用の土地になります。しかしいざ相続が発生し、その土地を子が相続すると、その後は自分が自分に地代を払うことはできません。

この特例は、相続開始から申告期限まで継続して賃貸経営を継続させることが要件です。この要件を満たすことができなくなるため、特例を使うことができなくなります。

この点について例えば父が所有している土地を母に相続させ、子から母に地代を払い続けることで賃貸経営を継続させることは可能です。しかし元から夫婦間は1億6000万まで無税なので、あまり税金的なメリットはないですね。

添付書類(必要書類)

貸付事業用の小規模宅地特例を適用する際には、下記の書類を添付する必要があります。

遺言書または遺産分割協議書のコピー

相続人全員の印鑑証明書(有効期限はありません)※遺言書を提出する場合は不要

故人が事業的規模で賃貸経営をしており、相続開始前3年以内に新たに貸し出した土地に特例を使う場合には、故人の過去3年分の確定申告書など

まとめ

小規模宅地の特例は、実は自宅8割引きだけではありません!

アパートやマンションの敷地にも200㎡まで50%引きが使えます。ただ、自宅の80%引きとは部分的にしか併用できません。どちらが有利になるかは慎重に検討しましょう。