円満相続税理士法人 パートナー税理士

相続税申告200件以上、相続不動産の売却でお困りの方を含め3,000人以上のお客様を担当してきた相続専門の税理士。大手税理士事務所で勤めてきた経験と資格の大原にて相続税法の非常勤講師を務めた経験から、金融機関やお客様向けセミナーでは分かりやすさに定評がある。

相続税の対策は以前から行っているのですが、所得税の確定申告のことはあまり勉強してきませんでした。

そうですね、親御様から財産や事業を引き継いだら将来的に確定申告が必要になる可能性もあります。例えば、親が亡くなって賃貸物件や金融資産を引き継ぐことになると、これに伴って相続人である子供が新たに所得税の確定申告が必要になります。相続税の対策も必要ですが、場合によっては所得税の対策もしっかりやる必要がありますよ。

今まで確定申告などはしてこなかったのですが、これから何か気を付ける事はあるのでしょうか。

はい!それではここからは、故人から財産を引き継いだ相続人が確定申告で気を付けること及び対策法をご紹介していきたいと思います。所得税にも多くの特典があり、知る知らないとでは大きく税負担が変わることもありますので、最低限今回お話しする内容は押さえておいていただければと思います。

こちらの記事を読んでいただくと、

・確定申告の特典

・将来の確定申告で損をしない方法

・実際の対策方法

が分かるようになりますので、是非最後までご覧ください。

相続人は故人の赤字や売却損を引継げない

所得税には、その年や前年以前に発生した赤字を相殺できる「損益通算」や「繰越控除」という特典があります。

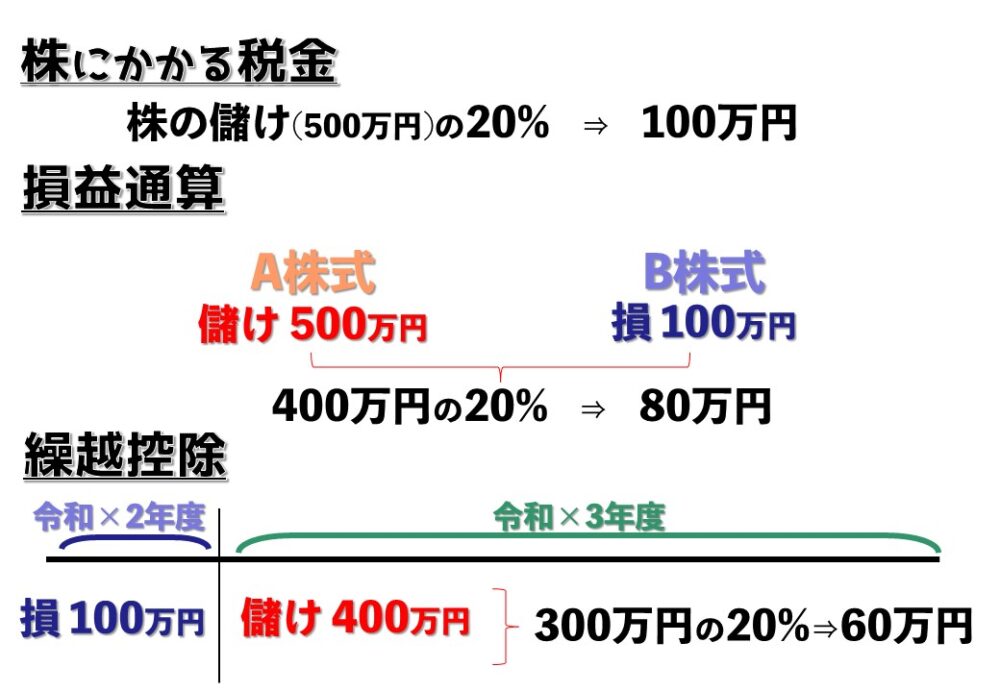

例えば株式の売買で考えた場合、あるA株式の売買で500万円の儲けが出た場合には、500万円に対して20%の100万円が所得税住民税としてかかるのですが、もし同じ年にB株式で100万円の損が出ているのであれば、両者の損益を相殺し、400万円(500万円-100万円)の20%の80万円で済みます。

また前年に株式の売却損が100万円出ていた場合には、更に相殺し300万円(400万円-100万円)の20%の60万円で済むという制度になっています。(※本来税率は復興特別所得税含め20.315%ですが、簡便的に20%としています)

ところが相続人は、故人が出した売却損に対して「損益通算」や「繰越控除」を相続人自身の確定申告の際には適用できないのです!これらは該当者単位で考えますので、親が株で損をした場合には、相続人は売却損を上記のように引き継ぐことはできないのです。(親の準確定申告においては、売却損を相殺することはできます)

そこで「売却タイミングを考える」が対策法として挙げられます。というのも、引き継ぐことが出来ないのはあくまで生前に売却損を確定させてしまった場合であって、含み損のまま相続人が財産を引き継いだ場合には、相続人が売却した際に売買損が確定するという事になりますので、損益を相殺することが出来ます(親の赤字の繰越控除は変わらずできません)。

これらの話は、株の売却に限らず不動産の売却についても同様です。なのでもし売却見込みの有価証券や不動産がある場合は、含み損が無いかを確認したうえでタイミングを選んで行っていただくことが重要になってきます。

ただし事業所得や不動産所得から生ずる赤字や繰越控除のみ、青色申告をしていれば「繰戻し還付」といって前年以前に支払った所得税を取り戻す手続きをすることもできます。もし繰戻し還付ができるのであれば、「赤字だから準確定申告はしなくていいや」ということではなく、手続きを行った方が有利になるケースがあります。準確定申告は「亡くなってから4か月以内」と決まっていますので、期限には注意するようにしましょう。

準確定申告については、依然詳しく解説していますので併せてこちらも確認してみてください♪

住宅ローンを引き継いでも相続人の確定申告では控除できない

マイホーム購入にあたりローンを組む場合には、所得税・住民税が減税になる「住宅ローン控除」を受ける余地があります。住宅ローンを組んだ方がその物件に居住しているなど一定の要件にクリアすることによって使うことが出来ます。

ところで故人が亡くなった時にローンがまだ残っている場合には、相続人がローンを引き継ぐことになりますが、この際に親と同居していた相続人は「住宅ローン控除」を受けることが出来るでしょうか。答えは「NO」です。実は例え親と同居していたとしても、親が受けていた「住宅ローン控除」を相続した子供が受けることはできません!相続する住宅ローンは、住宅を購入するためのローンではないので認められないのです(先ほどの損益通算の場合と同様、個人の準確定申告では適用できます)。

そこで「親と子のローンを組む割合を検討する」という事が対策法として挙げられます。あまりにも親がローンを組みすぎてしまうと、住宅ローン控除を受けきれない可能性がありますので、この部分に注意する必要があります。親の金融資産に余裕があれば自己資金の割合を多くするなどの工夫をするのが良いでしょう。

相続後の賃貸不動産収益や配当金の確定申告について

私どものお客様から「亡くなった日から分割協議が成立する日までに入ってきた賃貸収入の配分はどのようにして確定申告すればいいですか?」というご質問をよくいただきます。方法としては大きく2つありますが果たしてどちらが正しいでしょうか。

①相続人が法定相続分に応じて取得したものとして確定申告する方法

②実際にその物件を相続した相続人が単独で賃料を取得したものとして確定申告する方法

これに対し「原則①ですが、実務上は②が多い」というのが私の答えです。これはどういったことでしょうか。

原則は①のとおり、相続人がそれぞれ法定相続分で申告しなければなりません。今までの判例でも、相続後の賃貸収入は遺産分割することはできないという事になっています。ですが実際は相続人が複数おり手続きが煩雑になる場合は、工数を鑑みて1人の相続人がまとめて申告する方法が実務上多いのが現状です。

またこの申告方法について今まで税務署から異議を唱えられこともありません。これは、所得税が超過累進税率(収入が高い人ほど税率が高くなる税率構造)を採用している関係上、相続人がバラバラで申告するよりも、一人の相続人が単独で申告する方が税金を多くとりやすいという事も影響しているのかもしれません。

ただし、実際に賃料を一人がまとめて相続してしまうと、まとめてもらう相続人が「他の相続人からの贈与で受け取った」とされ金額によっては贈与税を課税されるリスクもありますので、その部分は注意が必要です。例えば300万円の賃貸収入を本来相続人3人で100万円受けるべきところを1人が受け取った場合は、他の2人の相続人から100万円ずつ計200万円の贈与を受けたことになってしまうのです。

おわりに

以上いかがでしたでしょうか。

今回ご紹介したように相続は、相続税だけでなく所得税なども考えていただく必要があります。円満相続税理士法人はこのような実務を多数行っておりますので、是非お気軽にお問い合わせいただければ幸いです。