円満相続税理士法人 パートナー税理士

相続や事業承継を手掛けるほかに、一般企業・税理士法人・弁護士法人などを対象とした相続税研修会や、事業承継研究会などを開催。穏やかでわかりやすい説明が特徴の相続専門税理士です。SNS総フォロワー数約2万人の税理士インフルエンサーです(^^)

株式や投資信託を相続した時の、手続きを教えてください!

こんにちは、税理士の桑田悠子(くわた ゆうこ)です(^^)

亡くなった方が株式などの有価証券を持っており、相続人がそれらを相続した場合の、証券会社の移管手続きは、一見複雑で、贈与税リスクがあるケースもあります。

そこで、これまで300件以上相続のご相談に乗ってきた私が、証券会社の相続に関する手続きを詳しく解説します!

よくご質問を頂く、証券会社が分からない場合の調査方法も、後半でお話していますので、ぜひ最後までお読みください(*^-^*)

知らないと損する情報が最後までギッシリですので、ぜひご覧ください(*^-^*)

残高証明書の取得から、株式の移管までの流れ

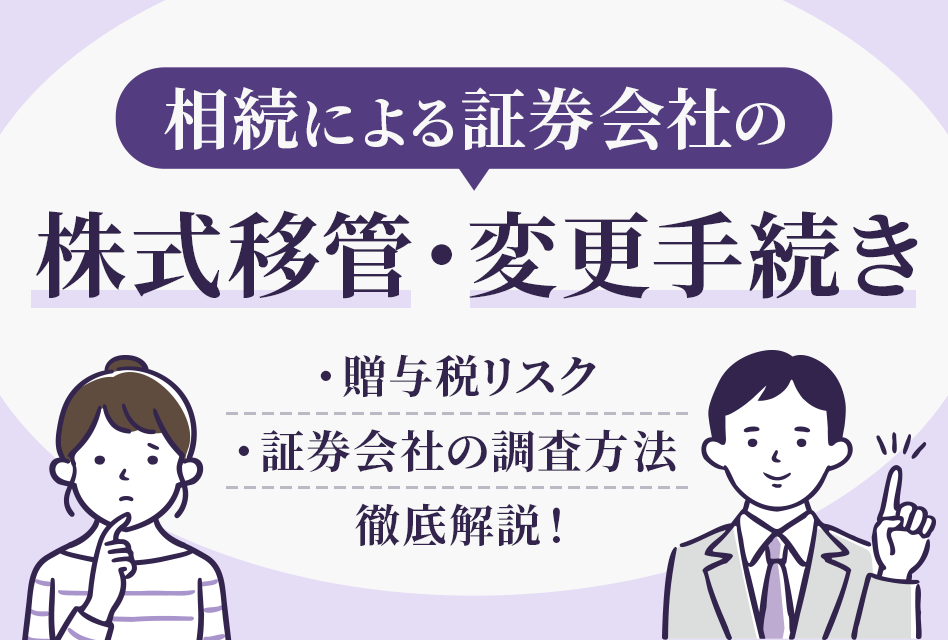

お亡くなりになった方が、証券会社で株式などの有価証券を持っていた場合、すべての証券会社で、残高証明書の取得から株式の移管手続きまでの一連の手続き行う必要があります。

具体的な流れは、下のイラストをご覧ください(^^)

上のイラストは、郵送手続きのケースで作成していますが、証券会社によっては、支店に直接行き、必要書類がすべて揃っていれば、相続人などが支店へ行くのは1度で済むこともあるそうです。

2020年8月に電話確認をした具体的な証券会社名は・・・

モルガン・スタンレーMUFG証券:来店手続きは対応不可で、郵送での手続きのみ

野村證券・大和証券:郵送も来店も、いずれも対応可能

モルガン・スタンレーMUFG証券では、原則的には上のイラストと同じ手順を踏む必要があるものの、必要書類がすべて揃っており、かつ、証券会社にその旨を伝えれば、上記手続きのうち②の相続キットと④相続手続き依頼書をセットで郵送してもらえるケースもあるそうです。

このように、証券会社によっても手続き方法が異なりますので、ご自身の証券会社に確認のうえ、お手続きください(^^)

※上記情報も、その後、変更されている可能性がありますので、その点ご了承ください。

残高証明書の取得までの詳細(①~③)

まずは、証券会社のお取引支店にお電話し、お亡くなりになった事実を伝えて、証券会社が用意している相続手続きセットを郵送してもらいましょう!その際に、お亡くなりになった方のお名前、ご住所、死亡日を聞かれますので、情報を用意してからお電話してくださいね。

その後、証券会社から相続手続きキットが届きましたら、指定された必要書類を用意し、所定の書類記入も行ったうえで、証券会社へ一式を郵送します。

残高証明書を取得するために一般的に必要な書類は、こちらです。

①お亡くなりになった人が、お亡くなりになったことの分かる書類

※除籍謄本や住民票の除票など

※法定相続情報一覧図で代用できます。

②残高証明書を請求する人が相続人であることの分かる戸籍などの書類

※請求する人が、ご結婚をされていない等の理由で、お亡くなりになった人と同じ戸籍に入っている場合において、①の書類に請求する人の情報が含まれている場合には、別途取得する必要はありません。

③請求する人の印鑑証明書

※発行後6か月以内のもの

なお、遺言書で定められた相続人以外の遺言執行者や、相続人以外で遺言書で財産を貰う人が請求する場合には、上記②の戸籍などの書類が不要となる代わりに、検認証明書付の遺言書(※公正証書遺言の場合には不要(謄本ではなく正本が必要)⇐要確認)が必要となります。また、遺言執行者の印鑑証明書に記載されている住所が、遺言書に記載されている住所と同じ場合には、遺言書に記載された住所と現住所の繋がりの分かる住民票や、戸籍の附票も用意しておいた方が、スムーズにお手続きが進みます。

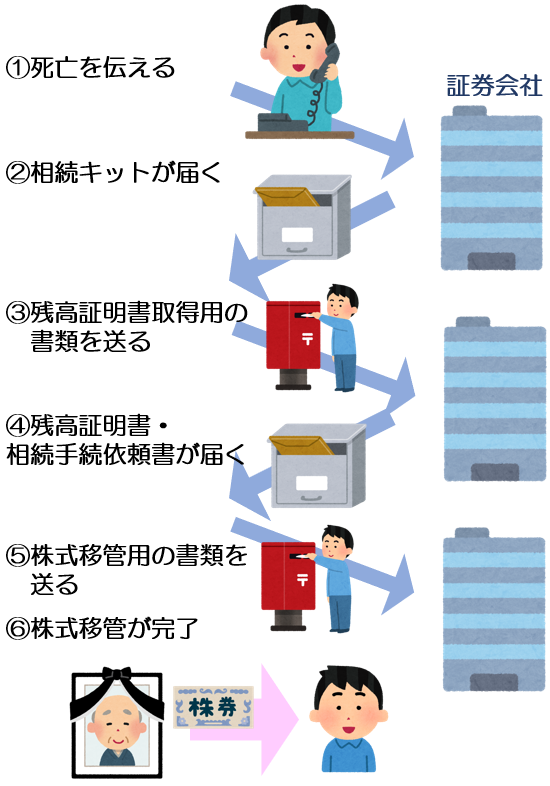

- 一緒に過去の取引履歴も取得しよう!

相続税の申告が必要になる方は、残高証明書と一緒に、過去の取引履歴も取得しましょう!

残高証明書を取得するために必要な書類と、過去の取引歴を取得するために必要な書類は同じものである証券会社がほとんどですので、同時に申請してしまいましょう(^^♪

ところで、なぜ過去の取引履歴が必要なのでしょうか?

それは、税務調査が入ると、調査官から、過去10年分の預貯金口座や証券口座の取引を確認されるためです。金融機関は過去10年分の取引履歴を保管する義務があり、税務署は自身の権限でその取引履歴を取得することができますので、その履歴から過去に贈与税申告をしていない贈与がないか?名義財産はないか?などを確認されます。

それを見越して、私達も事前に目を通し、税務調査に入られても問題のない相続税申告を行うのです!

ここで1つ豆知識です。

相続専門税理士と名乗る税理士は、近年増加傾向にあります。

しかし、力量は一律ではなく、実力はマチマチです。

そこで、相続税申告を依頼する税理士をお悩みの方は、ぜひ検討している税理士に「通帳や証券口座は過去何年分確認していますか?」と質問してみてください。

「10年分の確認をしています!」という回答があれば、税務調査対策を考えている税理士であることが分かります♪

(円満相続税理士法人も10年分の確認を標準としております(^^))

- 残高証明書や取引履歴の取得費用はいくら?

証券会社では、残高証明書も取引明細も、発行手数料がかからないケースが多いようです。

実際に、2020年8月時点では、野村證券、大和証券、モルガン・スタンレーMUFG証券では、発行手数料がかからないことを電話で確認いたしました!

※その後、変更されている可能性もありますので、その点ご了承ください。

株式の移管手続きまでの詳細(④~⑥)

残高証明書や、過去の取引履歴を取得するために必要な、お亡くなりになった人関連の資料は、お亡くなりになった事実が分かる最後の戸籍などで充足します。

しかし、実際に相続人の口座へ株式を移す手続き(「移管」と呼びます)を行う場合には、お亡くなりになった人が生まれてから死亡するまでの全ての戸籍が必要なケースもあります♪理由は、生まれてから死亡するまでの戸籍がないと、相続人全員が誰なのかを確定させることができないためです。

その他にも、移管先の相続人が誰なのかを証明する遺言書や遺産分割協議書も必要になります。

具体的な書類はこちらです。

遺産分割協議書を利用する場合、遺言書を利用する場合、いずれも利用しない場合の3パターンに分けておりますので、あなたのパターンに当てはまる部分のみご覧ください(*^-^*)

【遺産分割協議の場合】

①お亡くなりになった人の、生まれてから死亡するまでの全ての戸籍

※最後の除籍謄本については、お亡くなりになってからの取得となりますが、それより以前の期間の戸籍については、お亡くなりになる日より前に取得されたものでも大丈夫です。

※法定相続情報一覧図で代用できます。

②相続人全員の現在戸籍

※請求する人が、ご結婚をされていない等の理由で、お亡くなりになった人と同じ戸籍に入っている場合において、①の書類に請求する人の情報が含まれている場合には、別途取得する必要はありません。

③遺産分割協議書

④相続人全員の印鑑証明書

※実際に株式を承継する相続人は発行後6か月以内である必要がありますが、承継しない相続人については、遺産分割協議時点の印鑑を証明するものであれば、発行後6か月を超えていても大丈夫な証券会社が多いです。

【遺言書の場合】

①お亡くなりになった人が、お亡くなりになったことの分かる書類

※除籍謄本や住民票の除票など

※法定相続情報一覧図で代用できます。

②遺言書

※検認済み証明書付きのもの

※公正証書遺言の場合には不要(謄本ではなく正本が必要)⇐要確認

③株式を承継する人の印鑑証明書

※発行後6か月以内のもの

【遺産分割協議書も遺言書もない場合】

①お亡くなりになった人の生まれてから死亡するまでの全ての戸籍

※最後の除籍謄本については、お亡くなりになってからの取得となりますが、それより以前の戸籍については、お亡くなりになる日より前に取得されたものでも大丈夫です。

※法定相続情報一覧図で代用できます。

②相続人全員の現在戸籍

※請求する人が、ご結婚をされていない等の理由で、お亡くなりになった人と同じ戸籍に入っている場合において、①の書類に請求する人の情報が含まれている場合には、別途取得する必要はありません。

③相続人全員の印鑑証明書

※全員発行後の6か月以内のもの

移管の際、証券会社によっては、その証券会社に相続人も口座を開設しないと移管できないところが多くありますので、そのような証券会社の場合で、相続人がその証券会社に口座を所有していないときには、相続人の口座開設手続きも併せて行います。

(この詳細は後ほど詳しくご説明します!)

これらが完了すると、お亡くなりになった人から相続人へ株式が無事に移ることとなります!

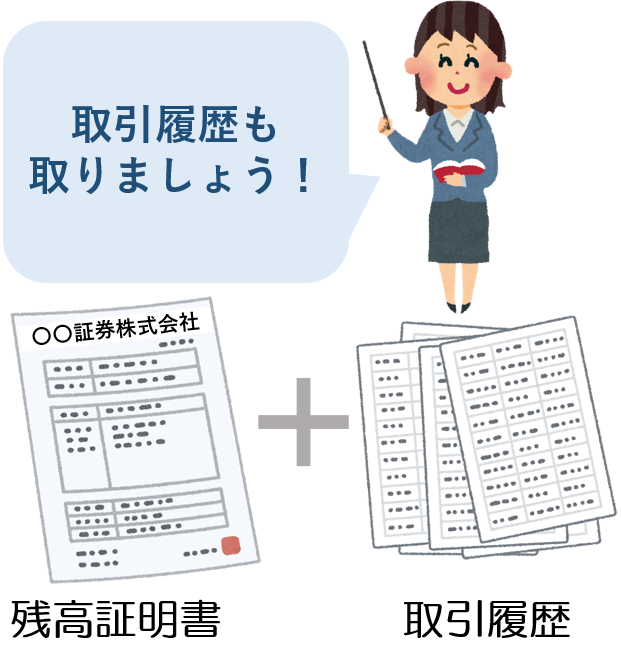

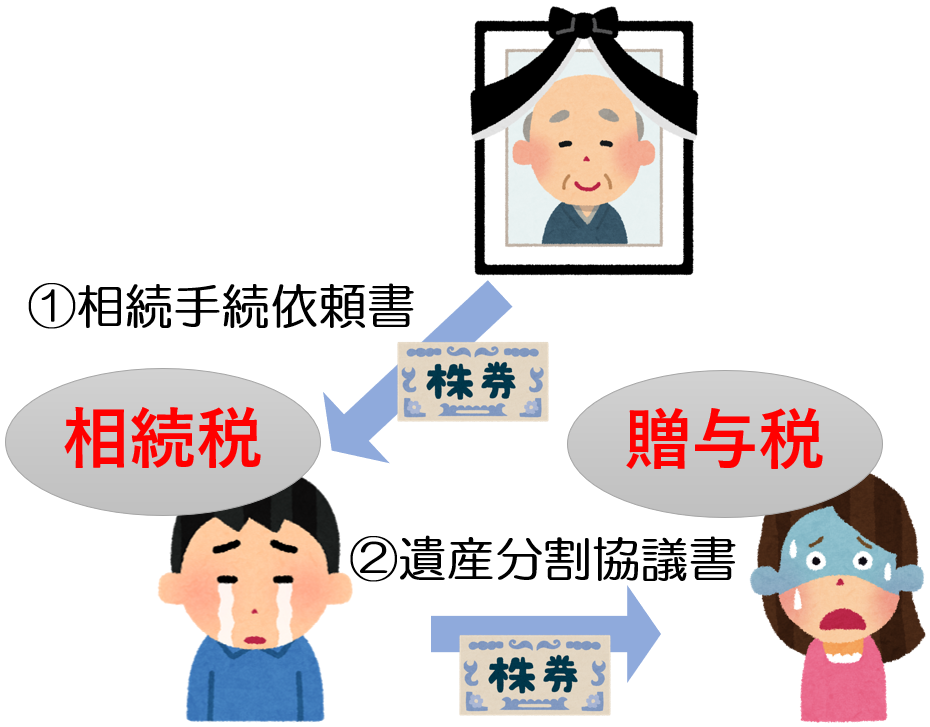

- 遺産分割協議前の移管手続と贈与税の関係?

株式を相続人の証券口座へ移管する手続きは、遺産分割協議書や遺言書などの分け方を確定させる書類がない状態であっても、相続人全員の同意のもとで行うことができます。

ただし、その場合に、1点注意点があります!

相続税のほかに、贈与税がかかってしまうケースがあるのです(`・ω・´)

1つの例を見てましょう!

遺産分割協議を行う前に、相続人Aが相続手続依頼書で株式の移管手続きを受けました。その後に、相続人Bが株式を承継するように遺産分割協議書を作成したため、相続人Aから相続人Bへ株式を移管しました。

この時、このAからBへの株式の移管は、贈与税の対象となるでしょうか?

答えは、相続手続依頼書に記載されている文章による、です!

「相続人Aが、一旦、相続人『代表』として移管を受ける」というように、あくまでも「代表」として単なる手続きの一環として移管されるという旨の文章が印字されている依頼書への同意であれば、仮に受けているだけの状態ですので、その書類をもって遺産分割協議書とは捉えられません。そのため、その後に遺産分割協議を行った結果、相続することに決まったBに対して、Aから株式を移管しても、Bに相続税がかかるのみで、贈与税がかかることはありません。

なお、上記の例のように、単なる手続きの一環として、Aに一旦移管する場合は、その後に作成する遺産分割協議書においても、Aが移管を受けたのは仮であり、実際に相続するのはBである、という趣旨の文章を入れることをオススメします。

一方、「相続人Aが株式を受け取ることに相続人全員が同意する」というように、「代表」として単なる手続きの一環としてではなく、正式に相続人Aがもらうことに同意する、という趣旨の文章が印字されている依頼書に対して、相続人全員の同意がある場合には、対外的に、税務署から遺産分割協議が成立していたと認定される可能性があります。

そのため、その後に改めて遺産分割協議書でBが取得することに決定し、AからBへ株式を移管した場合には、Aに相続税がかったうえで、さらに、Bにも贈与税がかかる可能性があります。

このように、株式の移管手続きについては、贈与税課税リスクが伴いますので、必ず相続専門税理士や弁護士にご相談のうえ、お手続きを進めましょう。

また、上記例はわかりやすくご説明をするために、簡略化しておりますが、実際には個別ごとの判断が必須となります。

なお、2020年8月時点において、モルガン・スタンレーMUFG証券では、遺産分割協議前の移管である場合には、遺産分割協議と同等の効力をもつ相続手続依頼書と、あくまで仮受けである相続手続依頼書の2パターンが用意されています。しかし、その他の、ほとんどの証券会社ではそのような2パターンの書類の用意はないようですので、お気を付けください(株式などの金額が1000万円以下かどうかで2パターンの書類に分かれる証券会社もありますが、あくまでも金額の話なので、遺産分割協議の効力については文章を見て必ずご確認ください)。

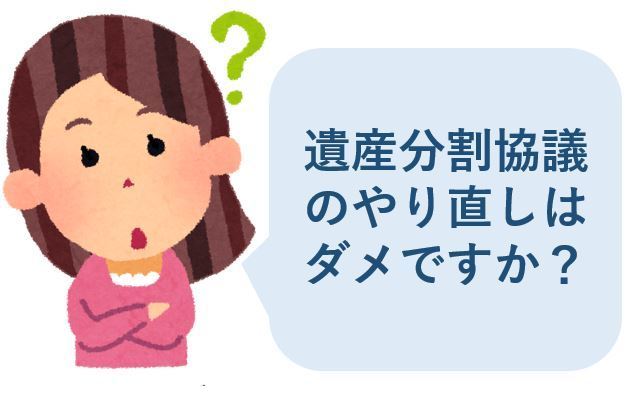

ここで、遺産分割協議のやり直しと税金の関係についての豆知識を、お話します。

たまに「遺産分割協議をしたけれど、分け方を変えたいので、やり直してもいいですか?」というご質問を頂くことが、あります。

遺産分割協議は、民法上はやり直し可能ですが、税金の世界では、最初に遺産分割協議をした後に、遺産分割協議をやり直した場合には、その2回目以降の取得は、相続での取得とならず、贈与・交換等の相続人間の財産の移転と考えられます。

つまり、贈与税・所得税の対象となるのです(最初に作成した遺産分割協議書が、税務署や法務局など、どこにも提出されておらず、第三者の誰の目にも触れていない場合には、やり直したこと自体を税務署が把握できない、というケースはあります)。

そのため、遺産分割協議のやり直しと、税金は切っても切り離せない関係にあります。

遺産分割協議のやり直しは、原則的には行わない前提で、進めましょう!

※個別事案ごとに判断する必要がある論点ですので、遺産分割協議のやり直しに関するお悩みは相続専門税理士や弁護士にご相談ください。

※条文にご興味のある方は、相続税法基本通達19の2-18をご参照ください。

※一般的には少ない事例であるため、本ブログでは割愛しましたが、最初の遺産分割協議が、民法で規定されている意思表示の無効・取り消し事由にあたるような、脅迫・詐欺があった場合のものである場合には、そもそも最初の遺産分割協議が無効となり、遺産分割協議のやり直しをしても、税金がかからないケースもあります。

株式を、相続人口座に移す前に売りたい!裏技はあるの?

お亡くなりになった方が持っていた株式が、社会情勢の急激な変化等に伴い、毎日下落を続けている場合や、ちょうど好材料が出て株価が高騰している場合など、「相続人の口座に移す手続きはまだだけれど、今すぐ株式を売却したい!」というときには、どうしたらいいのでしょうか?

実は・・・

このように、今すぐに売却をしたい!という場合でも、お亡くなりになった人の口座内で株式の売却をすることはできません。

必ず相続人の口座へ移管してから、相続人名義で売却することが必要となります。

さて、どの程度の日数で売却にたどり着けるのでしょうか?

【必要な平均日数】

・相続人の口座開設 1週間前後

・移管手続 1週間~2週間

合計で2~3週間は必要となります。結構かかりますね(; ・`д・´)

ただ、証券会社によっては特別な処置をしてくれるところもある”かも”しれませんので、念のために、証券会社に問い合わせてみましょう。

なお、株式を売却すると、確定申告をする必要のある人がほとんどです。

利益が出ると、譲渡所得税などの税金がかかるので確定申告が義務です。

損が出ると、税金はかかりませんが、確定申告をすれば翌年以降の株式売却の利益を減らすことができます。

確定申告が必要か、申告をすると得か、を必ず確認しましょう♪

(株式売却については、計算を慎重に行う必要がありますので、税理士にご確認のうえ確定申告されることを、推奨します。)

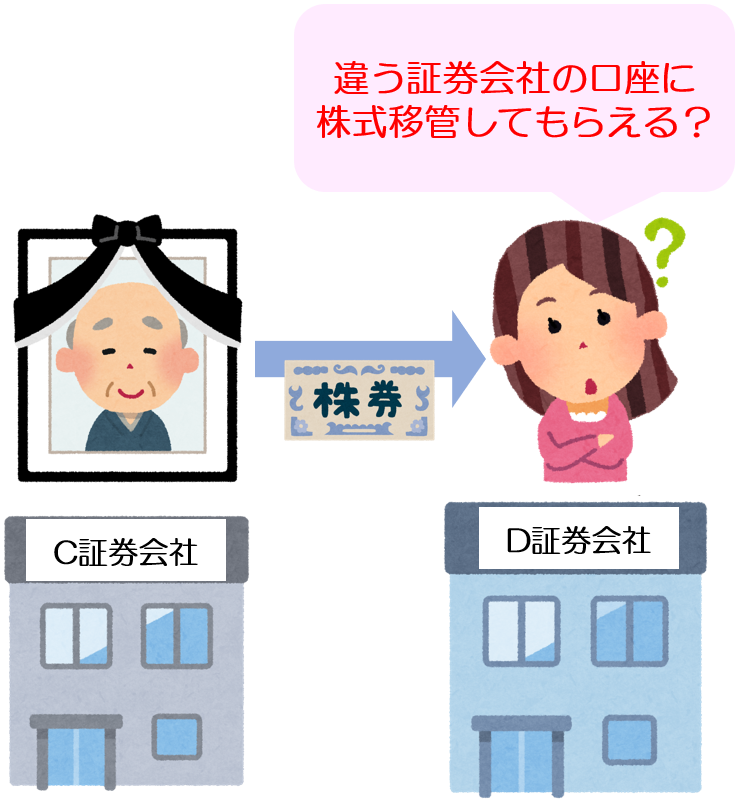

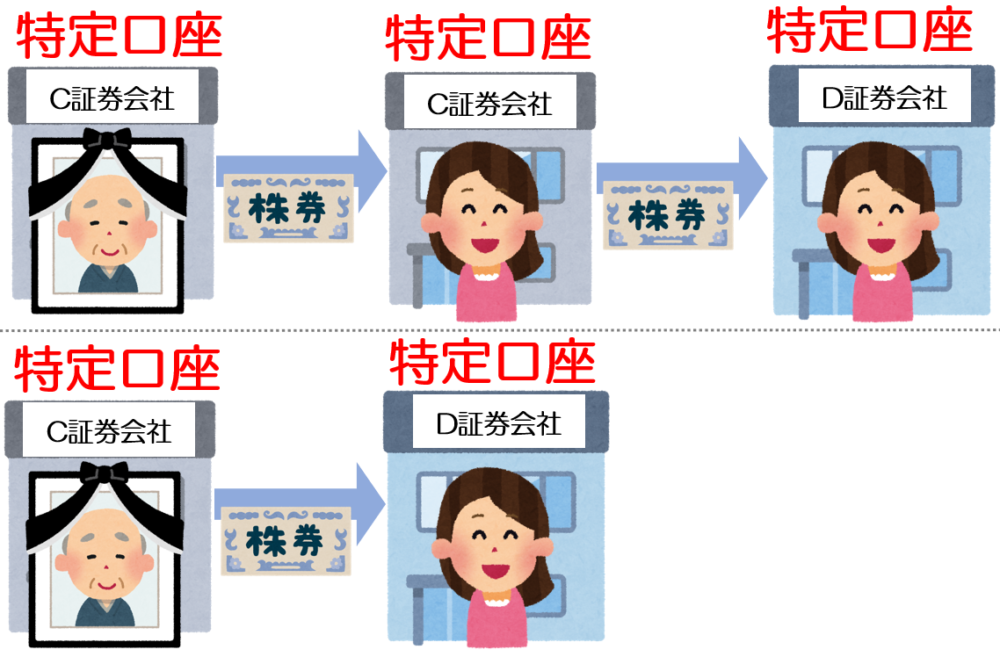

異なる証券会社の相続人口座へ株式を移管することはできる?

お亡くなりになった人は、C証券会社で株式を所有していたが、その株式を承継する相続人はD証券会社の口座しか持っていない!という場合、相続人はC証券会社の口座を開設しないといけないのでしょうか?

原則は、C証券会社の口座を開設する必要がある、です!

大手証券会社3社に確認したところ、3社中2社は、同じ証券会社で相続人が口座を作ることが原則で、他の証券会社の相続人の口座への移管を行っていないとのことでした。

1社のみ、他の証券会社の相続人口座であっても、移管の対応をしているそうです。

証券会社によって、対応が変わりますので、お亡くなりになった方が口座をお持ちの証券会社にお問い合わせ頂き、必要である場合にのみ、相続人口座の開設手続きを行っていただければと思います。

なお、先述の3社の具体名は、こちらです。

【同じ証券会社での口座開設が原則である証券会社】

大和証券、モルガン・スタンレーMUFG証券

【他の証券会社の相続人口座へも移管可能な証券会社】

野村證券

※上記3つの証券会社へのヒアリングは2020年8月に電話にて行いました。その後、変更されている可能性もありますので、その点ご理解のほど、よろしくお願いいたします。

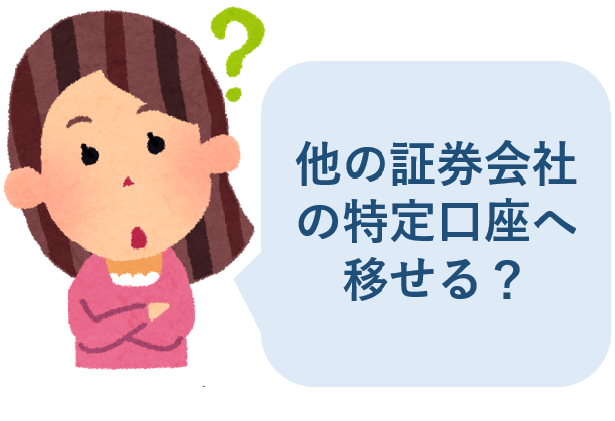

他の証券会社の口座に移管すると源泉徴収されない一般口座になるって本当?

証券会社で株式を保有する際には、2種類の口座のいずれかを選択することになります。

その2種類の差は、税金の支払い方にあります。

自動的に利益から所得税等を源泉徴収してもらえる「特定口座」と、源泉徴収されないので投資家自身が1年間の売買損益を計算して確定申告をする必要のある可能性が高い「一般口座」です。

一般的には、管理が楽な特定口座を選ばれる方がほとんどで、一般口座は確定申告が必要であるため注意が必要です。

亡くなった人のC証券会社の特定口座から、相続人のD証券会社の特定口座へ、株式を移管する場合には、一般的には、次の2パターンとなります。

原則的には、上段のようにお亡くなりになった人と同じ証券会社で「特定口座」を作成し、その後ご自身の他の証券会社の「特定口座」へ移してください。

稀にある、他の証券会社の口座へ株式を移す手続きが可能である証券会社の場合には、下段のように、直接相続人の他の証券会社の特定口座へ移すことができます。

ただし、証券会社により取扱いが異なるケースがあると思いますので、必ずお亡くなりになった方の証券会社にお問い合わせのうえ、ご確認ください♪

亡くなった後の配当金はどうなるの?

お亡くなりになった後、株主名簿を相続人へ書換える前の配当金はどうなってしまうのでしょうか?

①証券会社で配当金を受け取る方式の場合

証券会社に配当金がプールされている状態です。

株式を相続人へ移管する際、配当の元となる株式を承継する人に併せて振り込まれるケースが多いです。

②それ以外の方法の場合

その株式の株主名簿管理人である信託銀行などにて、未受領の配当金を受け取る手続きを行い、取得します。

なお、相続税申告では、お亡くなりになった時点で、配当を受け取る権利が発生していた場合には、その配当の金額から源泉徴収される所得税等の金額を引いた残額を、財産計上しますので、ご留意ください。

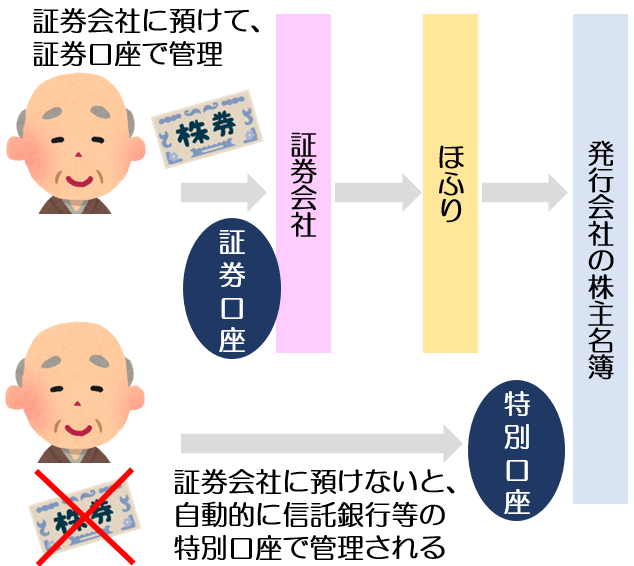

株式の電子化前から持っている株式で、特別口座に入っている株式はどうなるの?

上場会社の株式は、もともと紙の株券として存在しておりましたが、平成21年1月5日以降、紙の株券が廃止され、電子化されていきました。

電子化の手続きは、株主自身が、証券会社を通じて、証券保管振替機構(ほふり)という機関へ預けるという方法により行われます。

ところが、電子化の際に、株主が証券会社へ預けなかった株券や、一定の株式数未満であるため、預けることができなかった株券もありました。そのような株券がある場合には、各銘柄の株主名簿を管理する信託銀行などの株主名簿管理人によって、自動的に株主の「特別口座」という口座を作成され、その中で管理されています。

なお、特別口座に保管されている株式の具体的な種類は、次の3つです。

①株券で保有していて、電子化の際に証券会社へ預けなかったもの

②電子化の際に、単元未満株式(後ほど解説します♪)があり、証券会社へ預けられなかったもの

③株券を信託銀行に預けることで、紙の株券を保有しない手続きをしていたもの

この中でも②の単元未満株式が一番多いものです。

次の項目で詳しく解説しますので、必ずチェックしてくださいね(^^)

※「特別口座」は、先ほど登場した証券会社内の2種類の口座「特定口座」「一般口座」の「特定口座」と似ておりますが、あくまでも「特別口座」は信託銀行の口座名となり別物です。ご注意ください!

このように、特別口座に株式がある場合には、証券会社が発行する残高証明書では把握することができませんので、平成21年より前から株式取引をされていた方がお亡くなりになった場合には、所有していた株式の株主名簿管理人である信託銀行の証券代行部などへ問い合わせて、特別口座に株式が残っていないかを、ご確認ください(`・ω・´)

特別口座に株式が残っているか?への回答だけであれば、電話口で、お亡くなりになった方のお名前、ご住所、お亡くなりになった日等をお伝えすることで、教えてもらうことができます。

実際に特別口座に株式が残っており、株式の移管手続きを行う場合には、前述の証券会社で行う株式の移管手続の必要書類の項目と同様のケースがほとんどですので、そちらの項目をご確認ください♪

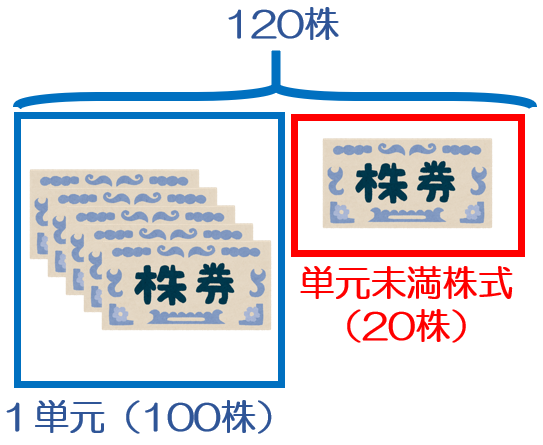

特別口座内の単元未満株式はどうしたらいいの?

前項でお話した「単元未満株式」についてお話します。

株式は銘柄ごとに、最低限まとめて売買しなければいけない株式数が、決まっています。

その最低単位のことを「1単元」と呼び、1単元未満の株式数の株式を「単元未満株式」と呼びます。

例えば、120株持っている銘柄の1単元が100株である場合には、20株が単元未満株式となります。

このような単元未満株式の出口は主に次の2つです。

①相続する人が引き取る

その株式を相続する人の証券会社口座へ移管することが可能です。

②その時の時価で買い取ってもらう

特別口座は、配当金の受取り、議決権の行使をすることはできますが、売買を行うことはできない口座です。しかし、単元未満株式についてのみ、その会社自体に対して、「買い取ってください!」と請求することができます(「買取請求」といいます)。

電子化前にお亡くなりになった場合には、まず相続する人の特別口座に移してからの買取請求となり、電子化後にお亡くなりになった場合には、お亡くなりになった人自身の特別口座内で買い取り請求をすることとなります。

※電子化後にお亡くなりになった場合には、相続人の特別口座へ移すことはできず、お亡くなりになった人自身の特別口座内で買取請求をするか、相続人の証券会社の口座へ移管するかの2択となります。

なお、銘柄や株主名簿管理人によっては、買取手数料がかかることもありますので、銘柄ごとに株主名簿管理人へ確認しましょう!

また、買取金額の入金口座は、どこの銀行の口座でも大丈夫で、買取金額は、株主名簿管理人が手続きを完了した日の終値となります。

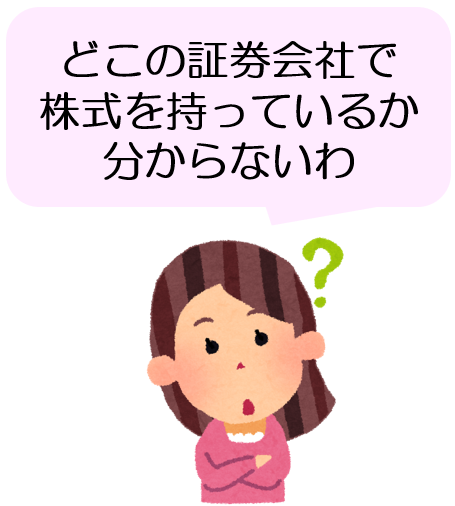

取引している証券会社が分からない時は?

亡くなった方が「株式を持っていたようだが、どこの証券会社で持っていたのか不明である」場合や、そもそも「株式を持っていたかどうか分からない」場合に、調査できる方法はあるのでしょうか?

実は、あるのです!

早速、見て行きましょう!

(1)まずは情報をゲット

まず身近なものから、証券会社に関する情報を集めましょう!

具体的には「証券会社から届く株式の明細」「株式の売買や配当について、確定申告をしていた場合には確定申告書の明細」「証券会社の社名が印字されたポスターやボールペン等の日用品」です。

これらから、証券会社の名前を探し出し、残高証明書を請求しましょう!

(2)それでも分からない場合は、ほふりに開示請求

身近なものを探したけれど、証券会社の名前が分からない場合や、他にもないかを調べたい場合には、証券保管振替機構(ほふり)へ問い合わせることで、どこの証券会社や信託銀行に口座を開設しているかを確認することができます!

具体的には、「登録済加入者情報の開示請求」という手続きを行います。

この請求により、口座を開設している証券会社と、特別口座が開設されている信託銀行などの金融機関の名前が記載された下図のような通知書が届きます。

なお、この通知書には、株式の銘柄名や残高は記載されておりませんので、判明した証券会社や信託銀行などに残高証明書の発行依頼を行いましょう。

相続人や、遺言執行者が、お亡くなりになった方の上記開示請求をする費用は、1件目が5,500円(税抜)で、2件目以降は1件当たり1,000円(税抜)です!

なぜ「1件当たり」とご説明したかというと、この開示請求は「名前+住所」という組み合わせごとに行う必要があるためです。

そのため、過去にお引っ越しをされたことがある方の場合において、お引っ越しの度に証券会社の登録住所を変えておらず旧住所のままで証券会社に登録されている場合には、旧住所でも請求する必要があります。

ご結婚で姓が変わった方で、旧姓のまま口座登録がされている可能性がある場合には、旧姓の組み合わせでの請求も必要になります。

また、戸籍に登録されている名前ではなく、自分で決めた名前でも口座開設を行うことができた時代もありましたので、お亡くなりになった方が、本名以外に使用していた名前がある場合には、その名前でも取得した方がいいですね!

※開示請求をした結果、「該当なし」という結果になっても開示費用はかかります。

※相続人や遺言執行者などでなく、本人が請求する場合は、1件目4,000円(税抜)で、2件目以降は相続の場合と同様に1件当たり1,000円(税抜)です。

※費用は、開示結果が代引きで郵送されてきた際に郵便局職員へ支払います。

詳しくは、ほふりHPにてご確認ください。

大変そうだから、誰かに頼みたい・・・

ここまで読んでいただいてお感じの方もいらっしゃると思いますが、株式に関する手続きは、正直・・・

とても大変!

です。働いていらっしゃるご相続人さんなどは、これらの手続きをご自身でなさるお時間がない方も多いかと思います。そのような場合には、手続きを代行してくれる専門家もおりますので、ぜひ円満相続税理士法人にお問い合わせください(*^^)v

まとめ

今回は、株式などの有価証券を相続で引き継ぐ場合のお手続きについてお話させていただきました!

他にも銀行の預金引継ぎや、生命保険金の受取り、不動産の相続登記の手続き、未成年者がいる場合の手続きなども別のブログで解説しておりますので、ぜひご覧ください♪

また、私たちのLINE公式アカウントに登録していただいた方には、税務調査のマル秘話や贈与契約書のひな型をプレゼント中です(*^-^*)無料ですので、是非、ご登録をお願いします♪

最後までお読みいただき、ありがとうございました!