円満相続税理士法人 パートナー税理士

相続や事業承継を手掛けるほかに、一般企業・税理士法人・弁護士法人などを対象とした相続税研修会や、事業承継研究会などを開催。穏やかでわかりやすい説明が特徴の相続専門税理士です。SNS総フォロワー数約2万人の税理士インフルエンサーです(^^)

事業承継税制の従業員の数え方を教えてください!

皆さん、こんにちは、事業承継税制を数多く手がける税理士の桑田が、事業承継税制の従業員数の数え方を徹底解説します!

最後までお読みいただくことで、独特な論点の多い、従業員数がすっきり解決します♪

事業承継税制を使ううえで必ず満たさなくてはいけない要件の1つに、「常時使用する従業員が1人以上いること」というものがあります。

今回は、この従業員の数を証明するために必要な「従業員数証明書」の書き方を記載例とともに、詳しく解説していきます。

ポイントは「人数の数え方」と「証明書の作り方」の2つだけです。

それさえクリアできれば、簡単に作成することができます!

まずは「人数の数え方」について詳しくお話していきます。

人数の数え方(原則)

さっそくですが、従業員数はどのように計算するのでしょうか・・・?

答えは、その会社で社会保険に加入している人の数です!

それを把握するために、まず用意するものは、贈与日からみて直前に会社に送られてきた社会保険の月額決定通知書です!(正式には「健康保険・厚生年金保険被保険者標準報酬月額決定通知書」といい、通常8月~9月の間に日本年金機構から送られてきます。また、この通知は7月1日時点での加入者が記載されるものであるため、7月1日以後に社会保険の加入者数に増減があった場合には、その人数をプラス又はマイナスします。その増減は、社会保険の資格の取得又は喪失に関する通知書を添付することで証明します。)

次に、その用意した通知書に記載されている人数から役員の数をマイナスします。(ただし、使用人兼務役員はマイナスしません。)ちなみに、意外と思われるかもしれませんが、一定の要件を満たしていれば後継者の親族であっても除かずに計算します。

人数の数え方(パートやアルバイトの人は?)

さて、正社員ではないパートさんやアルバイトさんの数え方どのように行うのでしょうか?

この場合も、原則の考え方と同じです!

あくまでも従業員数は社会保険に加入している人の数と決められていますので、パートさんなどでも社会保険に加入されていれば対象となり、加入されていなければ対象となりません。

この論点はご質問をよくお受けするところなので、要チェックです!

人数の数え方(出向している場合)

ところで、出向している従業員がいる場合には、どのように取り扱うのでしょうか?

例えば、A社で社会保険に加入しているものの、実際にはB社に出向しているような従業員は、やはり実際に働いているB社の人数となるのでしょうか・・・?

正解は、B社ではなくA社の従業員としてカウントします!あくまでも社会保険に加入している会社の従業員となります。この考え方は従業員を派遣している場合にも同じです。

人数の数え方(通知以後に入社した人・退社した人などが多い場合)

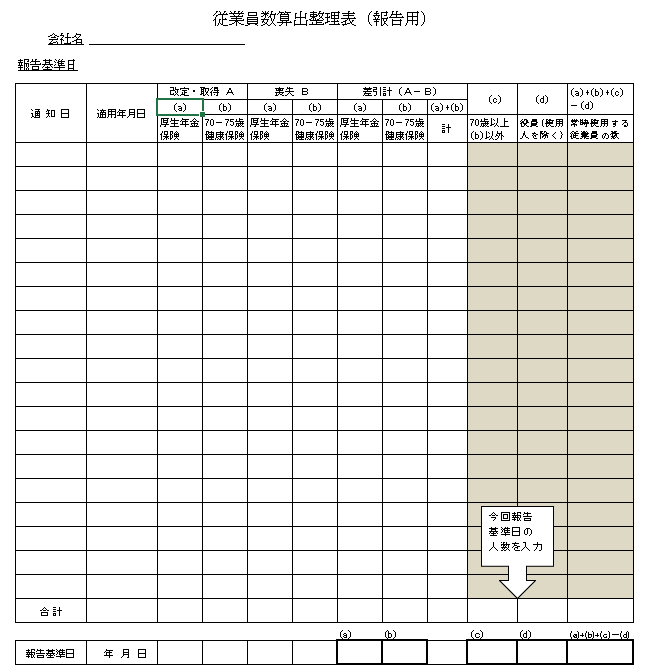

珍しいケースかとは思いますが、従業員数の増減が通知以後に度々ある場合には、このような整理表を添付すると、間違いを防ぐことができ、都道府県の担当者にとっても見やすいと思いますので、オススメです!

人数の数え方(75才以上で社会保険の加入対象外の人)

また、75歳以上であるため社会保険の加入対象となっていないものの、正社員と同じように働いている従業員がいる場合はどうでしょうか。社会保険の加入対象ではないので、もちろん社会保険の通知書には記載されていません。よって、従業員数には含めずに計算するのでしょうか・・・?

実は、週30時間以上働いている場合には、基本的にはその会社の従業員としてカウントします!

社会保険の加入対象ではない75歳以上の従業員でも、2ヶ月以上の雇用契約がある場合には、雇用契約書や給与明細書などで正社員と同様の契約で働いていることを証明することで、従業員数に加算します。ただし、この場合、あくまでも正社員と同様の雇用契約で働いていることが前提になり、従業員数の調整のために一時的に雇ったと思われる人などは除かれますので、判断には注意が必要です。

ちなみに週30時間という基準は、8時間×5日=40時間を正社員の平均として、その40時間の4分の3の割合の時間数として設定されたそうです。

という場合も大丈夫です!法定労働時間である8時間をベースに考えますので、あくまでも週30時間以上であれば、含めて計算します!

※ただし、あくまでも社会保険に加入している人の数が原則で、この75歳歳以上で社会保険の加入対象外の人については特例的な位置づけですので、具体的な例をもって、都道府県の担当者へ確認することをオススメします!

(実際、週30時間以上の人でも、給与体系が正社員の人とは異なった従業員については、都道府県側の判断で、従業員の数にカウントしないケースもありました。)

このようにして計算した人数が、従業員数証明書に記載する従業員の数となります!

次に、いよいよ証明書の作り方を詳しく解説していきます。

証明書を作るタイミングはこの2回!

さて、人数の数え方が分かったところで、証明書を提出するタイミングはいつなのでしょうか?

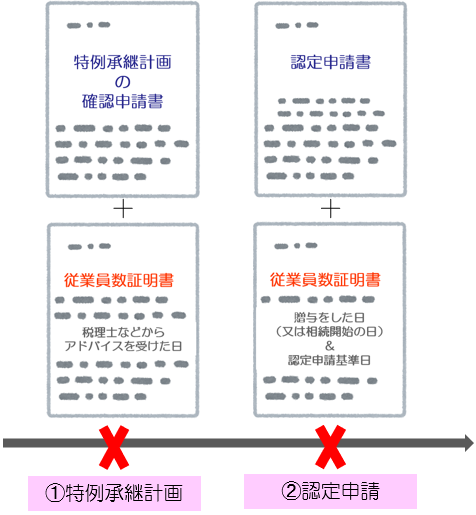

それは、特例承継計画を提出する時と、確認申請書を提出する時です!

(同時に提出する場合には、都道府県によっては、1枚にまとめてOKです。)

特例承継計画を提出するときには、税理士などからアドバイスを受けた日時点での従業員の数を記載します。

一方、認定申請書を提出するときには、贈与をした日(又は相続開始の日)と認定申請基準日の2つの時点での従業員の数を記載します。

認定申請基準日とは?

さて、聞きなれないこの認定申請基準日とは、一体にいつのことを指すのでしょうか?

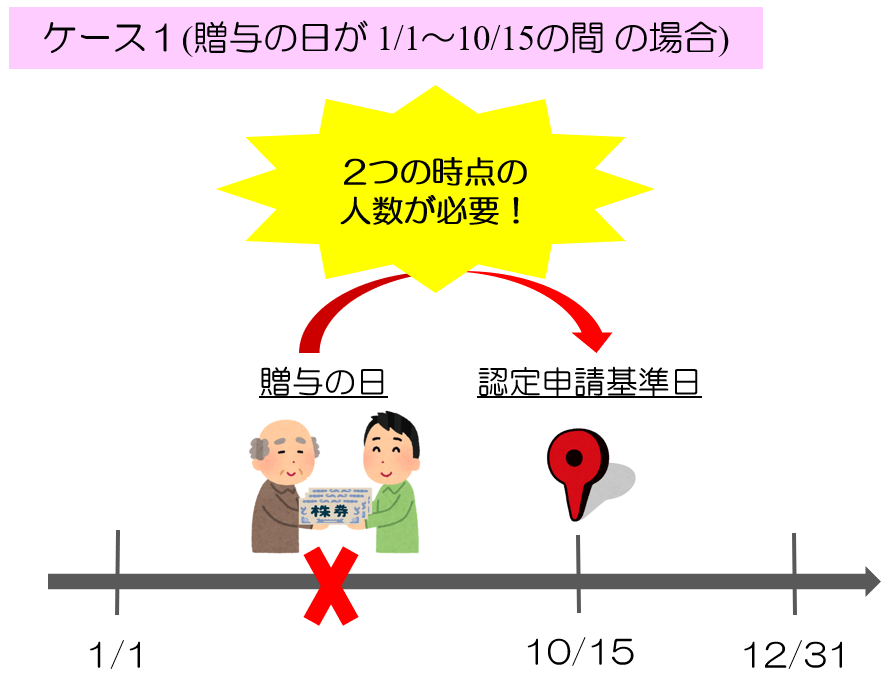

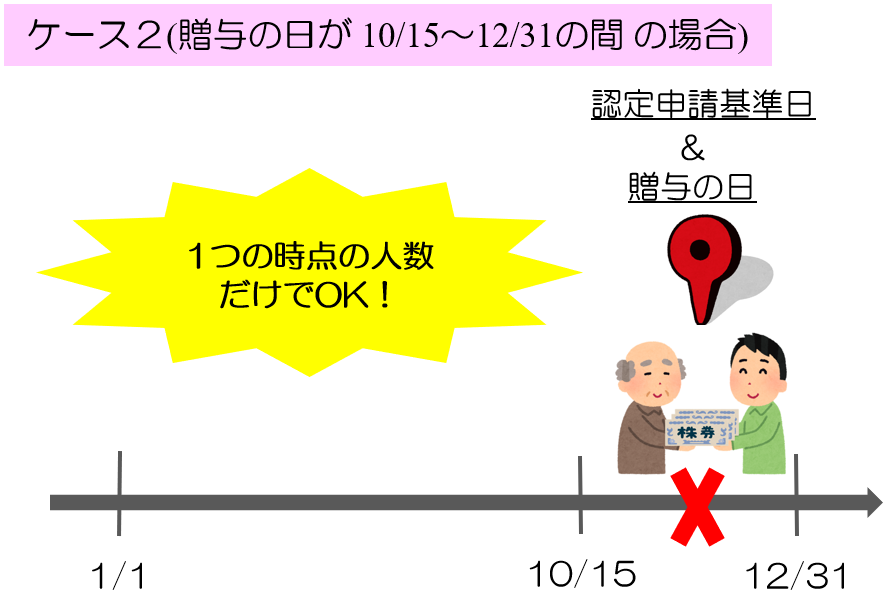

具体的には、3つのケースに分かれるので下の図を使いながらご紹介します。

複雑で頭が混乱しやすいので、実際に当てはまるケースのみをご覧ください。

まず生前贈与でこの特例を使う場合には、贈与が1月1日から10月15日までの間に行われるとき(ケース1)には10月15日をいい、贈与が10月16日から12月31日までの間に行われるとき(ケース2)には、その贈与をした日をいいます。(後者のケース2の場合には、贈与日と認定申請基準日が同じ日となりますので時点は1つのみとなります。)

相続によりこの特例を使うとき(ケース3)には、相続開始の日から5カ月を経過した日をいいます。例えば4月1日に亡くなった人であれば、その5カ月後である9月1日が認定申請基準日となります。

証明書の作り方(実際に作ってみましょう!)

以上までで、「常時使用する従業員の数が1人以上であること」を証明するための2つの時点で従業員数の計算方法をご紹介しました。

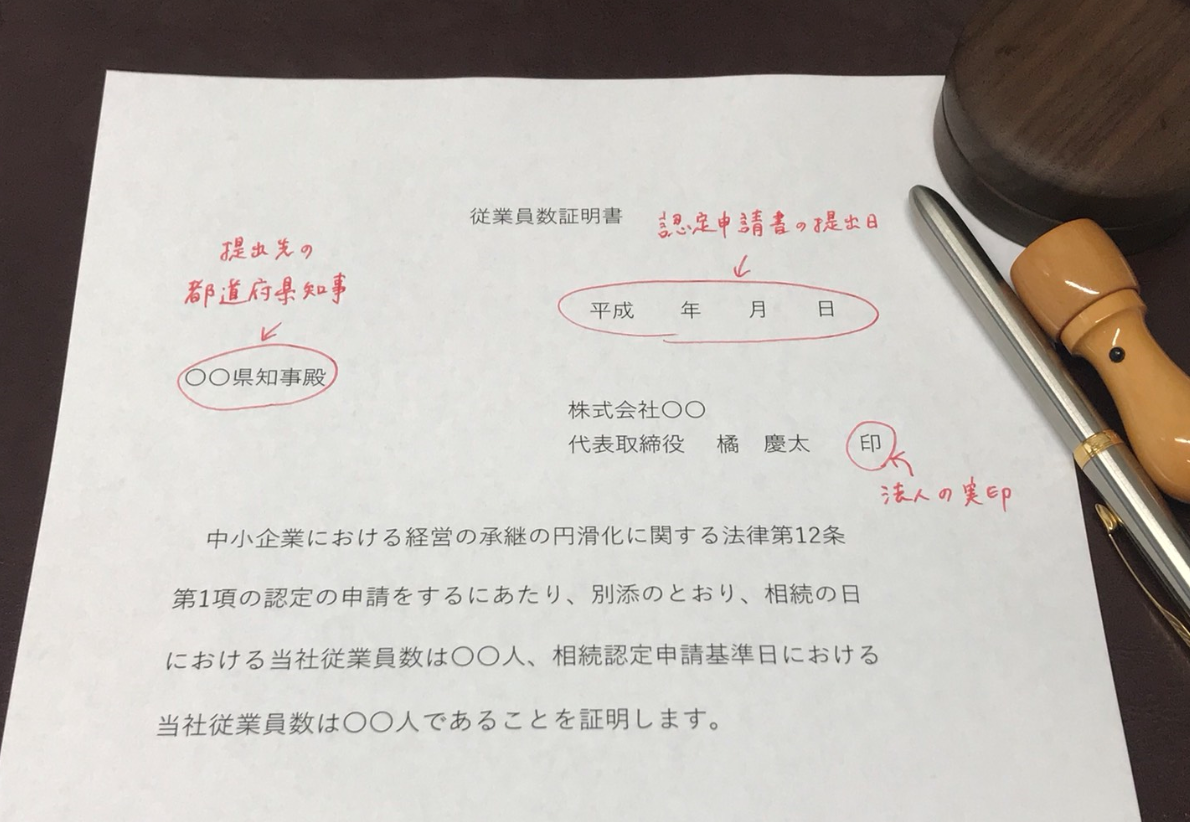

このあとは次の写真のような形式で従業員数証明書を作成し、提出日を記載し、法人の実印を押すだけで完成します!

右上の日付は認定申請書の提出日を記載しますので、実務的には、提出日が確定してから記載することがスムーズに提出できるコツです。

(実際に私たちが使っている形式です!)

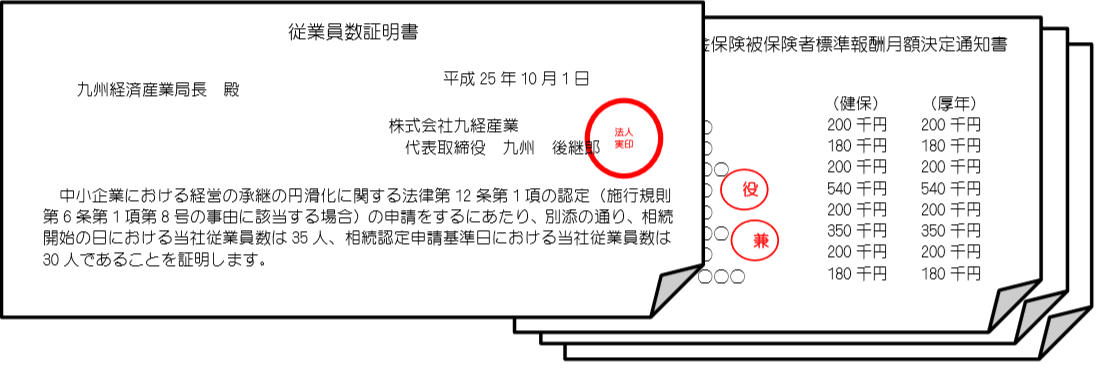

この従業員数証明書の下に月額決定通知書などの添付書類を付けて完成させます!

イメージはこのような感じです。

なお、このイメージにあるように、従業員数に影響を与える「役員」「使用人兼務役員」などは、手書きでいいので印をつけて添付します。

※補足ですが、その会社に外国子会社がある場合の従業員数の要件は、「1人以上」ではなく「5人以上」となる場合もありますので、該当しそうな経営者さんはご留意ください。

事業実態要件で必要な「5人以上」の計算方法は、「1人以上」の計算方法と同じじゃないの?

さて、話は変わりますが、そもそも事業承継税制は、会社の資産のほとんどが賃貸不動産であるような資産管理会社と認定された場合には、使うことができません。

しかし!

もし一定割合以上の賃貸不動産などを持っていたとしても、事業実態がある会社と認められれば、この税制を使うことができるのです。

その事業実態を判定するうえで「従業員が5人以上いること」という判定基準があります!

その判定をするときも、「従業員が1人以上いること」の判定で計算した人数と同じ人数を使用して大丈夫でしょうか・・・?

実は、少し計算方法が変わります。

何が変わるかというと、後継者と、その後継者と一緒に暮らしている親族などを人数から除くことになります。

ちなみに、この人数の証明のために、従業員数証明書と別に証明書を作る必要はなく、都道府県が社会保険の通知書をベースに判断するので、その除くべき人がいる場合には、社会保険の通知書にメモ書きするなどして、都道府県の担当の方へお伝えすることになります。

また、計算する時点も「1人以上」の証明の場合とは異なります!「2つの時点」ではなく、1つ目の贈与日又は相続開始の日の時点のみとなります。

まとめ

このように一口に「従業員数」と言っても、実は細かい要件が色々あります。

さらに、都道府県によっても対応は様々で、従業員数証明書は、時点ごとに1枚ずつ作成することを推奨している県もあります。そのため、作成前に事業承継税制に詳しい税理士などか都道府県の担当者へ確認することをオススメします。

また、他の要件をすべて満たしていても、従業員数を満たすことができなければ、事業承継税制を使うことができません。

やり方さえ分かれば、誰でも簡単に作成することができますが、確実に使うためには、事業承継税制の実績を多くもつ税理士にぜひご相談ください♪

また、私たちのメールマガジンかLINE@に登録していただいた方には、税務調査のマル秘話や贈与契約書のひな型をプレゼント中です(*^-^*)無料ですので、是非、ご登録をお願いします♪

最後までお読みいただき、ありがとうございました!