円満相続税理士法人 公認会計士・税理士

在学中に公認会計士試験に合格し、監査法人、コンサル、公務員を経て、円満相続税理士法人へ入社。相続・事業承継のプロとしてご家族のサポートができるよう業務に携わっています!

株価を下げてから承継するために、役員退職金をめいっぱい出そう

こんにちは、円満相続税理士法人の中岡です!

事業承継の失敗事例シリーズの第8弾です。

今回は、損金算入限度額までめいっぱい役員退職金を出したことによる失敗事例について、取り上げます。

役員退職金を出すと株価が下がるというメリットの裏側にあるリスクについて、詳しく解説していきます。

ケース8

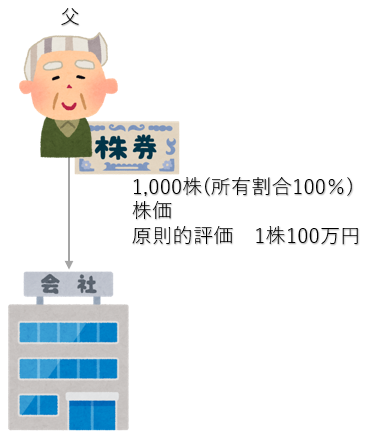

株主構成と株価

父は、創業した会社のオーナー社長で、会社の株式を1,000株(所有割合100%)を所有しています。

相続税評価額は、原則的評価で10億円(1株100万円)となり、なんとか対策をして、子供に承継したいと考えます。

相続人は子供1人で、父はそのほかに5億円の預金を所有しています。

現状の総財産額15億円のまま相続が発生し、10億円の株式に事業承継税制を使った場合、相続税の納税額は、

3億3,060万円-1億9,900万円(納税猶予)=1億3,160万円

となります。

相続税対策

役員退職金を出して決算期をまたいでから、株式を贈与すると、利益水準次第ですが、類似業種比準価額方式では、利益と純資産の2つの要素を引き下げることができ、純資産価額方式でも評価額を圧縮することができます。

顧問税理士によると、

最終報酬月額200万円×在任年数30年×功績倍率3.0=1億8,000万円

が損金算入限度額で、1億8,000万円の役員退職金を支給した場合、株価は8億円(1株80万円)まで2割下がるとのことです。

株価を下げてから承継するために、役員退職金をめいっぱい出そう

そして、父は、社長を退き、役員退職金を受け取り、事業承継税制を使って、子供に株式をすべて譲ります。

相続発生

そうこうしているうちに、父に相続が発生してしまいます。

そして、子供は贈与税の納税猶予から相続税の納税猶予に切り替え、相続税の申告を進めていきます。

しかし、顧問税理士から耳を疑うことを言われます。

事業承継税制を使っても、納税額は、1億6,510万円です。

対策前の納税額は、1億3,160万円でしたが、対策を行ったはずが、3,000万円以上増えてしまいました。

役員退職金を出しすぎると

なぜ納税額が大幅に増えたのか、順を追って説明していきます。

まず、父は役員退職金を受け取りました。

役員退職金1億8,000万円を受け取った場合、約4,000万円が所得税・住民税で差し引かれ、手残りは約1億4,000万円となります。

このとき、株価は10億円から8億円に下がるので、総財産額は、株式8億円+預金5億円+役員退職金1億4,000万円=14億4,000万円となります。

次に、事業承継税制を使って、子供に株式をすべて贈与します。

このときの贈与税は全額猶予されます。

8億円の株式がなくなるので、総財産額は、6億4,000万円となります。

そして、父に相続が発生し、猶予されていた贈与税は免除されますが、生前贈与した株式は相続で取得したものとみなされて、相続税の対象となります。

8億円の株式を足し戻し、総財産額が14億4,000万円で、8億円の株式に事業承継税制を使った場合、相続税の納税額は、

3億1,410万円-1億4,900万円(納税猶予)=1億6,510万円

となります。

ここまでが、今回起こったことの解説です。

対策

今回、このようなことが起こってしまった最大の原因は、シミュレーション不足です。

役員退職金を出せば、株価が下がるというところに留まらず、その先の相続のことまで含めてシミュレーションをしておけば、税金面から最適な役員退職金の額を計算することができます。

役員退職金を支給して株価を引き下げるというのは、王道の対策なので、実行前にはきっちりシミュレーションをしたうえで行いましょう。

最後に

最後になりますが、私たちのLINE公式アカウントに登録いただくと、税務調査のマル秘裏話や税制改正速報などをお送りします。

さらに、相続税計算シミュレーションエクセルなどもプレゼントしていますので、是非ご登録ください!

最後までお読みいただきありがとうございました!