円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

教育資金贈与が2年間延長!しかし、条件は厳しくなります

教育資金贈与の特例が、2019年3月31日で終了する予定でしたが、2年間延長となり、2021年3月31日までの受付になりました!

この制度は使い勝手もよく人気の制度なので、延長が決まって良かった思います。(手続き自体は少し面倒なところもありますが)

延長になった一方で、一部、この制度を使うにあたっての条件が厳しくなりましたので、その改正点を紹介します。

所得が1000万円を超える人は、この特例が受けられなくなります

まず1つ目は、贈与を受ける人の所得が1000万円を超える場合には、この特例が受けられなくなります。「もうたくさん稼いでる人には、この特例はなくてもいいでしょ」と言ったところでしょうか。

この改正点のポイントは、あくまで、教育資金をもらった人の所得、という部分です。あげた人の所得は関係ありません。そもそも教育資金贈与は、お孫さんの教育資金として贈与する人がほとんどです。既に社会人になっているお孫さんならわかりますが、そうではないお孫さんは、所得が1000万を超えるとは考えにくいので、この改正による影響は少ないと思います。

この改正は、2019年4月1日以降に行う教育資金贈与について適用されます。それ以前に教育資金贈与を行っているのであれば、この改正は関係ありません。

教育資金贈与をしてから3年以内に相続が発生した場合には、残金が財産に足し戻し

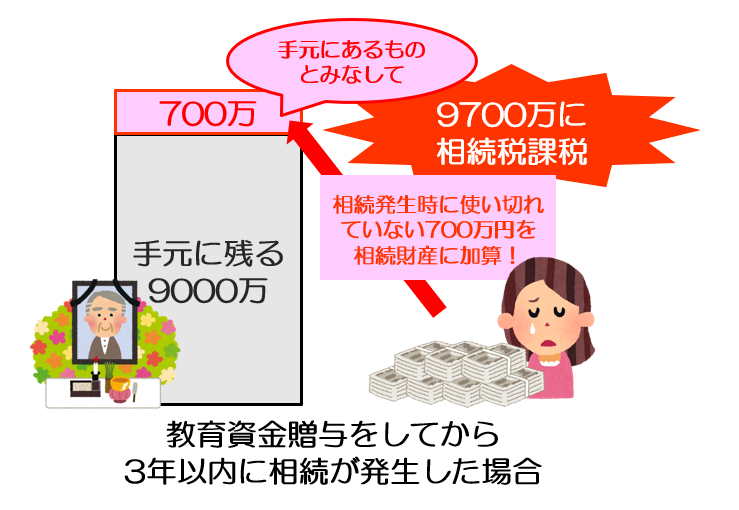

教育資金贈与を行ってから3年以内に、その贈与をした人が亡くなってしまった場合には、贈与した金額のうち、その時点で使い切れていない金額は、相続財産に足し戻して、相続税が課税されることになりました。

わかりづらいと思いますので、事例を使って説明します。

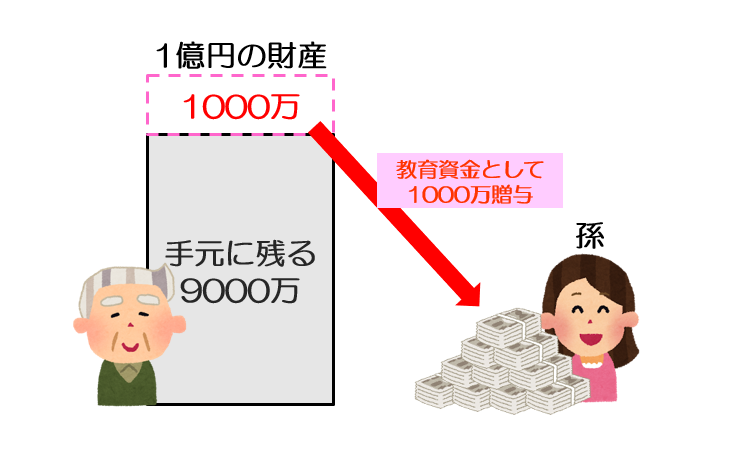

例えば、もともと1億円の財産を持っている人がいたとします。その人は、教育資金贈与として、お孫さんに1000万円贈与をしました。贈与をした後に、この人の手元には9000万円の財産が残りました。

その1年後、教育資金贈与をした祖父は亡くなってしまいました。この時、お孫さんは1000万円の教育資金のうち、300万円を学費として使っていたとします。

このようなシチュエーションにおいて、相続税の計算は、次のように行います。

亡くなった人の財産9000万 + 教育資金として使っていない残金700万 = 9700万に相続税が課税!

駆け込みの相続税対策としての制度利用を防止しようというのが趣旨ですね。

非常に影響が大きい改正のように感じると思いますが、実は、そこまで大きくないかもしれません。

と、言うのも、相続発生日において、次のいずれかに該当する人は、この取り扱いを受けないこととされているからです。

- 贈与を受けた人が23歳未満である場合

- 贈与を受けた人が学校等に在学している場合

- 贈与を受けた人が教育訓練給付金の支給対象となる教育訓練を受講している場合

贈与をしてから3年以内に亡くなってしまったとしても、その時に23歳未満であれば、この取り扱いは受けません。ということは、19歳以下のお孫さんに贈与をするのであれば、3年経っても22歳なので、セーフということになります。

裏を返すと、20歳以上のお孫さんに教育資金贈与をするのであれば、贈与をしてから3年以内に相続が発生すると、相続財産に足し戻しをしなければいけない可能性がでてくるので、注意が必要です。

この取り扱いは、2019年4月1日以降に行われた教育資金贈与について適用されます。それ以前に行っている贈与については関係ありませんので、3年以内に相続が発生しても影響ありません。

23歳以上の習い事に対する費用は、非課税ではなくなります

教育資金贈与の一括贈与は、中学や高校、大学や専門学校の学費以外にも、塾やスイミングスクール、お料理教室や免許の教習所の費用にも使うことが可能です。

今回の改正によって、23歳以上の人については、学校ではない趣味習い事の費用については、非課税の対象外とすることになりました。料理の専門学校であればOKですが、お料理教室ではダメということになります。

この改正のポイントは、2019年7月1日以降に支払った習い事費用から、非課税の対象外とされることです。他の改正は、今後、新たに教育資金贈与を行った人に適用されますが、この改正は、すでに教育資金贈与を始めている人にも適用されます。

習い事費用で教育資金を使い切ろうと目論んでいた人にとっても、とても辛い改正になってしまいますね。救済措置がないとかわいそうですよね。

30歳になっても学校に在学などをしていれば、非課税が続きます(要件緩和)

これまでの教育資金贈与は、贈与を受けた人が30歳になった時に使い切れていない金額が残っていたら、その部分に贈与税が課税されました。

しかし、世の中には30歳の時点で大学院などの学校に通っている人もいます。そのような人を救済するため、30歳になった時に、学校等に在学している人、教育訓練給付金の対象となる教育訓練を受けている人に対しては、贈与税を課税しないことになりました。

この場合には、学校等を卒業したり、教育訓練が終わった年の年末に、使い切れていない金額がある場合には、その部分に贈与税が課税されます。また、その人が40歳になった時にも強制終了です。

この改正は、2019年7月1日以降に30歳になる人に適用されますので、既に、教育資金贈与を始めている人にも適用があります。使い勝手が良くなることになりますので、納税者側にとって有利な改正ですね。

まとめ

今回の教育資金贈与の改正をまとめると、次の通りです。

所得1000万円超の人は不適用になる⇒2019年4月1日以降に行う教育資金贈与から

相続開始前3年以内の贈与は足し戻し⇒2019年4月1日以降に行う教育資金贈与から

23歳以上の人の習い事費用は非課税にならない⇒2019年7月1日以降に支払う習い事費用から

30歳過ぎても非課税のままでOK⇒2019年7月1日以降に30歳になる人から

特に重要なのは2個目の取り扱いですね。これから20歳以上のお孫さんに教育資金贈与を検討している方は、早めに贈与をしていた方がいいことになりますね!また新情報をキャッチしましたら、どんどん更新していきます♪