円満相続税理士法人 税理士

相続税専門の税理士です。話しやすいをモットーにお客様が気になっている事を分かりやすく説明するのが得意です。ぜひ一度ご面談して頂ければ納得して頂けると思います。

相続税がかかりそうなのですが、税理士に依頼せず自分で相続税申告をすることは出来るのでしょうか?

こんにちは、円満相続税理士法人の村田です。

相続税申告については、多くの方が税理士に申告業務を依頼しているのが実情です。ただし、一定の条件のもとであればご自身で相続税申告書を作成することも可能だと考えます。

この記事では、相続税専門税理士として数多くの相続申告実績をもつ私が、相続申告手続きについて解説していきます。

相続した財産がとてもシンプルな場合は、ご自身で相続税申告が出来るかもしれません。

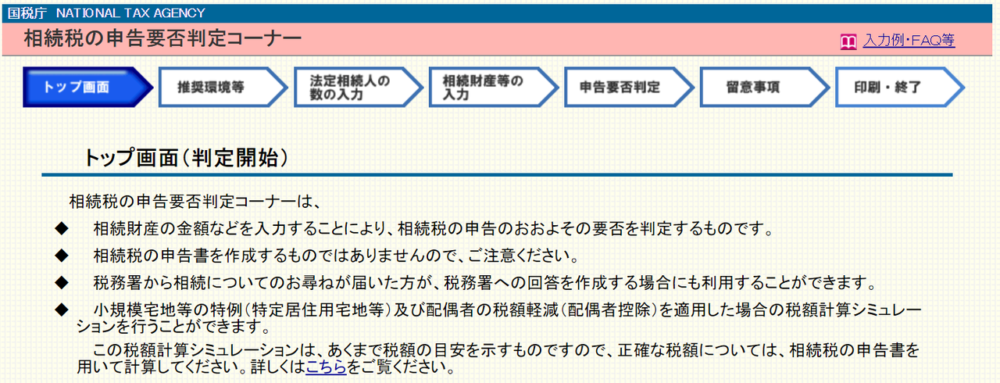

「相続税の申告要否判定コーナー」で納税額の試算

まずはご自身の相続について申告義務があるのか否か、相続税はいくらくらいかを確認するため「相続税の申告要否判定コーナー」で確認をお願いします。

上記のリンクから国税庁HPの「相続税の申告要否判定コーナー」にアクセス出来ます。

【使い方】

「相続税の申告要否判定コーナー」の使い方として、以下2つのURLをご参照ください。お勧めとしては、Web-TAX-TVの動画(約11分)を見て頂くのが良いかと思います。

相続税の申告要否判定コーナー使い方(Web-TAX-TV)

相続税の申告要否判定コーナーのリーフレット

【メリット】

「相続税の申告要否判定コーナー」のトップ画面にサイトの説明がありますが、このサイトを活用するメリットとして以下3点があります。

1「小規模宅地等の特例(特定居住用宅地等)」の計算が出来る

2「配偶者の税額軽減」の計算が出来る

3 税務署からお尋ねが届いた場合の回答に役立つ

相続税の申告をするうえで大きく税額に影響するものとして、「小規模宅地等の特例」と「配偶者の税額軽減」があります。このサイトではその両方とも組み込んで計算することが可能なのでとても便利です。

相続が発生していない方についても将来どのくらい相続税が発生するか確認し、納税資金について考えるためにも是非一度使って欲しいサイトです。

【デメリット】

「相続税の申告要否判定コーナー」にあまりデメリットはありませんが、しいて言うのであれば、相続税申告書の作成としては使用できないという点です。

国税庁HPの手引き等を使い実際に申告書を作成する

上記の申告要否判定コーナーで相続税の申告義務があるという結果になった場合には、相続税の申告期限(相続開始を知った日から10か月以内)までに申告と納税を済ませる必要があります。この記事では相続税申告書を作成するにあたって以下2点の資料を参考としました。

1.相続税申告の記載例(令和元年分)

2.相続税の申告のしかた(令和元年分)

お勧めとしては、「相続税申告の記載例」で申告書の作成を進めていき、補足説明資料として「相続税の申告のしかた」で内容確認をするのが良いと思います。

相続税申告書のフォーマットをダウンロード

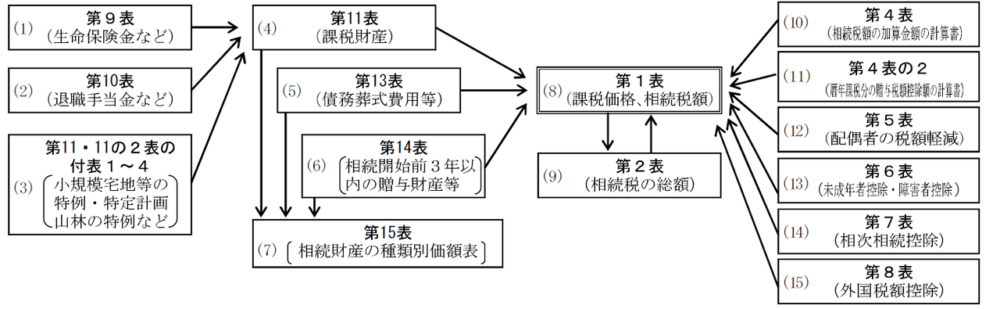

まずは簡単に相続税申告書の構成を以下の図にしめします。

「相続税申告書の記載例」で使用されているフォーマットは上記のうち一部となりますが、多くの方が記載例で使われているフォーマットを使用すると思われます。記載例で使用されているフォーマットは以下リンクからダウンロードが可能となっています。(令和2年現在)

まずは「相続税申告書の記載例」にしたがってご自身の相続財産の入力から進めてみてください。

11表 相続税がかかる財産の明細書

第11・11の2表の付表1 小規模宅地等についての課税価格の計算明細書

第9表 生命保険金などの明細書

第13表 債務及び葬式費用の明細書

第14表 純資産価額に加算される暦年課税分の贈与財産価額の明細書

第15表 相続財産の種類別価額表

第15表 相続財産の種類別価額表(続)

第1表 相続税の申告書

第1表 相続税の申告書(続)

第2表 相続税の総額の計算書

第5表 配偶者の税額軽減額の計算書

『相続税の計算方法を一から学びたい方は弊社橘が以下の動画で解説していますので、是非ご覧ください』

評価明細書のダウンロード

相続税の申告書を作成するには財産評価にかかる評価明細書を作成する場合があります。「相続税申告書の記載例」では「土地」及び「上場株式」があるため、該当する評価明細書を以下リンクからダウンロードします。

・土地及び土地の上に存する権利の評価明細書

・上場株式の評価明細書

なお、財産評価にあたっては適宜以下のリンクを参照してみてください。

・相続財産や贈与財産の評価

実際に記載例にしたがって申告書を作成

相続税申告書の記載例にしたがって申告書を作成する場合には、最初に「相続税の申告要否判定コーナー」で計算された税額などを参照し、すべての数字が一致するか確認しながら入力をすすめると良いと思います。

最終的に計算をすすめて相続税の額が一致すれば正確に申告書の作成が出来たと言えるのではないでしょうか。

お勧めとしては、まずは一度記載例と同じ事例に基づいて申告書を作成し、少し慣れてから実際の財産状況に応じて申告書を作成してみると良いと思います。

相続税申告書の添付書類

相続税申告書を提出するにあたっては最低限必要な添付書類として以下リンクを参照してください。

なお、上記の書類のほかに財産評価にあたって参考にした書類(残高証明書など)の添付もする必要があります。財産評価の金額根拠がない場合には税務署から確認の連絡がくる可能性があります。

相続税申告書の提出

相続税申告書の提出は「実際に税務署に提出」するか「郵送による提出」が考えられます。

お勧めとしては直接税務署に提出し、その際「相続税の納付書」を取得し、都合のよい金融機関にて納税手続きを行うことです。なお、事前に税務署から送られてきた書類で納付書を取得している場合は郵送による提出でも良いかと思います。

注意点としては、申告書を提出する際には必ず申告書の1表の「控え」を作成し、提出した記録として税務署の受領印を押してもらって下さい。

自分で申告書を作成しないほうが良いパターン1

相続税においては税務シミュレーションが必要な人、必要でない人がいます。相続の発生前であれば当然に相続税のシミュレーションをして将来発生する相続税について想定をし、納税資金の手当てをする必要があります。

その際には「相続税の申告要否判定コーナー」を使う、若しくは税理士にシミュレーションの依頼することとなります。また、相続が既に発生している場合には、その相続が1次相続なのか2次相続なのかという考え方があります。

両親がいる場合において最初に亡くなった片親の相続を1次相続、残った片親の相続を2次相続といいます。相続税においては1次相続と2次相続の合計額のシミュレーションが非常に重要なポイントとなります。

相続税は世代間の財産移転により多くの税金を課税するという仕組みになっているため、2回の相続において偏った財産の分け方をすると想定外に多額の相続税が発生する場合があります。

このような場合に備えるためには税理士に相続税の申告を依頼し、あわせて2次相続のシミュレーションをしてもらうことをお勧めします。

自分で申告書を作成しないほうが良いパターン2

相続税申告をするうえで、多くの人が心配される事の一つとして、税務調査があります。相続税申告書を提出すると、その申告内容について税務当局で内容の精査をします。

税務署では相続税の調査をするために相続税がかかりそうな資産家の情報を日ごろから収集してシステム上にデータを集積しているため、把握している財産内容と申告された財産内容が大きく異なる場合には税務調査の対象となる可能性があります。

税務申告をする場合に税理士に代理申告を依頼する際のメリットとして、相続税申告書の内容の信憑性があげられます。税理士は公正な立場で納税者の財産状況をくまなく確認調査し、適正な税務申告をするようにその使命があるため、税務署側の立場からしても、個人が提出した申告書と、税理士が代理申告している申告書と比べると申告内容の信頼度がまったく違うといえます。

まとめ

申告書の作成の手間や難しさ、相続税のシミュレーションの必要性や、税務調査対応を考えると、所得税の確定申告とは違い、相続税について税理士に依頼したほうが無難だと思います。

もちろん財産総額が基礎控除ぎりぎりで、2次相続税の心配がない場合には、ご自身で申告するのも有りだと思います。円満相続税税理士法人では相続が発生しているお客様の初回面談は無料にて対応しております。

自分で相続申告するか悩まれているお客様におかれましては一度相談して頂ければ、スッキリ解決して頂けるものと考えております。

また、ご自身で相続申告書を作成されようとしている場合には是非以下の動画を参照してください。申告書作成するうえでの注意点や税務署の活用方法について分かりやすく説明してあります。

弊社ではYouTubeやブログのほか、以下のメールマガジンに登録して頂いたお客様には相続に関連するお役立ち情報をたくさん配信しております。是非ご登録してみてください。

-700x473.jpg)