円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

うちは地主さんから土地を借りています。

私は借地人さんに土地を貸しています。

こんにちは、円満相続税理士法人の橘です。

今回の記事では、借地権と、借地権が設定された土地(底地)の相続税評価額について解説していきます。

借地権とは

借地権とは、地主と借地人の間で土地を貸し出す契約をした時に、借地人を保護するための権利です。

一度、借地権が設定されると、地主は正当な理由がない限り、借地人を立ち退かせることができなくなります。

※正当な理由の代表例は地代の滞納です。

また、借地権には期間が設けられているものの、更新のタイミングで借地人が更新したい旨を告げれば、原則として、地主の意向に関わらず、借地契約を継続することも可能です。

とても強い権利なのです。

借地権が生ずる2要件

借地権は次の二つの条件を満たすと、発生します。

借りた土地の上に、借地人が家を建築すること

借地人から地主に対して地代を払うこと

裏を返すと、この二つが満たされていなければ、借地権は発生しません。

例えば、借りた土地を資材置場として使っていれば、家がないため借地権は生じません。

また、地代の収受なく借りている場合も、借地権はないことになります。

借地権の評価

うちは、土地を借りているだけで、土地を持っているわけじゃないから、相続税の対象にもならないわよね?

と、誤解している方が多いのですが、借地権は相続税の対象になります。

借地権の相続税評価額は、次の算式により計算します。

土地全体の相続税評価額 × 借地権割合

借地権割合は路線価図で調べる

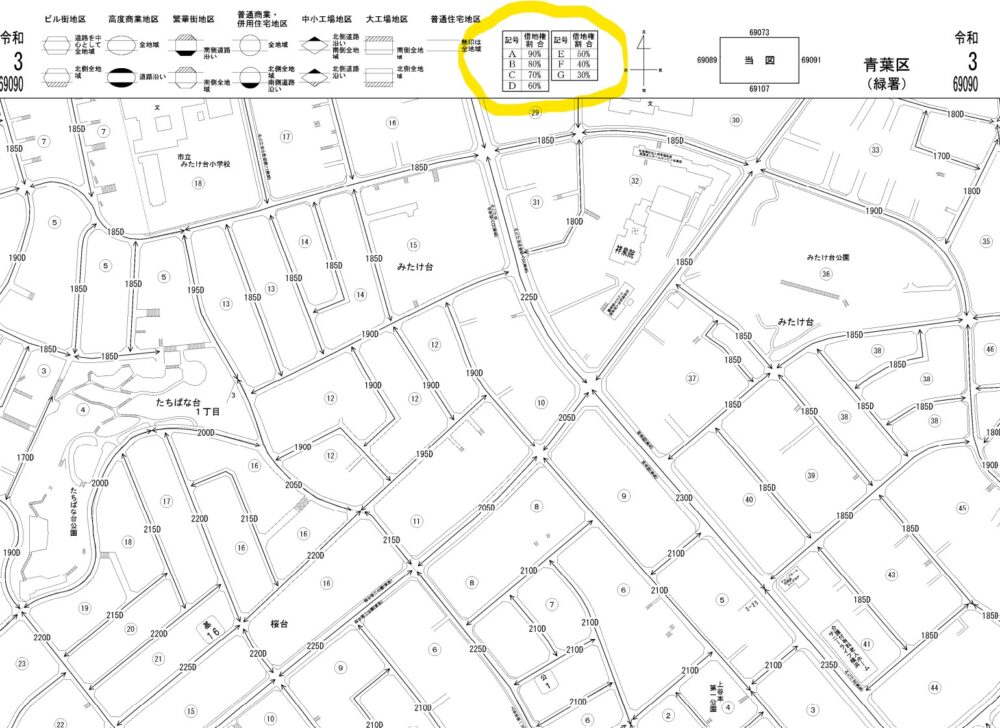

借地権割合は、国税庁のホームページにある路線価図で確認することができます。

アルファベットのA~Gまでがあり、それぞれ、

と定められています。

例えば、この図には『225D』と記載されています。

これは、この道路に接する土地は、1㎡辺り225,000円、借地権割合は60%、で評価してください、という意味になります。

私の家の前の道路には路線価がなかったのですが…

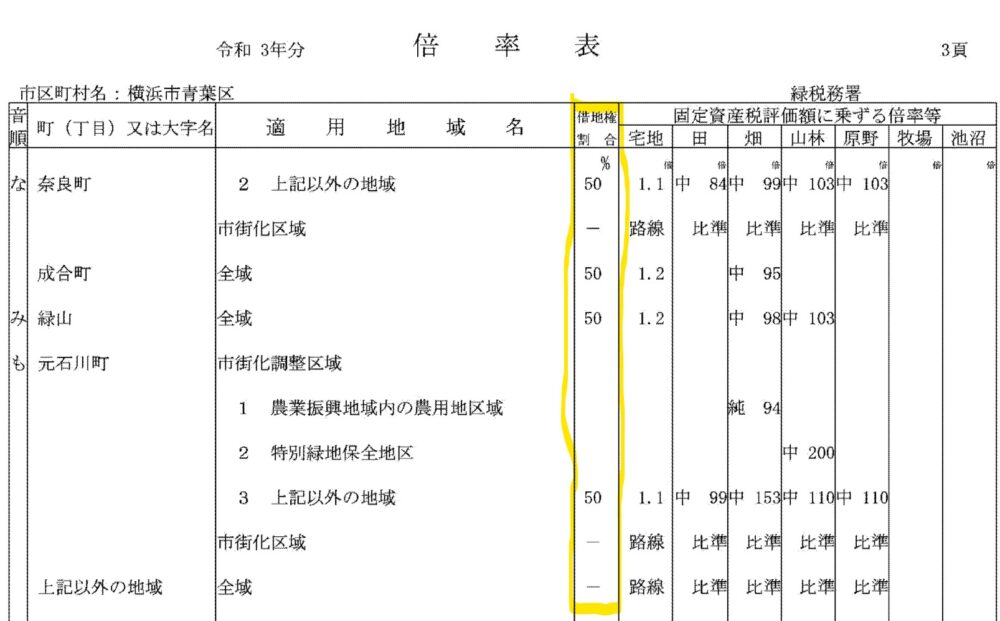

路線価がない地域では、倍率方式という方法で土地の評価額を計算します。

倍率表に借地権割合が書いてありますので、確認してみましょう。

具体例を使って計算

例えば、土地全体の相続税評価額が1億円、借地権割合が60%であれば、借地権の相続税評価額は、

1億円 × 60% = 6000万 ということになります。

底地の相続税評価

私の土地は、人に貸しています。

私が死んでしまった時には、どのように評価されますか?

借地権が設定されている土地のことを、一般的には底地(そこち)といいます。

ただ、相続税の世界では、貸宅地(かしたくち)といいます。

※私の記事では底地と表現しますね。

底地の相続税評価額は、

土地全体の相続税評価額 × (1-借地権割合)

という算式で計算します。

具体例を使って計算

例えば、先ほどと同じ事例で、土地全体の相続税評価額が1億円、借地権割合が60%であれば、

1億円 × (1-60%) = 4000万

ということになります。

使用貸借の場合

私は、娘にタダで土地を貸してます。

その場合の相続税評価額はどうなりますか?

タダで土地を貸すことを、使用貸借(しようたいしゃく)といいます。

使用貸借している土地の評価額は、本来の土地の相続税評価額をそのまま使います。

借地権は発生していませんので、控除するものもないことになります。

親子間で地代を払うと贈与税課税?

父に地代を払えば借地権が発生して、父の土地は底地の評価になるってことですか?そうすれば、評価額を大幅に圧縮できて節税になりますね!

土地の使用貸借であれば本来の土地の評価額のまま。

一方で賃貸借(地代を払う貸し借りのこと)にすれば、借地権が発生し、底地の評価に変わります。

お父様の土地の評価にだけ着目すれば、相続税評価額は大きく圧縮されます。

しかし代わりに、借地権の価値は、父から娘さんに移転します。

実は、この借地権の価値移転について、贈与税が課税されるのです。

ただ、一定の処理(権利金を払うか、相当の地代を払うか)をすれば、贈与税の課税は起こりません。詳しくはこちら。

相当の地代を払っている場合

私は借地権を設定するときに地主さんに権利金を払っていません。

その代わり、相当の地代を払っています。

一般的に、借地権を設定すると半永久的に地主に土地が返ってこなくなるため、借地人から権利金を貰うことが慣習としてあります。

ただ、地主と借地人が納得すれば、権利金に代えて、地主が納得する相当の地代を払うことで契約が成立することもあります。

相当の地代(年額)の目安は、土地全体の価格に6%を乗じた価格とされています。

相当の地代のやり取りがされている借地権と底地の相続税評価額はそれぞれ、次の通りです。

借地権:0

底地:土地全体の価格×80%

0円ってことは私に借地権はないってことですか?

ここは考え方が少し複雑になるのですが、法律上の借地権はあるのですが、税法上の借地権はない、というネジレが発生します。

法律(借地借家法)上の借地権は、①借りた土地に家を建てること、②地主に対して地代を払うこと、の二要件を満たせば発生しますので、相当の地代を払って家を建てれば当然、借地権は発生します。

ただ、税法上は、権利金を払う場合を『借地権を買ってきた』と考え、相当の地代を払う場合は、『借地権ごとレンタルしてきた』と考えるため、借地権の価格は0と扱います。

借地権の価格を0とするなら、底地の価格は100なのでは?

理屈上はその通りなのですが、使用貸借の場合と異なり、法律上は借地権が設定されている土地であることに変わりがなく、地主の自由度が大幅に制限されることを勘案し、20%の割引を認めているのです。

無償返還の届出書が提出されている場合

私の土地(個人名義)の上に、私が経営する会社のビル(法人名義)を建築し、法人から私に地代を払っています。

無償返還届出書を出したのですが、相続税評価はどうなりますか?

法人が絡む借地契約の場合には、『土地の無償返還に関する届出書』という書類を税務署に提出することができます。

これを提出すると、権利金の認定課税というもの避けることができます。

これが提出されている場合の土地の評価額は、

底地:土地全体の価格×80%

借地権:法人の株式の評価額を算出する際、土地全体の価格×20%を借地権として計上

となります。

なお、ややこしいですが、土地を貸している人が所有している株式の評価額を算出する際は、法人側で借地権を認識しますが、そうでない人が所有する株式の評価額を算出する際は、借地権を計上しません。

同じ株式を評価するのに、株主ごとによって評価額が異なる、という現象が発生します。

無償返還届出書が提出されている場合も、相当の地代と同様に、法律と税務の考え方でネジレが生じます。

無償返還届出書がでていても、法律上の借地権はしっかりと発生しています。

しかし、税務上の借地権は、借地権者のものではないと考えます。

ただ、法律上の借地権は存在する以上、地主の自由度は制限される分、20%の減額を認めているのです。