円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ25万部の著者。YouTubeチャンネル登録者22万人。

年間111万円の贈与をして、あえて税務署に贈与税申告書を提出すれば、税務調査に選ばれなくなると聞きました。本当でしょうか?

いえ、むしろ、税務調査を誘発する可能性があります。藪をつついて蛇を出す行為です

こんにちは、円満相続税理士法人の橘です

今回は、とても注意が必要な111万円の贈与についてお話しします。

贈与税が非課税となる110万を、わざと1万円だけオーバーさせて、あえて贈与税申告をする方が世の中にたくさんいます。

この対策は、実は、逆効果になる場合があるのです。

この対策の趣旨をしっかり押さえたうえで行うのであれば効果はありますが、よくわからないまま進めてしまうと、大変なことになります。

今回は、これまで通算30件以上の相続税の税務調査に立ち会ってきた私が、111万円の贈与について解説します。

最後までお読みいただければ、相続税の税務調査の勘所がわかり、安心な日々を送れるようになりますよ♪

111万円の贈与税申告の意味

相続税の税務調査は5人に1人

そもそも、なぜこのようなことをするのか…。

その目的は、相続税の税務調査で問題にならないようにするためなのです。

相続税の税務調査は、相続税申告の約5件に1件という、非常に高確率で選ばれます。

そして1度、税務調査が行われると87%の人が追徴課税になっているのです。

この111万円の贈与税申告の意味と効果は、相続税の税務調査で、どういったことが問題になるのかを知ってからでないと理解することはできません。

わかりやすく解説していきます。

問題になるのは『名義預金』

相続税の税務調査ではいったい何が問題になるのか。

それは次のようなケースです。

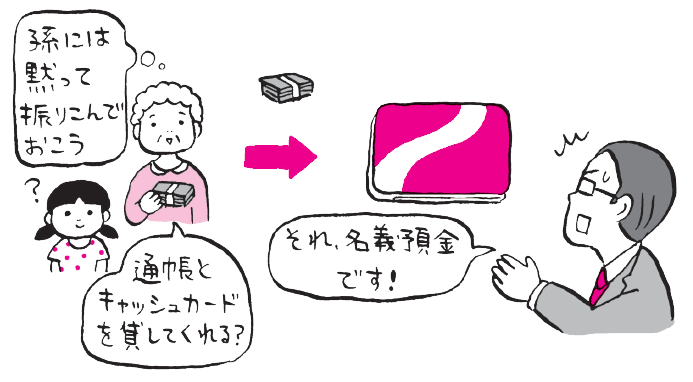

まず、将来の相続税を少なくしたいと考えているお父さんが、子供や孫の通帳を借りてきます。

そして、子供や孫の通帳に生前贈与としてお金を振り込みます。

しかし、お父さんは、肝心の子供や孫たちに、そのことは知らせません。当然孫たちも、自分に生前贈与をされているとは知りませんでした。

つまり、子や孫へ秘密の生前贈与を行っていた、ということです。

そしてこのまま、お父さんが亡くなってしまい、相続税の税務調査が行われ、この事実を調査官が知った場合には、間違いなくこう言われます…

孫の通帳にあるお金は、実質的には孫のお金ではなくて、お父さんのお金なので、相続税を追徴課税しますという理屈です。

なぜ孫の通帳に入ってるお金にまで相続税かけるの?

と思われる人も多いと思いますが、先ほどのようなシチュエーションにおいては、税務署の調査官から、生前贈与としての実態がないと認定されます。

この問題を語り始めると、とても長くなってしまうので、今日は触りだけしか解説しませんが、この問題のことを名義預金の問題といいます。

実は、税務調査で問題になることのほとんどは、この名義預金の問題なのです。

判定ポイント『あげた・もらったの約束』

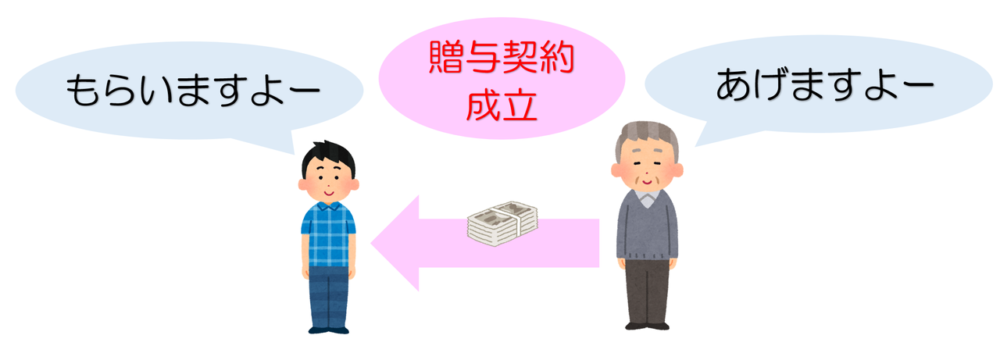

そして、この贈与としての実態があったかどうかを判断する、大きな要素の一つとして、贈与をしたときに【あげた・もらったの約束ができていたか?】というものがあります。

贈与契約とは、あげる人ともらう人の、2人の同意があって初めて成立する契約です。

つまり、勝手に通帳に振り込んだからといって、もらった人がそのことを知らなければ、贈与契約は成立していないことになります。

約束を証明する贈与税申告

いよいよ111万贈与の解説に入ります。

贈与を受けた人が、もらったことを知らなければ、贈与の実態がないものとして、相続税が追徴課税されてしまいます。

そこで、将来の税務調査で贈与の実態がないと疑われないようにするために、あえて111万円の贈与を受け取り、

私は贈与税の申告書も出して、贈与税も払って、ちゃんとした形で受け取ってますよ

ということを、税務署へアピールするために、あえて贈与税の申告書を提出するのです。

税務署に目を付けられる理由

親が子の名前で申告書を提出

この対策をすると、みんながみんな逆効果になるわけではありません。きちんと趣旨を理解したうえで、この対策をされているのであれば、それなりの効果はあります。

しかし、逆効果になってしまうケースもあるのです。

贈与税の申告は、本来、財産をもらった子供や孫がしなければいけないにも関わらず、財産をあげた親が、子供や孫の名前で、勝手に贈与税の申告書を提出してしまっているケースです。

そして、このケース、実は、とてもとても多いのです。

そして、このことは、提出された申告書の筆跡を見れば、一発で分かります。人の字には癖があります。相続税の税務調査では、筆跡は非常に重要視されます。

贈与税の申告書を提出した、複数の子供や孫が、自分で贈与税の申告書を作ったのであれば、同じ筆跡になるはずはありませんよね。そのことから、提出された複数の申告書の筆跡を見比べれば、同一人物が作成したかどうかはすぐにわかります。

申告書は、郵送で提出できるので、提出する際に本人確認はされません(窓口で提出しても本人確認されません)。そのため、親が子供の名前で申告書を提出することは簡単にできてしまいます。

私が税務署の職員だとしたら、違う納税者の申告書なのに、筆跡がどう見ても同一人物であれば、「あ、この申告書は本人が作った申告書じゃないな」「親が子供の代わりに申告書を作ったんだろうけど、子供はお金をもらったことを知らないんじゃないか?」と疑います。

そして、税務調査を誘発する可能性を、大幅にあげてしまうのです!!

納税した預金口座がチェックされる

だったら、パソコンで申告書を作ればバレませんね

確かに、直筆ではなくパソコンで贈与税申告を作れば、筆跡判定は行えません。

ただ、どこの銀行の誰の口座から贈与税を納めたかを確認される可能性があります。

納税を本人以外の通帳から行っている場合には、やはり、自分自身で手続きをしていないと疑われるかもしれません。

やぶへびになる111万円の申告

だったら、贈与税申告はパソコンで作り、納税は本人の通帳から行えばいいですね

そうです。ただ、『贈与したことは本人にきちんと伝える』、『納税の手続きも本人に行わせること』を、徹底してくださいね。

正直な話、①『あげた・もらったの約束がきちんとできていた』、②『貰った人が、通帳印鑑キャッシュカードの管理をしていた実態があるなら、名義預金の問題は過度に心配する必要はありません。

そういった方が、あえて111万円の贈与税申告をすると、税務署に対して、

うちの家族は、相続税対策をガンガンやってまっせー

と伝えることになります。

藪をつついて蛇を出す(余計な事をしたために、いらぬかかわりあいになり、思わぬ不利や災難を招くこと)になる可能性もあるので、あまりオススメできません。

『贈与税を払えば名義預金にならない』は嘘

111万円の贈与は、貰った人が自分で行うことによって、あげた・貰ったの約束ができていたことの証拠を残すことができます。

贈与税の申告をして、納税までしていたとしても、貰った人がそのことを知らなければ、まったく意味がありません。

世の中の多くの人が、『贈与税を納めさえすれば、名義預金にはならない』と間違った認識をお持ちですが、贈与税を納めることに意味があるのではなく、貰った人が贈与税申告手続きをすることに意味があるのです。

贈与税の申告は必ず、貰った人が行うようにしましょう

未成年者の場合は親権者が代理OK

まだ小さい赤ちゃんは贈与税申告なんてできません。親が代理してもいいですよね?

もちろんOKです。令和4年からは成人年齢が18歳になりますので、成人した以降は、ご自身で行うように指導してあげてください。

まとめ

贈与を受けた事実がキチンとあり、その証拠を残すために本人が申告書を作って、それを税務署へ提出するのであれば、それなりの効果はあります。しかし、それをやっていれば絶対安心かというと、そうとも言い切れません。

この名義預金の論点は非常に奥が深いので、もしご興味ある方は、こちらの記事もご覧になっていただければ嬉しいです。

ちなみに、実は贈与税には時効があります。ずばり7年です。

しかし、名義預金と認定された場合には、この時効は成立しません。何十年でも遡って追徴課税されます。※詳しくはこちら

一つ言えるのは、111万や120万の贈与税の申告書を、親が子供や孫の代わりに提出してしまうケースが非常に多いですが、こういった申告書を提出してしまうと、税務署から疑いの目を向けられることは覚悟しないといけないです。

111万の贈与などをするのであれば、贈与契約書をしっかりと作る方が何倍も良い対策になります。私が発行しているLINE公式アカウントに登録していただいた方には、贈与契約書と、相続税計算シミュレーションエクセルをプレゼントしていますので、今すぐプレゼントをゲットしてください♪

最後までお読みいただきありがとうございました!