エンディングノート(ぶっちゃけ相続シリーズ)発売中!

このエンディングノートは、安心して残りの人生を過ごしたい、子供や孫に絶対迷惑をかけたくない…など「人生後半戦のお金の不安」に焦点を当てました。

第1部で相続・終活に必要な全ての知識を整理しながら学び、第2部でノートにあなたの全情報を記入します。相続や終活のことなんて考えたことがなくても、書くことで不安や悩みが消えていきます!

是非、お手に取っていただけたら幸いです!

アマゾンはこちら

今月のニュース

会社説明会(求職者向け)を開催しました!

2024年11月16日(土)に東京事務所にて会社説明会を開催しました。

円満相続マガジン2024年10月号のほか、ホームページやSNSで開催をお知らせしたところ、会計業界での転職・就職に興味をお持ちの皆さんにお集まりいただくことができました。

代表 橘より、会社概要やキャリアパスをご説明し、税理士と税理士秘書、2つの募集職種について全体像を掴んでいただくところからお話がスタート。

税理士のみが顧客対応することへの想い、責任者税理士になるまでの育成税理士の課題図書制度、在宅勤務など、円満で仕事をする上で特徴的な取り組みについてしっかりお伝えしました。

相続業務は飽きない!?、前職のことや入社までの経緯、秘書は具体的にどんなサポートをしているの?、試験休暇制度は実際に使った人は?、今後の会社の方針について等、参加者の皆さんの聞きたい!ことに円満メンバーが全力でお話ししました。

対面ならではの和やかな雰囲気の中、参加者の皆さんには円満をよりご理解いただけたのではないでしょうか。

次回の開催は未定ですが、採用のご応募受付状況は採用ページを随時更新しております。

円満の魅力(学びの文化編)

円満では、キャリアパスにおいて、評価基準に社内テストを採用しています。

ステップアップのためには学びが必須であり、その学びは業務の成果に直結していくので、意欲向上や前向きなスキルアップの良い連鎖を生むことが期待されています。

そして、円満には「学び」のための制度がたくさんあります!

①研修

その代表的なものは、2024年6月号でご紹介した研修制度です。

YouTube”円満相続ちゃんねる”や、「円満相続塾」の内容だけでなく、社内研修動画を蓄積していますので、研修動画だけでもボリューム満点です!

⓶YouTubeプレミアム手当

広告を一切表示させないYouTube Premium費用を会社に負担してもらえることで、YouTubeを使った隙間時間の勉強では、より効率よく学ぶことができます!

③家賃補助

家賃補助がなぜ学びなんですか!?

職住近接を推奨し、自己研鑽の時間を確保して欲しいという趣旨で設けられているからです!

事務所から徒歩20分圏内に引っ越した場合、家賃補助として毎月5万円を支給してもらうことができます。

④税理士試験直前休暇

税理士秘書から税理士へのキャリア転換にチャレンジする人を応援しています。

受験直前に試験勉強に集中できる制度が、今年から設けられました。税理士も税理士秘書も、学びの文化を活かし、お客様にご満足いただけるよう日々研鑽を積んでおります!

私自身は、土地評価のスペシャリストを目指して、動画講義と書籍で学んでいます。

実際の土地評価では教科書通りのものばかりではなく、様々な論点が混在するケースも多く、自分で解決できないこともありますが、そんなときにはすぐに税理士メンバーに相談しながら評価を進めています。

税理士チェックでOKをもらえる評価ができると、とても嬉しい気分になります♪

学生の頃、難解な数学の図形の問題にチャレンジするのが好きだったので、その頃の感覚に似ているような気がしています。

しっかりと知識に裏付けされた財産評価をして、税理士のサポートを行っております♪

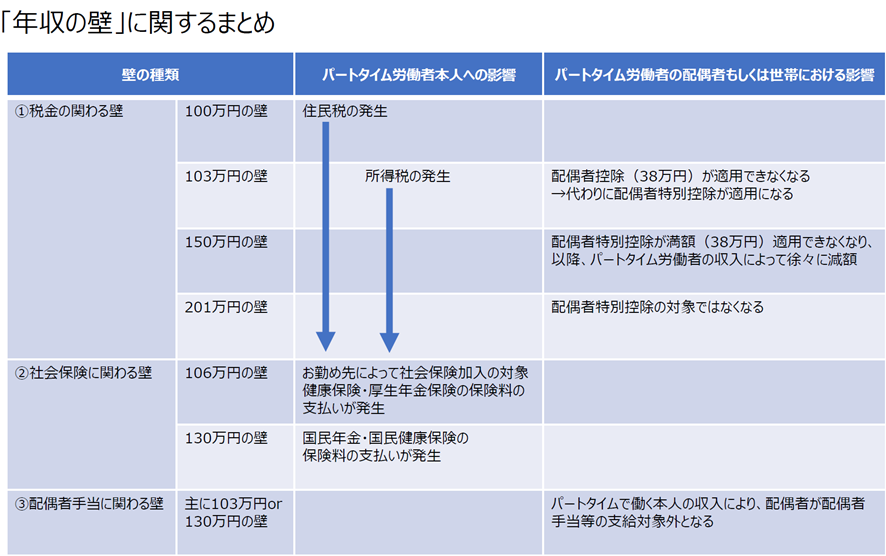

103万の壁【税のトピック1】

東京事務所の税理士 荒川です。10月15日公示、27日投開票にて衆議院選挙が行われましたね!私も選挙に行って、一票を投じてきました。

当原稿執筆時点(11月1日)では、「103万円の壁」が話題となっているので、今回は厚生労働省の資料も引用しながら、「年収の壁」のうちの一つである「103万円の壁」について、解説します!

パートタイムやアルバイトなどで働かれている方が、扶養の範囲内(第3号被保険者の範囲)で勤務する際に、「年収の壁」と呼ばれる年収の基準があります。

そして、「年収の壁」の中に、「税金に関わる壁」があり、さらにその中に「103万円の壁」があります。

階層化すると、以下の通りです。

- 大分類:「年収の壁」

- 中分類:「税金に関わる壁」

※「社会保険に関わる壁」と言われる別の壁もあります。

- 小分類:「103万円の壁」

※「150万円の壁」や「201万円の壁」と言われる別の壁もあります。

今回解説するのは、「103万円の壁」です!

給与収入のみ収入がある方が103万円を超えた収入となった場合、所得税が発生する可能性があり、103万円が年収の基準となることから、「103万円の壁」と呼ばれます。

そもそも、所得税はどういった時に発生する税金なのでしょうか?

一言でいうと、「個人の儲け」に対して課税する税金が、所得税になります。

例えば、200万円で買った壺を、1,000万円で売却した場合、800万円の「儲け」が出ていることになり、所得税が課税されます。

「儲け」800万円 = 収入1,000万円 - 経費200万円

給与収入の場合は、経費のように収入から控除して良い金額が、収入ごとに決められています。一番低い額では、55万円となっています。

出典:国税庁HPより

ここまでの話を踏まえると、給与収入が55万円を超えると、「儲け」がでてしまい、所得税が課税される、ということになりますが、なぜ103万円なのでしょうか?

実は、「納税者本人や配偶者・扶養親族の生活維持のため最低限の収入を守る」という趣旨の元、所得税の世界では、「基礎控除」というものがあります。

「基礎控除」は、基本的に48万円であり、「儲け」から差し引いてよいことになっています。よって、給与収入が103万円までは、基礎控除48万円+給与所得控除55万円を差し引くと0円となり、所得税が発生しませんが、103万円を超えると所得税が発生する可能性があります。

「103万円の壁」103万円 = 給与所得控除55万円 + 基礎控除48万円

今回は、「年収の壁」のうちの一つである「103万円の壁」について、解説しました。

実は、「社会保険の壁」という別の壁もあるので、「103万円の壁」だけ改正が行われても、実態はあまり変わらない、という可能性もあります。

「年収の壁」について、確度が高い情報が今後公表されたら、円満マガジンでまた解説させていただきます!

★「税金に関わる壁」

今回は、「103万円の壁」のみ解説しましたが、「税金に関わる壁」について、簡単ではありますが、以下にまとめているので、ご興味ある方はご一読ください!

①100万円の壁:住民税が発生する年収の基準になります。

※自治体によってはこの金額基準は少し異なります。

②103万円の壁:住民税に加えて所得税が課税される年収の基準になります。

給与のみ収入があり、給与収入が103万円までは、基礎控除48万円+給与所得控除55万円を差し引くと0円となり、所得税が発生しませんが、103万円を超えると所得税が発生する可能性があります。

また、103万円を超えると、扶養者である配偶者に対して適用される配偶者控除が適用できなくなり、配偶者特別控除に変わります。

③150万円の壁:配偶者特別控除を満額受けられなくなる年収の基準になります。被扶養者の年収が150万円を超えると、扶養者である配偶者が適用できる配偶者特別控除額は段階的に減少するため、年収が増えるほど配偶者の所得税や住民税も増加することになります。

④201万円の壁:扶養者である配偶者の所得税や住民税を計算する際の配偶者特別控除額が適用できなくなる年収の基準になります。

生命保険の受取人は配偶者のままでいい?【税のトピック2】

大阪事務所の税理士 松永です!

生命保険に加入する際、夫婦とお子様のご家庭であれば、一般的に配偶者を受取人にされる方が多いのではないでしょうか?例えば夫が被保険者、妻が受取人といった具合です。

しかし…お子様が小さい間はよろしいのですが、成人し、独立しても受取人を妻のままにしておき、相続が発生した場合はどうなるでしょうか?

生命保険金は受取人固有の財産です。受取人が妻であれば、遺産分割の対象となることなくそのまま妻の財産となります。

しかし、妻にも多額の財産があった場合には、妻の財産がさらに増える結果となります。

そして妻に相続が発生した場合には、相続人が1人減ることで基礎控除額が減り、税率も高くなることが予想されます。

夫婦の年齢が近く、互いに高齢である場合には受取人をお子様にすることも検討されるといいでしょう!

ただしお孫様を受取人にしてしまいますと、2割加算の対象となったり、贈与をしていれば生前贈与加算の対象となったりもしますのでご注意ください。

また、受取人を配偶者にしていて先に受取人である配偶者が死亡し、受取人変更をしないまま被保険者が死亡した場合は、誰がこの生命保険を受け取ることになるのでしょうか。

この場合は保険会社の約款にもよりますが、受取人の相続人が取得することが一般的です。

では子供がいない夫婦で夫が被保険者、妻が受取人の場合に、受取人を変更しないまま妻→夫の順で亡くなった場合はどうなるのでしょうか。

この場合、妻の相続人である妻の親や兄弟が取得することになります。夫の親や兄弟ではないということです。想定外の人に保険金が渡ってしまう結果となってしまいます。

妻の親や兄弟は夫から見て相続人ではないため、生命保険の非課税枠が使えない上に2割加算の対象ともなります。

受取人をどうするかなど、ライフステージに合わせて契約の見直しをご検討いただくのもよろしいのではと思います。

円満相続税理士法人からのお知らせ

代表税理士 桑田悠子 の書籍 好評発売中!

代表税理士 大田貴広 の書籍 好評発売中!

統括代表税理士 橘慶太 監修・税理士 湯本康平 協力の書籍 好評発売中!

代表税理士 加藤海成 監修の書籍 好評発売中!

編集後記(橘の日常)

先月は、ハワイに行って来ました!旅行ではなく、仕事でです(*´ω`*)写真は、朝日とダイヤモンドヘッドです。

というのも、実はここ数年、弊社には日本とアメリカの国際相続の依頼が増えていまして、日米相続に対応できる組織作りに本気で取り組んでいこうと決めました!

現状は、国際相続における日本側の手続き(例えば、アメリカにお住まいの方が亡くなり、日本に住む方が遺産を相続した場合の、日本の税務署に提出する申告書の作成など)は対応できるものの、アメリカにおける税務申告等に対する知識や経験が乏しいので、アメリカにいる税理士仲間に頼りっぱなしです。

どちらにしても、最終的には現地の仲間の力を借りることになりますが、やはりアメリカの税制や法律について一通りのことは習得したいと思い、現地視察を兼ねて、ハワイに行って来ました。

バンクオブハワイの方や、現地の会計士さん、不動産屋さんや、生命保険会社さんを紹介していただき、現地の生の情報に触れることができて、とても有意義な旅になりました。

ただ、私の英語力のなさを実感させられた旅でもありましたので、2025年の目標の一つに英語力を格段にアップさせることを決めました。

そして、米国税理士(EA)という資格があるので、この資格取得のための勉強も始めました!

合格率は60%と、日本の税理士試験に比べれば緩やかですが、問題文は全て英語です。アメリカの税制をしっかりと理解したうえで、英文の理解もできる力をつける必要があるので、相当気合を入れて取り組んでいこうと思います(‘ω’)

今年の5月から始めた円満相続マガジン、いつもお読みいただき、本当にありがとうございます。

来年も、社員一同、頑張っていきますので、これからもお付き合いのほど、宜しくお願いします。

橘慶太