円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ15万部の著者。YouTubeチャンネル登録者10万人。

こんにちは、円満相続税理士法人の橘です。

外国には相続税のない国がたくさんあります。むしろ相続税がある国の方が珍しいです。

相続税のない国は、例えばイタリアやカナダ、中国やインドなどが挙げられます。

特に近年、日本人からの人気が増しているシンガポールやマレーシアにも相続税がありません。

そのため、日本の多くの富裕層が、

相続税のかからないシンガポールやマレーシアに移住してしまおうか…

と考えています。

しかし、これをやられてしまうと、日本政府としては非常に困るのです。税金は取れないわ、資金が外国に流失してしまうわと最悪です。

そこで、政府としては、日本の相続税がとりっぱぐれないように、とても厳しいルールを導入しています。

結論から言うと、日本の相続税の呪縛から解放されるには…

家族全員で海外に移住して10年経過する必要があります。

ちなみに平成29年3月31日までは、移住して5年経過することが条件でしたが、税制改正により10年に変更されました。

国際相続の基本的な考え方

初めに、ベースとなるのは、財産が国内にあるのか、海外にあるのかです。

例えば、日本の不動産を持っているのが、地球の反対に住むブラジル人だとしても、そのブラジル人に日本の相続税がかかります。

ブラジルに住んでいるブラジル人が、ブラジルに住むブラジル人に相続させたとしても、日本の不動産には日本の相続税がかかります。

日本にきて、日本の税務署で申告をしてもらうことになります。

※この場合、原則として、東京の麹町税務署で申告することになります。

日本国内にある財産は誰が持っていようとも問答無用で日本の相続税が課税されます。

では、ブラジルに住むブラジル人の、ブラジルの土地などにまで、日本の相続税が課税されるのでしょうか?

それはさすがにやりすぎです。そこまでは日本の相続税は課税されません。

国外財産の取り扱い

しかし、もし日本に住んでいる日本人が、ブラジルの土地を持っていた場合には、そのブラジルの土地にも日本の相続税がかかります。

日本の相続税は、人によって国外財産まで課税される場合と、国外財産には課税されない場合があります。

そのことから、『国外財産には相続税を課税されない人』になれれば、日本の財産を全て引き払って、国外に財産を持ち出すことによって、日本の相続税がかからなくなるのです。

政府としては、それをやられると困るので、『国外財産には相続税を課税されない人』になるためのハードルはとても高く設定しているのです。

※国外財産には相続税を課税されない人のことを、制限納税義務者といいます。

どちらかが日本居住なら全世界課税

例えばアメリカに不動産を持っている父が亡くなって、長男が遺産を相続するという前提で解説をします。

日本の相続税は、故人と相続人、どちらかが日本に住んでいる場合には、国外財産まで課税されます(全世界課税)。

父が日本、長男はアメリカに住んでいた場合

この場合、故人(父)が日本に住んでいますので、長男がアメリカに住んでいても、アメリカの不動産にまで日本の相続税がかかります。

長男が日本、父がアメリカに住んでいた場合

この場合も同様に、遺産を相続する人が日本に住んでいますので、アメリカの不動産も含めて日本の相続税を計算しなければいけません。

この取扱いがあるので、実は国際相続はシンプルなんです。

どちらかが日本に住んでいたら全世界の財産に日本の相続税がかかるので、本当に日本の相続税から解放されたいなら、家族そろって海外に移住しなければいけないわけです。

しかも日本の不動産なども全て売却して、財産も海外に持っていかなければいけません。

つまり、日本での生活を全て放棄することになります。相続税を払いたくない、という動機だけで家族全員で海外移住を検討する人は中々いないと思います。

両者とも海外居住なら10年判定

故人も、相続人も国外に住んでいる場合にも、簡単に日本の相続税からは逃げられません。

次は10年間の判定があります。

これは、故人が、日本を離れてから10年を経過していない場合には、国外財産にも日本の相続税がかかる、というルールです。

例えば、父も長男もアメリカに住んでいたとします。

しかし、父は6年前まで日本に住んでいました。

この父が亡くなった場合には、父のアメリカの財産にまで日本の相続税がかかります。

ちなみに平成29年3月までは、この10年ルールは5年ルールでした。

5年だったら頑張ろう

という人の心を折ることを目的に、5年から10年に税制改正されたのです。

10年は、ちょっと難しいわぁ

故人が海外に10年以上いた場合

故人も、相続人も国外に住んでいて、かつ、故人が日本を離れて10年以上経過していたとします。

次の判定は、遺産を相続する人の国籍です。

遺産を相続する人が外国籍だった場合には、やっと国外財産は日本の相続税の対象から外れます。

相続人が日本国籍だった場合

もし、相続人が日本国籍だった場合には、その相続人にも10年ルールが適用されます。

相続人も日本を離れて10年経っていれば、日本国籍のままだったとしても、国外財産に日本の相続税がかからなくなります。

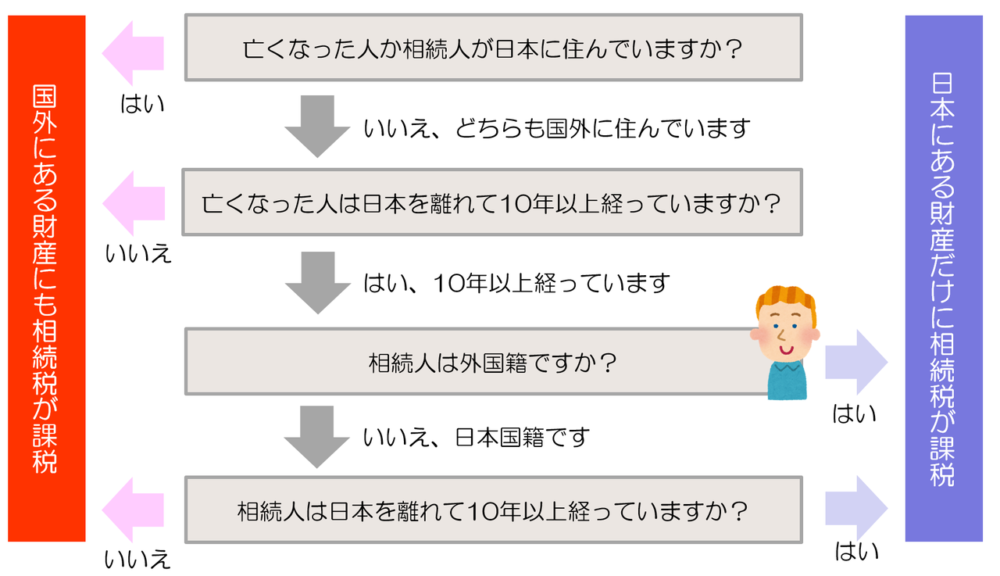

判定フローチャート

整理をすると、次のような図になります。

国外に住んでいますか?

まずは、故人と相続人の両者とも海外に住んでいるかどうかをチェックします。

どちらかが日本に住んでいる場合には、国外財産にも日本の相続税がかかります。

故人は国外に10年以上住んでましたか?

どちらも国外に住んでいる場合には、故人が日本を離れて10年経過しているかをチェックします。

10年以内に相続が発生しているのであれば、これまた国外財産にも日本の相続税がかかります。

相続人は外国籍ですか?

故人が日本を離れて10年経過している場合には、相続人の国籍を調べます。

外国籍の場合には、海外財産は日本の相続税の呪縛から解放されます。

しかし、相続人が日本国籍の場合には最後のチェックに進みます。

相続人は国外に10年以上住んでいますか?

最後のチェックは、相続人が日本を離れて10年経過しているかどうかです。

10年経過していれば、国外財産に日本の相続税がかからなくなります。

しかし10年経過していないのなら、国外財産にも日本の相続税が課税されます。

家族全員で海外移住して10年経過しないと日本の相続税からは逃げられないということです。

外国人が日本で亡くなった場合

先ほど、『故人か相続人が日本に住んでいた場合には、問答無用で全世界の財産に日本の相続税が課税されます』とお伝えしました。

そうすると、たまたま日本に仕事で赴任していた外国人が亡くなった場合や、たまたま日本に留学にきていた外国人の親が亡くなった場合にまで、日本の相続税が課税されてしまうことになります。

この取り扱いは酷であるとのことで、平成29年4月1日に税制改正が行われました。

外国人のうち、相続が発生する15年前の期間のうち、日本に住所があった期間の合計が10年以下の人は、日本に住んでいない外国人として取り扱うこととなったのです。

※これを『短期滞在外国人』といいます。

この改正よって、たまたま日本にきていた外国人に相続が発生しても、日本のややこしい相続税が課税されなくなりました。

なお、日本の居住期間が10年以下の外国人であったとしても、配偶者ビザできているような場合(日本に永住することが前提のビザ)には、上記の取り扱いはありません。

ビザの種類によって取扱いが異なりますので、税理士等に確認してくださいね。

まとめ

基本的には海外の財産だろうと、日本にある財産だろうと、日本に住んでいる人のものであれば、日本の相続税がかかります。

私たちの事務所では、国際相続もばっちり対応しております!

ただ、国際相続には、海外にある財産を日本の税務署へ申告する作業と、海外にある財産を海外の税務署へ申告する作業の2つがあり、後者については、基本的に現地の専門家でないとできません。

そのため、その国の税理士※と協力して申告作業を進めていきます。

※海外には税理士という資格があまりないので、弁護士や会計士

国際相続は、非常に多くの時間とエネルギーが必要になります。

ご不安のある人は、お早めにご相談くださいませ♪

最後までお読みいただき、ありがとうございました(^^)/