円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ15万部の著者。YouTubeチャンネル登録者10万人。

こんにちは!円満相続税理士法人の橘です。

賃貸不動産をお持ちの大家さん、または地主さん。

法人化、検討していますか?

個人で賃貸不動産を持った方が得なのか、株式会社などの法人として賃貸不動産を持った方が得なのか?色々な情報が出回っていると思います。

個人の資産を法人化した会社のことを、資産管理会社(しさんかんりがいしゃ)と言います。

資産管理会社を設立した方が得かどうかは、結論から言うと、人によります。

不動産の法人化は、メリットとデメリットが複雑に絡み合います。

今回の記事では、メリットだけに絞って解説します。

資産管理会社設立のメリットは3つ

所得税と法人税の税率差効果

所得分散効果(103万の壁をたくさん使おう効果)

相続税の上昇抑制効果

難しそうな言葉が並びますが、イラストを多用しながら日本一わかりやすく解説していきますね♪

【1】税率差効果

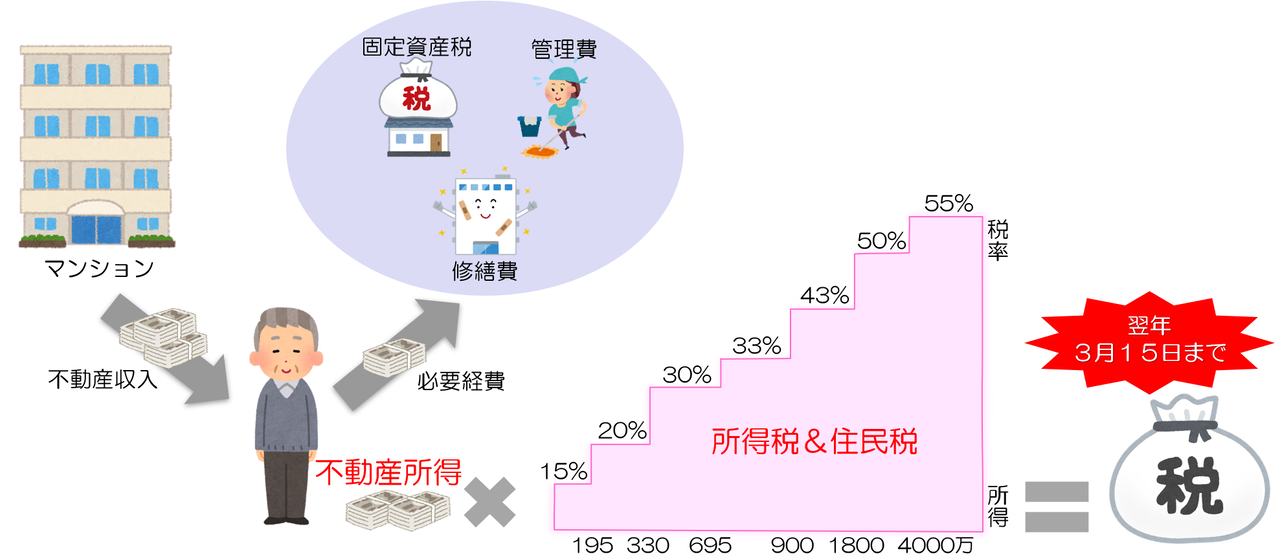

個人が賃貸不動産を持っている場合、その家賃や地代には、所得税がかかります。

この所得税の考え方は、非常にシンプルです。

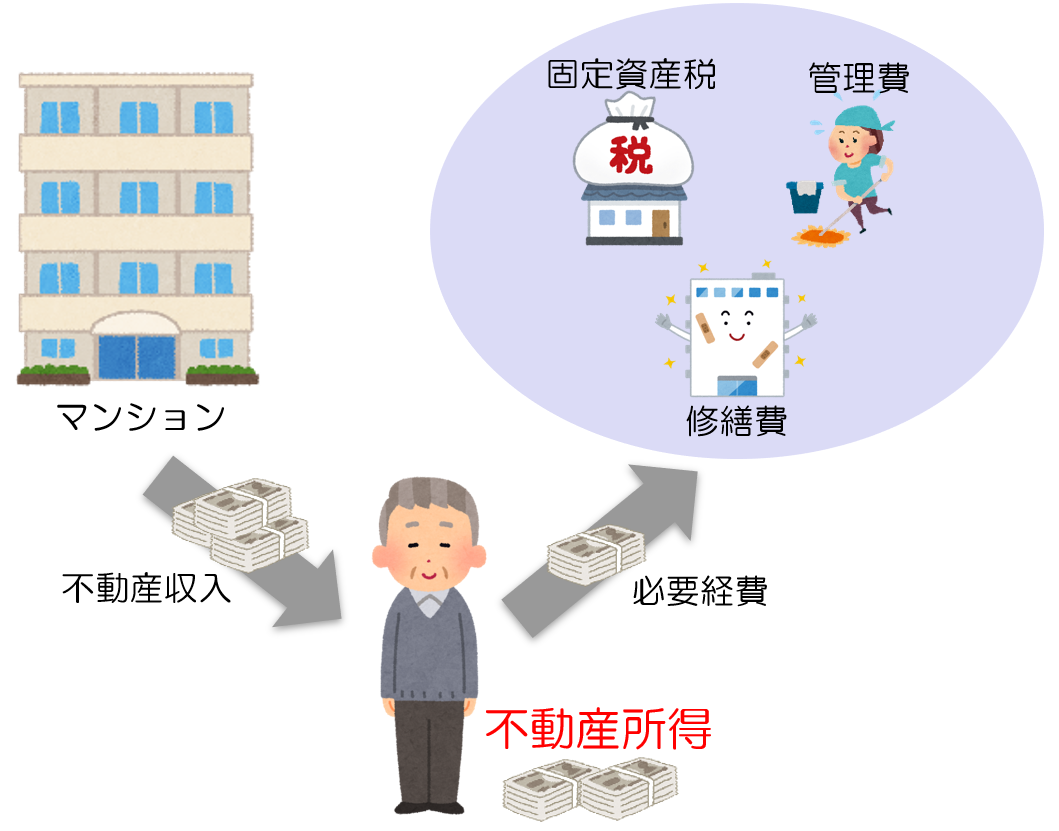

家賃収入から、色々な経費を引き、残った儲けに所得税の税率をかけて、所得税を計算します。

具体的に、計算の流れをお話します。

まずは、1年間(1月1日から12月31日まで)の家賃や地代収入の合計額を計算します。この収入には、礼金や更新料としてもらった金額も含まれます。一方で、敷金は入居者から預かっているだけなので、これは収入には含みません。

収入の合計額が計算できたら、次は、その収入を得るために必要になった経費の合計額を計算します。この経費には、例えば、固定資産税や修繕費、管理費、借入利息などが挙げられます。こういった経費のことを必要経費といいます。

先ほど計算した収入の合計額から、経費の合計額を引いた金額を、不動産所得(ふどうさんしょとく)といいます。

所得というのは、言い換えると、儲けのことです。

不動産所得とは、不動産賃貸業で得られた儲けという意味です。

不動産所得が計算できたら、その所得に、所得税の税率をかけて所得税を計算します。

※実際には、この不動産所得から、医療費控除や配偶者控除などを引いて計算しますが、ここでは話をわかりやすくするために割愛します。

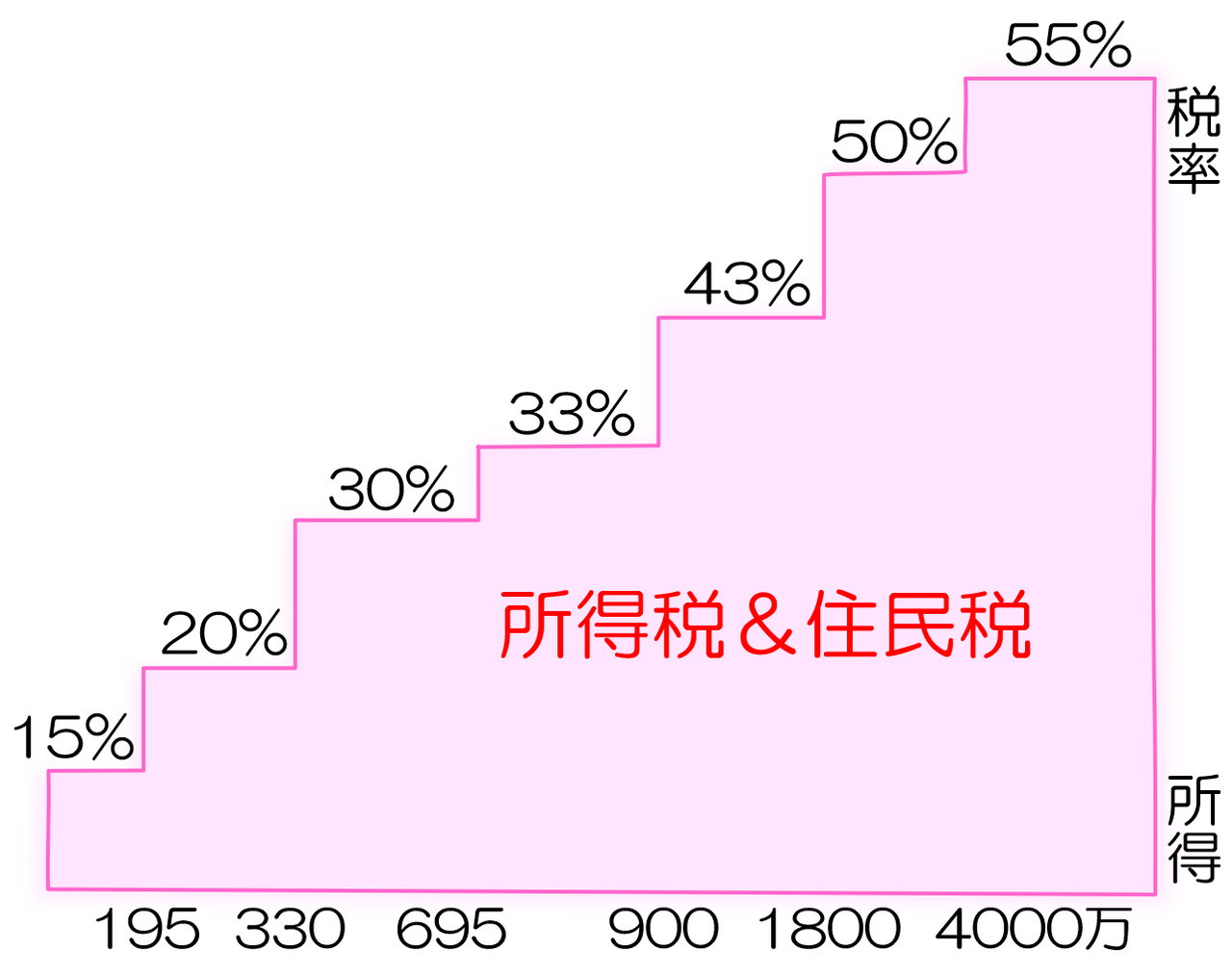

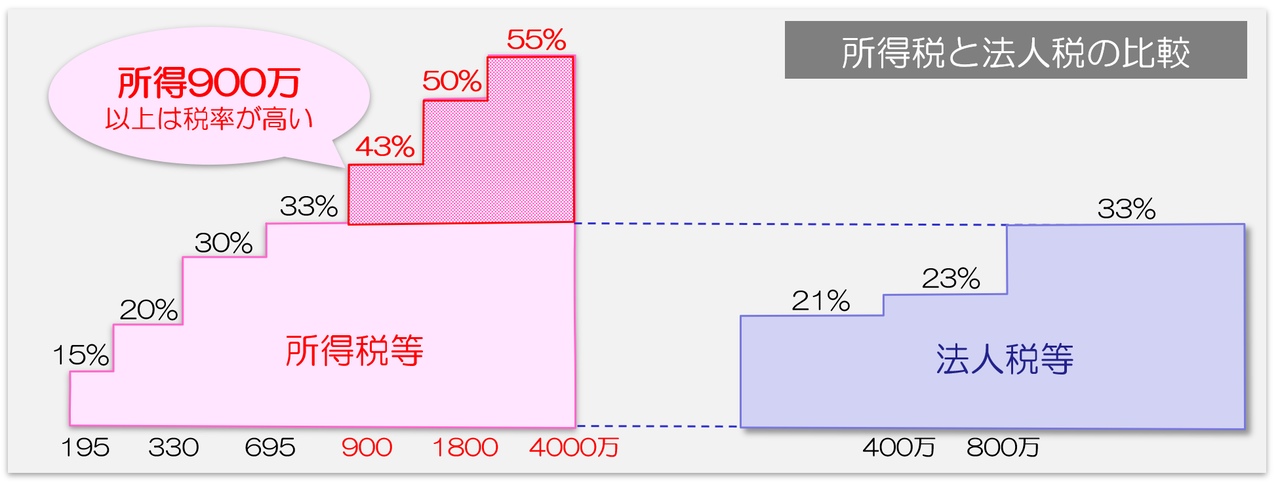

所得税は、その人の所得水準によって、最低5%~最高45%までの税率が適用される、超過累進税率という構造をとっています。

さらに、忘れてはいけないのが住民税です。住民税は、その人の所得に一律10%の税率で計算されます。

所得税と住民税を合算した税率で考えると、最低15%~最高55%までの税金がかかることになります。

そして、先ほど計算した不動産所得に、所得税&住民税の税率をかければ、所得税&住民税が計算できます。

算出された所得税は、その計算した年度の、翌年3月15日までに確定申告をして支払わなければいけません。

※所得税は3月に支払いますが、住民税は6月から支払いが始まります。忘れた頃にやってくるので注意しましょう。

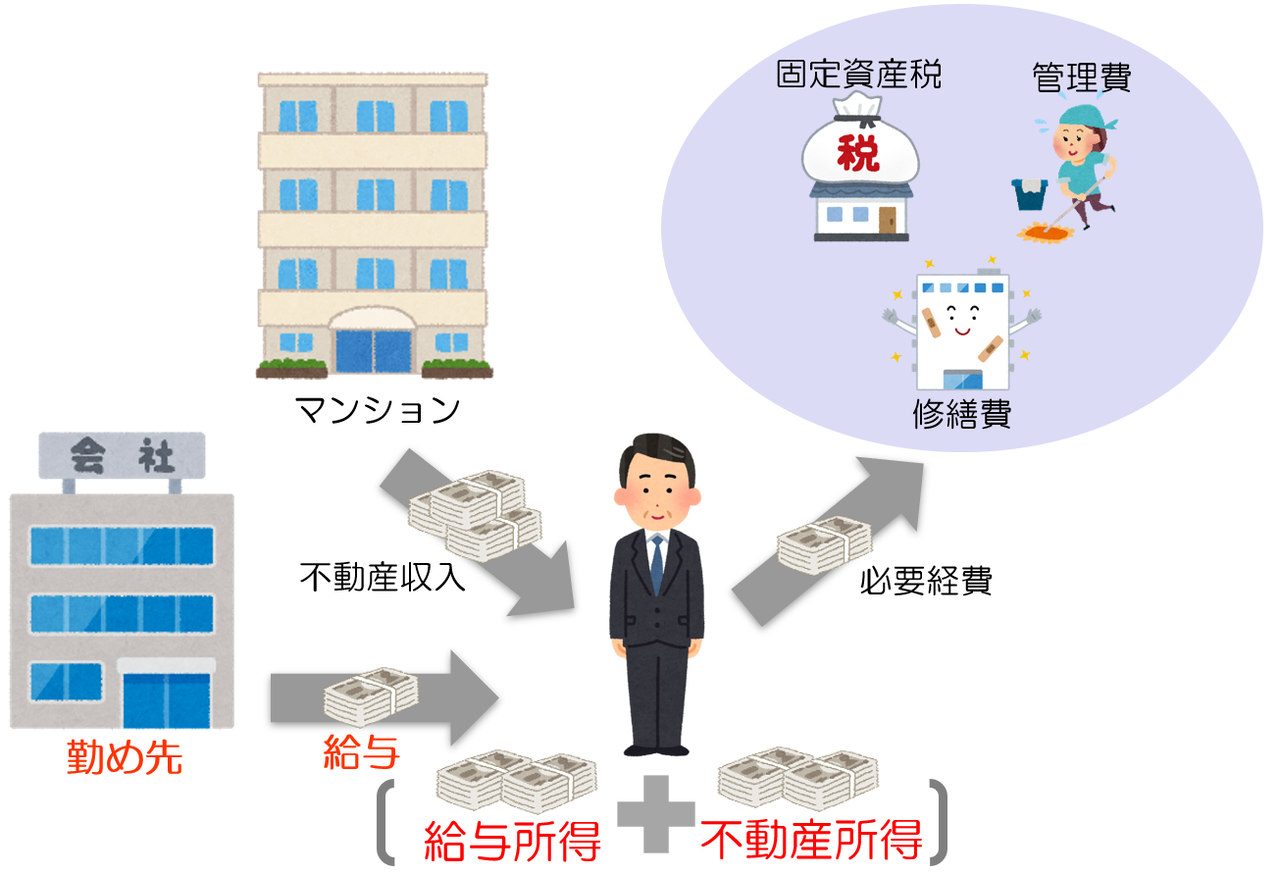

サラリーマン大家の場合

サラリーマンをしながら賃貸不動産を所有する、いわゆるサラリーマン大家さんが増えています。

会社からもらう給料の他に、不動産賃貸収入を得ることによって、収入源を複数にしているわけです。

収入源が複数になることは良いことですが、所得税の負担は非常に割高になってしまうことに注意が必要です!

サラリーマン大家のような、収入が複数ある人の所得税の計算は、不動産から得られる不動産所得と、勤め先から得られる給与(給与所得)を合計して、その合計額に所得税の税率をかけて計算しなければなりません。

すると、もともと勤め先から良い金額の給与を貰っている場合には、給与所得だけでも所得税率33%くらいになってしまっています。

そこに不動産所得が乗っかってくると、所得税の税率はあっという間に50%近くまで高くなってしまう可能性があります。

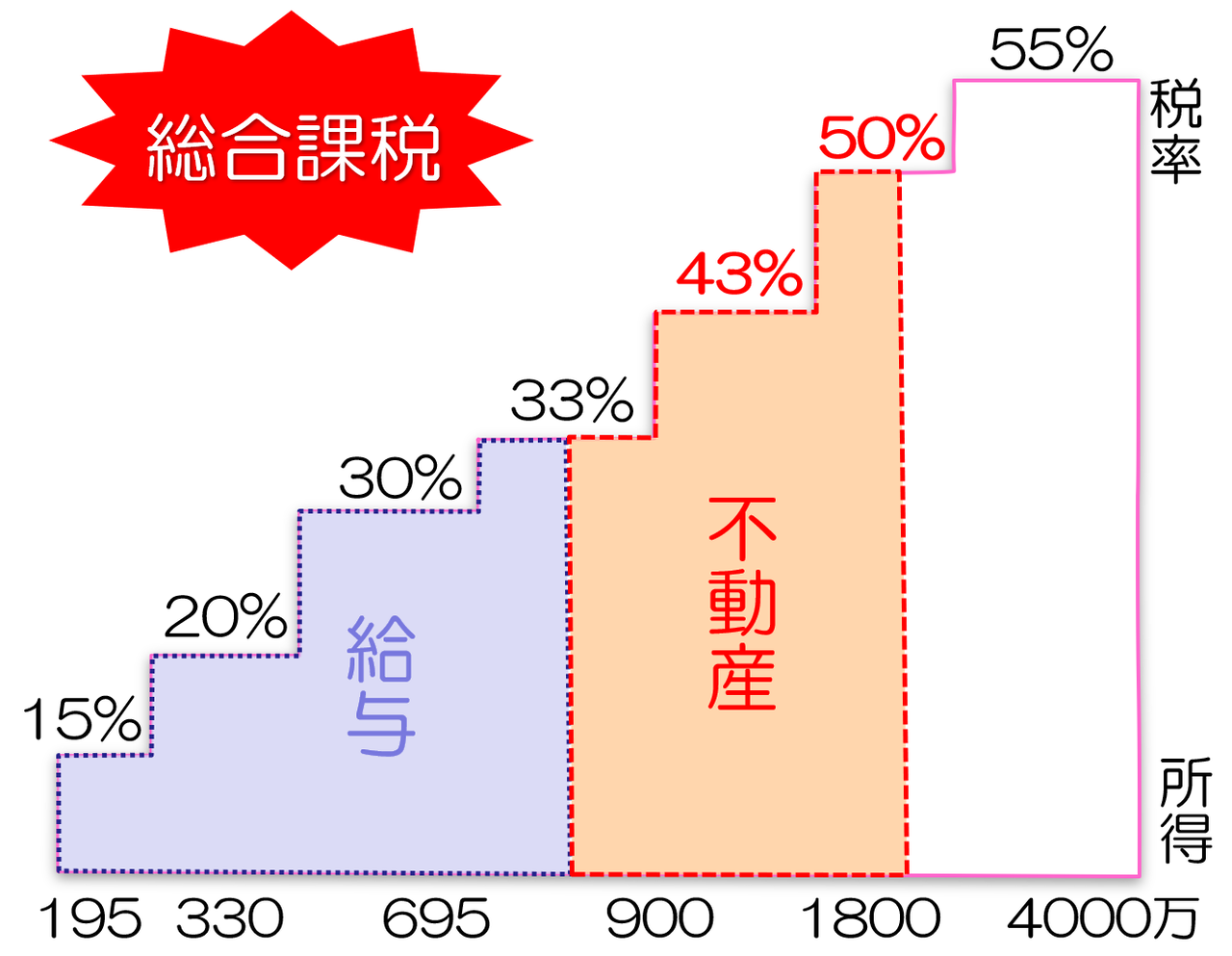

このように、給与所得や不動産所得は、金額を合計して所得税の計算をするのですが、この合計して計算することを、総合課税(そうごうかぜい)といいます。非常に負担が大きくなるので、できれば避けたいところですね。

所得税と法人税

昔から世の中で広く行われている節税方法ですが、高所得者の人は、株式会社を設立し、その株式会社で資産運用をした方が、支払う税金の負担を軽くすることが可能です。

このような会社のことを、資産管理会社という人もいれば、プライベートカンパニーという人もいますし、資産管理法人という人もいますね。

この資産管理会社による節税の仕組みは非常に簡単です。

先ほどお話した通り、所得税の計算は、個人の不動産所得に所得税の税率をかけて所得税を計算します。

一方で、もし株式会社などの法人が賃貸不動産を持っていた場合には、不動産から得られた所得に、法人税が課税されることになります。

※所得税に住民税がくっついているように、法人税にも事業税などのくっついている税金があります。そのため、法人税等という表現を使いますね。

税金の種類が変わるだけで、所得の計算方法などはほとんど変わりません。家賃収入から必要経費を引いて計算します。

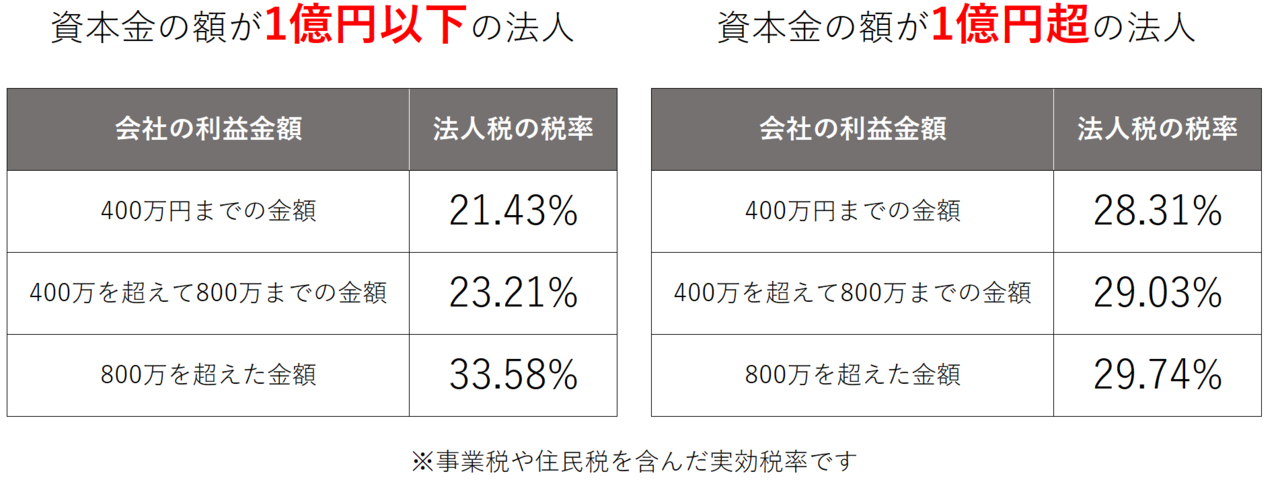

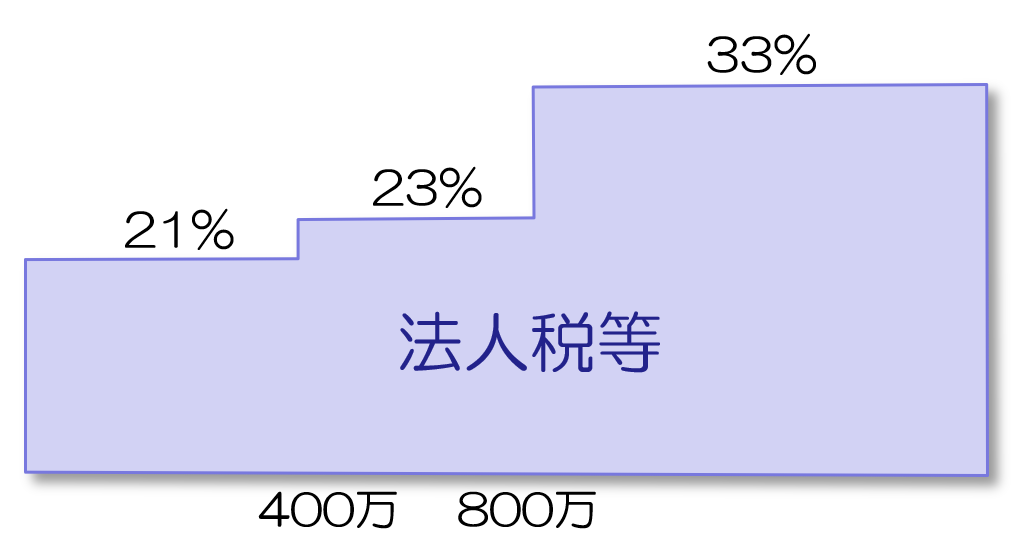

しかし、所得税と法人税では、その税率が大きく異なります。法人税の税率は次の通りです。

それでは実際に、所得税の税率と、法人税の税率を比べてみましょう。

比べるとすぐにわかることですが、所得税は儲けが900万を超える部分からは43%の税率で課税されますが、法人税は、どんなに利益が大きくなっても33%がMAXです。

そのことから、毎年の所得が900万を超えているような人であれば、法人の設立を検討してみる価値があるのです!

所得税を払うより法人税を払った方が安く済む、ということになります。

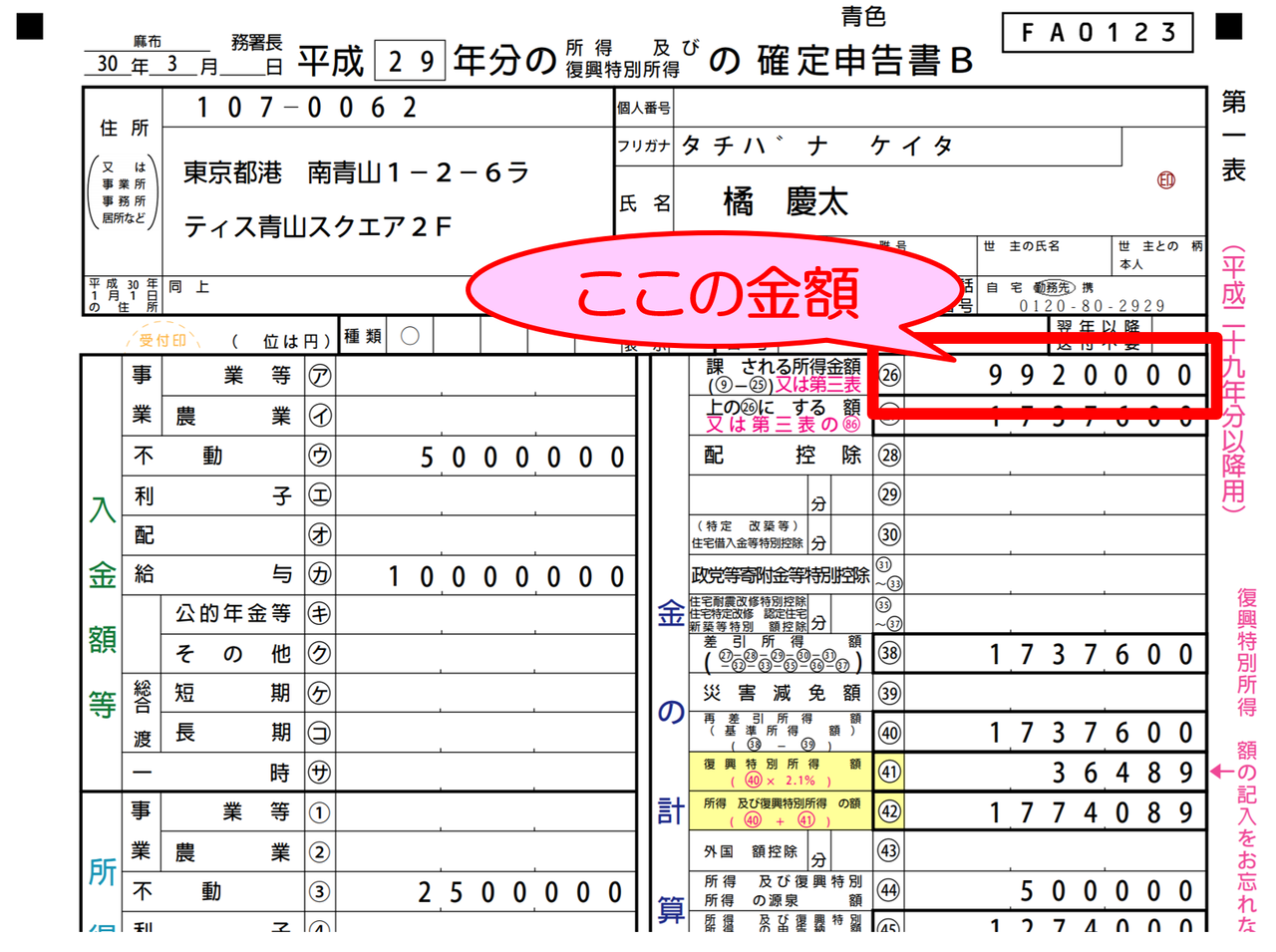

ちなみに、この所得が900万超えているかどうかは、確定申告書を見ればすぐにわかります。

確定申告書の見るべき欄は、ズバリここです!

ここの金額が900万を超えているかどうかが、一つの判断ポイントになります。

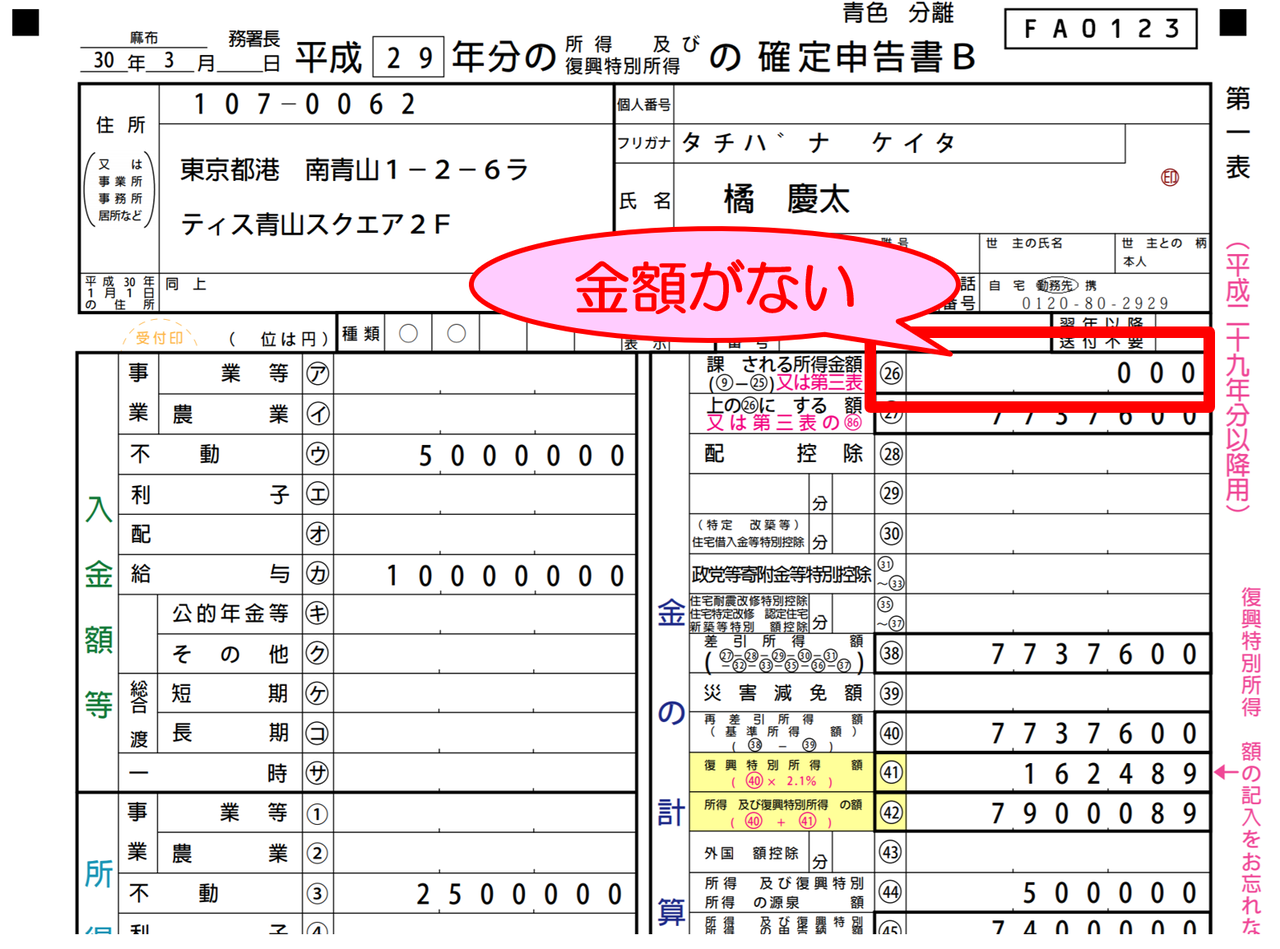

なお、その年に不動産を売ったりした人は、先ほどの欄が空欄になります。

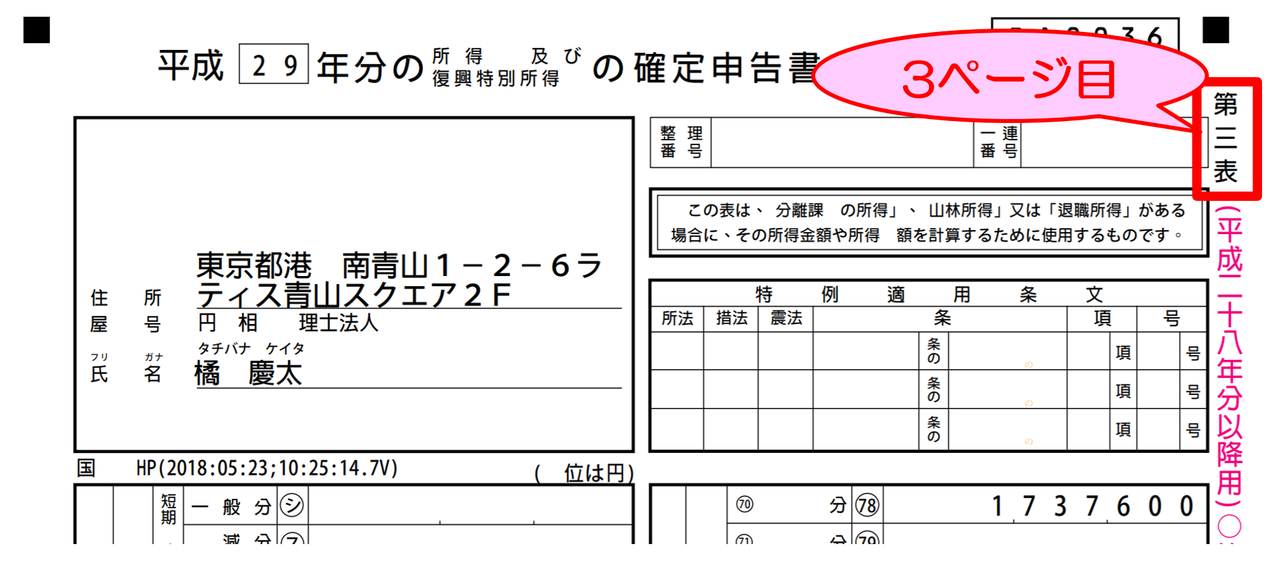

そういった人は、確定申告書の上から3ページ目に、「第三表」と書かれているページがありますので、それをご用意ください。

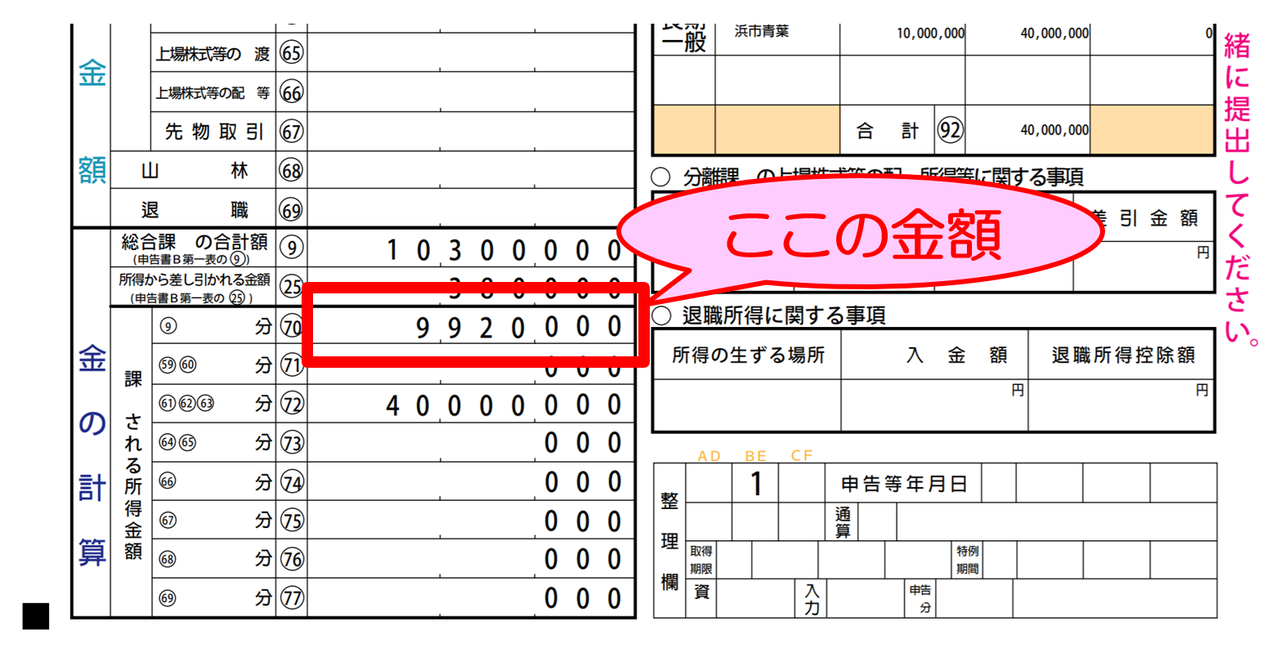

その第三表の左下の方のこの金額が、所得金額です。この金額が判断ポイントになる金額です。

個人の所得が900万以上ある人は所得税率が43%以上となってしまうため、法人税を払った方が得をすることは間違いないのですが、もし、所得水準がそれより低かったとしても、法人化をすることには他にもメリットがありますので、まだまだ検討の余地はあります。

【2】所得分散効果

話は変わりますが、個人事業主の人とご飯にいくと…

という姿を見たことがあると思います。

個人事業主が、取引先や仕事仲間と会食にいくような場合には、これは仕事の一環ですので、経費として認められます。

「領収書ちょうだい!」というのは、「ここのお食事代は、仕事に必要な経費として使いましたよ」という証拠のために貰っているのです。

この「領収書ちょうだい!」という個人事業主の姿を見たサラリーマンの人は、こう思うかもしれません…

サラリーマン(またはサラリーウーマン)は、領収書を貰ったからといって、所得税が減るわけではないですよね。「個人事業主はうまいこと節税してずるいわ」と感じるかもしれませんが、実は、これ…

大間違いなんです!サラリーマンの方が圧倒的に得しています。

サラリーマン又はサラリーウーマンのことを、給与所得者といいます。給与を貰っている人という意味です。

個人事業主は、自分で得た収入から、その収入を得るために必要になった経費を引いた儲け(所得)に対して、所得税を支払わなければいけません。

一方で、給与所得者は、会社から支給される給与に対して、そのまま所得税が課税されてしまうのでしょうか?

給与所得者だって、給与を稼ぐために、自分で負担した経費があります。

スキルアップのために通った専門学校代、印象を良くするために買ったスーツ代、最新の情報を学ぶために買った書籍代などなど…

実は、これらの経費…

ちゃんと給与から引いたうえで、所得税が計算されています!

その通りです。

給与所得者は、その給与を稼ぐために自分で負担した経費の領収書を、会社に提出することもなければ、確定申告をする必要もありません。

なぜなら、給与を稼ぐために、これくらい自分で負担したであろうという見込みの金額が、給与から自動的に引かれたうえで、所得税が計算されているからです。

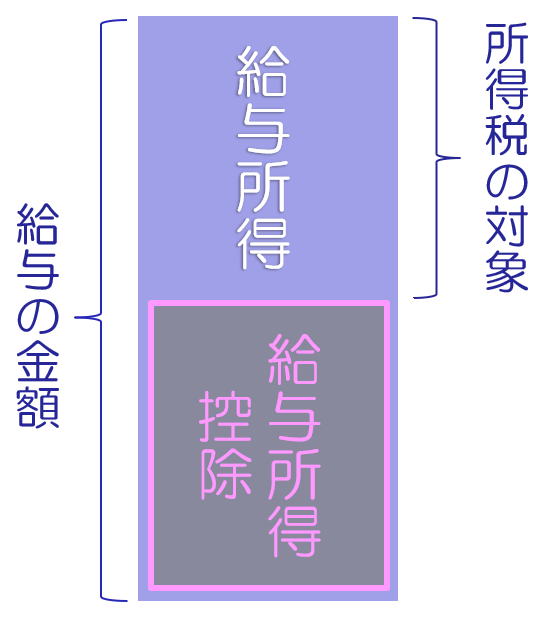

この自分で負担した経費の見込額のことを、給与所得控除(きゅうよしょとくこうじょ)といいます。

給与所得者の所得税の計算は、支給された給与の金額から、この給与所得控除を引いた部分に対して、課税されます。

給与収入から給与所得控除を引いた部分のことを、給与所得(きゅうよしょとく)といいます。

給与所得控除は、サラリーマンが給与を得るために自腹を切った金額ですが、日本中のサラリーマンが、領収書をかき集めて実際の金額を計算するのは大変なので、年収に応じて「だいたいこれくらいでしょ」と、割り切りで金額を決めています。

給与所得控除の金額は最低55万からスタートし、年収850万を超える人は一律195万とされています。

このように、年収に応じて「自分で負担した経費の金額はこれくらいでしょ」と決められています。

ここで皆さんに聞いてみたいのですが…この給与所得控除の金額、どう思いますか?

給与所得控除とは、サラリーマンまたはサラリーウーマンが、給与を稼ぐために自分で負担した金額の見込み額です。ポイントは、「自分で負担した」という部分です。

経費精算として会社に負担してもらった金額ではないのです。純粋に自分で負担した金額です。

自分で負担した金額にしては、この金額、ちょっと多くないですか?

年収100万くらいのアルバイトやパートの人が、給与を稼ぐために、55万円も自分で負担しているでしょうか?会社が支給してくれる交通費などは除いてですよ?

年収600万の人が、1年間に自分のスキルアップなどのために164万使いますでしょうか?(ちなみに年収600万の人は、税金と社会保険料を引くと、手取は470万くらいです。そこから174万を使いますか?)

もちろん使っている人もいると思います。しかし世の中の大半の人はそこまで使っていないと思います。純粋な自己負担分ですからね。

そのことから、この給与所得控除という制度は、

サラリーマンに優遇しすぎな税制だ!

という批判が昔からありました。

個人事業主は、実際に使った金額しか経費として認められないのに、サラリーマンは、実際に自腹を切った金額以上に経費を認めて貰えてるわけなので、サラリーマンの方が実は得しているんですね。

そのような批判もあり、平成25年税制改正から順々に、給与所得控除の金額は引き下げられました。

税制改正により金額が引き下げられたとはいえ、個人事業主に比べれば給与所得者の方がたくさん経費を認めてもらえてる分、今も得をしているです。

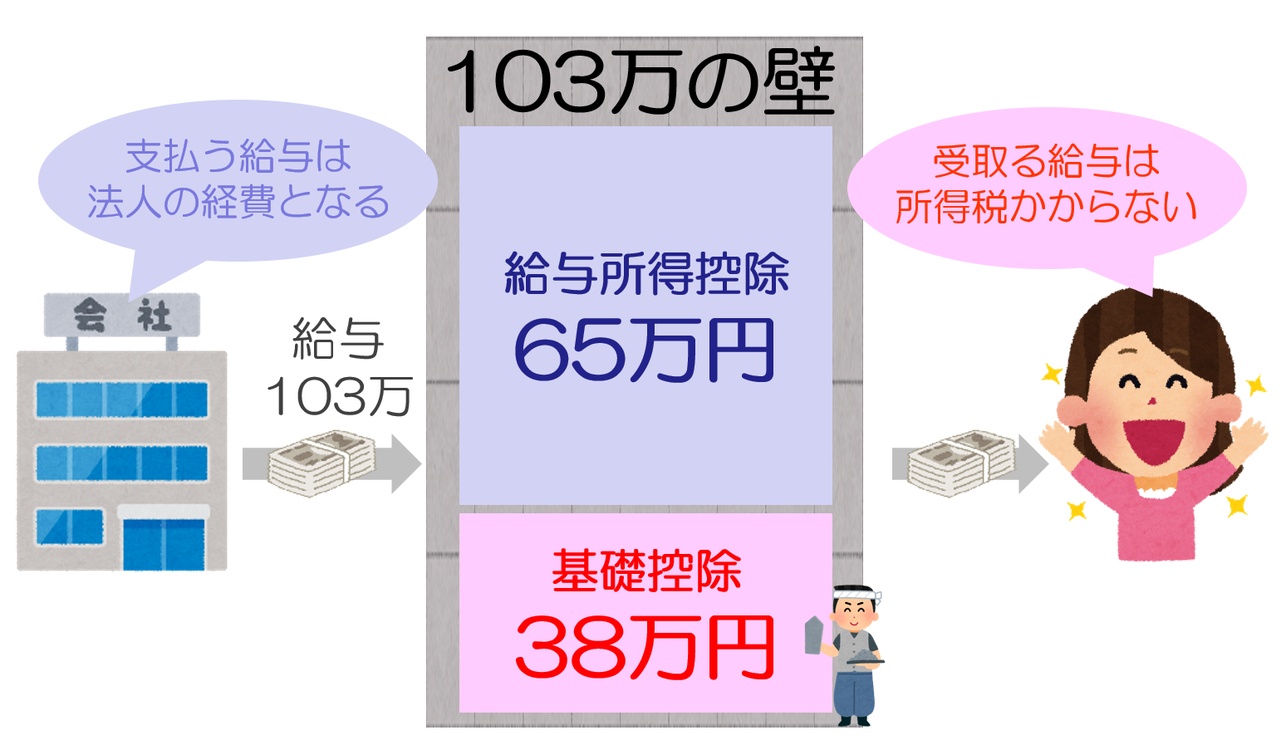

103万の壁

「103万の壁」という言葉を聞いたことはないでしょうか?

この103万の壁とは、パートで働く主婦が、1年間に103万以上の給与収入を得ると、①夫の所得税が増えてしまうのと、②妻自身にも所得税が発生してしまう、というダブルで損してしまうボーダーラインとして有名なものです。

まず、夫の所得税が増えてしまう理由は、配偶者控除という制度が使えなくなってしまうからです。

配偶者控除とは、「収入の少ない配偶者がいる人の所得税は、ちょっと少なくしてあげましょう」という趣旨で、収入の少ない配偶者がいる人の所得税は優遇されているのです。

そのことから、妻の収入が増えてしまえば、夫側で配偶者控除が使えなくなるので、夫の所得税が増えてしまうのです。ちなみに、この論点は平成30年からは150万の壁に税制改正されました。

次に、妻自身にも所得税の負担が発生してしまう、という論点について解説します。こっちの方が大切です。

103万以上の給与を貰ってしまうと、妻にも所得税が発生してしまうということは…

裏を返すと、103万までの給与には所得税が課税されない!ということになります。

実は、そうなんです。1年間に貰う給与が103万以下の場合には、所得税は一切かかりません。

その理由は2つの控除があるからです。1つは、先ほど解説した給与所得控除です。給与の金額からは、自分で負担したであろう経費の見込額である給与所得控除を引くことができます。給与所得控除の最低額は55万円なので、まず、給与からは55万円を引くことができます。

2つ目は、所得税を計算する際には、全員一律に引くことができる基礎控除(きそこうじょ)という金額があります。この基礎控除の金額は、ずばり48万円です!必ず皆、引くことができるものなので、最初から確定申告書に印字されています↓

給与所得控除55万円と、基礎控除48万円を足すと、103万円になります!この2つの控除があるので、年収103万円までの人には、所得税が一切かからないということになります。

なお、給与を支払う法人側では、給与は経費となりますので、法人税を少なくする効果があります。

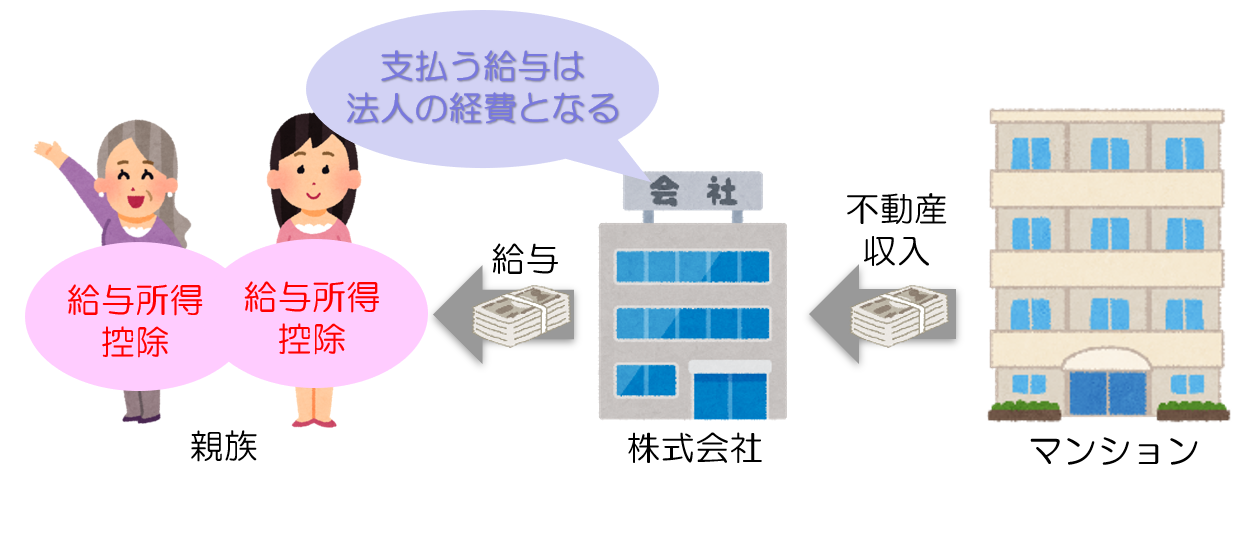

家族で所得を分散させると節税

ここでやっと元の話に戻るのですが、資産管理会社を設立し、法人として賃貸不動産を所有することのメリットの2つ目は、この給与所得控除が大きく関係しています。

会社を設立し、その会社の経営を家族に手伝ってもらうのです。そして、その家族に対して、給与を支払うのです。支払う給与は、会社にとっては経費となるため、法人税を圧縮する効果があります。

そして、給与を受け取った家族は、その受け取った人ごとに給与所得控除と基礎控除が使えます。最低でも103万円の壁までは所得税は0円です。

例えば、家族2人に103万ずつ給与を支払えば、会社は206万円分の経費が増えるため法人税は少なくなります。一方で受け取った個人側では、2人とも103万の壁に収まるため所得税は2人合わせて0円です!

これが、家族3人に103万ずつ給与を支払えば、会社は309万円分の経費が増えますが、個人側では所得税0円です。

もし、103万以上の給与を支給した場合であっても、33%課税される法人税の利益を減らし、個人側で15%しか課税されない所得税を払うのであれば、その差額分、得をするというわけです。

このように、所得(儲け)というのは、分散させると、トータルで支払う税金が少なくなるという性質があるのです。

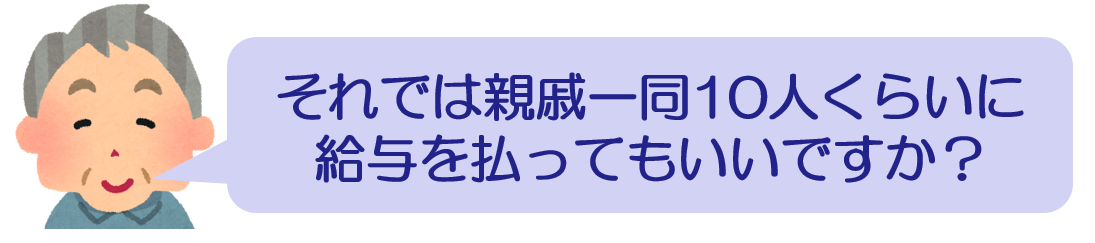

こういった話をすると、よく次のような質問いただきます。

答えは、NOです。

10人くらいの親戚に給与を払ってもいいですが、その親戚に勤務実態があることが条件になります。

名前だけ従業員や役員になっているけど、実際には全然働いていない場合などには、その親戚に支払った給与は、経費として認められないことがあるので注意しましょう。

一方で、きちんと会社の手伝いもしている家族に給与を支払うのは、まったく問題ありません。所得を分散させることによって、家族全体の税の負担を抑えることができるのが、資産管理会社設立の2つ目のメリットです。

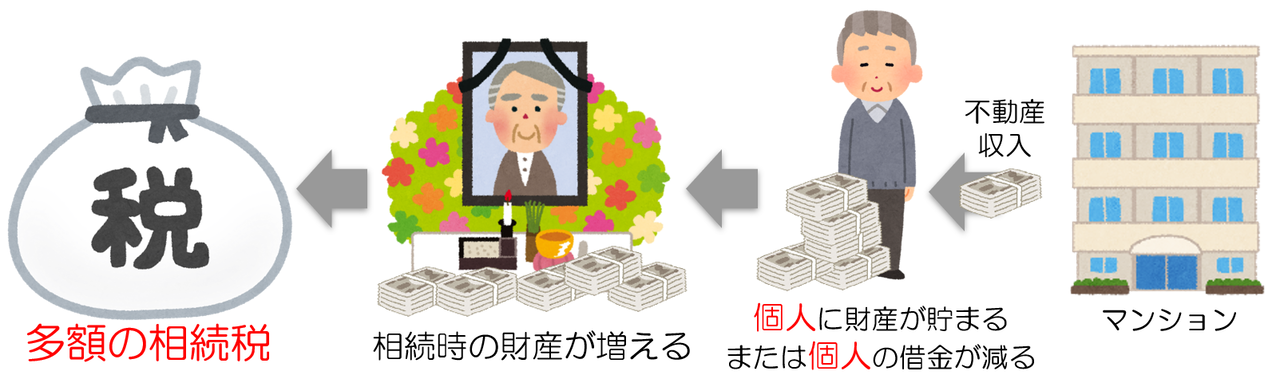

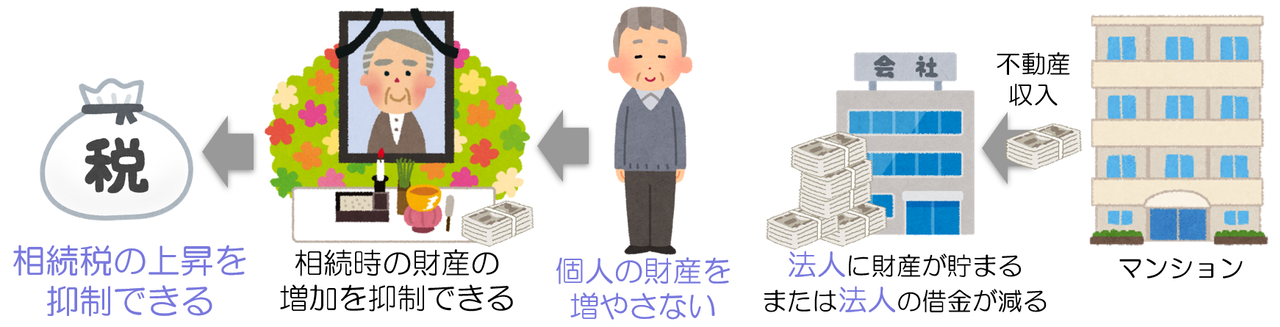

【3】相続税の上昇抑制効果

不動産を法人で持つことの最大のメリットは、実は、相続税の負担を大幅に軽くすることができることです。これも仕組みは単純です。

個人で不動産を所有している場合、不動産収入から経費や税金などを支払った残りが、個人の財産として蓄積されていきます。その蓄積が増えていけば、個人の財産をどんどん膨張させていきます。

そして、その人が亡くなったしまった時の財産額に相続税が課税されてしまうので、生前中に財産をどんどん膨張させてしまうと、亡くなった時の相続税も、どんどん膨張していくことになります。

よく、

不動産収入は借入金の返済に充ててるから、財産は増えてませんよ

という人がいますが、借金が減るのと、財産が増えるのは、相続税を計算する上では同じ意味になります。

これがもし、法人で不動産を持っている場合には、不動産から得られる財産は法人に貯まります。本来、個人に蓄積されるはずだった財産を法人に蓄積させることができるのです。

結果として、その人が亡くなってしまった時の相続税の上昇を抑制できるのです。

この効果は、法人化してから期間が長くなればなるほど、恩恵が大きくなります。できるだけ早く始めた方が得、ということになります。

しかし…

ここが、法人化をする上で、最も大きなデメリットとなるのですが…

法人化した直後に、相続が発生した場合、相続税は非常に高額になってしまうのです!

法人化なんてしなきゃよかったー‼

という事態になる可能性がありますので、高齢になりすぎてからの実行は、慎重に検討しなければいけないのです。

まとめ

不動産を法人化することのメリットは以上の3つです。

所得税と法人税の税率差効果

所得分散効果(103万の壁をたくさん使おう効果)

相続税の上昇抑制効果

私はこれまで50社以上の法人化の検討をしてきましたが、3つのメリットの中で、最も大きな節税効果を生むのは、相続税の上昇抑制効果です。

一方で、判断を誤ると非常に大きな逆効果になるのも相続税です。

不動産の法人化を検討されている人は、所得税と法人税と相続税のことを熟知している税理士に相談することをお勧めします。

税理士の見極め方は簡単です。

法人化すると、所得税と法人税と相続税が、どのように変化するか説明してください

と聞いてみてください。所得税と法人税のことは説明できても、相続税のことを説明できない税理士であれば、相続税のことをよくわかっていない税理士です。

不動産の法人化は多くのメリットがある一方で、デメリットもたくさんあります。

良いことだけを説明する専門家のアドバイスは鵜呑みにしないようにしましょう!デメリットは↓のYouTubeで解説しました!是非、ご覧ください。