円満相続税理士法人 パートナー税理士

相続税申告200件以上、相続不動産の売却でお困りの方を含め3,000人以上のお客様を担当してきた相続専門の税理士。大手税理士事務所で勤めてきた経験と資格の大原にて相続税法の非常勤講師を務めた経験から、金融機関やお客様向けセミナーでは分かりやすさに定評がある。

皆さんこんにちは、円満相続税理士法人の大田です。

年間50件以上の相続税申告を担当している相続専門の税理士です。

今回は、「相続争いが起きている場合の未分割申告完全ガイド」と題しまして、未分割申告の場合に気をつけなければならない注意点をお話しいたします!

相続争いになったら一家の仲が悪くなって確かに大変よね

とか

でも、お金持ちだから何とかなるでしょ

といったふんわりしたイメージしか持っていないかもしれません。

確かに一家が離れ離れになってしまう事も十分悲しいのですが、相続税が発生するような富裕層の相続争いの場合は更なる負担を想定しておかなければなりません。

そこで今回は、

・相続税の各種特例を適用できない

・相続開始後10か月以内に自腹で相続税を支払う必要がある

・申請書を1枚漏らすだけで数千万円変わるリスクが

がという3つのテーマについてお話していきたいと思います!

相続税の各種特例を適用できない

まず、相続争いがある場合「小規模宅地の特例」や「配偶者の税額軽減」などを代表する相続税の各種特例を適用することが出来ません。

正確には、亡くなってから10か月以内(相続税の申告期限)までに亡くなった方の財産を誰が引継ぐか決まらない場合にその時点では適用できないということになります。

小規模宅地等の特例

小規模宅地特例って何ですか?

小規模宅地の特例は、「自宅を配偶者か同居している家族が引継ぐと自宅土地の評価を80%引きしてあげますよ」というものです。

仮に1億円の自宅を持っていた方が亡くなった場合には、評価額は80%引きの2,000万円ということになります。

相続税の税率が、30%や40%などの富裕層であれば、約2,000万円~3,000万円(割引額8,000万円×税率)ほどの税金が変わる話ですので、その影響は計り知れません。

配偶者の税額軽減

また配偶者の税額軽減は、「配偶者であれば、最低でも1億6千万円まで相続しても相続税がかかりませんよ」という特例です。

イメージとして、配偶者が引継いだ部分に発生するほとんどすべての税金がかからなくなる特例ですので、使えなくなることによって家族全体の相続税が倍以上になると思っていただいても間違いではないかと思います。

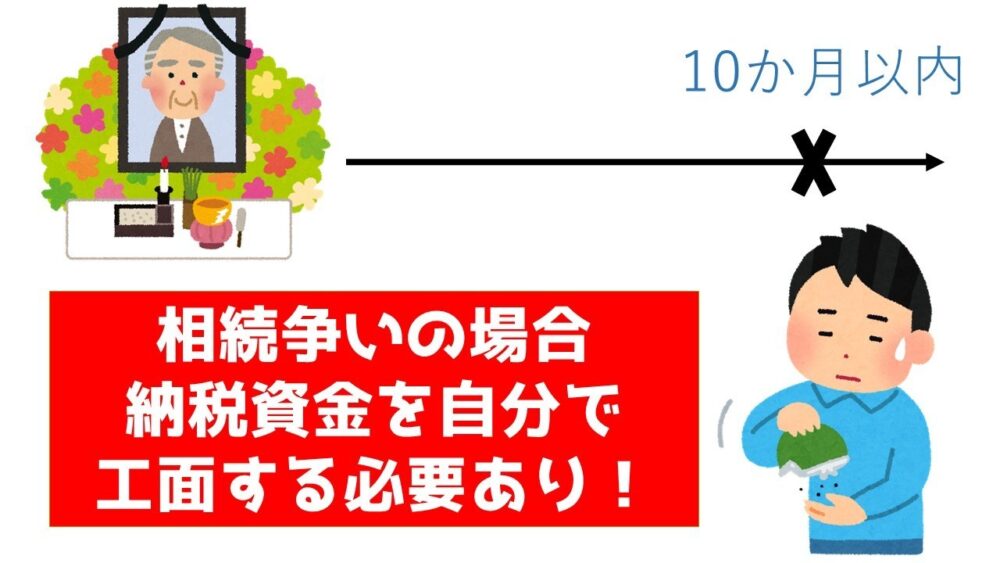

自腹で相続税を払う

相続争いがあったとしても、税務署は納税を待ってくれません。

他の納税者と同様、亡くなってから10か月以内に相続税申告と納税を済ませる必要があります。

上記でお話ししたとおり、財産を誰が引継ぐが決まっていないケースですと、特例を適用できないせいで高い相続税を支払わなければなりません。

そしてさらに極めつけは、その高い相続税を支払うための納税資金を自分で用意しなければならないのです!

まあ相続税は引継ぐ財産から払えるから大丈夫だよね

と高を括ることはできないのです。

通常の円満な相続であれば、亡くなってから10か月以内に相続人間で話がまとまり、預金の解約を行ってそれぞれの口座へ亡くなった方の金融資産が入ってきます。

しかし、相続争いが起きている場合、遺産は宙に浮いた状態になるため、解約しておろすという事が出来ないのです(最高150万円までであればおろすことは可能です)。

分割が決まれば特例が受けられる

先ほど相続争いがある場合には、各種特例を適用できないという話をさせていただきました。

実は特例をまったく受けられなくなってしまうわけではなく、所定の手続きを踏めば受けることもできます。

ですが、この所定の手続きが非常に見落としやすい性質のものであるため、細心の注意を払う必要があります。

申告期限後に特例を受ける手順

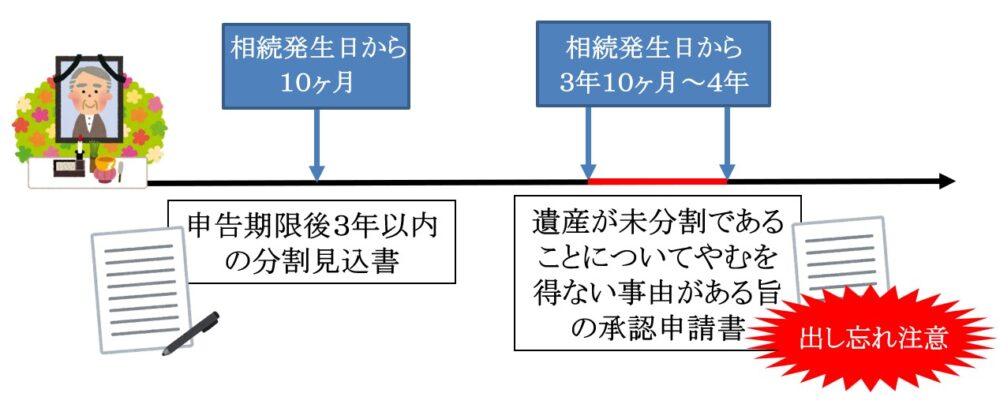

手順は、大きく次のような流れとなります。

①亡くなってから10か月以内に「申告期限後3年以内の分割見込書」を提出する

②分け方が決まったのであれば一定の期限内に申告書をもう一度提出する

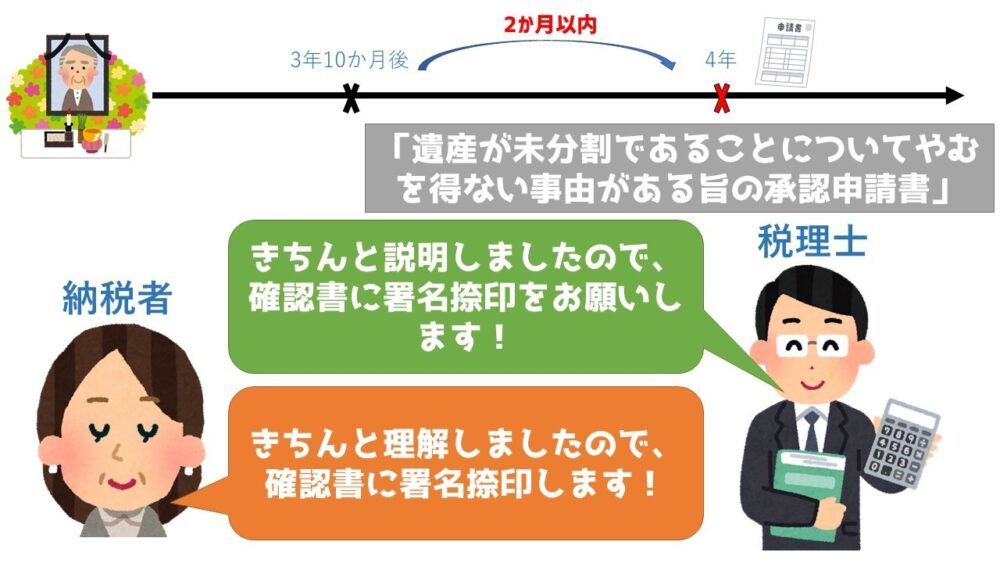

③亡くなってから3年10か月経っても分け方が決まらない場合には、亡くなってから3年10か月~4年経過するまでに「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を提出する(この後分け方が決まった場合は、②と同じ手続きを踏むことになります)。

これら順番に見ていきます。

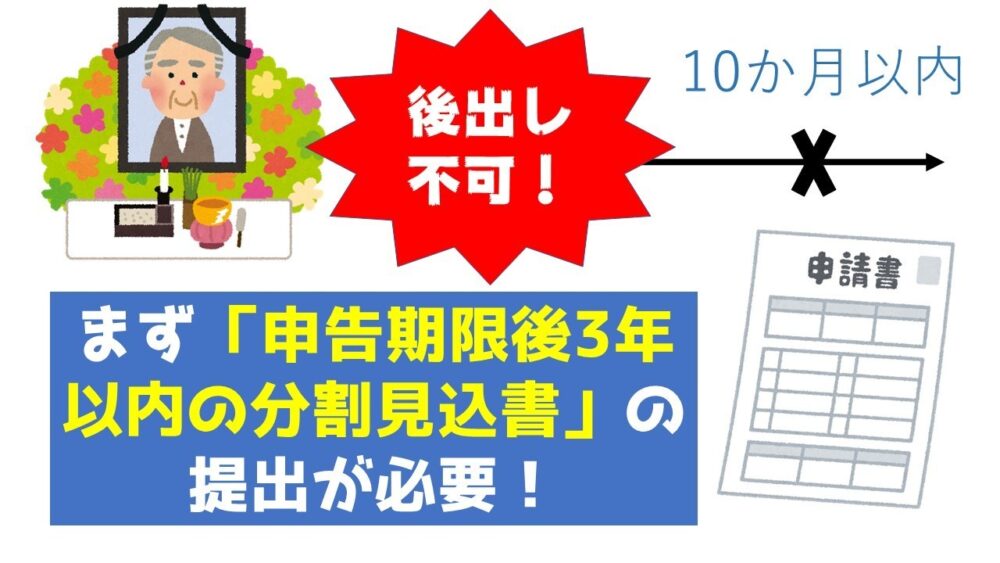

申告期限後3年以内の分割見込書

まず①亡くなってから10か月以内に「申告期限後3年以内の分割見込書」を提出する必要があります。

まずはここが第一関門になります。

分割見込書は申告書と同時に提出する必要があり、後出しが認められません。

要は、申請書1枚提出しないだけで税金が何千万円と変わる恐れがあるという事になりますので細心の注意が必要です。

相続争いが起きている場合には、申告書一式の他に分割見込書がセットで必要なんだという事を覚えておきましょう。

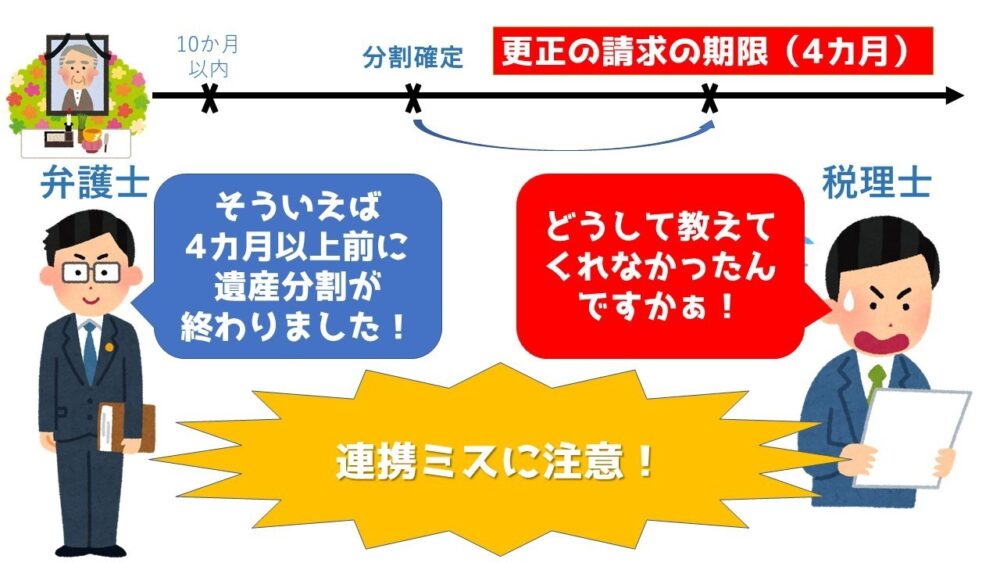

分割確定から4カ月以内に「更正の請求」

次に②分け方が決まったのであれば一定の期限内に申告書をもう一度提出する必要があります。

小規模宅地の特例や配偶者の税額軽減などの各種特例を適用して税金を取り戻すためには「更正の請求」という手続きを行う必要があります。

さらに更正の請求は、分け方が決まってから4か月以内に申告書を提出しなければなりません。

更正の請求の期限は原則5年など色々と期限がありますが、措置法には適用されないなどの細かい話もありますので、この4か月以内という期限を守っておけばまず間違いありません。

また、どの時点で分け方が決まったと考えるかなどの論点もありますので、更に深いところまで知りたいという方はこちらの動画も併せてご覧ください!

ここで気を付けないといけないのは、連携ミスです。

これは③の承認申請書の提出にもつながる話なのですが、納税者と税理士、弁護士と税理士との間で連携ミスが起こりがちです。

というのも通常税理士は亡くなってから10か月以内に相続税申告書を提出したのであれば、いったんは業務完了となりますので、その後分け方が決まったかどうかのフォローが難しいのです。

そのため納税者もしくは弁護士にこれらのことをしっかりと話をしておく必要があります。

逐一状況判断するにあたり、納税者や弁護士には

分け方が決まったら教えてください

とだけ伝えるのではなく

一部でも財産の分け方が決まったら、その都度教えてください

と伝えておいた方がいいでしょう。

遺産が未分割であることについてやむを得ない事由がある旨の承認申請書

最後に③亡くなってから3年10か月経っても分け方が決まらない場合には、亡くなってから3年10か月~4年経過するまでに「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を提出する必要があります。

要は

申告書を提出してから3年経っても財産の分け方が決まらない場合には、申請書を1枚出しておいてくださいね

という事です。

税理士の説明不足で損害賠償?

先ほど②のところでも触れましたが、こちらも気を付けるべきは連携ミスです。

初めに申告書を提出してから3年程経過しているわけですので、税理士としては到底把握することはできないのではないかと思います。

ですので、こちらも納税者にきちんと説明したうえで、説明責任を果たす必要があります。

ですが、きちんと納税者に説明したところで

そんな説明、聞いてない!

と言われてしまい水掛け論になることがよくあります。

このような難しい税務の話でかつ3年以上前にされた話なんか覚えていなくて当然だというのは気持ちとしてはよくわかりますが、税理士としては死活問題です。

こういった水掛け論になってしまうと、税理士は弱い立場になりますので、裁判などで争った場合には負けてしまい何千万円といった賠償を支払う事になります。

では、このような事態を防ぐためにはどうしたらいいのでしょうか。

それは「確認書」を作成しておくという事が大事になってきます。

要は、

きちんと説明を受けました

という事で納税者から署名捺印をもらっておくのです。

弊所では相続争いが起きている場合は必ず「未分割申告の確認書」というのをもらって万全の態勢を整えています。

言った言わないは納税者にとってもストレスになると思いますので、あらかじめきっちりと明確にしておくお互い気持ちよく進められると思います。

まとめ

ということでいかがでしたでしょうか。

今回は、

・相続税の各種特例を適用できない

・相続開始後10か月以内に自腹で相続税を支払う必要がある

・申請書を1枚漏らすだけで数千万円変わるリスクが

というお話をさせていただきました。

円満相続税理士法人では、人財を募集しています。 相続に強い税理士としてキャリアを積みたい方、税理士としてAIに負けないコンサルティング能力をつけたい方は、豊富な研修教材と業務を通じて、着実に実力を付けることが出来ます。 我こそはと思う方のご応募をお待ちしています。

また私たちは、士業の先生方や相続プロフェッショナルの方との業務提携を積極的に行っています。 お客様満足度97%、私たちの実力はお墨付きです。 弊社お客様の声やGOOGLEの口コミをご確認ください。 是非あなたの相続税専門部隊として、活躍させてください。 まずはお気軽に勉強会の問い合わせをいただけると嬉しいです。弊社の相続専門税理士が御社へお伺いします。

最後に私たちは、相続税研修事業も行っています。 YOUTUBEではお話しできない実務のさらに深い話などをしていますので、気になった方は概要欄からチェックしてみてください。

最後までお読みいただき、ありがとうございました!