円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ15万部の著者。YouTubeチャンネル登録者10万人。

こんにちは、円満相続税理士法人の橘です。

事業承継を考えるうえで、株式の売却にかかる税金の取り扱いを理解しておくことは大切です。

最近では、後継者が見つからないことを理由に、会社を第三者に売却するという選択肢(いわゆるM&A)を考える経営者さんが増えました。

『会社を売却する』ということは厳密にいうと、『会社の株式を売却する』ということです。

第三者に株式を売却した場合に限らず、親族の間で売却をしたり、会社の役員たちに売却したりすることも想定されますが、いずれにしても、株式を売却した場合には、多額の税金の負担が発生することがあります。

今回は、株式を売却した場合の税金の取り扱いを解説していきます。

株式売却は20.315%の税金

株式を売却したことによって、儲けがでた場合には、その儲けに対して一律20.315%の税金がかかります。

正確に言うと、15.315%の所得税と、5%の住民税です。

証券会社などを通して、上場企業の株式を売却した場合には、仮に儲けがでたとしても、証券会社の口座で、これらの税金を天引きしてくれる特定口座という制度があります。

しかし、上場していない会社の株式を売却した場合には、そのような制度はないため、自分で確定申告をしたうえで、納税をしなければいけません。

株式の譲渡所得の計算方法

「儲け」の考え方を解説します。

株式を売却したことによる儲けとは、売却した代金から、その株式を取得するためにかかった金額を引いた金額となります。

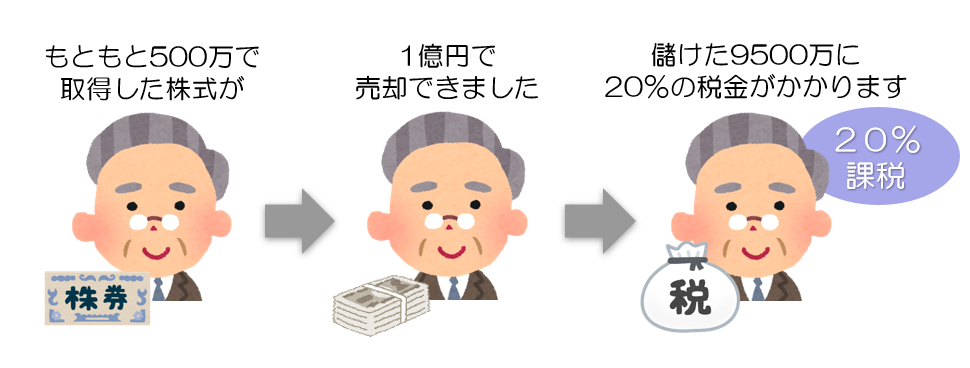

例えば、もともと500万で取得した株式が、1億円で売却できたとします。

そうすると、1億円から500万円を引いた9500万円が、株式を売却したことによる儲けです。

この儲けに20.315%の税金が課税されることになります。

株式の取得費

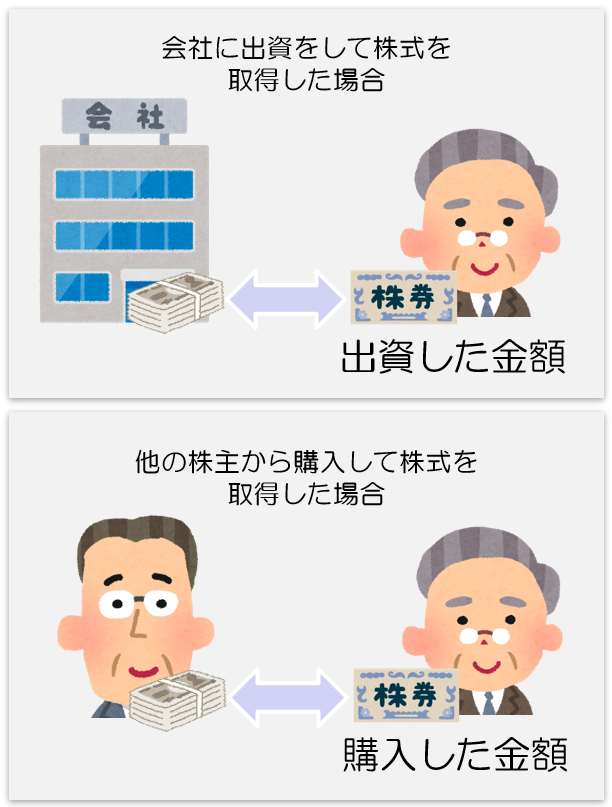

株式を取得するためにかかった費用(取得費といいます)の考え方は、株式を取得した方法によって、次の通りに考えます。

会社に出資して株式を取得➡出資した金額

他の株主から株式を購入して取得➡購入した金額

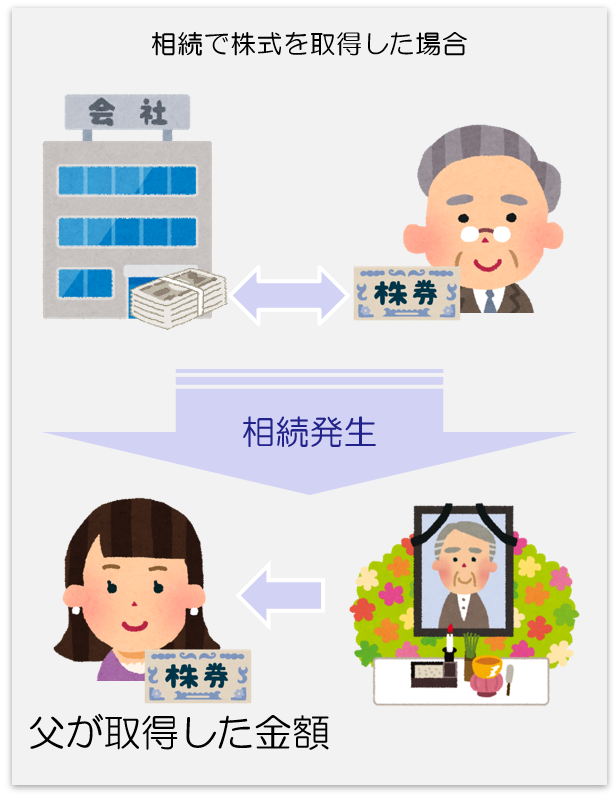

相続や贈与で取得した場合

間違いが起こりやすいのは相続や贈与で取得した時の考え方です。

相続や贈与で取得した場合には、もともとの所有者の取得した金額が引き継がれます。

相続や贈与の時の時価ではありませんので注意が必要です。

このような取り扱いですと、当然、次のような人が現れます。

父がいくらで株式を取得したかなんて、わからないんですけど…

このような場合には、会社の経理部の人たちと協力して、過去の出資者の履歴や、株主の変更の履歴などを探して金額を明確にするしかありません。

明確にできないと、非常に不利な取り扱いを受けます。

取得費が不明な場合

取得した金額がわからない場合には、売却した金額の5%で購入したものとみなされます。

例えば、1億円で売却した場合には、1億円の5%である500万円で取得したものとみなされて、9500万円に所得税が課税されてしまいます!

いやいや、そんなに安く取得したはずはないですよ!

という場合であっても、取得費が不明である場合には、このように取り扱われてしまうのです。

そのため、いくらで取得したかは、しっかりとわかるようにしておかなければいけないのですね。

ただ、一般的な中小企業であれば、株式の取得費は、法人の資本金の金額と一致します。

資本金が100万円であれば、もともと100万円を元手に会社を興したことになりますからね。

M&Aで買ってきた株式や、第三者割当増資などで取得した株式でない限りは、資本金の金額を株式数で割った金額を取得費として問題ないでしょう。

取得費が分からなくなってしまった場合の取り扱いについて、詳しく知りたい方は、こちらの記事をご覧くださいませ。

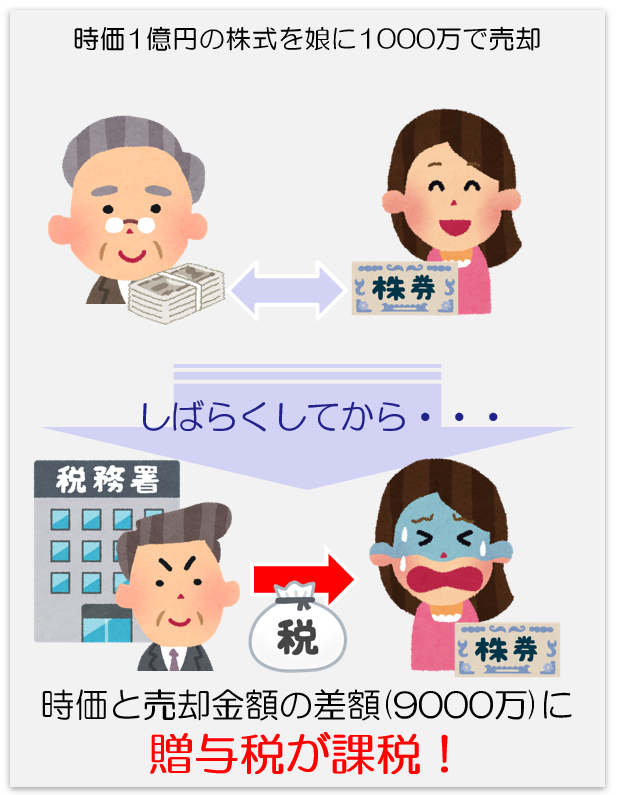

時価より低い価格で売却すると贈与税

第三者に株式を売却するM&Aのような場合には、売り主はできるだけ高く売りたいですし、買い主はできるだけ安く買いたいですよね。

この2つの相反する気持ちがあるので、お互いに交渉や、取引条件に間違いがないかなどを慎重に慎重を重ねて売買金額が決まるものです。

一方で、これがもし親子の間だったらどうでしょうか?

私の可愛い子供だから、超格安な金額で売ってあげようかな

と、考える人がいます。

第三者の時と違って、親族などの特別な関係のある間柄においては、売却の金額を自由に決めることができます。

しかし、株式の時価を無視して好き勝手に売却金額を決めてしまうと、株式の時価と、実際の売却代金との差額について、贈与税が課税されます!

例えば、時価1億円の株式を子供に対して1000万円で売却したとします。

この場合には、差額の9000万円に対して贈与税が課税されてしまうのです。

この時に、気になるのが株式の時価の考え方です。

株式の時価の考え方には、非常に多くの考え方がありますが、個人間で株式の売買をする際にベースとなる株式の時価は、相続税評価額をベースにして問題ありません。

いずれにしても、親族や従業員だからといって、自由に売却代金を決めると大変なことになってしまうと知っておきましょう。

株式の時価の考え方については、こちらの記事をご覧くださいませ♪

M&Aの場合は、贈与税課税されない

M&Aをする際の価格は、通常、会社の純資産価額に3年~5年分の経常利益を上乗せした価格とされることが多いです。

仮に『時価=純資産価額』と考えると、それを上回る金額については、贈与税が課税される?と疑問を持つ方がいると思います。

結論として、そのような心配はありません。

時価とは、第三者との間で交渉の末に決まった価格を指しますので、両社が納得した価格が『純資産価額+利益数年分』ということであれば、その価格こそが時価なのです。

詳しくは、こちらの記事をご覧ください。

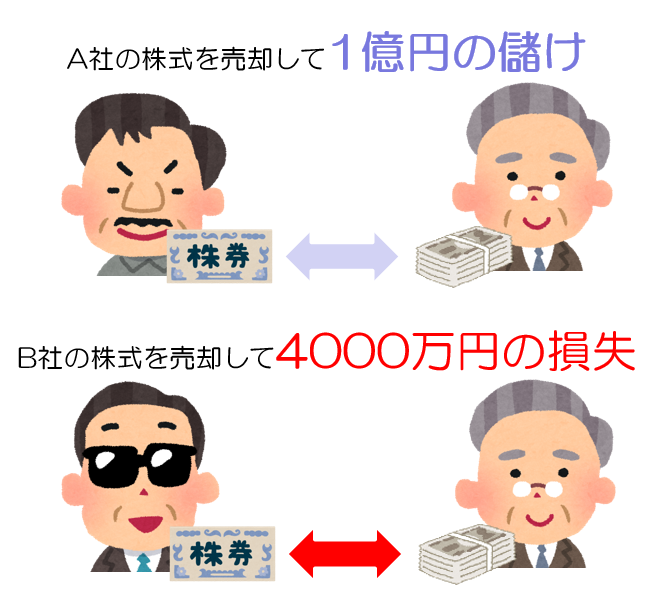

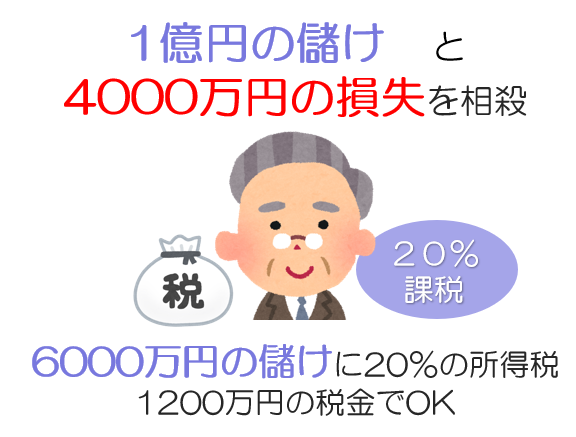

売却益と売却損は相殺できる

株式を売却して儲けがでた場合には、そこに20%の税金がかかります。

しかし、もし、儲けがでたのと同じ年に、株式を売却して損失がでた場合には、その儲けと損失は、相殺することが可能です!つまり支払う税金が安く済むのです。

例えば、A社の株式を売却して1億円の儲けがでたとしら、本来、1億円の20%である2000万円を税金として支払わなければいけません。

ただ、同じ年にB社の株式を売却して4000万円の損失が発生したとします。

そうすると、1億円の儲けと、4000万円の損を相殺することができますので、儲けは6000万円としていいのです。

6000万円の20%は1200万ですので、先ほどよりも800万円も税金が減った計算になります。

非上場会社の損益なら相殺可

恐らくここで気になるのは、

非上場会社の売却益と、上場会社の売却損を、相殺することはできますか?

ということだと思います。

これ、答えはNO!

実は、一昔前まではできたんです。

平成28年の税制改正によって、非上場会社の株式の売却益は、非上場会社の株式の売却損としか相殺できなくなりました。それまでは、上場していようと、いないと相殺できたんですけどね。

もし、あなたが2社の株式を持っていた、片方は売却益がでて、片方は売却損がでるような場合には、同じ年に売却をすると相殺ができるので、そうしたほうがお得です。

ポイントは、「同じ年に」というところです。

同じ年の売却でないと相殺できません。これで手取額が何千万と変わることもありますので、売却時期については慎重に考えないといけないですね。

上場している会社の株式で損失が発生した場合には、その年から3年間、損失を繰り越す制度がありますが、上場していない会社の株式には、そのような制度はありません。

同じ年に売却することが必須です。

まとめ

株式の売却についての取り扱いは、そこまで難しくなかったですよね。

ただ、これから事業承継を検討するにあたっては、ここの論点もしっかりと抑えておく必要があるのです。

ポイントとしては、売却代金から株式を取得した金額を引いた儲け部分に20%の税金がかかるということと、親族間や従業員に対してだからといって、好き勝手な売却金額で取引すると、時価との差額に贈与税が課税されるということですね。

そして非上場会社の経営者の方には、株式を売却した時の税金とあわせて、株式の配当金を受け取ったときの税金についても、しっかりと理解していただきたいと思います。

20%課税ではなく、総合課税なので、税額が非常に大きくなってしまうんですよ!

うちは、配当金なんて出さないから関係ないかな~

と考える方が多いのですが、事業承継の際には、配当金をださなくても、配当金とみなされて課税されることが多々あります。是非、こちらの記事もお読みくださいませ。

最後になりますが、税制改正速報や、節税マル秘テクニック、税務調査の裏話を、LINE公式アカウントで無料配信中です。

是非、この機会にご登録いただければ嬉しいです!最後までお読みいただき、ありがとうございました!