円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ15万部の著者。YouTubeチャンネル登録者10万人。

不動産を売却したのですが、どのように税金がかかるかわかりません。教えてください。

こんにちは、円満相続税理士法人の橘です。

不動産を売却し所得(儲け)がでた場合には、その儲けに対して所得税と住民税が課税されます。

逆をいうと不動産を売却して、儲けがでなかった場合には、税金は一切かからないことになります。

今回の記事では、

不動産を売却するのは初めてです…

という初心者の方向けに、日本一売れた相続本の作者である私が、不動産売却に係る税金の考え方をわかりやすく解説します。

最後までお読みいただければ、全体像が理解でき、税額を軽減できる方法も見つかると思いますよ♪

不動産売却時の税金【概要】

購入金額と売却金額を比べる

不動産を売却した時の税金はシンプルです。

不動産を購入した時の金額と、不動産を売却した時の金額を比べます。

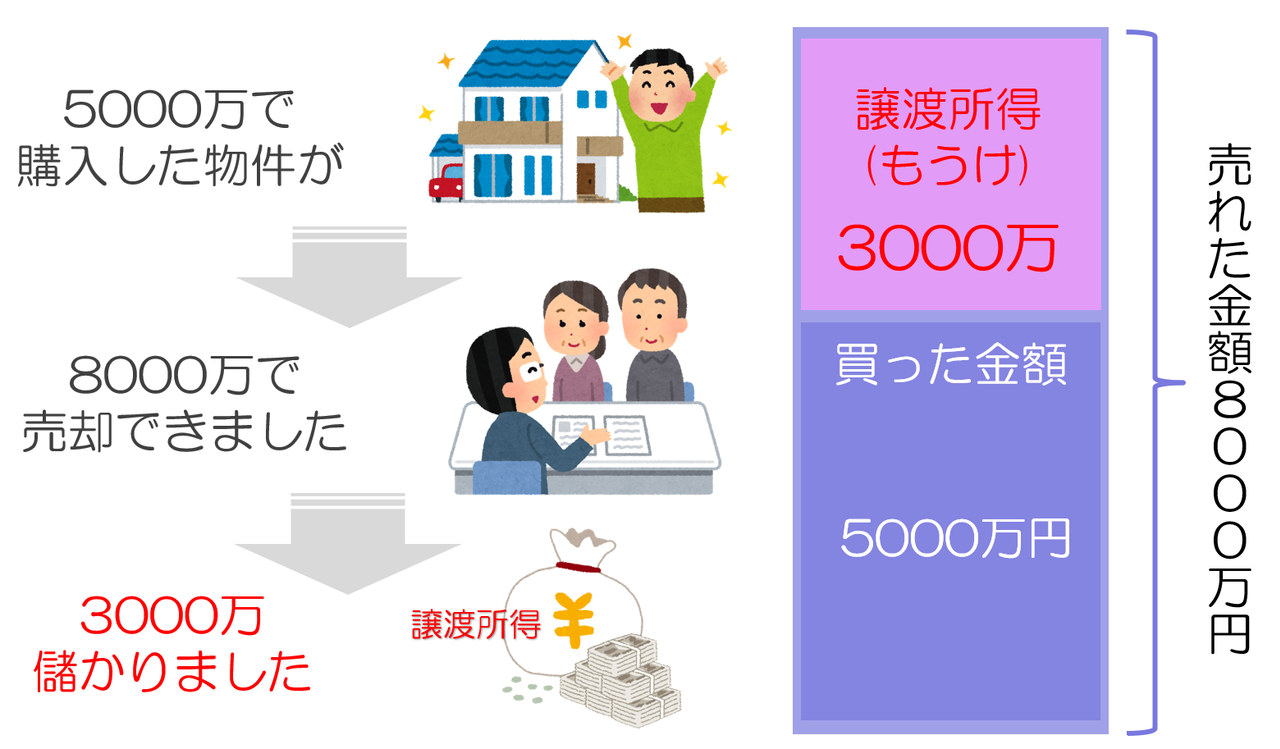

例えば5000万円で購入した物件が、8000万円で売却できたとします。この場合いくらの儲けがでているか考えてみましょう。

簡単ですよね。8000万円から5000万円を引いた3000万円の儲けがでています。

この3000万円の儲けのことを、譲渡所得(じょうとしょとく)といいます。この譲渡所得に対して所得税と住民税が課税されます。

経費を所得から引く

不動産を売却する際は様々な経費がかかります。税金はあくまで儲かった金額に課税されますので経費は当然、譲渡所得から引くことができます。

引くことのできる経費は以下のようなものがあります。

売却するために支払った仲介手数料

売主が負担した印紙税

土地を売るために、建物を取り壊したときの取り壊し費用.

なおこれまで支払ってきた修繕費や固定資産税、管理費などは引けないので注意してください!

詳しくは、こちらの記事とYouTubeで解説しました。

税率は20.315%

譲渡所得に対してどれくらいの税金がかかるかというと、ズバリ、税率は20%です!15%が所得税で残りの5%が住民税で、合わせて20%です(本当は復興所得税もいれて20.315%ですが、わかりやすくするために20%とします)。

所得税と住民税は本来、最低15%から最高55%までの段階的な税率が設けられています。しかし、不動産を売却したことによる所得については、どれほど金額が大きくなったとしても税率は20%とされています(これを分離課税といいます)。

所有期間5年未満の場合は39.63%

しかし、ここで注意しなければいけないのが…

所有期間が5年未満の不動産を売却した場合には、20%である税率が、なんと約40%(39.63%)まで増えてしまいます!!(所得税30%住民税9%)

この取り扱いは、

短期的な土地の売買(土地転がし)で儲けようとしちゃあかんで

といった趣旨で設けられています。

また、この所有期間のカウントについては5年間きっちりというわけではなく、不動産を売却した年の1月1日において5年を超えているかで判定します。

例えば、2020年2月に購入した不動産を、2025年2月に売却する場合は、2025年1月1日時点における所有期間は4年11か月なので、税率は39.63%になります。

一方2026 年に売却する場合は20.315%になります。いずれにしても5年ギリギリで売却する場合は、税務署や税理士に確認しましょう。

相続した不動産の場合

取得費(購入金額)は引き継がれる

父から相続した不動産を売却したけど…。買ってきた時の金額は、相続した時の価格?それとも父が買ってきた時の価格?どちらでしょうか?

お父様が買ってきた時の価格で計算します!相続した時の価格は関係ありません。

不動産を買ってきた時の価格を取得費(しゅとくひ)といいます。相続や贈与で取得した不動産の取得費は、前の所有者のものが引き継がれます。

調べたら売った不動産は、父が祖父から相続したものでした。このときは祖父が買ってきた時の金額を使いますか?

はい、その通りです!先祖代々、相続している不動産の場合は、ご先祖様が買ってきた時の金額を使うことになります。

取得費がわからない場合

祖父がこの不動産を買うのに、いくら出したかなんて皆目見当もつかないの。税金の計算ができない場合はどうなってしまいますか?

その場合、『5%ルール』という非常に厳しいルールが適用されてしまいます…。詳しくはこちらの記事をご覧ください

所有期間も引き継がれる

父から相続してから売却までは1年しか経ってないけど、父は5年以上所有してたよ。この場合の税率は40%になってしまいますか?

相続や贈与で取得した場合は、前の所有者の所有期間が引き継がれます!お父様とあなたで合計5年所有していれば、税率は20.315%になりますね。

相続した不動産を売却する場合には、相続したときから5年間で判定するのではなく、故人が購入した時点からカウントされます。

建物には減価償却が必要

不動産は2種類あります。土地と建物です。

土地を売却した時の税金は、先ほどお伝えした通り次の算式で計算することができます。

売却金額 - 購入金額 - 経費 = 譲渡所得(儲け)

譲渡所得 × 税率(20%or40%)= 所得税&住民税

一方で、建物についてはここに減価償却というものを加味しなければいけません。

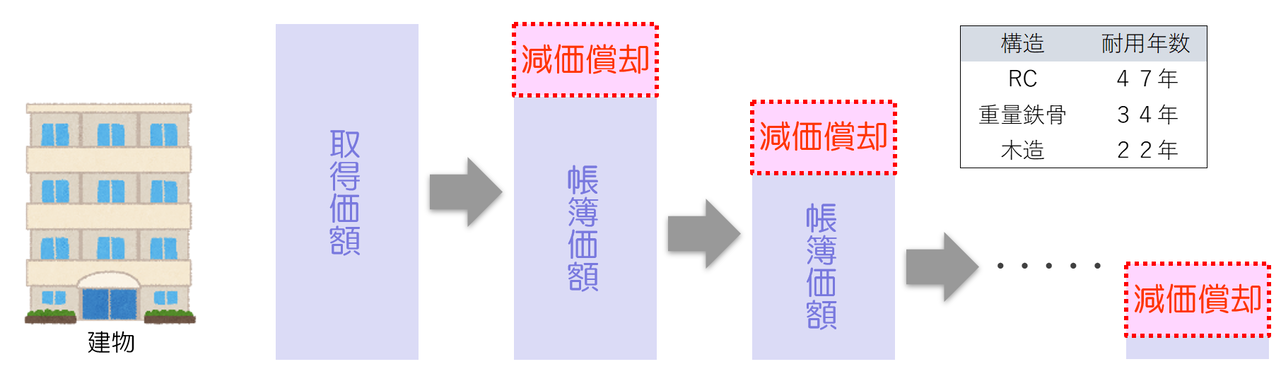

本来、建物というものは時の経過とともにその価値は下がっていきます。価値の下がったものがそれなりの金額で売れたなら、それは儲けだと考えるわけです。

この時の経過によって価値が下がることを、減価償却(げんかしょうきゃく)といいます。

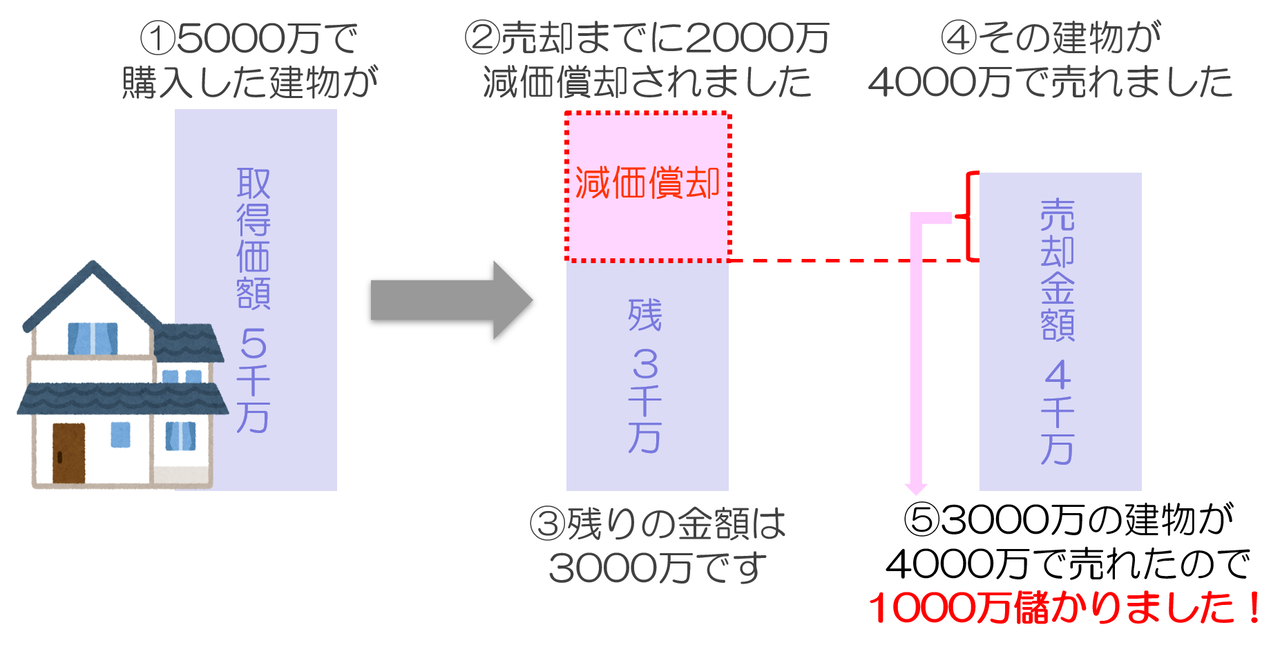

例えば①5000万で購入した建物が、②売却までに2000万減価償却されたとします。③建物の価値は残り3000万です。④その建物が4000万で売却できたとします。

3000万の価値の建物が4000万で売却できたので、差額の1000万は儲けがでたと考えるのです。ここに20%の税金がかかります。

特例を使って節税

3000万円の特別控除

売却した不動産が、売った方にとっての自宅だった場合、譲渡所得から3000万円を控除してくれる特例があります。

3000万円分の譲渡所得が控除できれば、その20%の約600万円も節税することができます!

特例が使える方は、絶対に外せないですね。

詳しくはこちらの記事をご覧ください。

相続空き家特例

母が一人で住んでいた実家を相続したよ。空き家になっているので売却したいな!何か特例はありますか?

相続した空き家を売却した場合にも特例があります。

詳しくはこちらの記事をご覧ください。

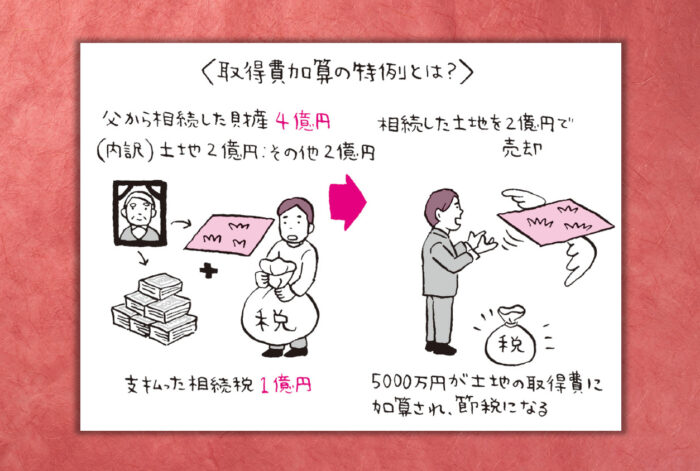

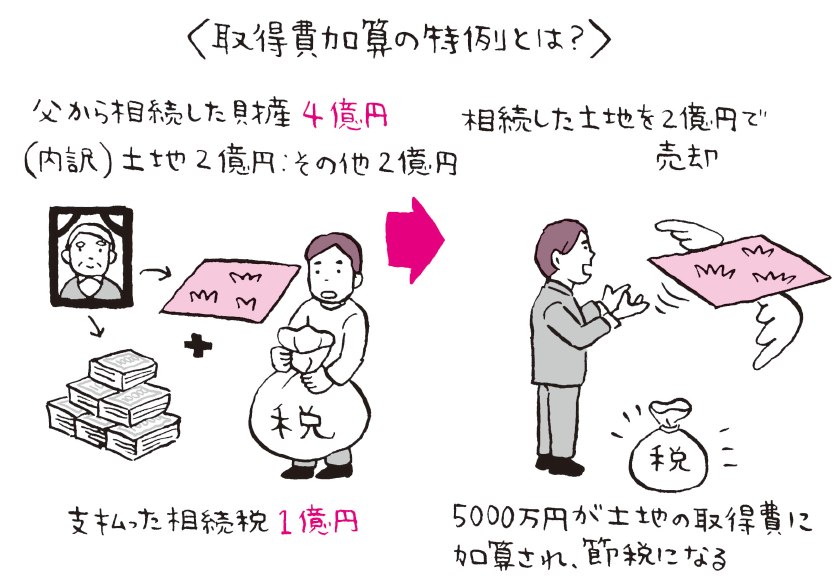

取得費加算の特例

遺産を相続する際、相続税を払った人限定の特例となりますが、取得費に相続税をプラス(加算)できる特例があります。

その名も取得費加算の特例です。

この特例は、相続が発生してから3年10ヶ月以内売却した場合に使える特例です。

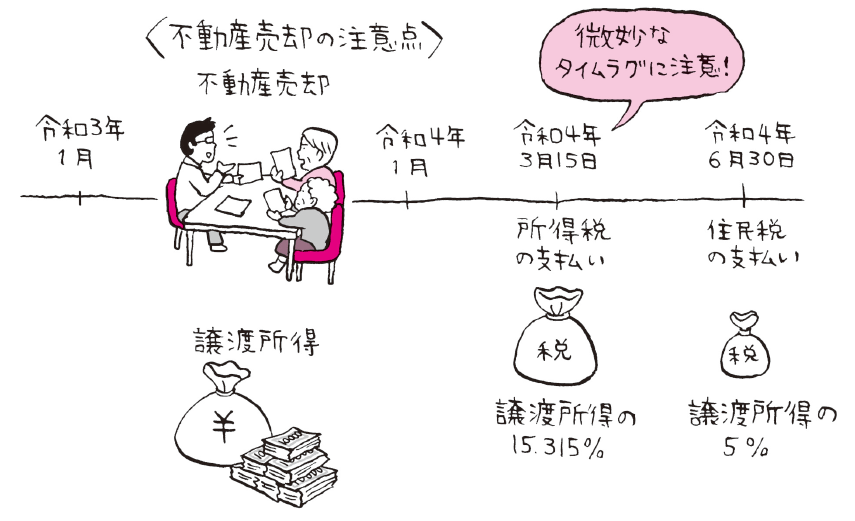

住民税を支払うタイミングに注意

所得税と住民税の違いは、支払うタイミングが異なります。

所得税は、不動産を売却した年の翌年3月15日までの確定申告で支払います。住民税の支払いはそこから3か月後の6月からです。この微妙な期間のズレに要注意です。

確定申告のタイミング支払った税金が全てだと思っていると、6月の住民税でびっくりすることになりますので、しっかり住民税まで把握しておきましょう。

所得税の支払いは原則として3月15日までですが、振替納税(ふりかえのうぜい)といって、銀行から自動的に引き落とされる納税方法を選んだ場合には4月20日ごろに引き落とされます。※引き落とされる日は毎年微妙に異なります。

所得税を早く支払ったからといって税金は1円も安くなりません。それであれば、

1ヶ月でも運用してから納税したいな!

という方は振替納税を選択して4月20日ごろにお支払いいただくのも一つの手です。

私達のコンサルティング

不動産を売却した時の税金の基本的な考え方はお分かりいただけましたか?

基本的には、購入した時の金額と売却した時の金額を比べて、儲けがでているなら税金がかかりますが、まったく儲けがでていないなら税金はかかりません。

微妙なところの場合には、減価償却の金額次第で税金がでるかもしれないので、慎重に判断をしないといけません。

不動産を売却する際は、様々な税制優遇特例制度があります。より高く売ることも大切ですが、それ以上に特例の要件をしっかりと確認し、支払う税金を少なくした方が結果として手取り額が増えることがあります。

円満相続税理士法人では、相続に伴う不動産売却にかかるコンサルティングも行っておりますので、ご興味ある方は、是非お問合せください。