円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ15万部の著者。YouTubeチャンネル登録者10万人。

こんにちは!円満相続税理士法人の橘です。

遺産の一部をNPO法人や自分が育った学校に寄付したいです!

近年こういった相談が増えています。

日本ファンドレイジング協会の調査によると、40歳以上の日本人の約21%が、人生の集大成として、遺産の一部を寄付してもいいと考えているそうです。

一方で、実際に遺産の寄付を実行する方は1%に満たない状況であり、想いと行動に大きな隔たりが生じています。

その原因は一体何かというと、

1.支援したい団体が明確でない

2.手続きがわからない

3.残された家族の理解が得られない

などが挙げられます。

1と3の問題については、なかなか一筋縄にいかない問題ですが、もし2の問題で寄付を諦めてしまうのは大変もったいないことです。

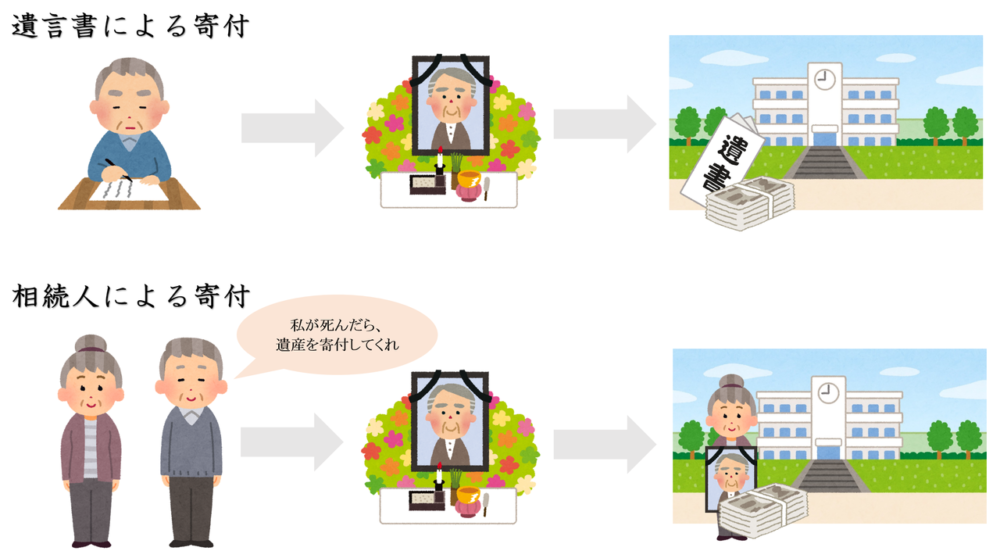

遺産の寄附の方法には2種類あります

遺産の寄付の方法には、大きく2つの方法があります。

遺言書による寄付

相続人による寄付

①「私が他界したら、この財産を○○へ寄付します」と遺言書に記載しておく方法を、遺言書による寄付といい、法律用語で遺贈(いぞう)といいます。

②「私が他界したら、この財産を○○へ寄付してくれ」と、生前中に親族等に伝え、相続発生後に、相続人が故人の気持ちに従って寄付をする方法を、相続人による寄付といいます。

一見似たような方法なのですが、実はこの2つ、法律的にも税金的にも非常に大きな違いがあります。

この違いを知らないと、大きなトラブルになる可能性があるので注意が必要です!

寄付の法律的な位置づけ

遺言による寄付は、法律上、故人の財産が、直接、その寄付する団体に移転すると考えます。

一方で、相続人による寄付の場合は、故人の財産を、一度、相続人が相続し、それを相続人の意思によって寄付したと考えます。

そのため、相続人による寄付の場合は、いくら故人が「寄付してほしい」と意思表示をしていたとしても、相続人の中に、寄付することに反対する者が現れた場合は、寄付を実現できなくなるかもしれません。

相続人が寄付に反対する?

実際に、寄付に反対する相続人が多いのは事実です。

寄付をされると、自分たちの取り分が少なくなるので、そういった感情が起こりやすいのかもしれません。そのため、親族が生前中に、

あなたが亡くなったら遺産は寄付するわね!

と言っていても、亡くなった後に約束を反故にされることもありえます。

やっぱり遺産は私が全部使うわ!

では、遺言書による寄付であれば、相続人たちの反対を押し切り、確実に寄付することはできるのでしょうか?

答えは、半分正解で、半分不正解です。

遺留分と寄付の問題

遺言書は、相続人全員が同意をすれば、その内容を変更することは可能です。

しかし遺言書で寄付をする旨が定められている場合には、その寄付を受ける団体の了解がなければ、寄付する意思をなかったことにはできません。

ここで注意しなければいけないのは、遺留分の問題です。

遺留分とは、相続人の生活を保障するために「最低限、これくらいの財産は相続できますよ」といった権利のことをいいます。

この権利があるため、例えば

全財産を○○団体に寄付する!

といった遺言があったとしても、相続人は、その団体に対して

遺留分を返せー!

と請求することが可能なのです。

また遺留分を侵害していなかったとしても、自分の取り分が減ることに憤慨し、その団体に対して、

父をそののかして、こんな遺言書かせたんだろー!

と詰め寄るケースも実際にあります。そして、

この遺言書は父の本当の意思ではないため無効だ!

と訴えを起こします。

「揉めてほしくないから寄付します」 は間違い?

家族が揉めるくらいなら、遺産はすべて寄付します。

という人がいますが、実際には、寄付先に対して訴訟を起こすこともできます。相続トラブルを避ける目的で、寄付という手法が有効なわけではありません。

こういった事態を防ぐためにも、遺言による寄付をする場合には、公正証書遺言によって、公証人からの意思確認を積極的に受けましょう。

その点、相続人が兄弟姉妹となる場合(配偶者や子供、父母がいない場合)には、遺留分を気にする必要はありませんので、ご自身の好きな団体への寄付を検討できます。

いずれにしても遺言書による寄付の場合には、あらかじめ家族の理解を得ておくのが無難です。

寄付(遺贈)と相続税の関係

相続税の取扱いについてです。寄付をする財産に相続税は課税されるかというと、

遺言書による寄付の場合には、相手が株式会社などの営利法人であっても相続税は課税されません。

相続人による寄付の場合には、相手が公益性の高い法人の場合のみ相続税は課税されないこととされています。

そのことから、例えば、自分が入所している老人ホームなどに寄付を検討している場合には、遺言書で残しておけば相続税がかからず、そうでない場合には、相続人が相続税を払ったうえで、残った財産を寄付することになります。

また、公益性が高い法人に対する寄附は非課税になりますが、検討している法人が公益性が高いかどうかは、事前にしっかりと確認をしなければいけません。

非課税になる法人であれば、遺言がなくても相続税の負担はでてきませんが、そうではない法人の場合には、早めに遺言書を作成しておくほうがよいでしょう。

不動産などの寄附には注意が必要です

金銭以外を寄付しようとする場合は注意が必要です。

例えば不動産を寄付しようとする場合、そもそも寄付を断られる場合があります。

容易に売却ができたり有効利用できるような土地であれば、寄付を断る団体は少ないと思います。

しかし、売ることもできない使うこともできないような土地であれば、もらっても困ってしまいます。

そのような場合には、せっかく寄付をしようと思っても断られてしまうことがあります。

そのようなことが起きないようにするために、事前にその受け入れ団体に交渉をしておくことが大切です。また、団体から了解を得た後も、何年かに一回は、確認をしなければいけません。

何故なら、相続が起きる前に、その団体がなくなっている可能性や、財政状況が悪化し寄付を受けることができなくなる可能性も0ではないからです。

遺産を売却して寄付しても非課税にならない

現物では寄付を受けることができないので、換金したうえで寄付してもらえますか?

また、相続人による寄付の場合に、言われるまま換金して寄付をした場合、たとえ相手が国や公益法人だったとしても、相続税は非課税になりません。

相続税を非課税にできるのは、あくまで遺産を寄付した場合に限定されており、換金した財産は遺産として扱われないためです。

遺産の寄付Q&A

ふるさと納税の場合は?

相続人が遺産でふるさと納税をしても、非課税になりますか?

ふるさと納税は地方公共団体への寄付に該当するので、相続税は非課税となります。さらに、所得税の確定申告で寄付金控除も使うことができます。

まとめ

遺産の一部を寄附しようと思っている方は、是非とも、遺言書を使ってその意思を伝えておくことをお勧めします。

金銭の贈与は断る人もいないでしょうし、手続きも簡単です。

一方で、不動産などの場合は、そもそも寄付を断られる場合もあるので注意です。

弊社では、遺産の寄附のご相談も数多く取り扱っていますので、お気軽にご相談くださいね♪