円満相続税理士法人 代表税理士

『最高の相続税対策は円満な家族関係を構築すること』がモットー。日本一売れた相続本『ぶっちゃけ相続』シリーズ15万部の著者。YouTubeチャンネル登録者10万人。

息子が多額の借金を抱えており、私が代わりに返済しようと思っているのですが、贈与税が課税されると聞きました。本当でしょうか?

こんにちは。円満相続税理士法人の橘です。

借金の支払いを肩代わりすると『借金と同じ金額のお金を贈与したのと同じ』という理屈で贈与税が課税されることがあります。

この論点は、皆さんが思っている以上に身近な論点です。

思わぬトラブルに巻き込まれないよう、どういった時に贈与税が課税されるか、わかりやすく解説していきます。

この記事を最後まで読めば、税務署からマークされない肩代わり方法がわかりますよ♪

借金の肩代わりには贈与税が課税

税金や借金の肩代わりをしてあげて、その返済を求めない場合には贈与税が課税されます。

言い換えれば、肩代わりしてもらったお金を返済するのであれば、贈与税はかかりません。

例えば、次のようなケースが考えられます。

親が子の相続税を負担

このケースが最もトラブルになりやすいです。

なぜ、こういったことが起こるかというと、

夫婦間の相続(例えば夫が亡くなっときに妻が相続する場合)には、最低でも1億6000万円まで税金を課さないという、配偶者の税額軽減という制度があります。

この制度があるため、配偶者に対して相続税がかかることはあまり多くありません。

一方で相続人である子供には、そういった制度はありませんので、相続税を支払わなければいけません。

そうすると…

あんた、私のお金で相続税を払っちゃいなさい。

母さん、ありがとう!相続税、払ってくるね

というやりとりのもと、母が子供の相続税を払ってしまうことがあります。

しかし、親が子供の税金を払うということは、親が子供にお金をあげたのと同じです。

このことが税務署の人に知られた場合には、贈与税が追徴課税される可能性が高いです。

そんなこと、税務署に言わなければわからないだろ

と思われる方もいると思います。

しかしながら、税務署の人達は、ここの論点は徹底的にマークしています。

実際に、税務調査が行われた際には

相続税は、どの預金口座からお支払いになりましたか?

と、質問されます。この質問に対して、

私の母に支払ってもらいましたけど。

と言おうものなら、生前贈与と認定され、贈与税が追徴課税される恐れがあります。

夫が妻の住宅ローンを返済

この論点は、30代40代のご夫婦に起こりがちです。

夫婦で住宅を購入するときは、夫婦共働きで収入があるので、連帯債務で住宅ローンを組まれる方が多いです。

しかし、その後、奥様が妊娠し、会社を退職したとします。そうすると、奥様の収入がなくなりますので、ご主人が奥様の分までローンを返済しなければいけません。

この場合には、奥様のローンをご主人が、年間110万円以上返済すれば、贈与税がかかります。夫婦間であっても、年間110万を超える贈与には税金がかかりますので、注意してください。

贈与税が課税されない場合

本当に返済できない場合

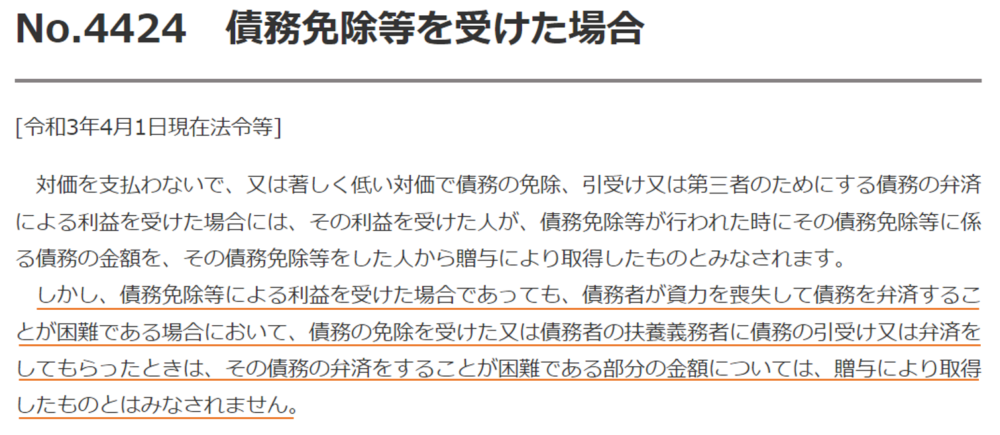

本当に財産がなくて、借金を返すのに、にっちもさっちも行かなくなっている時に、借金を肩代わりしてもらった場合には、贈与税は課税しないこととされています。本当ににっちもさっちもいかない状態とは、全財産なげうっても借金返済できない、といったかなり追い込まれた状態です。ちょっとやそっとの困り具合だと認められません。

国税庁からは下記のように規定されています。

貸し借り(立替払い)である場合

税金や借金の肩代わりが、あくまで一時的な立替払いであり、返済する予定であれば贈与税はかかりません。生前贈与は、あくまで「あげた・もらった」の関係ですが、立替払いは、あくまで「貸した・借りた」の関係です。

前者には贈与税がかかりますが、後者には贈与税はかかりません。

『もらったわけじゃなくて、借りただけです』という言い逃れができるなら、贈与税なんていくらでも誤魔化せますね!

一見、そのように見えると思います。

このようなケースにおいては、確かに贈与税は課税されませんが、代わりに相続税が課税されることになります。

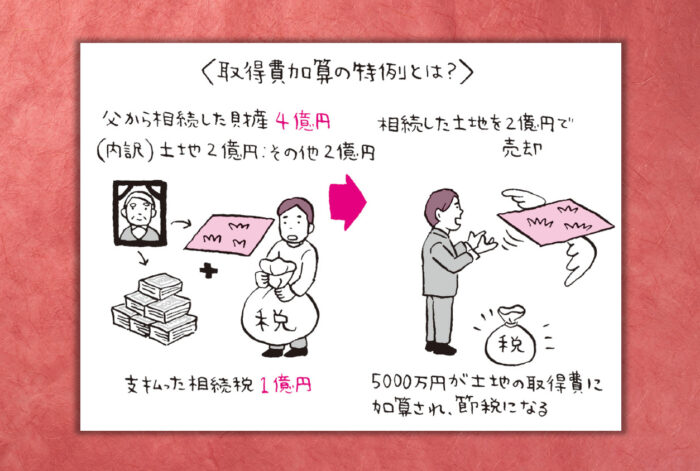

例えば、親が子供の借金を5000万円立て替えたとします。そして子供が返済をする前に、その親が亡くなってしまったとします。この場合、亡くなった方は、子供に対する貸付金5000万という財産を所有していますので、この貸付金に対して相続税がかかります。

結局、贈与税か相続税はかかってしまうことになるわけですね。

貸し借りであることの証拠がある

親族間の貸し借りをするのであれば、その証拠をしっかり残しておきましょう。

と、言うのも、やってはいけないことですが、世の中には、貸し借りのように見せかけて、本当は贈与をしている人が多いのです。お金を渡した時に、貸し借りという形をとれば、贈与税はかからない。相続の時には、貸付金を申告しなければ相続税もかからない。

このようなやり方で、税金を逃れようとする人が多いのですが、これは脱税です!!

やってはいけないですし、やっても簡単に見抜けますので、絶対マネしないでください。

上記のような誤解をされないようにするためにも、親族間で貸し借りをするのであれば、客観的な証拠をしっかり残しておくことをお勧めします。

具体的には、

1.金銭消費貸借契約書をつくる(両者の署名があれば、借用書のような簡単なものでOKです)。

2.実際に返済する(あるとき払いや出世払いは税務署から認められません)。

3.現金での受け渡しはせずに、通帳へ振り込む。

第一に、契約書は無いよりはあった方がいいです。ただ、契約書が無ければ、直ちに贈与と認定されるかというと、そうでもありません。個人間の貸し借りなので、契約書を作らない方が普通なので。

利息については、書き始めると長くなってしまうので、ここでは詳しく書きませんが、私は、親族間の貸し借りに利息は必要ないと考えています。

次に、借りたお金は実際に返済してください。返済の実態があったかどうかは、税務調査の際に非常に重用しされます。

なお、返済に限らずですが、親族間のお金のやりとりは、全て銀行振込でやることをお勧めします。

現金のやりとりは証拠が残らないので、痛くない腹を探られることがよくあります。できる限り、お金の流れは客観的に明確にしておいた方が、後々トラブルを避けられます。

返済能力がある

また、返済に関して重要なポイントは、返済できる能力があるかどうかです。

よくあるケースとして、

ニートをしている娘に1億円貸しました。

というような場合、税務署の職員さんから、こう質問されます。

そのお金、どうやって返すつもりですか?

税務署の職員さんたちは、

そんな大金、返せる見込み無いはずだ。贈与税を課税してやろう

と考えています。

実際の税務調査で聞かれたこと

昔、実際に私が立ち会った税務調査でこんなやりとりがありました。

娘さんが払うべき借金1億円を、お父様に立て替えてもらっていますね。返せる見込みはあるのですか?

私の預金通帳に1億円以上ありますので、今日にでも返そうと思えば返せますよ

・・・。

お金持ちの人は凄いなぁ。

と思ったのと同時に、返済能力の有無は重要なポイントであると学びました。

ここでいう返済能力とは、借りている人の収入だけで判断するのではなく、その人が所有している財産も加味して判定されることになります。

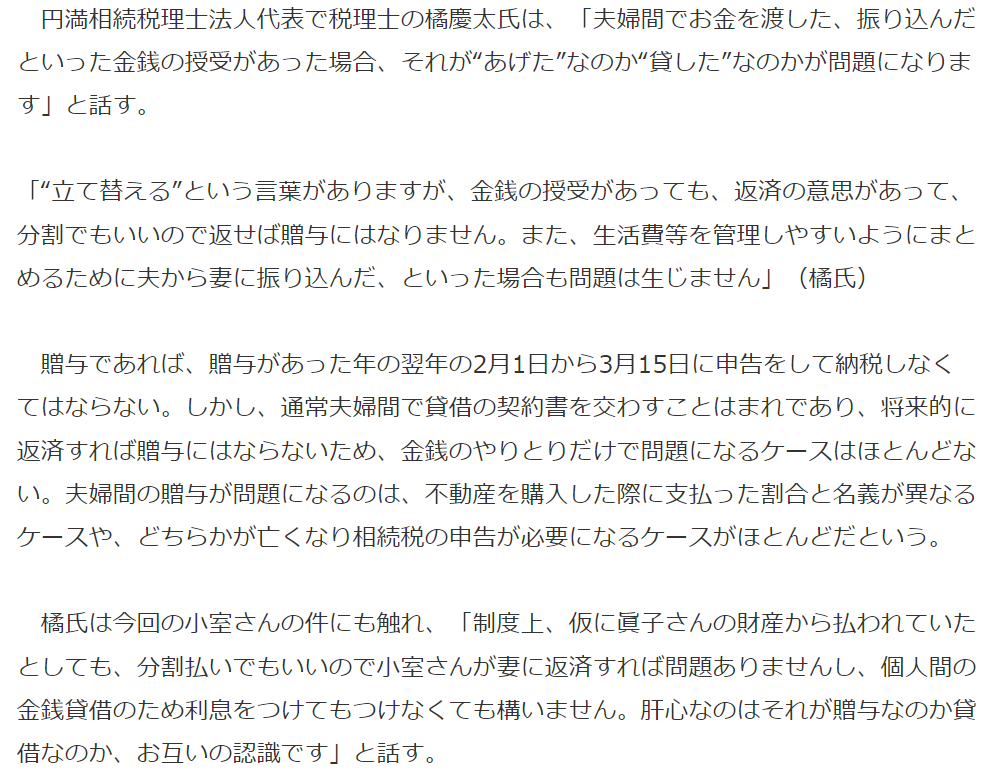

小室圭さんの和解金を眞子様が払った

この記事を執筆している2021年11月に、NEWSポストセブンさんから取材を受けました。

小室圭さんの和解金409万を、眞子様が払った疑惑が報じられています。小室圭さんに贈与税は課税されますか?

んー。実態がわからないので、何とも言えませんが、一時的な立替払いで、将来眞子様に返済するのであれば贈与税は課税されないと思いますよ。

と、回答しました。もしよければ、その時の記事のリンクを貼っておきますので、ご興味ある方はどうぞ。

贈与税Q&A

奨学金は?

子供の奨学金の負担をしたら贈与税はかかりますか?

奨学金はいわば借金と同じなので、もし110万円を超える奨学金を負担した場合には贈与税がかかってしまいます!

税金をかけないように肩代わりする方法は次の2つです。

1. 毎年110万円を超えない範囲で贈与する

毎年その都度110万円の範囲であれば負担しても贈与税はかかりません!

ただし向こう3年間で300万円を100万円ずつ渡す、といった契約書を作ってしまった場合は、300万円に対して贈与税がかかる可能性がありますので、ご注意ください!

2. 相続時精算課税制度を使って贈与する

相続時精算課税とは、2500万円の範囲であれば申告さえすれば一括で贈与してもいいですよ、という制度です。これで一気に奨学金を負担することができます!

ただしこの制度は、贈与した財産を亡くなった際の相続税の計算に折込まなければなりません。

よって相続税がかかる方にとっては節税になりませんのでご注意ください!

また教育費をその都度援助する場合は、年間110万円を超えてもそこには贈与税がかかりません。

よって将来的に奨学金を肩代わりしてあげるのではなく、教育費を必要な都度負担してあげる方が得策でしょう。

まとめ

税金や借金の立替払いについて、税務署の職員さんたちは目を光らせています。

一時的な立替払いであれば問題はありませんが、貸し借りの実態がないと贈与と認定されるリスクがあります。

契約書をつくる。

返済の実態を残す。

特に重要なのはこの2つです。

多額のお金のやりとりをする際には、自分だけで判断せず、税理士にご相談くださいね。

今回の記事以外にも、合法的に贈与税を課税させない方法があります!興味のある方は、こちらの記事か動画を是非、ご覧ください。

最後になりますが、税務調査の裏話や、マル秘節税テクニックを、LINE公式アカウントで無料配信中です!税制改正速報もお伝えしますので、是非ご登録ください。最後までお読みいただき、ありがとうございました。